Nachdem an der Börse die lange Zeit besonders gut gelaufenen Technologiewerte zuletzt etwas Federn ließen, sprechen Marktexpert:innen bereits von einer Rotation hin zu Value-Werten. Manch Anleger:in wird sich fragen wo überhaupt die Unterschiede zwischen den wachstumsstarken „Growth“-Aktien und den weniger stark wachsenden, dafür soliden, „Value“-Aktien liegen? Wie erkennt man eine solche Aktie und wie kann man auf diese setzen?

👉 Das erfahren Sie in diesem Beitrag

Value vs. Growth – Tradition vs. Wachstum

Im Prinzip handelt es sich bei Value- und Growth-Aktien um zwei verschiedene Anlagestile. Growth-Investor:innen setzen auf Aktien mit überdurchschnittlichem Wachstumsraten bei Umsatzerlösen und Unternehmensgewinn. Dividendenzahlungen oder traditionelle Börsekennzahlen spielen nur eine untergeordnete Rolle.

Bei Value-Investor:innen stehen bei der Auswahl der einzelnen Aktie vereinfacht gesagt traditionelle Börsenkennzahlen wie eine hohe Dividendenrendite oder das Verhältnis von Aktienkurs zum in der Jahresbilanz ausgewiesenen Werts des Eigenkapitals („Kurs-Buchwert-Verhältnis“ oder KBV), bzw. Jahresgewinns („Kurs-Gewinn-Verhältnis“ oder KGV) im Vordergrund.

Bei der Value-Strategie stehen somit fundamentale, wirtschaftliche Kennzahlen im Mittelpunkt. Im Wesentlichen dreht sich alles um den fairen Wert, bzw. „inneren“ Wert einer Aktie. Dieser innere Wert lässt sich aber nur durch eine genaue Analyse der Bilanz ermitteln. Die Anhänger des Value-Investing bedienen sich bei der Bewertung verschiedener fundamentaler Kennziffern. Das Ziel eines jeden Value-Investors ist es, hoch qualitative Aktien zu finden, die im Vergleich zum inneren Wert des dahinterstehenden Unternehmens unterbewertet sind. Sprich, dass der innere Wert der Aktie über dem tatsächlichen Börsenkurs liegt. Anleger:innen mit einem Value-Ansatz gehen davon aus, dass sich der Kurs einer Aktie auf lange Sicht dem inneren Wert des Unternehmens angleicht und damit Kursgewinne realisiert werden können.

Die wesentlichsten Unterschiede im Überblick:

| Faktor | Value (Tradition) | Growth (Wachstum) |

| Wachstum | eher niedriger | überdurchschnittlich hoch |

| Dividende | eher hoch | niedrig bis nicht vorhanden |

| Kurs-Gewinn-Verhältnis | eher niedriger | eher hoch |

| Cashflow | eher hoch | eher niedriger |

Beispiel:

| VALUE | GROWTH | |

| Aktientitel | OMV AG, Wien Branche: Energiesektor | Nvidia Corporation |

| Kurs (per 30.7.2024) | 38,84 | 111,59 |

| Börse | Wiener Börse | Nasdaq |

| Branche | Energie | Technologie |

| Marktkapitalisierung | 12,7 Mrd. Euro | 2.571,0 Mrd. Euro |

| Dividendenrendite | 7,6% | 0,02% |

| Kurs-Gewinn-Verhältnis | 8,2 | 65,7 |

| Buchwert je Aktie | 49,90 | 2,0 |

Quelle: Investment Center | Erste Sparkasse; Daten per 30.7.2024; Hinweis: Die hier angeführten Unternehmen sind beispielhaft ausgewählt worden und stellen keine Anlageempfehlung dar.

Wachstumstitel in den letzten Jahren klar voran

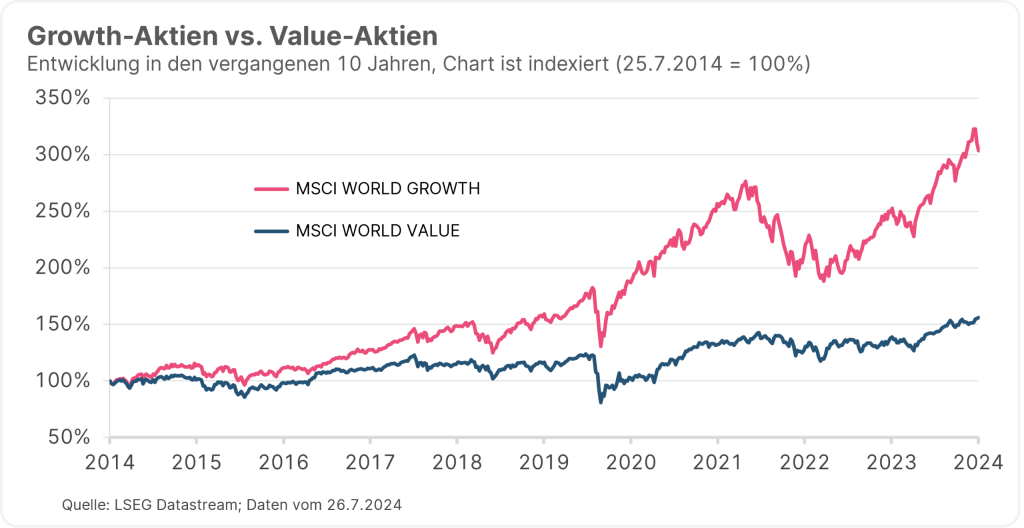

Einen guten Überblick über die Wertentwicklung der beiden Anlagestile gibt ein Vergleich der beiden Aktienindizes MSCI World Value und MSCI World Growth. Ersterer umfasst hoch- bis mittelkapitalisierte Unternehmen aus den entwickelten Märkten, die allgemeine Value-Eigenschaften aufweisen. Aktuell sind in dem Index 956 Titel enthalten. Der MSCI World Growth enthält aktuell 641 Titel und umfasst Aktien die Growth-Eigenschaften haben und aus den entwickelten Märkten stammen.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Wie der Chart zeigt, hatten Growth-Titel, also Wachstumsaktien, in den vergangenen Jahren klar die Nase vorne. Vor allem die bekannten Titel aus dem Technologiebereich, die sehr stark von dem KI-Boom profitieren, legten zuletzt satte Kurssprünge hin. Der Chipkonzern Nvidia, einer der wohl größten KI-Profiteure, konnte sich über die vergangenen 5 Jahre hinweg über ein Kursplus von sage und schreibe 2.800 Prozent freuen. Wer bereits damals die Aktie in seinem Portfolio hatte und noch immer hält, dürfte darüber nicht gerade traurig sein.

Value-Aktien liefen im direkten Vergleich weniger gut. In der Regel werden diese Aktien durch ein stabiles Gewinnwachstum, eine hohe Eigenkapitalrendite und eine niedrige Verschuldung definiert. Qualitätsaktien zeichnen sich meist durch krisensichere Geschäftsmodelle aus, die in einem etwas unsicheren Konjunkturumfeld gefragt sind. Deren Geschäfte entwickeln sich in der Regel dann gut, wenn die Wirtschaft etwas Gegenwind bekommt. Beispielsweise sind im aktuellen Umfeld höherer Zinsen (im Vergleich zu den Vorjahren) Unternehmen mit einer niedrigen Verschuldung klar im Vorteil. In Phasen des konjunkturellen Aufschwungs wiederum zahlt sich ein hohes und stabiles Gewinnwachstum aus.

Warren Buffet: der Superstar der Value-Investoren

In der Börsenwelt tummeln sich einige berühmte Verfechter des Value-Investings – der mit Abstand bekannteste ist mit Sicherheit Warren Buffett. Sein Ansatz, hochqualitative und gleichzeitig unterbewertete Unternehmen zu finden und in diese zu investieren, machte ihn zu einem der erfolgreichsten Investoren weltweit.

Der mittlerweile 93-jährige Investor Warren Buffett gilt als Vorbild für viele Value-Anleger:innen. © JOHANNES EISELE / AFP / picturedesk.com

„Das Orakel von Omaha“ wie Buffett von seinen Fans und der Finanzwelt liebevoll genannt wird, machte seine Investmentfirma Berkshire Hathaway über die Jahrzehnte zu einem Multi-Milliarden-Dollar-Konzern. Noch heute pilgern jährlich tausende Value-Investing-Fans zur Berkshire-Hathaway-Hauptversammlung nach Omaha, um den Ausführungen ihres Idols zu lauschen. Das geschätzte Vermögen Buffetts liegt bei rund 118 Milliarden US-Dollar.

Wie findet man solche Aktien?

Wie Warren Buffett wollen Value-Investor:innen Aktien von qualitätsvollen Unternehmen finden und zu einem Preis kaufen die unter dem inneren Wert der Aktie liegen. Aber wodurch zeichnen sich solche Qualitätsaktien eigentlich aus? Einige der wesentlichen Charakteristika sind beispielsweise eine geringe Verschuldung, eine hohe Profitabilität und ein stabiles Wachstum. Ob diese Merkmale auf ein Unternehmen zutreffen, lässt sich am besten durch die Analyse einiger zentraler Kennzahlen herausfinden. Die bekanntesten sind das Kurs-Gewinn-Verhältnis (KGV), das Kurs-Buchwert-Verhältnis (KBV), der Verschuldungsgrad und die Eigenkapitalrentabilität.

Im letzterer Kennzahl sieht die Börsenlegende Buffett überhaupt einen der wichtigsten Faktoren für ein erfolgreiches Investment in eine Qualitätsaktie. Bei der auch als „Return on Equity“ (ROE) bekannten Kennziffer wird anders als beispielsweise beim KGV oder KBV ein Zusammenhang zwischen dem Gewinn eines Unternehmens und einer Bilanzkennziffer hergestellt. Die Eigenkapitalrendite gibt an, wie hoch sich das investierte Geld innerhalb eines Jahres „verzinst“. Grundsätzlich gilt: Je höher der ROE-Wert, desto besser. Buffett bezeichnet die Aktien von Unternehmen mit hoher Eigenkapitalrendite gerne als „Eigenkapitalanleihen“. Der Unternehmensgewinn entspricht dann dem Ertrag aus dieser Anleihe. Mehr zu den verschiedenen Kennzahlen bei Aktien erfahren Sie in diesem Blogbeitrag. Was eine Qualitätsaktie auszeichnet, erklärt zudem Fondsmanager Alexander Sikora-Sickl in diesem Beitrag.

Beispiele für Qualitätsaktien gibt es einige. Allerdings sind die Merkmale von Qualitätsaktien nicht in Stein gemeißelt. Daher ist eine laufende Beobachtung notwendig.

Wie auf Value-Werte setzen? Geldtipp ERSTE STOCK QUALITY VALUE

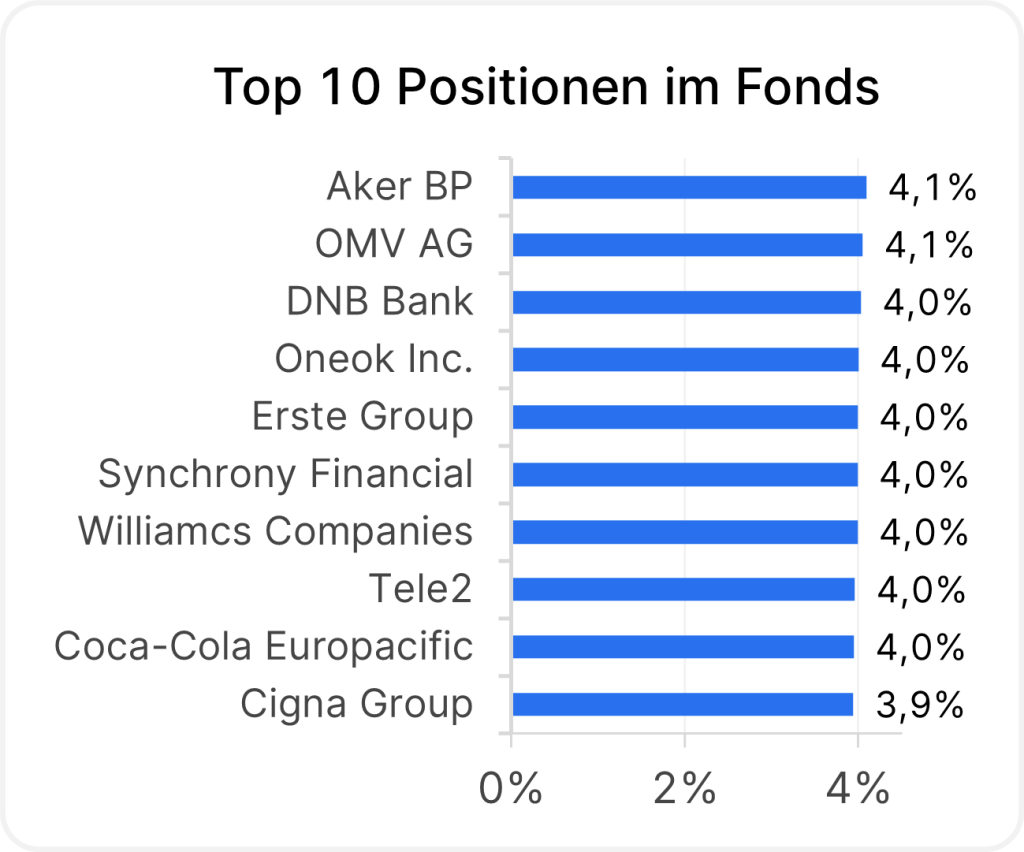

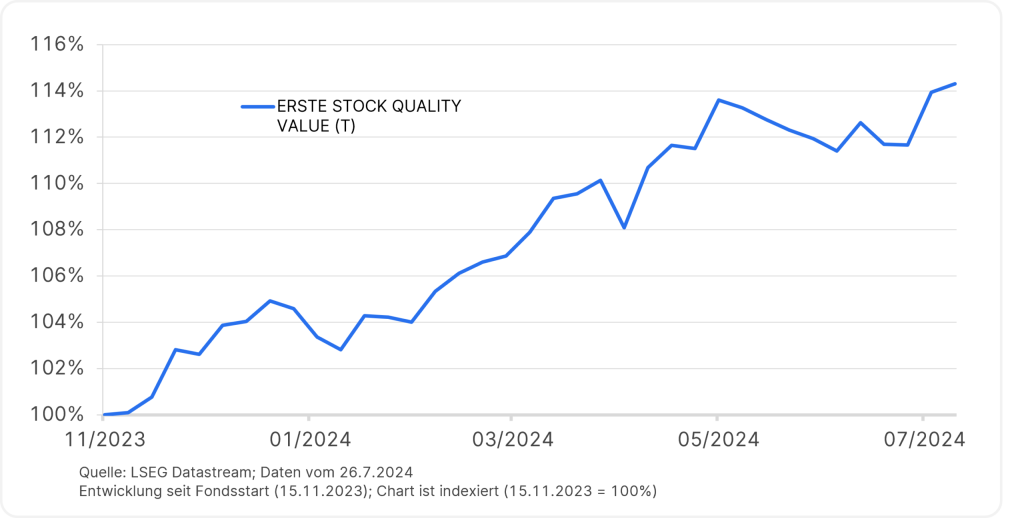

Wie bei allen Investitionen, macht auch bei Value-Aktien eine möglichst breite Streuung Sinn. So lässt sich das Risiko eines Ausfalls einer Aktie minimieren und das Investment über mehrere Regionen oder Branchen hinweg streuen. Bestens geeignet dafür, sind Aktienfonds die global mit einem Fokus auf Qualitätswerte investieren, wie etwa der ERSTE STOCK QUALITY VALUE. In das Portfolio sollen vor allem attraktiv bewertete Qualitätsaktien mit vergleichsweise niedrigen Kursschwankungen kommen. Seit Auflage des Fonds im Vorjahr konnte er schon deutlich an Wert zulegen.

Hinweis: Die Berechnung der Wertentwicklung erfolgt lt. OeKB Methode. Die Wertentwicklung unterstellt eine vollständige Wiederveranlagung der Ausschüttung und berücksichtigt die Verwaltungsgebühr sowie eine allfällige erfolgsbezogene Vergütung. Der bei Kauf gegebenenfalls anfallende einmalige Ausgabeaufschlag und allenfalls individuelle transaktionsbezogene oder laufend ertragsmindernde Kosten (z.B. Konto- und Depotgebühren) sind in der Darstellung nicht berücksichtigt. Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen. Die hier angeführten Unternehmen sind beispielhaft ausgewählt worden und stellen keine Anlageempfehlung dar. Im Rahmen des aktiven Managements können sich die genannten Portfoliopositionierungen jederzeit ändern. Es besteht kein Anspruch darauf, dass Titel dauerhaft im Portfolio enthalten sein werden. Bitte beachten Sie, dass eine Veranlagung in Wertpapiere neben Chancen auch Risiken beinhaltet.

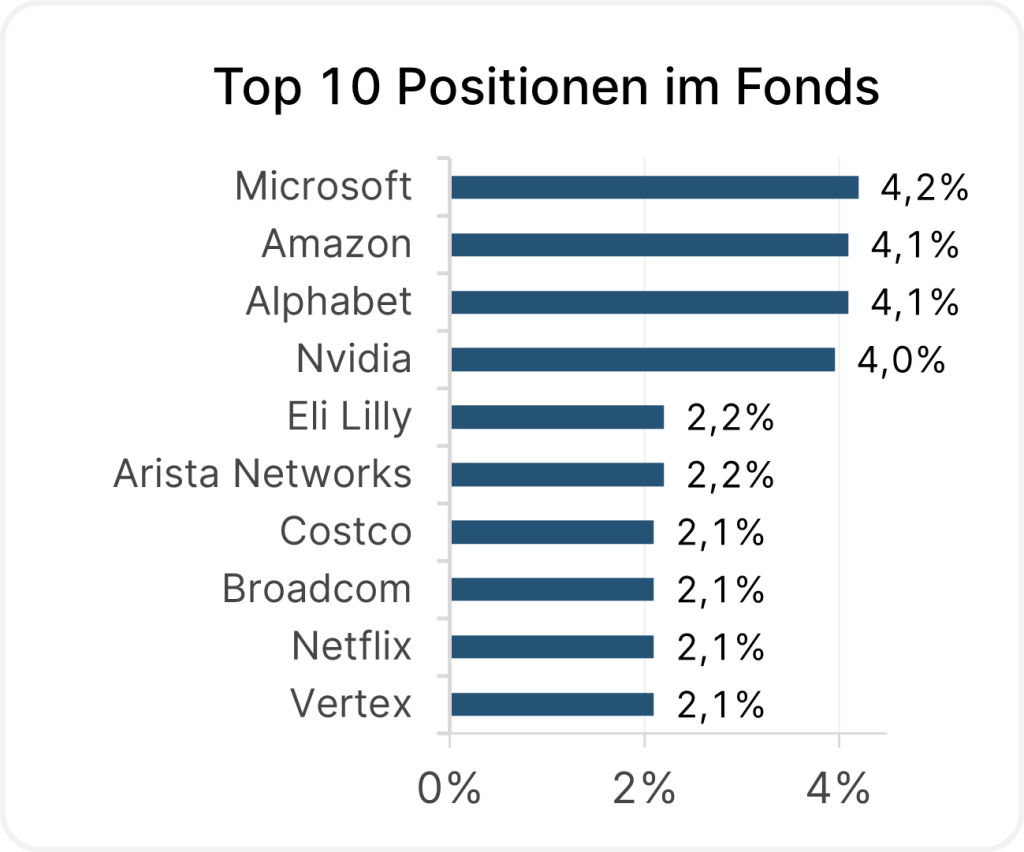

Qualitätsaktien made by Erste Group Research: Geldtipp ERSTE EQUITY RESEARCH

Auch der ERSTE EQUITY RESEARCH setzt auf Qualitätsaktien. Basis für die Titelauswahl des Fonds ist die öffentlich zugängliche Empfehlungsliste des Erste Group Research. Dabei werden in erster Linie Unternehmen berücksichtigt, die im Rahmen der Empfehlungsliste ein „BUY“ Rating aufweisen. Weiters wird auf Unternehmen gesetzt, welche eine relativ stabile Gewinnentwicklung, eine überdurchschnittlich hohe Profitabilität und ein gutes Momentum aufweisen. Im Rahmen der Portfoliokonstruktion wird ein konzentriertes Portfolios von 45-50 Titel angestrebt.

Die Einzeltitelgewichtung erfolgt dabei unabhängig von der Marktkapitalisierung der jeweiligen Unternehmen. Eine Absicherung von Fremdwährungsrisiken ist grundsätzlich nicht vorgesehen, jedoch möglich. Im Vordergrund steht dabei neben einer möglichst attraktiven Bewertung der Aktien das Geschäftsmodell des Unternehmens selbst. Dementsprechend finden sich in diesem aktiv gemanagten Fonds nicht nur Value Titel sondern auch sogenannte Growth-Aktien.

Hinweis: Die Berechnung der Wertentwicklung erfolgt lt. OeKB Methode. Die Wertentwicklung unterstellt eine vollständige Wiederveranlagung der Ausschüttung und berücksichtigt die Verwaltungsgebühr sowie eine allfällige erfolgsbezogene Vergütung. Der bei Kauf gegebenenfalls anfallende einmalige Ausgabeaufschlag und allenfalls individuelle transaktionsbezogene oder laufend ertragsmindernde Kosten (z.B. Konto- und Depotgebühren) sind in der Darstellung nicht berücksichtigt. Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen. Die hier angeführten Unternehmen sind beispielhaft ausgewählt worden und stellen keine Anlageempfehlung dar. Im Rahmen des aktiven Managements können sich die genannten Portfoliopositionierungen jederzeit ändern. Es besteht kein Anspruch darauf, dass Titel dauerhaft im Portfolio enthalten sein werden. Bitte beachten Sie, dass eine Veranlagung in Wertpapiere neben Chancen auch Risiken beinhaltet.

Die wichtigsten Fragen kurz zusammengefasst

Was sind Value-Aktien?

Qualitätswerte (auch Value- oder Substanzaktien genannt) zeichnen sich durch gewisse fundamentale Kriterien aus. Meist stehen hinter diesen Aktien Unternehmen, die schon länger am Markt bestehen und solider Geschäftsmodelle haben. Kriterien für Qualitätsaktien sind beispielsweise eine geringe Verschuldung und solider Gewinnzahlen. Anleger:innen die einen Value-Ansatz verfolgen, wollen Qualitätsaktien zu einem Preis kaufen der unter dem inneren Wert der Aktie liegt.

Wie unterscheiden sie sich von Growth-Aktien?

Hinter Growth-Aktien stehen Unternehmen mit überdurchschnittlich hohen Wachstumsraten. Da sich diese Unternehmen noch stark im Wachstum befinden, weisen sie oft eine höhere Verschuldung auf und schütten keine Dividenden an ihre Aktionäre aus.

Welche Vor- und Nachteile bieten Value-Aktien?

Value-Aktien stellen mit ihren soliden Eigenschaften eine gute Möglichkeit dar, um in den Aktienmarkt zu investieren. Aufgrund ihrer stabilen fundamentalen Kennzahlen bergen sie oftmals zwar ein geringeres Risiko als Wachstumstitel – wie die vergangenen Jahre gezeigt haben, könnte ein Investment rein in Value-Stocks jedoch auch mit einer geringeren Rendite einhergehen. Außerdem ist generell zu beachten, dass ein Investment in Aktien Risiken birgt. Vor allem besteht bei einer Anlage in einzelne Aktien das Risiko, dass diese ausfallen bzw. wertlos werden.

Wie kann man in Value-Titel investieren?

Für Kleinanleger:innen macht es Sinn, seine Investition in Aktien über mehrere Unternehmen, Länder und Branchen hinweg zu streuen. Wer gezielt in Value-Werte investieren möchte, für den sind die Aktienfonds ERSTE STOCK QUALITY VALUE oder ERSTE EQUITY RESEARCH eine mögliche Alternative.

Hinweise ERSTE STOCK QUALITY VALUE

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des ERSTE STOCK QUALITY VALUE sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den ERSTE STOCK QUALITY VALUE zu investieren, sollten alle Eigenschaften oder Ziele des ERSTE STOCK QUALITY VALUE berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.

Hinweise ERSTE EQUITY RESEARCH

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.