Wer kennt ihn nicht? Den vor allem bei Konsumgütern gebräuchlichen Spruch „Wer billig kauft, kauft teuer“? Gemeint ist damit, dass billige Konsumgüter oft nicht das halten, was sie versprechen. Dies ist meist auf die Haltbarkeit bezogen, also auf die Qualität. Wiederholte Ersatzbeschaffungen und das letzten Endes erworbene Qualitätsprodukt kosten in Summe mehr, als wenn der Konsument bereits zu Beginn mehr ausgegeben und in das Qualitätsprodukt investiert hätte.

Doch wie verhält es sich mit Aktien? Fährt der Anleger „a la Long“ auch mit qualitativ guten Aktien besser? Dieser Frage möchte ich hier nachgehen. Wobei sich an dieser Stelle die nächsten Fragen anschließen: Was zeichnet eine Qualitätsaktie aus? Ist es geringeres Risiko, ein höherer Ertrag oder beides? Und last but not least: Wie lässt sich der Begriff Qualität bei Aktien überhaupt definieren? Auch diese Fragen sollen im Folgenden näher beleuchtet werden.

Qualität eines Unternehmens

Will man die Qualität eines Unternehmens feststellen, stehen zunächst Kennzahlen aus Jahres- und Quartalsberichten im Vordergrund. Dabei werden Bilanz, Gewinn- und Verlustrechnung und Cash Flow Statement analysiert, Kennzahlen daraus errechnet und mit jenen anderer Unternehmen oder mit Marktdurchschnitten verglichen. Dieser Prozess ist als Fundamentalanalyse bekannt.

Darüber hinaus kann die Qualität eines Unternehmens auch über sogenannte weiche Kriterien beurteilt werden. Als Beispiel wäre hier die Umsetzungsstärke des Managements zu nennen oder dessen Glaubwürdigkeit. Dieser Beitrag soll sich auf fundamentale Kennzahlen konzentrieren. Sie ermöglichen es Anlegern effizient die Unternehmensqualität einzuschätzen und gegebenenfalls die Spreu vom Weizen zu trennen.

Bei Anleihen und Immobilien hat die Beurteilung der Qualität des Investitionsobjektes in Form eines Bonitätsratings oder eines Gutachtens eine lange Tradition. Im Zusammenhang mit Aktien taucht der Begriff Qualität erstmals in den frühen 30er Jahren des letzten Jahrhunderts bei Benjamin Graham auf. Dieser war nach dem Börsenkrach von 1929 bestrebt, qualitativ gute von schlechten Aktien systematisch, anhand von Kennzahlen zu unterscheiden. Graham wird daher oft als Begründer der Fundamentalanalyse und des Value Investings gesehen. Letzteres deshalb, weil bei ihm die Preiswürdigkeit einer Aktie im Zentrum seiner Bemühungen stand. Deshalb wird auch heute noch der Begriff Qualität häufig mit Value in Verbindung gebracht.

Dies ist nicht korrekt, denn gerade Wachstumsaktien weisen nicht selten eine sehr hohe Qualität auf. Aus diesem Grund haben sich in den letzten Jahrzehnten Investmentansätze wie Quality-Growth etabliert: also das Investieren in Unternehmen, die starkes Wachstum und hohe Qualität vorweisen können. Heute hat sich weitgehend die Definition durchgesetzt, wonach man unter Qualitätsaktien die Aktien jener Unternehmen versteht, die eine hohe Profitabilität, ein nachhaltiges Wachstum und ein geringes unternehmerisches Risiko aufweisen. Als weiterer Eckpfeiler kommt häufig ein günstiges Bewertungsniveau hinzu, was aber je nach Investmentansatz nicht zwingend sein muss.

Kennzahlen, um die Qualität zu bestimmen

Beginnen wir bei der Profitabilität. Von einem Unternehmen hoher Qualität wird erwartet, dass es eine möglichst hohe Verzinsung auf das eingesetzte Kapital erwirtschaftet. Gemessen wird dies in der Praxis über diverse Rentabilitätskennzahlen, wie der Eigenkapitalrentabilität (Return on Equity, ROE) oder der Gesamtkapitalrentabilität (Return on Assets, ROA). Eine hohe Rentabilität wird häufig dann erzielt, wenn aus dem erzielten Umsatz möglichst viel Gewinn generiert werden kann. Aus diesem Grund macht ein Blick auf die Gewinnmargen des Unternehmens Sinn, wie z.B. der Net Income Margin oder der Operating Margin.

Ein weiterer Faktor ist das bereits erwähnte Risiko des Unternehmens. Dieses fällt umso niedriger aus, je geringer die Verschuldung des Unternehmens ist. Je höher die Verschuldung, desto größer das Risiko, dass das Unternehmen in Zahlungsnot gerät, seine Verbindlichkeiten nicht mehr bedienen kann und in den Bankrott schlittert. Für die rasche Beurteilung der Verschuldungssituation eines Unternehmens eignen sich allen voran das Verhältnis der Schulden zum Eigen- oder Gesamtkapital. Natürlich ließe sich diese sich gerade diese Thematik noch wesentlich weiter vertiefen und verfeinern, indem zwischen lang- und kurzfristigen Verschuldungskennzahlen unterschieden wird oder Gewinn- oder Cash Flow Größen in Relation zur Zinslast des Unternehmens gesetzt werden. Dies würde jedoch den Rahmen dieses Blogs sprengen.

Außerdem Achtung: hohe Eigenkapitalrentabilität und niedrige Verschuldung sind konkurrierende Ziele. Häufig wird erstere durch einen hohen Financial Leverage, also durch hohe Kreditaufnahmen, erreicht. Qualitätsunternehmen meistern jedoch beides, einen hohen ROE bei niedriger Verschuldung. Ein Blick auf den ROA enthüllt jene Unternehmen, deren hohe Eigenkapitalrentabilität auf eine hohe Verschuldung zurückzuführen ist.

Das dritte typische Kennzeichen für Qualitätsunternehmen ist das Wachstum. Wachstum bedeutet Steigerung der Umsätze, welche die wichtigste Quelle steigender Gewinne darstellen. Steigende Gewinne lassen wiederum die Rentabilität anwachsen und ermöglichen es dem Unternehmen seinen Verbindlichkeiten nachzukommen. Qualitätsunternehmen weisen daher ein relativ konstantes Wachstum auf, das sich von Wirtschaftszyklen weitgehend abgekoppelt hat. Dieses konstante Wachstum bezieht sich sowohl auf die durchschnittlichen Umsatz- und Gewinnsteigerungen der letzten Jahre als auch auf die prognostizierten Zuwächse in der nächsten Zukunft.

Als letzter Punkt bleibt die Bewertung des Unternehmens. Diese sagt per se nichts über die Qualität eines Unternehmens aus und wird daher nicht unmittelbar zu den Kriterien gezählt, die ein Qualitätsunternehmen auszeichnen. Die Bewertung rückt aber in den Fokus, wenn ein Investor eine Beteiligung an dem Unternehmen bzw. ein Anleger den Kauf von Aktien des Unternehmens anstrebt. Fällt die Bewertung zu hoch aus, kann selbst ein Unternehmen mit sehr hoher Qualität ein unattraktives Investment werden. Meines Erachtens spielt dies jedoch wesentlich mehr in die Value Thematik hinein, während dieser Beitrag die reine Qualität ins Zentrum der Betrachtung stellt.

Abschließend zum theoretischen Teil und als Übergang zur Praxis bzw. Empirie wollen wir uns die derzeit gängigsten Kennzahlen ansehen, mittels derer die Qualität von Unternehmen bestimmt wird.

Wie für viele andere Marktsegmente auch, existieren inzwischen Indizes, die das Segment der Qualitätsaktien abbilden. Die bekanntesten Indexanbieter in diesem Zusammenhang sind MSCI und Standard & Poor’s. Beide Firmen verwenden zur Bestimmung einer Qualitätsaktie drei Kennzahlen, die sich im Detail geringfügig unterscheiden. Sowohl für MSCI als auch für S&P stellt der ROE die wichtigste Messgröße dar. Als zweite Kennziffer kommt die Debt-to-Equity Ratio, das Verhältnis zwischen Verschuldung und Eigenkapital, zur Anwendung. Der Unterschied liegt in der dritten Kennzahl. Hier nimmt S&P nochmals auf die Bilanz Bezug und errechnet die Veränderung des Netto-Vermögens (Accruals Ratio) des Unternehmens über die letzten zwei Jahre. MSCI hingegen stellt mit seiner dritten Kennzahl auf die Gewinnsituation des Unternehmens ab. Konkret wird die Gewinn-Variabilität (Earnings Variability) herangezogen. Diese Kenngröße zeigt, wie stark die Gewinnentwicklung während der letzten 5 Jahre geschwankt hat. Je konstanter das erzielte Gewinnwachstum, desto besser ist die Qualität eines Unternehmens einzustufen.

Quality Investings und Erträge

Aus Sicht eines Anlegers ist nicht nur die Definition von Qualität auf Unternehmensebene von Bedeutung, sondern es stellt sich auch die Frage, ob es langfristig tatsächlich Sinn macht, in Aktien von Unternehmen mit hoher Qualität zu investieren? Von der Theorie her wäre zu erwarten, dass sich hohe Qualität, hinter der überdurchschnittliche Rentabilität, geringeres unternehmerisches Risiko und kontinuierliches Wachstum stecken, auch in positiven Returns niederschlägt.

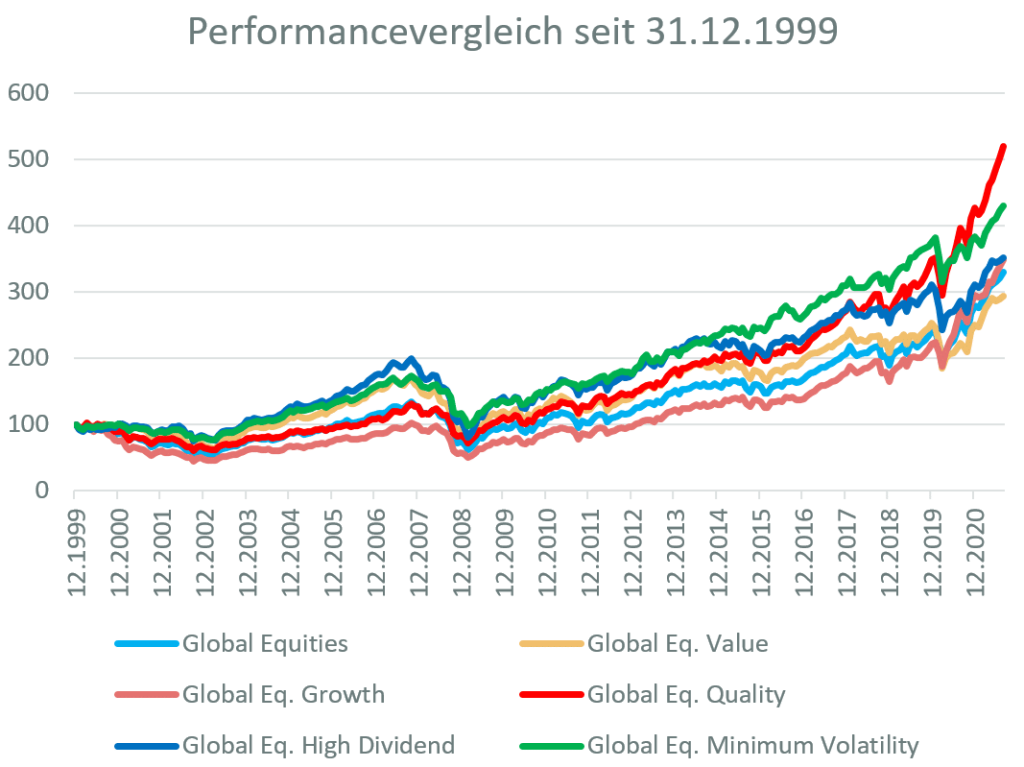

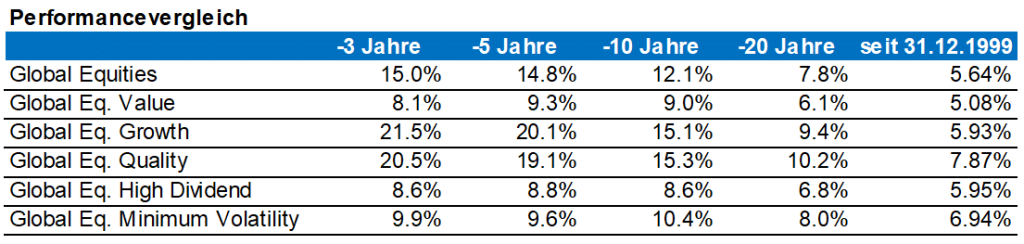

Eine Performancevergleich ab der Jahrtausendwende zeigt, dass es sich definitiv ausgezahlt hätte, Aktien nach deren Qualität zu selektieren. Dies veranschaulicht nachfolgender Chart. Hätte man Ende 1999 100 US-Dollar in globale Aktien veranlagt, wären daraus bis Ende August 2021 329 US-Dollar geworden. Dies entspricht einer Rendite von 5,64% pro Jahr. Ein gängiger Investmentansatz ist das Value Investing. Dieses hätte im betreffenden Zeitraum aus den ursprünglichen 100 US-Doller etwa 293 US-Dollar gemacht, also 5,1% p.a. Gerade während der letzten Jahre standen vor allem wachstumsstarke Unternehmen im Zentrum des Anleger-Interesses, primär aus dem Technologiesektor. Wie die Zahlen zeigen, hätte sich eine Wachstumsstrategie auch längerfristig ausgezahlt und einen höheren Ertrag als der breite Markt gebracht. Konkret wurden aus 100 US-Dollar, die in Growth-Aktien veranlagt worden wären, 349 US-Dollar geworden – ein positiver Return von 5,9% pro Jahr. Der große Gewinner waren jedoch Qualitätsaktien. Diese hätten die genannten 100 US-Dollar über den Betrachtungszeitraum auf 519 US-Dollar anwachsen lassen. Das entspricht einer jährlichen Verzinsung von 7,87%. Damit führen Qualitätsaktien das Ranking der gängigen Investmentstile an. Dahinter folgen Aktien mit geringer Volatilität (+6,94% p.a.) und Aktien mit hoher Dividendenrendite (+5,95% p.a.).

Die eingangs gestellte Frage nach der Sinnhaftigkeit einer Aktienselektion nach Qualitätskriterien, kann somit bejaht werden. Das Marktsegment Qualität konnte auf lange Sicht die anderen Sektoren klar schlagen.

Quelle: Bloomberg, eigene Berechnungen

Wie nachfolgende Tabelle zeigt, lieferten sich Qualitätsaktien in der jüngsten Vergangenheit ein Kopf an Kopf Rennen mit Wachstumstiteln. Einschränkend muss allerdings angemerkt werden, dass es diesbezüglich zu sehr starken Überschneidungen gekommen ist. Die Schwergewichte unter den Wachstumsaktien (Google, Apple, Amazon, Microsoft, etc.) weisen meist auch eine hohe Qualität auf.

Quelle: Bloomberg, eigene Berechnungen

Risiko des Quality Investings

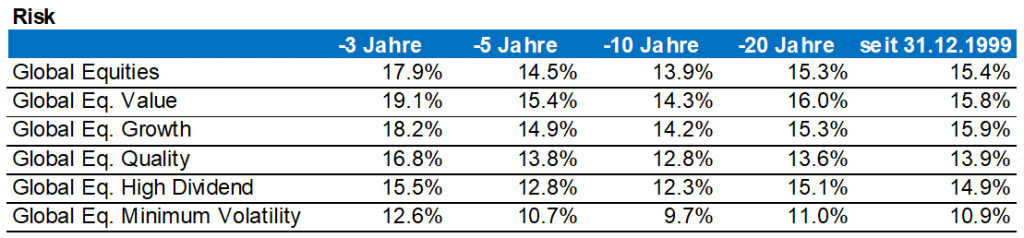

Nachdem wir festgestellt haben, dass Qualitätsaktien langfristig superiore Renditen erzielen konnten bzw. sich in der jüngsten Vergangenheit in etwa gleich auf mit Wachstumsaktien entwickelten, stellt sich die Frage nach dem Risiko des Quality Investings.

Wie Eingangs festgehalten, ist ein möglichst geringes Unternehmensrisiko ein wichtiges Element bei der Definition von Qualität auf Unternehmensebene. Von der Theorie her wäre somit zu erwarten, dass sich dies auch in einem niedrigeren Kursrisiko niederschlägt. Betrachtet man die Entwicklung der Investmentstile seit Ende 1999, so bestätigt sich diese Annahme. Abgesehen vom Segment der Aktien mit geringer Volatilität, weisen Qualitätsaktien die niedrigsten Kursschwankungen auf. So lag die Volatilität von Qualitätstiteln seit Ende 1999 bei 13,9% p.a., während der Gesamtmarkt eine Volatilität von 15,4% zu verzeichnen hatte. Im selben Zeitraum lagen Value- und Growth-Aktien bei einer Volatilität von 15,8% bzw. 15,9% pro Jahr. Auch in der jüngsten Vergangenheit verzeichneten Aktien mit hoher Qualität relativ gesehen die geringsten Kursschwankungen, wie nachfolgende Tabelle veranschaulicht.

Quelle: Bloomberg, eigene Berechnungen

Abschließend wollen wir das Verhältnis von Ertrag zu Risiko betrachten. Wie sich aus nachfolgender Grafik herauslesen lässt, weisen Qualitätsaktien langfristig das mit Abstand attraktivste Verhältnis zwischen Ertrag und Risiko auf. Wenn wir uns die Zahlen der zuvor angeführten Tabellen ansehen, so gilt dies auch für die jüngste Vergangenheit. Über manche Zeiträume hatte zwar Growth die Nase vorne, vom Risiko jedoch lagen Qualitätstitel immer besser.

Quelle: Bloomberg, eigene Berechnungen

Die Qualität im Auge behalten

Somit lässt sich festhalten, dass sich die Qualität eines Unternehmens auf längere Sicht auch in den Aktienkursen niederschlägt. Kurzfristig mögen starke Zyklen in anderen Segmenten zu beobachten sein. Dies war nach dem Platzen der Techblase zum Beispiel bei dividendenstarken Aktien oder Aktien mit geringer Volatilität der Fall oder zuletzt bei Wachstumstiteln. A la Long konnte sich Qualität durchsetzen und wies darüber hinaus eine relativ geringe Zyklizität in der Entwicklung auf. Das geringere Unternehmensrisiko und nachhaltige Wachstum ließen sich in den letzten Jahrzehnten in geringere Kursschwankungen bei gleichzeitig superioren Renditen ummünzen. Qualitätsaktien verhielten sich vom Gesamtbild her so, wie es die Theorie erwarten ließ.

Für den AnlegerInnen bedeutet dies, dass eine Orientierung an fundamentalen Qualitätskriterien Sinn macht. Die Empirie zeigt: Kräftiges Wachstum ist positiv, starkes Wachstum gepaart mit Qualität ist noch besser. Darüber hinaus reicht – wie oben erläutert – bereits der Blick auf einige wichtige fundamentale Eckdaten, um Aktien mit geringer Qualität auszuschließen bzw. solche mit hoher Qualität zu identifizieren.

Fonds für Qualitätsaktien

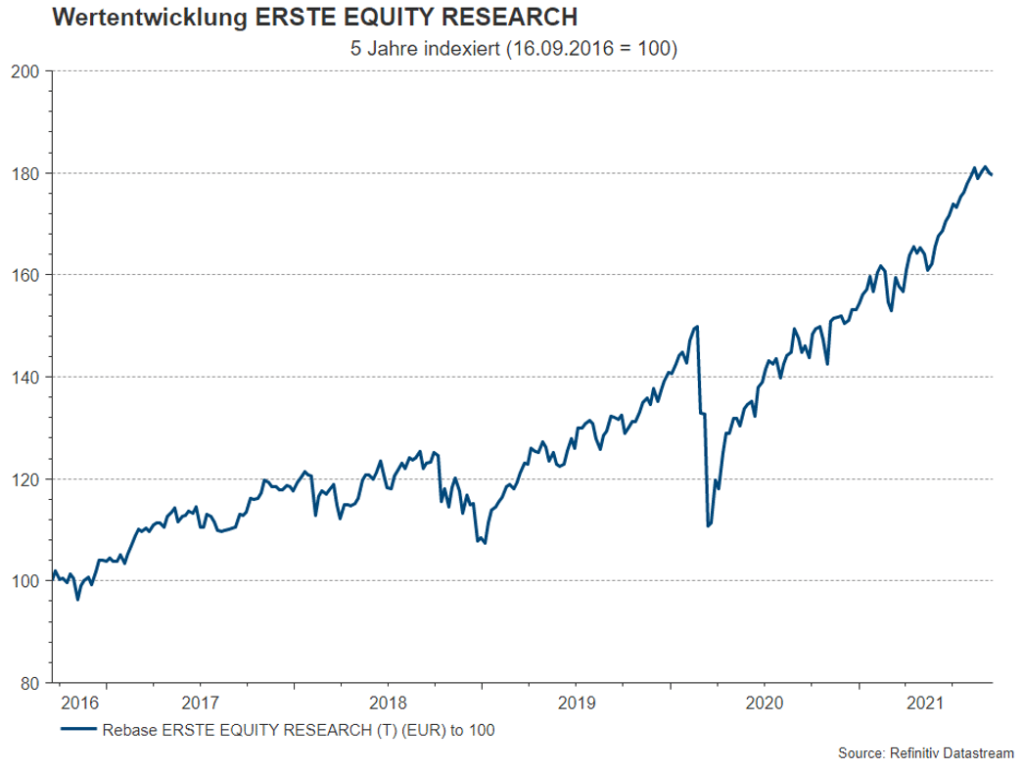

Auch in der Produktpallette der Erste Asset Management stellt die Unternehmensqualität einen wichtigen Eckpfeiler in der Aktienselektion dar. Besonders zum Tragen kommt dieser Aspekt beispielsweise im Fonds ERSTE EQUITY RESEARCH. Es handelt sich dabei um einen globalen Aktienfonds, der in seinem aktiven Investmentansatz Qualität mit Wachstum verbindet, also einen ausgeprägten Quality-Growth-Ansatz verfolgt. Basis für die Titelauswahl des Fonds ist die öffentlich zugängliche Empfehlungsliste des Erste Group Research.

Diese Liste besteht zu ca. 80% aus „Global Playern“, also den wichtigsten und größten Unternehmen Ihrer Branche, und zu 20% aus so genannten „Rising Stars“. Das sind Unternehmen, die in den kommenden Jahren zu Global Playern werden könnten. Bei der Titelauswahl wird auf Unternehmen gesetzt, welche eine relativ stabile Gewinnentwicklung bei überdurchschnittlich hoher Profitabilität aufweisen.

Quelle: Refinitiv Datastream

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.