Die Aktienmärkte haben im Jahr 2022 bislang deutliche Verluste hinnehmen müssen. Sowohl der US-amerikanische als auch der europäische Markt korrigierten um ca. 20%, technologielastige Indizes verloren sogar noch stärker. Als Grund werden oft die Inflation und die steigenden Zinsen genannt. Doch warum ist das so?

Zinsen haben Einfluss auf die Bewertung von Aktien

Zunächst zur Theorie: Traditionelle Aktienbewertungs-Modelle diskontieren die zukünftigen Gewinne mit einer Risikoprämie und einem Zinssatz ab. Ein einfaches Modell ist das Gordon Growth Modell. Die Formel lautet:

D / (r-g) = Fairer Wert

Wobei gilt:

D: erwartete Dividende/ Jahr

r: Diskontierungsrate

g: ewige Wachstumsrate

Die Diskontierungsrate wird oft auch als Eigenkapitalkosten bezeichnet. Diese wiederum setzt sich zusammen aus einem risikolosen Zinssatz, einer Risikoprämie und dem relativen Risiko (Beta-Faktor).

Schauen wir uns ein Beispiel an, wie sich der Faire Wert verändert, wenn der Zinssatz von 1% auf 3% steigt. Wir belassen alle anderen Input-Faktoren unverändert.

Im ersten Fall gehen wir von einer Diskontierung von 6% aus (1% Zins, 5% Eigenkapitalkosten), im zweiten Beispiel erhöht sich die Diskontierung auf 8%.

In beiden Fällen nehmen wir eine Dividende von €10 und eine Wachstumsrate von 3% an.

Fairer Wert Beispiel 1: 10 / (6%-3%) = €333

Fairer Wert Beispiel 2: 10 / (8%-3%) = €200

Anhand dieses Beispiels haben wir verdeutlicht, dass ein Zinsanstieg von 2% den fairen Wert einer Aktie um 40% reduzieren kann.

Doch warum soll eine Aktie plötzlich weniger Wert sein, wenn beispielsweise die Ertragslage gleichbleibt? Ganz einfach: Wenn die Inflation steigt, verlangen Investoren höhere Erträge, um die Geldentwertung auszugleichen. Damit muss eine Aktie zunächst fallen, damit zukünftige Erträge steigen. In der Praxis ist es dennoch schwieriger, denn Investoren müssen auch berücksichtigen, dass steigende Preise dazu führen, dass Aufwendungen für Rohstoffe, Handelswaren und Löhne steigen. Es stellt sich die Frage, inwieweit die Unternehmen diese Kosten an die Kunden weitergeben können? Vereinfacht gesagt: Wie entwickeln sich die Gewinne kurzfristig? Generell erhöhen sich jedenfalls die Unsicherheiten, was sich in erhöhter Volatilität widerspiegelt.

Wie wirkt sich das in der Praxis aus?

Soweit die Theorie zu Inflation, Zinssatz und Bewertung. Was ist in diesem Jahr nun konkret an der Inflations- und Zinslandschaft passiert?

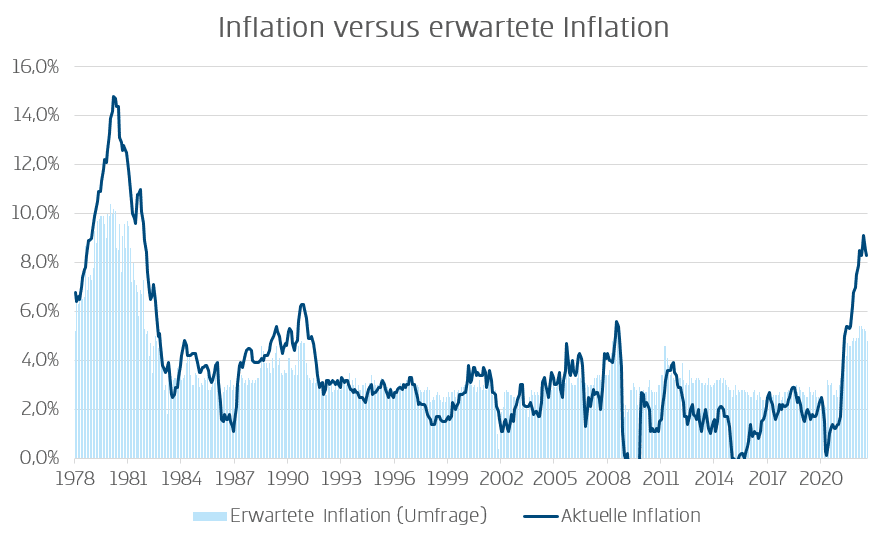

Abbildung (1) zeigt die tatsächliche und die erwartete Inflation in den USA der vergangenen 45 Jahre. Mit knapp 9% wurde eine Teuerung erreicht, wie sie in 30 Jahren nicht mehr zu beobachten war. Entscheidend ist, dass die erwartete Inflation ebenfalls gestiegen ist, d.h. Marktteilnehmer erwarten, dass die Inflation zwar zurückkommen, aber auf einem höheren Niveau als vor der Corona-Pandemie verharren wird.

Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Investments zu.

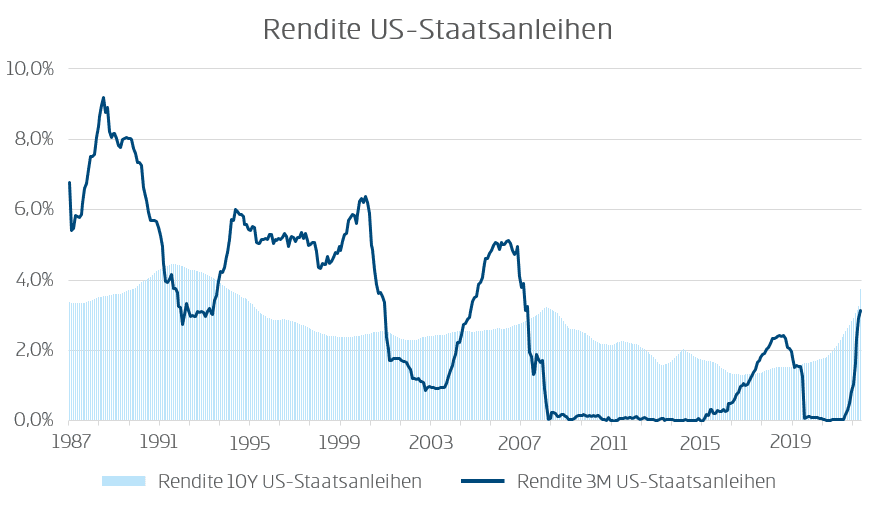

Die steigende Inflation führt unweigerlich zu höheren Zinsen. Wie aus Abbildung (2) zu erkennen ist, steigt die Rendite 10-jähriger US-Anleihen bereits seit Mitte 2020 und hat mit zuletzt 3,8% ein mehrjähriges Hoch erreicht. Die Rendite von 3-monatigen Anleihen steigt erst seit kurzem, dafür aber mit atemberaubender Geschwindigkeit. Wie zuvor im Text schon erklärt, führt dieser Anstieg zu einer markanten Neubewertung des Marktes. Höhere Zinsen bedeuten bei der Bewertung von Aktien einen höheren Diskontierungssatz. Bleiben alle anderen Parameter gleich, so verringert sich der faire Wert einer Aktie.

Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Investments zu.

Der Zusammenhang zwischen Inflation und Gewinnrendite

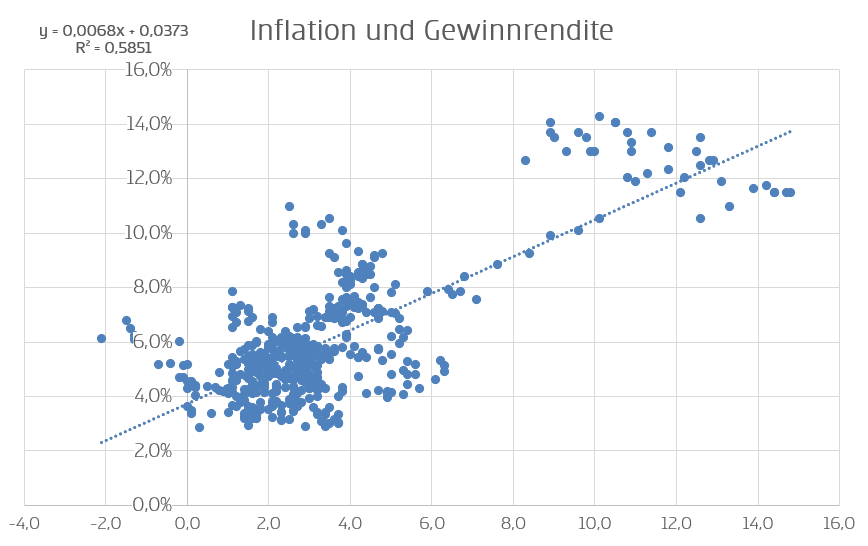

Abbildung (3) zeigt die Abhängigkeit der Gewinnrendite (Kehrwert des Kurs-Gewinn-Verhältnisses) von US-Unternehmen zur jeweiligen Inflation. Dabei rechnen wir mit einer um ein Jahr verzögerten Gewinnrendite, da der Markt eine gewisse Zeit braucht, um auf eine Veränderung zu reagieren (Versuche haben gezeigt, dass 1 Jahr eine gute Annahme ist). Eine Regression-Berechnung ergibt, dass die Inflation zu 58% das Niveau der Gewinnrendite erklärt. Andere Faktoren, die einen Einfluss haben (können) sind z.B. die Profitabilität, die Dividendenrendite, oder die erwartete Inflation in der Zukunft.

Die Regression ergibt, dass bei einer erwarteten Inflation von 4,6% die Gewinnrendite in 12 Monaten bei 6,6% sein sollte. Das entspricht einem Kurs-Gewinn-Verhältnis (KGV) von 15,1. Basierend auf einem aktuellen KGV von 18,8 ergibt sich ein weiteres Korrekturpotenzial von 19% abzüglich der erwarteten Gewinnsteigerung der Unternehmen im nächsten Jahr.

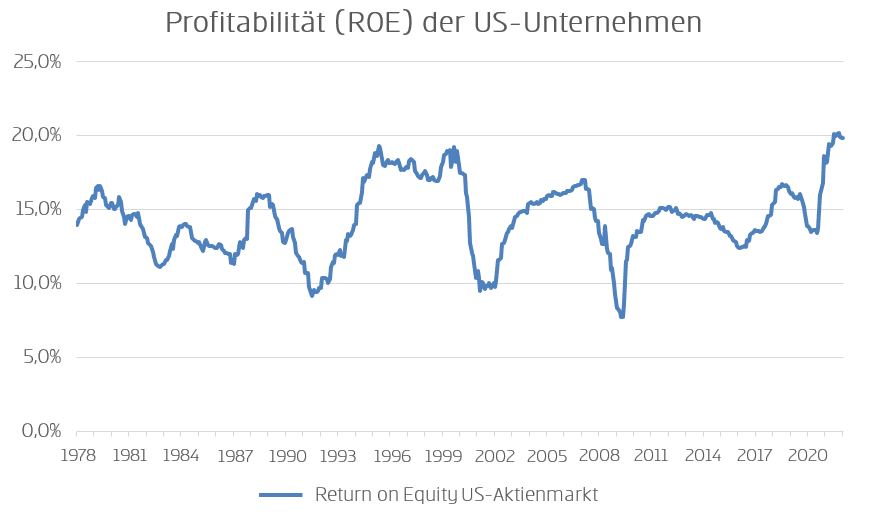

Doch wie die Regressionsberechnung zeigt, ist die Inflation nur die „halbe Wahrheit“. So kann etwa auch eine hohe Profitabilität eine geringere Gewinnrendite rechtfertigen. Denn je profitabler ein Unternehmen ist, desto mehr Dividenden können ausgeschüttet werden, Aktien zurückgekauft werden oder Geld in gewinnbringende Investitionen gesteckt werden. Abbildung (4) zeigt, dass trotz der höheren Inflation die Profitabilität (Return on Equity) der US-Unternehmen weiterhin sehr hoch ist. Solange dies der Fall ist, darf eine unterdurchschnittliche Gewinnrendite vorausgesetzt werden. Die Profitabilität ist schwer zu prognostizieren. Steigende Löhne und höhere Zinsen können aber das Niveau senken.

Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Investments zu.

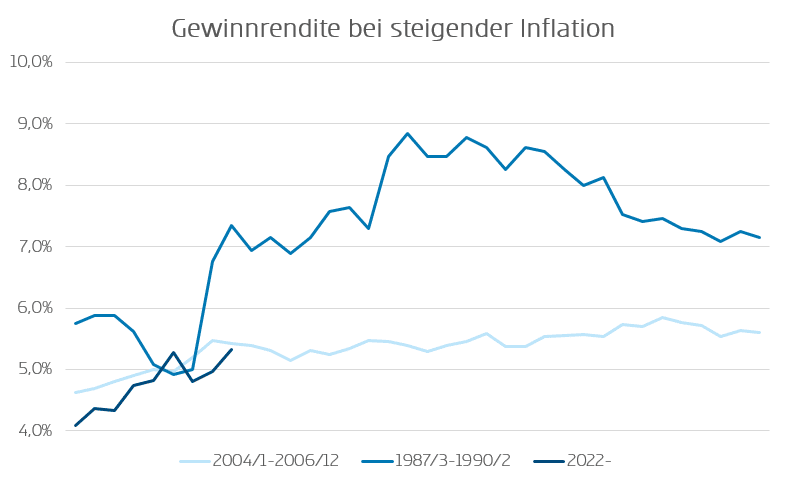

Abbildung (5) zeigt die Entwicklung der Gewinnrendite in den USA in Phasen steigender Inflationserwartungen, ähnlich wie wir sie heute sehen. Die Gewinnrendite von 1987-1990 war vergleichsweise deutlich höher als während der Jahre 2004-2006. Die heutige Profitabilität ist eher vergleichbar mit den Jahren 2004-2006 als in der Phase ´87-´90. Daraus könnte man eine „faire“ Gewinnrendite von 5,3% (Durchschnitt der Jahre 2004-2006) ableiten. Das setzt selbstverständlich voraus, dass sich die aktuelle Inflation in den USA von 8,3% in Richtung 4,6% annähert. Sollte die Inflation bei 8% verharren, müssen wir eine Gewinnrendite von 8-9% zugrunde legen. Das würde bedeuten, dass der Aktienmarkt auch auf heutigem Niveau ca. 30-40% zu teuer ist. Diese Zahlen machen deutlich, warum Investoren sehr nervös auf die Entwicklung der Inflation schauen und auch reagieren.

Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Investments zu.

Fazit: Höhere Zinsen drücken die Kurse von Aktien

Durch die stark gestiegene Inflation sind die Notenbanken gezwungen an der Zinsschraube zu drehen. Höhere Zinsen schlagen sich bei der Bewertung von Aktien in einer höheren Diskontierungsrate nieder, womit sich der faire Wert einer Aktie bereits bei relativ gesehen geringen Änderungen der Zinssätze deutlich reduzieren kann.

Abschließend können wir festhalten, dass der US-Markt nach der Korrektur annähend fair bewertet ist, falls sich die Erwartung realisiert, dass die Inflation auf 4,6% zurückgeht. Sollte dies nicht der Fall sein, könnten wir weiter fallende Kurs auch im nächsten Jahr sehen. Schon alleine deshalb ist es richtig und wichtig, dass die FED ihren Schwerpunkt auf die Bekämpfung der Inflation setzt.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

Worauf bezieht sich das mit der erwarteten Inflation? Für welches Jahr oder welchen Zeitraum erwarten Anleger die Inflation?

Diese Kennzahl bezieht sich auf die Erwartungen an die Inflation in 12 Monaten. Die Daten basieren auf einer Umfrage im Rahmen des Consumer Sentiments der University of Michigan wobei jeweils der Median aller Umfragewerte angegeben wird.