Der europäische Markt für High Yield-Unternehmensanleihen in einer Phase von steigenden Zinsen

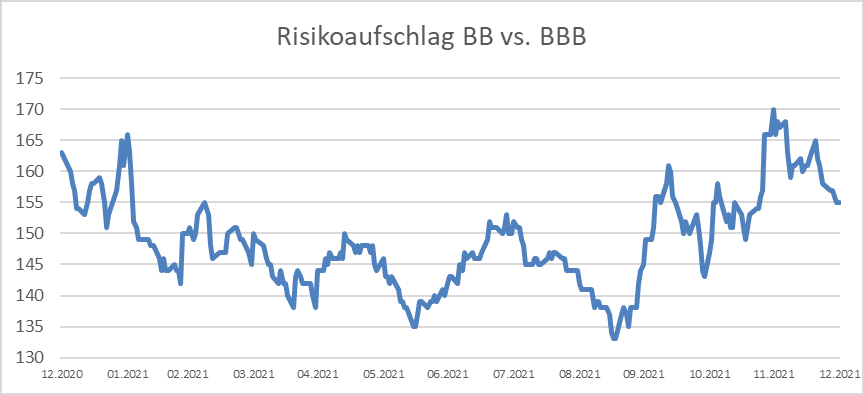

Als im September 2021 die Risikoaufschläge auf High Yield-Unternehmensanleihen ihren absoluten Tiefststand in dem Jahr erreicht haben, befand sich der Fixed Income-Markt gerade in seiner besten Phase. Am Markt herrschte eine hohe Liquidität bei gleichzeitig niedrigen Volatilitäten, es gab viele Neuemissionen und einen hohen Umsatz am Sekundärmarkt.

Rufe nach einer Verlängerung der Unterstützungsmaßnahmen durch die Europäische Zentralbank waren nicht mehr zu vernehmen. Der Markt schien weder ein neues Kaufprogramm für Unternehmensanleihen noch eine Verlängerung der Niedrigzinspolitik zu verlangen.

Auch die Angst vor einer steigenden Inflation und daraus resultierenden Zinserhöhungen war kaum spürbar. Doch dann folgte das vierte Quartal 2021 und seitdem scheinen die Marktteilnehmer sich auf eine neue Realität einstellen zu wollen. So steigen Zinsen und Risikoaufschläge auf Unternehmensanleihen.

In den letzten Jahren war die Kerninflation in Europa unterdurchschnittlich gering. Bedingt durch Globalisierung, der allgemeinen Deregulierung der Märkte und der Demografie hat der globale Preisdruck stark nachgelassen. Der „Vergreisung“ der Bevölkerung in den entwickelten Märkten und der hohen Sparquote steht die dynamische Bevölkerungsentwicklung in den Entwicklungsländern gegenüber. Außerdem produzieren die Entwicklungsländer nicht nur Technologieprodukte für die Haushalte in Europa und den USA, sondern mittlerweile auch kompetitive Dienstleistungsprodukte bis hin zu Flugzeugen und Zügen. Das ist auch ein weiterer Grund, warum die Globalisierung das Thema „Inflation“ hintangehalten hat. Mit der Covid 19-Pandemie änderte sich dies.

In den letzten Jahren war die Kerninflation in Europa unterdurchschnittlich gering. Bedingt durch Globalisierung, der allgemeinen Deregulierung der Märkte und der Demografie hat der globale Preisdruck stark nachgelassen.

Bernd Stampfl

© Bild: Erste AM

Produktionspreise stark angestiegen

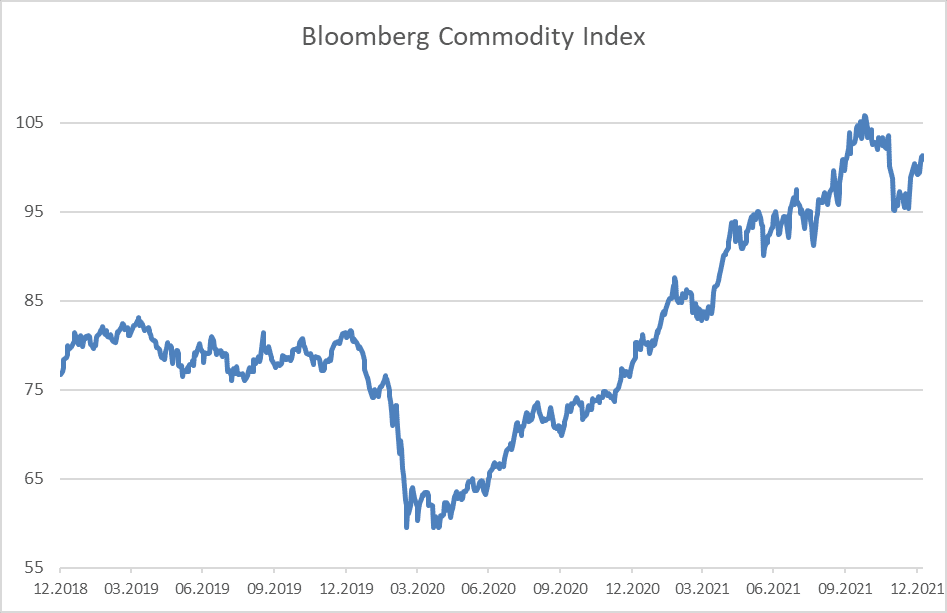

Im Jahr 2021 sind die Produktionspreise stark angestiegen, was man auch bei den Fertigprodukten spürt. Auch ist das Thema der „grünen Erneuerung“ ein Treiber des allgemeinen Preisniveaus. Große Investitionspakete wurden geschnürt, um die Ökonomien auf die auf uns zusteuernde Klimaveränderung vorzubereiten.

So sind die globalen Auswirkungen von höheren Temperaturen noch nicht abschätzbar. So brauchte es im Jahr 2020 nur einen Virus, um die Märkte auf eine Talfahrt zu schicken. Da braucht man von globalen Umweltkatastrophen noch gar nicht sprechen.

Im Jahr 2021 war die Performance des europäischen High Yield-Markts nach einem eher schwächeren Jahr 2020 sehr gut. Besonders stark entwickelten sich die Sektoren, die zuvor unter der Corona-Krise besonders gelitten haben. Von der Lockerung der Mobilitätseinschränkungen profitierten besonders Unternehmen aus den Bereichen Kultur, Tourismus und Transport.

Außerdem war das Risiko einer stark steigenden Inflation im Euro-Raum noch minimal. Hier ist auch wichtig anzumerken, dass es den Emittenten gelang, ihre Schulden weiterzurollen bzw. ihre Finanzkennzahlen zu verbessern, was wiederum die Default-Raten niedrig hielt.

Das hat sich aber im September 2021 geändert. In Anbetracht von immer noch weiter steigenden Preisen bei Rohstoffen und besonders bei Rohöl begannen sich die Investoren auf ein höheres Zinsumfeld einzustellen, was sowohl für eine steilere Zinskurve bei deutschen Bundesanleihen als auch für steigende Risikoaufschläge bei High Yield-Anleihen sorgte.

Das führte zu Abflüssen von rund 1,2 Milliarden EUR aus der Assetklasse allein im letzten Quartal des Jahres 2021.

Nichtsdestotrotz dürfte diese kurzfristige starke Verunsicherung am Markt sich mittelfristig wieder beruhigen. So geht zum Beispiel die EZB in ihrem zuletzt erschienen Wirtschaftsbericht (Redaktionsschluss 15.12.2021) davon aus, dass die Inflation im Euro-Raum sich mittelfristig auf das zuvor erwähnte Niveau von 2% einpendeln wird.

Zitat: „Allerdings ist davon auszugehen, dass sich im Laufe des Jahres 2022 die Energiepreise stabilisieren, die Konsumgewohnheiten normalisieren und der von den weltweiten Angebotsengpässen ausgehende Preisdruck nachlässt. Eine allmähliche Rückkehr der Wirtschaft zur Vollauslastung der Kapazitäten sowie eine weitere Belebung des Arbeitsmarktes dürften mit der Zeit ein rascheres Lohnwachstum befördern. Die markt- und umfragebasierten Messgrößen der längerfristigen Inflationserwartungen sind seit der geldpolitischen Sitzung vom Oktober im Wesentlichen stabil geblieben, insgesamt jedoch in den letzten Monaten näher an die Marke von 2 % gerückt. Die genannten Faktoren werden dazu beitragen, dass die zugrunde liegende Inflation anzieht und die Gesamtinflation mittelfristig auf den Zielwert der EZB von 2 % ansteigt.“

Quelle: Wirtschaftsbericht EZB, Ausgabe 08/2021

Das würde bedeuten, dass dieser starke Inflationsdruck ein wenig nachlassen wird. Außerdem sollten die Unterbrechungen in den Lieferketten stetig zurückgehen. Eine Hauptbedingung dafür ist, dass es zu einer höheren Immunitätsrate in China und Südost-Asien kommt. Das reduziert das Risiko weiterer Lieferungseinschränkungen.

Die Gaspreise sind von ihrem zwischenzeitlichen Hoch im Oktober wieder zurückgekommen. Das wiederum nimmt den Druck von den Prozenten und hilft ihnen, ihre Finanzkennzahlen zu verbessern. Mittelfristig sorgt das für niedrigere Verschuldungsquoten, was die Investoren auch vor einer höheren Anzahl an Defaults schützt.

Für das Jahr 2022 ist die große Mehrheit der Unternehmen in Sachen Liquidität sehr gut aufgestellt. Die Fundamentaldaten haben sich sogar so sehr verbessert, dass die Gesamtverschuldung der Emittenten auf den niedrigsten Stand seit 2014 gesunken ist. Das sollte einem Großteil der Firmen helfen, im Jahr 2022 ohne die Neuaufnahme von frischem Kapital auszukommen.

Jene Firmen, die dennoch einen Kapitalbedarf haben, sind besser aufgestellt, verfügen über ein besseres Rating und sollten kein Problem haben, Anleihen am Primärmarkt zu begeben. Der Großteil des frischen Kapitals wird entweder für Anleihen verwendet, die durch den Emittenten vorzeitig zurückgekauft werden, oder um Bankdarlehen zu refinanzieren. Ein kleinerer Teil wird für die Rückzahlung von Staatshilfen aus dem Jahr 2020 bzw. für Firmenübernahmen verwendet werden.

Zusammengefasst ist davon auszugehen, dass der Markt für Unternehmensanleihen sich weiterhin positiv entwickeln wird. Bedingt durch Inflationsängste und gestiegene makroökonomischen und geopolitischen Risiken wird jedoch die Volatilität ansteigen. Die Kursverluste aus höheren Zinsen und höherer Risikoprämien sollten durch den höheren Zinslauf zumindest ein wenig ausgeglichen werden. Das betrifft vor allem die Ratingklassen B bis CCC.

Die Ratingklasse BB bietet auch in diesem Jahr 2022 eine attraktive Extrarendite gegenüber herkömmlichen Investmentgrade-Portfolios. Das betrifft auch die zusätzliche Prämie für etwaige Ratingherabstufungen, welches die Ratingklasse sehr interessant macht.

Im Jahr 2021 wurde auch der erste High Yield-Sustainability Linked Bond begeben. Diese Anleiheklasse, die an die Nachhaltigkeitsziele des Emittenten gebunden ist, wird auch im Jahr 2022 ihren Anteil am beobachteten Universum stark erhöhen. Waren es im Jahr 2021 noch 19 Unternehmen, die den Gang zum Bondmarkt angetreten sind, ist davon auszugehen, dass die Zahl stark steigen wird.

Das positive Bild auf das Jahr 2022 kann durch höhere als erwartete Volatilität bei den Risikoaufschlägen getrübt werden. Im vergangenen Jahr war diese äußerst gering. So war diese beispielsweise bei den Unternehmensanleihen sogar niedriger als bei den Staatsanleihen. Für dieses Jahr wird aber eine höhere Volatilität aus den oben genannten Gründen erwartet.

Sollten die zugrundeliegenden Zinsen bei den Staatsanleihen zu stark ansteigen und eine höhere Volatilität nach sich ziehen, würde diese bei den Unternehmensanleihen und noch stärker bei den High Yield-Unternehmensanleihen ansteigen. Das könnte dafür sorgen, dass es zu einem Abkühlen des Interesses nach dieser Assetklasse kommt. Im Moment sieht es aber nicht danach aus.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.