Im Einklang mit den überraschend kräftigen Wirtschaftsindikatoren in den USA sind in den vergangenen Monaten die Renditen von Staatsanleihen deutlich angestiegen. Das drückt auf die Kurse vieler Wertpapierklassen und verstärkt die Diskussionen darüber, wie restriktiv die Zinspolitik tatsächlich ist. Könnte das höhere Renditeniveau der Zentralbank die Arbeit in Form von weiteren Leitzinsanhebungen abnehmen?

Starkes Beschäftigungswachstum

Die Berichte zum US-Arbeitsmarkt im Monat September zeigten einen überraschend starken und breit basierten Zuwachs der Beschäftigung im nicht-landwirtschaftlichen Sektor. In Zahlen: Während die Schätzung 170.000 betrug, stiegen die „Nonfarm-Payrolls“ tatsächlich um 336.000 an. Zudem wurde das Beschäftigungswachstum in den beiden Vormonaten um 119.000 nach oben revidiert.

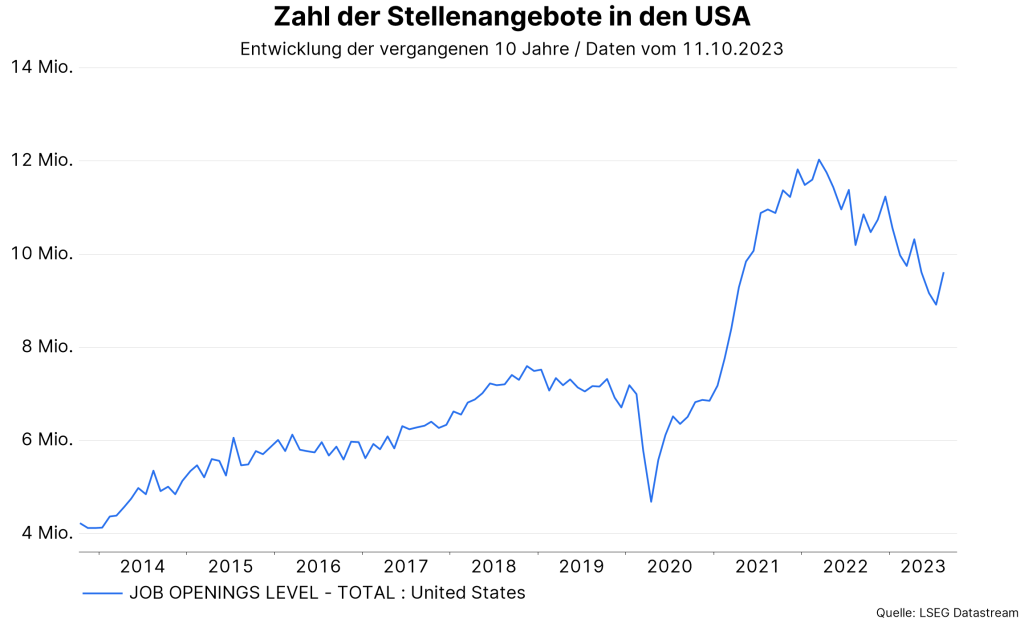

Auch andere Berichte überraschten auf der starken Seite. Die Anzahl der offenen Stellen stieg im Monat August von rund 8,9 Millionen auf rund 9,6 Millionen an und die Erstanträge auf Arbeitslosenversicherung blieben mit 207.000 auf einem niedrigen Niveau.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Die anderen Schlüsselkennzahlen entsprachen den Erwartungen. Die Arbeitslosenrate blieb mit 3,8% unverändert auf einem niedrigen Niveau, während die Beteiligungsrate am Arbeitsmarkt den ansteigenden Trend mit einem unveränderten Wert von 62,8% nicht fortsetzte. Damit besteht noch Potential für eine Verbesserung auf der Angebotsseite. Denn der Vor-Pandemie Wert vom Februar 2020 liegt mit 63,3% noch darüber.

Fallende Inflation

Generelle widersprechen die Berichte der Annahme einer trendweisen Abkühlung des sehr kräftigen und engen Arbeitsmarktes in den USA. Aus Sicht der Zentralbank ist eine solche Entwicklung allerdings nötig, um den zugrundeliegenden Inflationsdruck zu mildern. Ob dafür weitere Leitzinsanhebungen nötig sind, oder eine längere Fortführung des bestehenden Leitzinsniveau ausreichend ist, wird natürlich entscheidend von den Inflationsindikatoren abhängen.

Damit steht die Veröffentlichung der Konsumentenpreisinflation für den Monat September am morgigen Donnerstag im Fokus. Sowohl für die Gesamtzahl als auch für die traditionelle Kerninflation (ohne Energie und Nahrungsmittel) werden 0,3% im Monatsabstand erwartet. Das würde eine Fortsetzung des rückläufigen Inflationstrends im Jahresabstand bedeuten (auf 3,6% beziehungsweise 4,1%).

Anstieg der Renditen

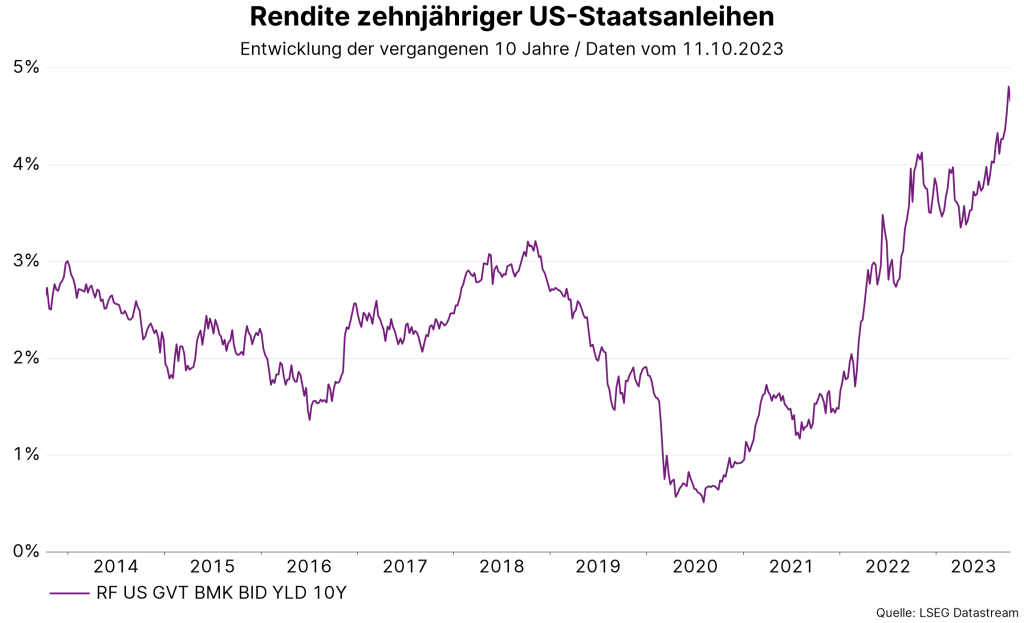

Neben der Bedeutung der Zinspolitik für das Wachstum und die Inflation werden in zunehmendem Ausmaß auch die Implikationen der Renditeanstiege diskutiert. Denn die Rendite der wichtigsten Referenzanleihe für die meisten Wertpapierklassen, jene der zehnjährigen US-Staatsanleihe, hat von 3,3% Anfang April auf aktuell 4,8% zugelegt. Welche Auswirkungen hat das?

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

1. Fallender Barwert

Weil ein höheres Zinsniveau den Wert der zukünftigen Zahlungen (Dividenden, Kupons) verringert, kommen Assetpreise unter Druck. Tatsächlich zeigen auch die Kurse der breit basierten Aktienindizes seit Anfang August nach unten.

2. Höhere reale Rendite

Weil die (nominellen) Renditeanstiege fast ausschließlich von einer Zunahme der um die Inflation bereinigte Rendite begleitet war, haben die Inflationserwartungen am Markt nicht zugenommen. Tatsächlich ist die reale Rendite von 1,05% auf 2,48% angestiegen, während die eingepreiste Inflation (die „Breakeven Inflation Rate“) nur um ein paar Basispunkte auf 2,32% angestiegen ist. Langfristig betrachtet ist aus Marktsicht die Politik der Zentralbank damit ausreichend restriktiv, um das Inflationsziel zu erreichen; unter Berücksichtigung einer gewissen Fehlertoleranz.

3. Bear Steepening

Weil die langlaufenden Renditen stärker angestiegen sind als die kurzlaufenden Renditen, hat die Kurveninversion abgenommen. Bei einer solchen Kurveninversion sind Renditen von kurzlaufenden Anleihen höher als von langlaufenden. Seit Juli 2022 ist die zweijährige Staatsanleiherendite größer als die Rendite der zehnjährigen Anleihe. Historisch beziehungsweise statistisch betrachtet ist diese inverse Form der Zinsstrukturkurve ein guter Indikator für eine anstehende Rezession.

Die restriktive Zinspolitik schwächt das Wirtschaftswachstum ab. Die abnehmende Kurveninversion, die von Renditeanstiegen bei langlaufenden Anleihen getrieben wird und im Fachjargon mit Bear Steepening bezeichnet wird, könnte jedoch bedeuten, dass die Zinspolitik gar nicht so restriktiv wie gedacht ist. Darauf deuten die nach wie vor guten Wachstumsindikatoren hin. Alternativ dazu könnte auch die Risikoprämie angestiegen sein.

4. Höhere Laufzeitenprämie

Weil auch die Prämie für das Halten von langlaufenden Anleihen angestiegen ist, können die Renditeanstiege nicht nur auf höhere Erwartungen für das langfristige reale Wirtschaftswachstum zurückgeführt werden. Laut dem Modell von Adrian / Crump / Moench ist die Prämie seit Anfang April um knapp mehr als einen Prozentpunkt auf aktuell 0,26% angestiegen. Die Erklärungen dafür liegen auf der Angebots- und Nachfrageseite.

Die US-amerikanische Zentralbank reduziert ihre Bestände an US-Staatanleihen und Hypothekaranleihen im Umfang von 95 Milliarden US-Dollar pro Monat. Mit dieser Politik der quantitativen Straffung („Quantitative Tightening“) fällt ein wichtiger Nachfrager am Markt weg. Gleichzeitig könnte die Investitionstätigkeit auf die lange Sicht aufgrund struktureller Veränderungen ansteigen. Die Schlagworte sind: Digitalisierung, Verteidigung, die Energiewende sowie Near- / Friendshoring. Zudem könnte die politische Polarisierung eine generell lockere Fiskalpolitik (hohe Staatsausgaben) bedeuten.

5. Negative Rückkopplung

Die Renditeanstiege führen zu einer Verschlechterung des Finanzumfeldes (höhere Hypothekarzinsen, höhere Renditen bei Unternehmensanleihen, niedrigere Aktienkurse, festerer US-Dollar). Ergibt sich durch dieses Umfeld eine negative Rückkopplung von den Finanzmärkten auf die wirtschaftliche Aktivität?

Die US-amerikanische Zentralbank hat in diesem Zusammenhang ein brauchbares Modell gebastelt. Dabei wird geschätzt, wie unterstützend beziehungsweise dämpfend die Veränderung des Finanzumfeldes auf das reale Wirtschaftswachstum in den nächsten zwölf Monaten wirkt. Laut dem Modell hat die Veränderung des Finanzumfeldes während der vergangenen zwölf Monate keine Auswirkung auf das Wirtschaftswachstum.

Wird jedoch das Finanzumfeld der vergangenen drei Jahre berücksichtigt, ergibt die Modellschätzung eine Reduktion des realen Wirtschaftswachstums um knapp 0,6 Prozentpunkte. Das ist zwar ein substanzieller Wert, aber weit von Niveaus entfernt, die eine Rezession auslösen würden. Weil die Datenreihen mit August 2023 enden, dürften die zukünftigen Werte zwar etwas höher ausfallen, aber die generellen Aussagen nicht ändern.

Fazit

Welche Schlussfolgerungen ergeben sich daraus? Einerseits sind die starken Wachstumsindikatoren in den USA ein Indiz dafür, dass die Zinspolitik nicht besonders restriktiv wirkt. Zweitens dürfte ein bestimmender Grund für die Renditeanstiege seit dem Frühjahr eine zunehmende Risikoprämie sein. Und drittens: Auch unter Berücksichtigung der Verschlechterung des Finanzumfeldes sind die wirtschaftsdämpfenden Effekte nicht besonders groß. Nunmehr ist entscheidend, ob die Inflation auch ohne weitere Leitzinsanhebungen weiter fallen wird.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.