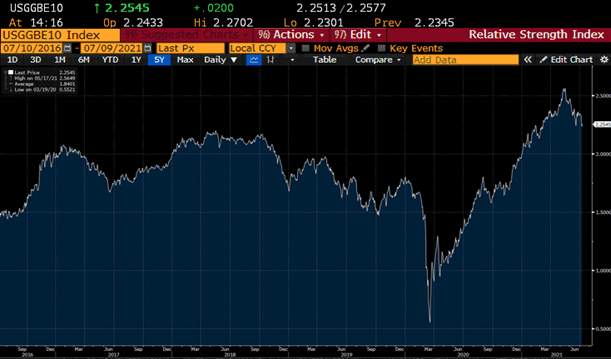

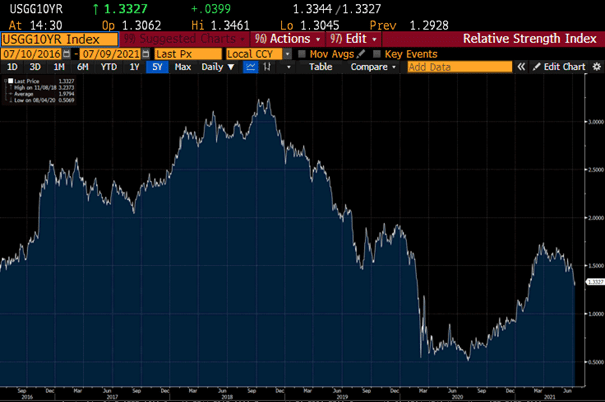

Anfang Juni schrieb ich darüber, wie Inflation zum dominierenden Thema für Aktieninvestoren wurde. Kaum einen Monat später scheint sich das Bild deutlich gewandelt zu haben. Inflationserwartungen in den USA und der Eurozone erreichten ihren Höhepunkt im Mai und sind seitdem gesunken. Die Langzeitrenditen fielen deutlicher (vor allem in den USA), was zu einer Verringerung der Realzinsen führte (d.h. Nominalzinsen minus Inflationsrate). Zyklische und Value-Aktien werden verkauft, und defensive Aktien wie Apple, Google, oder Microsoft erzielen neue Rekordstände. Was ist geschehen?

Starkes erstes Halbjahr und Trendumkehr im Mai

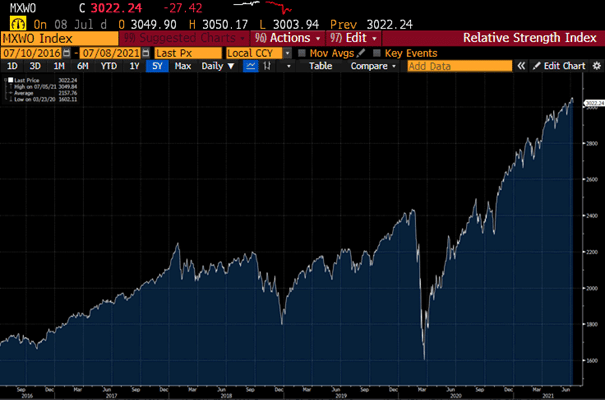

Insgesamt konnten die Aktienmärkte in der ersten Jahreshälfte eine hervorragende Performance verzeichnen. Alle größeren US-Indizes stiegen im zweistelligen Prozentpunktebereich; dasselbe galt für MSCI World sowie breit angelegte europäische Indizes wie den Eurostoxx 50 und den Stoxx 600. Es gab mehrere Gründe für diese solide Performance, und die meisten davon sind nach wie vor relevant.

Die Fiskal- und Geldpolitiken sind noch immer sehr locker und garantieren, dass Konsumenten genug Geld für Konsum zur Verfügung haben und billige Kredite bekommen. Im Vorfeld der Sommerferien nahmen die Impfprogramme an Fahrt auf, was nunmehr internationale Reisetätigkeit ermöglicht. Aufgestaute Nachfrage treibt Unternehmensgewinne an, was wiederum immer mehr Unternehmen dazu bringt, ihre Investitionsbudgets zu erhöhen, um Produktion und Effizienz zu steigern.

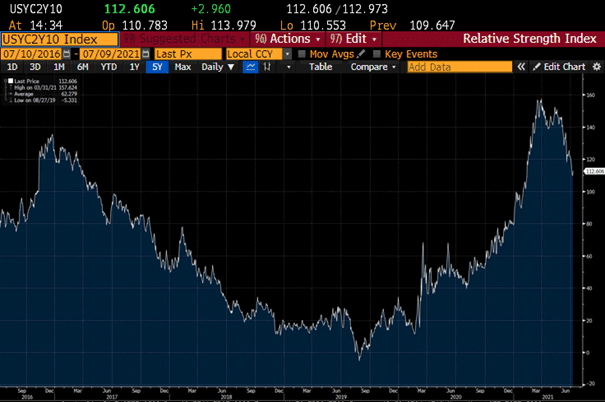

Der Prozess der allmählichen Normalisierung war vor allem für zyklische und Value-Aktien sehr vorteilhaft, da die Gewinne dieser Unternehmen schneller auf das verbesserte wirtschaftliche Umfeld reagieren (siehe auch https://blog.de.erste-am.com/wie-steht-es-um-die-globalen-aktienmaerkte/). Bis Juni verbuchten diese Sektoren eine deutliche Outperformance, unterstützt nicht zuletzt von einer Erhöhung der langfristigen Renditen, höheren Inflationserwartungen und einer steileren Renditekurve, welche den Unterschied zwischen langfristigen und kurzfristigen Renditen veranschaulicht. Eine steilere Renditekurve zeugt von stärkeren Wachstumsaussichten.

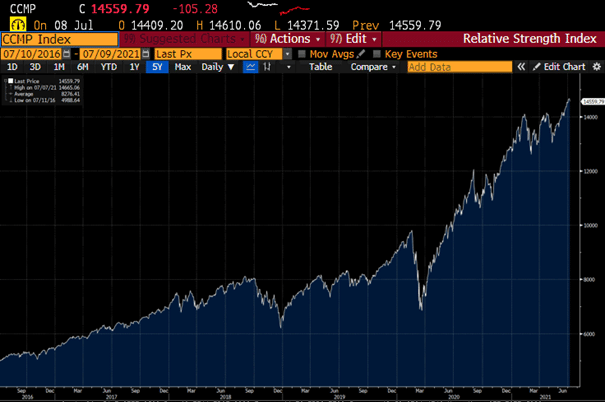

Allerdings ging die Dominanz der Value-Kategorie Mitte Mai zu Ende, als die Marktteilnehmer begannen, ihre Inflationsvorhersagen nach unten zu revidieren. Für Monate tat die Fed ihr Möglichstes, Anlegern zu versichern, dass die erhöhte Inflation nur vorübergehend wäre, und irgendwann trugen diese Versicherungen Früchte. Obwohl die US CPI-Daten (Konsumentenpreisindex) – welche üblicherweise zur Berechnung der Inflationsrate herangezogen werden – im Mai nochmals anstiegen, sah das der Markt als unproblematisch an, und die Anleiherenditen fielen. Niedrigere Renditen führten zu einer Renaissance von Growth-Aktien, vor allem in den USA. Der technologielastige Nasdaq-Index erzielte neue Allzeithochs, nachdem er sich bis dahin deutlich schwächer als der S&P 500 entwickelt hatte.

Das Fed-Sitzung

Zum Zeitpunkt der FOMC (Federal Open Market Committee)-Sitzung im Juni waren die 10J-Renditen in den USA bereits einen Monat lang gefallen, und Growth-Aktien holten zusehends die Performance-Lücke zum Value-Segment auf. Der Tonfall der Fed war überraschend hawkish; die Zentralbank erläuterte, dass die Inflation eventuell höher und nachhaltiger sein könnte als zunächst erwartet. Die politischen Entscheidungsträger erhöhten ihre Inflations- und BIP-Wachstums-Prognosen für 2021 deutlich. Fed-Mitglieder deuteten an, dass sie nun zwei Zinserhöhungen bis 2023 erwarteten, was in deutlichem Gegensatz zur vorherigen Ansicht stand, wonach es bis 2024 zu überhaupt keiner Erhöhung gekommen wäre.

Der Markt benötigte ein paar Tage, um diese Neuigkeiten zu verdauen, doch letztlich schloss er dort an, wo er vor der Fed-Sitzung unterbrochen worden war: langfristige Renditen fielen weiter, zyklische Aktien wurden verkauft, und defensive Growth-Aktien stiegen im Kurs. Um die Reaktion zu verstehen, sollte man sich vor Augen führen, dass Inflation vor nur einem Monat als DIE erstrangige Sorge am Markt gesehen wurde.

Die Anleger waren besorgt, dass die Fed die hohen Inflationsdaten für zu lange ignorieren würde und dass es dann zu spät wäre, die unbeabsichtigte Preissteigerung unter Kontrolle zu bringen. Zwar gab die Fed keinen Alarm, doch zog sie die Zinserhöhungsprognose nach vorne. Dies beruhigte die Marktteilnehmer, da die Zentralbank die Probleme somit nicht ignorierte und für Aktionen bereit war.

Wie es oft geschieht, begibt sich der Markt von einem Extrem in andere. Wir begannen mit (Hyper-) Inflationsängsten, doch dann scheint der hawkische Standpunkt der Fed ausreichend gewesen zu sein, um die Annahme zu nähren, dass die politischen Entscheidungsträger Inflation keinesfalls Amok laufen lassen würden und dass die Geldpolitik eher früher als später Straffungen unterzogen würde, was schädlich für das Wirtschaftswachstum wäre und den Konjunkturzyklus verkürzen würde. Das ist es grundsätzlich, was uns der deutliche Rückgang der 10J-Renditen, die Abflachung der Renditekurve und die niedrigeren Inflationserwartungen sagen wollen.

Wachstumsrisiken

Derzeit bestehen drei Hauptrisiken für die Wirtschaft. Das erste ist die oben diskutierte Straffung der Geldpolitik durch die Fed. Ich glaube nicht, dass dieses Risiko eintreten wird. Zwar erhöhte die Fed ihre Inflations- und Wachstumsprognose für heuer und verschob den erwarteten Zeitpunkt der ersten Zinserhöhung nach vorne (2023), doch sollte dies in Anbetracht der starken Inflationsdaten in letzter Zeit keine große Überraschung darstellen.

Die Zentralbank veränderte auch ihre Prognosen für nach 2021 kaum; und noch wichtiger, sie unterzog die Arbeitsmarktprognosen keinen substantiellen Veränderungen. Die Fed verfolgt ein Doppelmandat, und ihr Vorsitzender, Jay Powell, legt großen Wert auf die Entwicklungen am Arbeitsmarkt. Daher sollte man von keiner signifikanten Verschärfung der Geldpolitik ausgehen, bevor sich die Beschäftigung wieder auf vorpandemischen Niveaus befindet – wovon sie nach wie vor entfernt ist.

Das zweite Risiko ist die Ausbreitung der Delta-Variante, welche in der Tat ein Tail-Risiko darstellt, sollte das Virus neuerliche Lockdowns in den kommenden Monaten erforderlich machen. Laut den bisher verfügbaren Daten ist das Delta-Virus zwar infektiöser als sein Vorgänger, doch resultiert die Infektion aufgrund der sich ständig verbessernden Impfrate nicht notwendiger Weise in Krankenhauseinweisungen oder gar Tod. Wenn es dabei bleibt, wird sich dieses Risiko vermutlich auch als übertrieben herausstellen.

Beim dritten Risiko geht es um die Wachstumsspitze. Da der von der Pandemie verursachte Schock letztes Jahr sehr stark und sehr rasch verlief, folgte die Erholung einem ähnlichen Muster. Es stimmt zwar, dass die Wachstumsraten des BIP sowie der Unternehmensgewinne von ihrem jetzigen Stand zurückfallen dürften, doch ist zu erwähnen, dass sowohl die Weltwirtschaft als auch Unternehmensgewinne in den kommenden Quartalen in deutlich expansivem Terrain verbleiben sollten (siehe auch https://blog.de.erste-am.com/fallendes-wirtschaftliches-momentum-ist-keine-schlechte-nachricht/).

Ist der Reflations-Trade zu Ende?

Mit hoher Wahrscheinlichkeit: nein. Wie oben besprochen, scheint der neuliche Rückgang der langfristigen Renditen zu viele Wachstumsrisiken einzubeziehen. Das einzige, was feststeht, ist die Tatsache, dass die BIP- und Unternehmensgewinn-Wachstumsraten ihren Höhepunkt entweder schon erreicht haben oder dies sehr bald tun werden. Das allein bedeutet aber nicht, dass wir nicht in den kommenden Quartalen über dem Trend liegende, solide Wachstumsraten sehen könnten.

Unterstützende Fiskal- und Geldpolitik werden, ebenso wie Impfprogramme und aufgestaute Nachfrage, Haupttreiber sein. Technische Faktoren haben vermutlich beim kürzlich erfolgten Anstieg der Anleihekurse ebenso eine Rolle gespielt (Anm.: wenn Anleihepreise steigen, fallen Renditen), da viele Anleger zu einem Zeitpunkt, als Inflation ihre Hauptsorge war, keine Rentenwerte halten wollten.

Insgesamt erachte ich den Rückgang der Renditen und der Inflationserwartungen als Überreaktion, die sich im Zeitverlauf korrigieren sollte, wenn die Wachstumssorgen abnehmen. Sobald dies eintritt, werden einige Sektoren im Value-Segment, wie z.B. Banken, davon profitieren: langfristige Renditen werden ebenso wie die Realzinsen steigen, und die Renditekurve wird wieder steiler werden. Darüber hinaus werden die Inflationserwartungen vermutlich steigen, wenn die Inflationsdaten weiterhin nach oben überraschen und der Ölpreis erhöht bleibt.

Auf 12M-Basis würde ich sogar behaupten, dass sich nach der kürzlich erfolgten Korrektur der zyklischen Aktien und der Niedrigstände einiger treibender Marktfaktoren (z.B. von langfristigen Renditen, Realzinsen, Inflationserwartungen und der Steigung der Renditekurve) das Aufwärtspotenzial dieser Aktien sogar verbessert hat. Die große Frage, was die nähere Zukunft anbelangt, ist jene des Timings: zu welchem Zeitpunkt werden solide Wirtschaftsdaten und hohe Inflationsniveaus wieder zu höheren langfristigen Renditen führen?

Auf kurze Sicht ist davon auszugehen, dass der Markt solcherlei Daten ignorieren wird, wie er dies auch seit Mitte Mai mit dem Argument getan hat, dass die Inflation vorübergehen wird, die Fed bei Bedarf eingreifen wird und zahlreiche Wachstumsrisiken am Horizont bestehen. Bis das der Fall ist, werden sich die meisten Investoren für eine unsichere Umgebung mit geringem Wachstum positionieren, was zu Andrang bei defensiven Aktien wie z.B. im US Technologiesektor, im Gesundheitssektor oder bei sicheren Staatsanleihen führen wird.

Die guten Nachrichten bis dato sind, dass der Kursrückgang bei zyklischen Aktien von Allzeithochs bei defensiven Aktien begleitet wurde. Wir sehen zwar heftige Bewegungen unter der Oberfläche in den einzelnen Sektoren, aber breite Indizes wie der S&P 500, der Nasdaq-Index oder der European Stoxx 600 werden bei neuen Höchstständen gehandelt. Ein ausgewogenes Portfolio ist nach wie vor empfohlen, mit taktischem Übergewicht bei defensiven Growth-Aktien aber erhöhtem Potenzial bei Value-Aktien auf längere Sicht.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.