Unter dem Suchbegriff „Anlagehorizont“ finden sich im Internet zahlreiche Definitionen, wie z.B. „Der Begriff des Anlagehorizonts beschreibt die Gesamtdauer, für die ein Anleger ein Wertpapier oder ein Portfolio zu (be)halten gedenkt“; oder „Der Anlagehorizont bezeichnet den Zeitraum, für den ein Anleger sein Wertpapierportfolio zu halten plant, um den auf dem eingegangenen Risiko entsprechenden Ertrag zu erzielen.“ Aber: ist es auf Grundlage dieser Definitionen klar, was der Begriff des Anlagehorizonts tatsächlich bedeutet? Handelt es sich um die Periode, nach der ein Portfolio einen bestimmten erwarteten Ertrag oder ein Performance-Minimum von 0% erwirtschaftet, oder die Dauer, für die die Performance nicht unter einen definierten Maximalverlust fällt? Ein Anleger kann seinen Anlagehorizont beim Ausfüllen des Anlagefragebogens angeben, und zu diesem Zeitpunkt geht er definitiv von einem positiven Veranlagungserfolg für seine Investition aus. Als technischer Begriff ist der Anlagehorizont nicht genau definiert. Daher kann man ihn unterschiedlich verstehen.

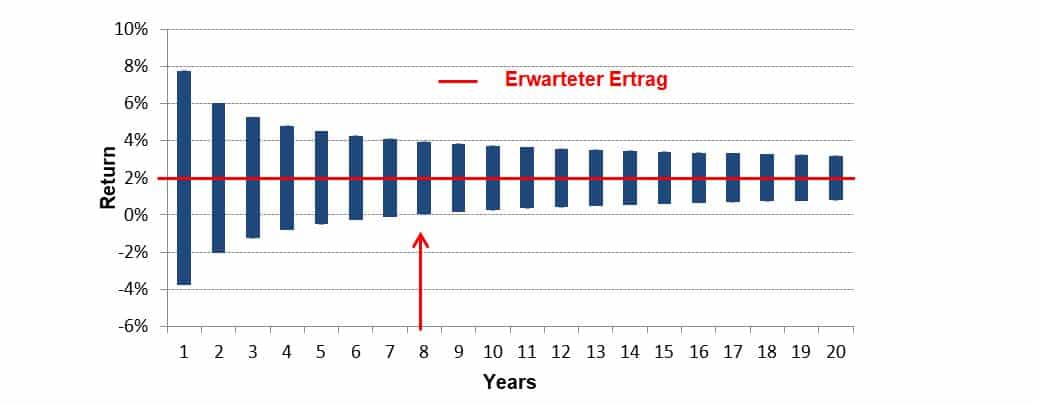

Mathematisch lässt der Anlagehorizont auf Basis des Value-at-Risk-Ansatzes (VaR) erklären. Als Beispiel verwende ich hier die tatsächlichen Daten eines Fonds mittlerer Risikostufe mit einem durchschnittlichen, jährlichen Ertrag von 2% über die vergangenen fünf Jahre und einer jährlichen Schwankungsfreudigkeit (Volatilität) von 3,5% über denselben Zeitraum. Auf Basis der historischen Daten lassen sich die zukünftig erwarteten Werte extrapolieren. Aus Vereinfachungsgründen gehe ich von der Normalverteilung der beobachteten Daten aus. Graphik 1 stellt die Bandbreite an möglichen zukünftigen Erträgen in den jeweiligen Jahren innerhalb eines Konfidenzintervalls von 90% dar. Der erwartete Ertrag ist gleichzeitig der durchschnittliche Ertrag der möglichen Ergebnisse. Die höchste Streuung ergibt sich im ersten Veranlagungsjahr (Jahr 1). Die Streuung verringert sich über die Jahre und konvergiert in Richtung des durchschnittlich erwarteten Ertrags. Nach dem achten Veranlagungsjahr (Jahr 8) erreicht die Untergrenze positives Terrain, was dergestalt interpretiert werden kann, dass der Fonds nach acht Jahren mit 95%iger Wahrscheinlichkeit zumindest ohne Verlust aussteigen wird. Die verbleibenden 5% beinhalten all jene Ereignisse, für die der mögliche Verlust nicht quantifizierbar ist. Dabei geht es normalerweise um Marktturbulenzen, die nur selten eintreten.

Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

Das theoretische Modell zeigt, dass die Wahrscheinlichkeit eines eintretenden Verlusts mit Fortschreiten der Behaltedauer abnimmt. Dabei gilt: auch wenn der empfohlene Anlagehorizont eingehalten wird, kann nicht einhundert prozentiger Sicherheit gesagt werden, dass mit der Veranlagung ein Gewinn erzielt wird. Die Situation könnte sich auch anders darstellen. z. B.: Das Portfolio könnte unerwartet hohe Erträge in einer kürzeren als empfohlenen Behaltefrist erzielen. Während der Veranlagungsperiode kommt es zu Preisschwankungen mit positiven und negativen Veranlagungsergebnissen. Der empfohlene Veranlagungszeitraum ist nur eine grobe Orientierungshilfe und darf nicht als fix vorgegeben verstanden werden.

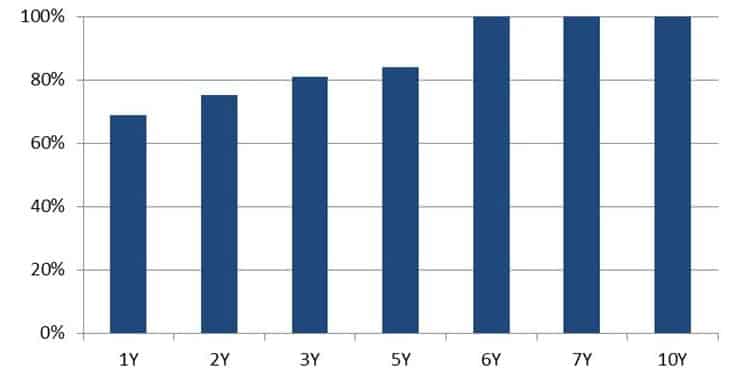

Nun ein Blick in die Vergangenheit. Graphik 2 stellt den Anteil an Tagen dar, an denen die 1-Jahres- bis 10-Jahres-Performance auf Basis rollierender, historischer Fondsdaten von 31.12.2009 bis 24.04.2019 positiv war. Die 1-Jahres-Performance war an 68% aller Tage positiv, die 2-Jahres-Performance an 75%. Der Prozentsatz positiver Tage steigt mit der Behaltedauer an. Ab sechs Jahren Behaltedauer sind bei diesem Beispiel alle Werte rollierend betrachtet positiv. Dies bedeutet, dass eine längere Behaltefrist (von über sechs Jahren) all jene Anleger mit positiven Erträgen belohnte, die auf Basis dieser Modellrechnung investiert blieben.

Anzahl der Tage mit positiver Performance bei jeweiligem Anlagehorizont

Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

Wie verhielten sich die Besitzer der Fondanteilsscheine tatsächlich? Ihr durchschnittlicher Veranlagungszeitraum war 5,2 Jahre, der Median 5,7 Jahre. Dies entspricht der empfohlenen Veranlagungsdauer, die üblicherweise in den wesentlichen Anlegerinformationen (Key Investor Information Document, KIID), im Prospekt und im monatlichen Factsheet enthalten ist.

Fazit:

Der Anlagehorizont beschreibt als Kenngröße den Risikograd einer Anlage. Er komplettiert mit dem erwartetem Ertrag und Schwankungsfreudigkeit (Volatilität) das Risiko/Ertrags-Profil des Fonds oder Portfolios. Ein längerer Anlagehorizont ist ein Zeichen für ein höher erwartetes Risiko. Der empfohlene Anlagehorizont ist als ungefähre Behaltedauer zu sehen, nicht als genaue zeitliche Vorgabe, wann die Anlage wieder abzustoßen ist. Der Vorteil der Veranlagung in Publikumsfonds ist in den meisten Fällen die tägliche Liquidität, doch empfiehlt es sich, die Performance nicht jeden Tag zu überprüfen. Die Beibehaltung des Anlagehorizonts ist wichtig, doch in schlechten Zeiten empfiehlt es sich, seine Entscheidungen zu überdenken und ggf. den Anlagehorizont zu verlängern.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.