Anfang Oktober veranstaltete der BCA-Research, ein unabhängiger Anbieter von Anlagestrategien-Beratung, ihre Investment Konferenz 2020 (aus naheliegenden Gründen diesmal virtuell).

An insgesamt vier Tagen gab es mehrere Vorträge und Diskussionen zum aktuellen Status Quo und zu den kurz- und mittelfristigen Erwartungen und Herausforderungen für die Kaptalmärkte.

Den hochkarätigen Auftakt machte der ehemalige Chef-Ökonom der Weltbank und Inhaber verschiedener Ämter in der Clinton- und Obama-Administration, Lawrence Summers.

Ungleichheit der Vermögensverteilung

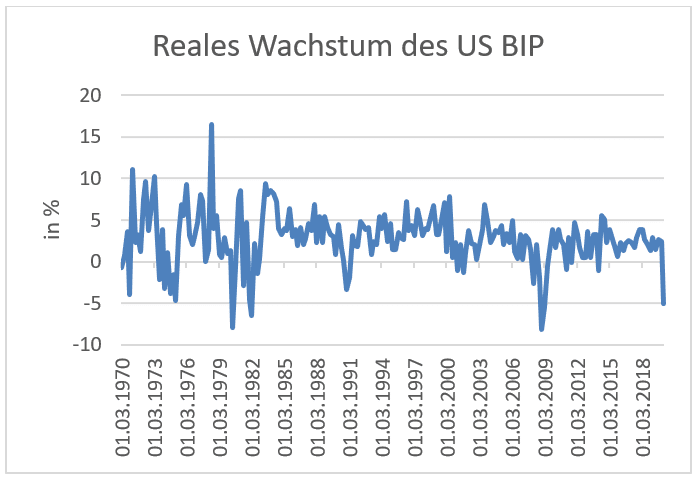

Als wichtigsten Punkt führt er an, dass sich die USA aktuell in einem Status der „Säkularen Stagnation“ befinden. Diese entsteht, wenn eine Volkswirtschaft über einen längeren Zeitraum kein oder nur ein geringeres Wachstum erzielt bei gleichzeitiger Blasenbildung in verschiedenen Assetklassen. Summers begründet den derzeitigen Zustand mit einem Mangel auf der Nachfrageseite und der Tatsache, dass seit längerem die Sparquote die Investitionen übersteigt.

Zum großen Teil ist dies auch in der steigenden Ungleichheit der Vermögensverteilung begründet. Da in der Bevölkerung große Vermögensteile auf immer weniger Leute konzentriert werden, führt dies zu einem deutlichen Anstieg der Preise auf den Kapitalmärkten oder am Immobilienmarkt. Dies betrifft auch Großunternehmen wie Apple oder Google – diese halten mittlerweile sehr große Cash-Bestände und können dieses Geld nicht mehr sinnvoll unternehmerisch einsetzen.

In der „realen“ Wirtschaft ist jedoch im Gegensatz dazu keine nennenswerte Inflation bemerkbar. Als Folge dieses Zustandes besteht ein Druck auf den Notenbanken, die Zinsen weiter zu senken. Dies wurde auch so umgesetzt – die Zentralbanken haben ihre Bilanzsumme durch diverse Anleihekaufprogramme auch massiv ausgeweitet – dennoch ist die Inflation aktuell deutlich niedriger als erwartet.

Um diesen Zustand überwinden zu können, befürwortet Summers eine deutliche Erhöhung der staatlichen Ausgaben, insbesondere für öffentliche Infrastruktur-Projekte, um die Nachfrageseite der Ökonomie zu stützen. Auch die breite Zustimmung der Bevölkerung wäre vorhanden, diese Maßnahmen (notfalls durch zusätzliche Schulden) mitzutragen – dies ist für die politische Umsetzung von großer Relevanz.

Für die Finanzierung sollte aber seiner Meinung nach auch das US-Steuersystem umgestaltet werden: Neben dem Schließen bekannter Umgehungsmöglichkeiten (für Konzerne) sollte insbesondere die Eintreibungsquote erhöht werden. Nach seinen Berechnungen sind aktuell rd. USD 750 Mrd. (das entspricht ca 3,5% des US-BIP) an offenen Steuerschulden nicht eingetrieben. Auch die Steuersenkungen der Trump-Administration sollten revidiert werden.

Punkte zu Globalisierung und Produktivität

- Lawrence Summers sieht Globalisierung als essentiell und vorteilhaft für die gesamte Weltbevölkerung an. Allerdings befürchtet er, dass zuletzt die falschen Ziele verfolgt wurden (u.a. „Race to the bottom“ bei Regulierung und Steuergesetzgebung) – im Ergebnis müsse Globalisierung eher Menschen in „Detroit und Düsseldorf“ helfen als jenen in „Davos“. Als Lehre aus der Covid-Pandemie meint er aber auch, dass das Konzept der Globalisierung besser, aus unternehmerischer Sicht sicherer, umgesetzt werden müsse: Aus einem „Just in time“ müsse eher ein „Just in case“ werden.

- In Bezug auf Produktivität vermutet Summers nicht, dass kurz- und mittelfristig eine (statistisch messbare) Steigerung zu erwarten ist. Einerseits weil erzielte Produktivität teilweise nicht gemessen wird (zB Online-Boarding bei einem Flugticket), andererseits weil immer weniger Personen in der Industrie beschäftigt sind (von den rd. 10% im sekundären Sektor beschäftigten Personen in den USA sind nur rd. 50% unmittelbar mit Produktionsaufgaben betraut). Zuletzt merkt er aber auch an, dass sinkende Produktivität in einigen Bereichen keine Verschlechterung bedeuten muss (zB Unterricht in Klassen mit geringerer Anzahl an Schulkindern).

- Zuletzt drückte Summers noch die Hoffnung aus, dass die Beziehungen zwischen den USA und China zukünftig wieder von Pragmatismus geprägt sein werden. Im Falle eines Wechsels bei der US Präsidentschaft und im Senat erwartet er (unter Verweis auf die Jahre 1932 und 1980) einen raschen Stimmungswechsel in den USA („9 Monate nach der Wahl wird es sich deutlich anders anfühlen als eine Woche vor der Wahl.“)

Ein weiteres Highlight war der Vortrag des britischen Historikers Niall Fergusson zu aktuellen geo-politischen Themen. Dieser stellte zu Beginn drei Arten von Katastrophen gegenüber: „Grey Rhino“ (Event, dass gefährlich, erkennbar und sehr wahrscheinlich ist; z.B. Cyber-Angriffe und der Klimawandel), „Black Swan“ (sehr seltenes Ereignis, welches aber nicht zuletzt aufgrund der bisher gemachten Erfahrungen fälschlich als völlig unwahrscheinlich angesehen wird) sowie „Dragon King“ (sehr unwahrscheinliches Ereignis, welches aber zusätzliche, gravierende Konsequenzen mit sich bringt; z.B 1. Weltkrieg -> Russische Revolution).

Der Historiker sieht in diesem Zusammenhang die Covid-Pandemie als „Dragon King“ an, wenngleich die Konsequenzen im sozialen und beruflichen Umfeld noch nicht abschätzbar sind.

Daneben gab es noch weitere pointierte Prognosen und Erwartungen von Fergusson:

- Bezüglich des laufenden US-Präsidentschaftswahlkampfes verwies er auf 1948, wo die Meinungsforscher einen klaren Sieg des Herausforderers prognostizierten. Stattdessen wurde jedoch Amtsinhaber Henry Truman mit deutlichem Vorsprung wiedergewählt.

- Sollten die Spannungen zwischen China und den USA anhalten – der Historiker erwartet auch bei einem Sieg der Demokraten keine völlige inhaltliche Kehrtwende – könnte China als Antwort Druck auf Taiwan ausüben und die USA zu einer entsprechenden Antwort nötigen. Dieses Szenario würde er bereits rasch nach der Wahl für möglich erachten.

- Aufgrund der sich verschiebenden demographischen Zusammensetzung der (wahlberechtigten) Bevölkerung in den USA erwartet Fergusson dort einen politischen Linksruck. Dies nicht auch zuletzt aufgrund der signifikanten staatlichen Intervention mit den Rettungspaketen während der Pandemie.

Wie sind die Marktansichten?

In verschiedenen „Bull & Bear“ – Segmenten wurden zu diversen die entsprechenden Marktaussichten vermittelt. Hier teilte u.a. der Ökonom (und frühere Chef Investment Strategist der Deutschen Bank) Ed Yardeni seine Eindrücke des aktuellen Marktumfeldes.

Er präsentierte sich als Bulle und sieht auf der monetär-politischen Seite bereits die „Modern Monetary Theory“ durch die US-Notenbank umgesetzt – weitere hohe US Budgetdefitize seien damit möglich. Er zieht für die aktuelle Situation die Parallele zu den 1920er Jahren und erwartet für die Gegenwart nach dem Ende der Pandemie ebenfalls die Dekade „Roaring 20s“ (Wilde 20er Jahre). Das aktuelle Marktumfeld und die anhaltend niedrigen Zinsen sprechen seiner Meinung nach für ein Investment in Aktien.

Auf der Bären-Seite wurde jedoch die Covid-Pandemie als Auslöser einer mehrjährigen Depression gesehen; 5-6 Mio. US-Amerikaner werden ihren Job wohl permanent verlieren. Die Entkoppelung von Realwirtschaft und Finanzmärkten könne nicht permanent aufrechterhalten werden.

Wie sieht es auf der Fixed Income Seite aus?

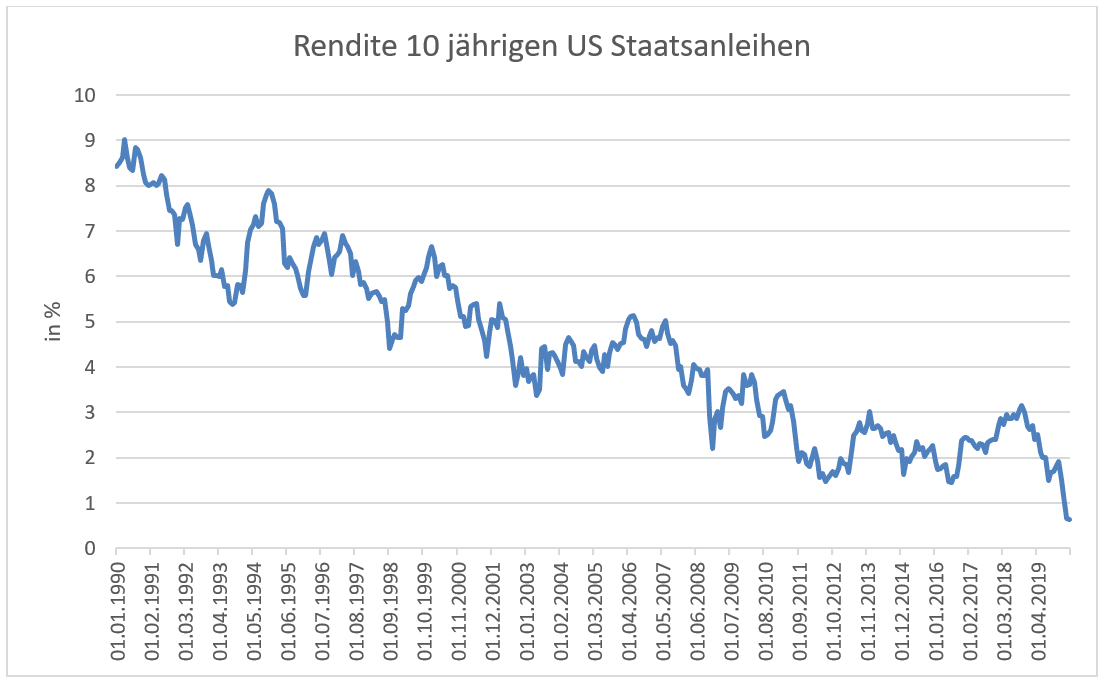

Auf der Fixed Income-Seite erwarten die Bären nach dem Ende des 39jährigen Bullen-Marktes bei Anleihen (Höhepunkt: 0,33% Rendite für 10jährige US-Staatsanleihen am 9.2.2020 intraday) nunmehr einen entsprechenden Bärenmarkt mit einem Anstieg der Rendite von 10jährigen Staatsanleihen auf über 3% bis 2025.

Hier wird insbesondere die Rückkehr der Inflation als Folge der massiven Hilfsprogramme (des Staates sowie der US-Notenbank) angeführt. Auch das nunmehr bestätigte „Average Inflation Targeting“ der US-Notenbank sollte die Inflation eher ansteigen lassen als reduzieren.

Abschließend kann festgehalten werden, dass der Grundtenor der spannenden Vorträge ein umfassendes Bild der Stimmungslage von wichtigen (US-)Teilnehmern an den Kapitalmärkten vermitteln konnte und die Zukunft trotz der bestehenden Herausforderungen und Unsicherheit weiterhin tendenziell positiv eingeschätzt wird.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.