Ein politischer Schlagabtausch der vergangenen Monate hat das Thema wieder aktualisiert. Brauchen die Österreicher zur gesetzlichen ASVG – Pension persönliche Vorsorge in Form einer zusätzlichen, kapitalgedeckten Absicherung gegen die Einkommenslücke im Pensionsfall? Für die Betroffenen selbst ist die Sache klar. Eine relativ junge Studie (Auftraggeber war die Helvetia Versicherung) kommt zum Ergebnis, dass 66 Prozent der österreichischen Berufseinsteiger davon ausgehen, für ihren Lebensabend nicht ausreichend finanziell abgesichert zu sein. Diese Skepsis gegenüber einem ausreichenden Alterseinkommen über das gesetzliche Umlageverfahren ist weit verbreitet. Vor allem Bürger im Alter unter 50 Jahren sehen die eigene Pensionsproblematik illusionslos (Quelle:Studie der Helvetia Versicherung vom 28.2.2018).

Es herrscht akuter Handlungsbedarf. In Bezug auf die kapitalgedeckte Pension als Unterstützung der staatlichen Pension sieht etwa der anerkannte Rentenexperte Bert Rürup, Präsident des Handelsblatt Research Institute, in Österreich aber noch einen deutlichen Nachholbedarf. Im Rahmen einer Veranstaltung des Fachverbandes der Pensionskassen betonte er deutlich. „Im Durchschnitt aller Industriestaaten beläuft sich nach Angaben der OECD der Anteil der kapitalgedeckten Alterseinkommen auf 17 Prozent. In Österreich liegt dieser Prozentsatz bei 3,5 Prozent.“ (Quelle: Forumf auf Einladung von ARGE Zusatzpensionen und FJF Finanzjournalistenforums im Sep. 2017).

Finanzielle Vorsorge für die Pension: Umlagesystem stößt an seine Grenzen

Auch wir in Österreich brauchen daher mehr Kapitaldeckung für die Schließung der drohenden Einkommenslücke bei Übertritt in den Ruhestand, denn das Umlageverfahren stößt naturgemäß an seine Grenzen.

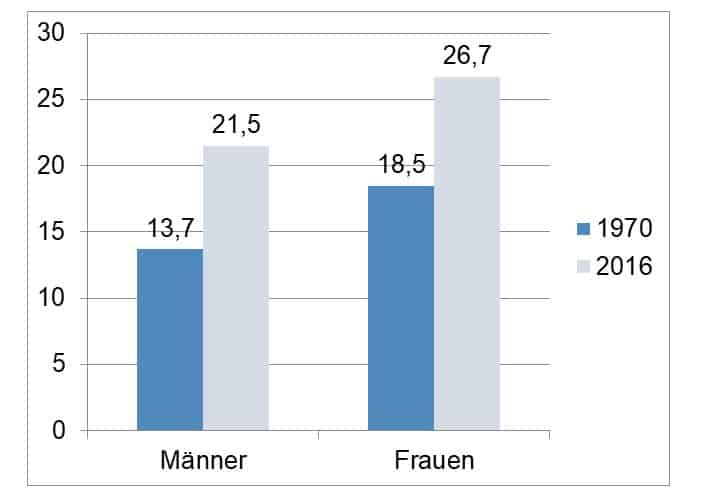

Wenige Zahlen beweisen das: Laut einer Analyse der Agenda Austria betrug im Jahre 1970 in Österreich die durchschnittliche Pensionsdauer bei Frauen 18,5 Jahre, bei Männern 13,7 Jahre. 2016 hingegen waren die Frauen durchschnittlich schon 26,7 Jahre lang Pensionsbezieherinnen, die Männer immerhin bereits 21,5 Jahre lang. Als Folge steigender Lebenserwartung setzt sich dieser Trend noch weiter fort. (zu den Studienergebnissen von Agenda Austria)

Durchschnittliche Pensionsdauer bei Frauen und Männern in Jahren

(1970 und 2016 im Vergleich)

Quelle: Agenda Austria

Aufbau von Vermögen mittels Fonds

Es ist daher hoch an der Zeit sich mit der eigenen Situation individuell auseinanderzusetzen. Je früher, umso besser. Eine der einfachen Varianten der persönlichen Altersvorsorge ist der Aufbau von Vermögen mittels Fonds. Das ist der ideale Einstieg in das Wertpapiersparen. Mit einem monatlichen Betrag von 50 oder 100 Euro kann man schon erfolgreich dabei sein. Fonds investieren in Wertpapiere, vornehmlich in festverzinste Anleihen und in Aktien. Je nach Risikobereitschaft der Anleger gibt es praktisch jede Menge von Varianten der Ausgestaltung für den Einstieg in das Fondssparen.

Bei extrem niedrigen Zinsen – wie wir sie nunmehr schon seit Jahren erleben und wohl auch noch bis zum kommenden Jahr werden hinnehmen müssen – sind Fonds eine interessante Alternative. Vor allem dann , wenn man als zeitlichen Horizont für die Sparleistung fünf oder mehr Jahre hat. Natürlich ist der Einstieg in Wertpapiere mit einem tendenziell höheren Risiko als auf dem Sparbuch verbunden.

Inflation bedeutet realen Kaufkraftverlust

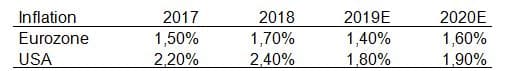

Was aber oft vergessen wird: Auch am Sparbuch bleiben die angesparten Beträge sehr oft immer mehrere Jahre lang liegen. Aktuell ist dort allerdings die Verzinsung bestenfalls knapp über Null. Bei einer Inflationsrate von derzeit rund 2 Prozent heißt das jedoch: Jahr für Jahr erleidet man einen veritablen Verlust an realer Kaufkraft. Das Ersparte schmilzt dahin…Das muss nicht sein!

Inflationsraten in der Eurozone und USA im Vergleich (2017 bis 2020 erwartet)

Quelle: Erste Group Research; per 14.3.2019

Längerfristig ist mit Investmentfonds der Sockel für eine private Geldvermögensbildung aufzubauen. Zumal man – je nach persönlicher Risikoneigung – zwischen einer Fülle von maßgeschneiderten Fondsprodukten wählen kann. Empfehlenswert sind für den Einstieg jedenfalls Mischfonds, die sowohl festverzinsliche Wertpapiere wie auch Aktien in ihrem Fundus haben. Dazu gibt es ja das professionelle Fondsmanagement. Auf lange Sicht gesehen hat der Investmentfonds das Potential für höhere Gewinne. Jedoch darf nicht außer Acht gelassen werden, dass der Investmentfonds ein deutlich höheres Risiko birgt als das Sparbuch.

Das Sparbuch sollte eher nur als Liquiditätsreserve „für alle Fälle“ dienen, also um unvorhergesehene Anschaffungen problemlos tätigen zu können. Etwa die kaputte Heizungstherme zu erneuern oder die notwendig gewordene, neue Waschmaschine zu finanzieren.

Wer aber finanzielle VORSORGE im umfassenderen Sinne ernsthaft angehen will, der sollte Wertpapiere in Erwägung ziehen. Fonds sind hier jedenfalls eine interessante Variante. Je früher man damit beginnt, umso besser ist es – vor allem für die Schließung der Pensionslücke, die auf alle von uns zukommt. Wer will denn schon just im Ruhestand auf Teile seines liebgewonnenen Lebensstandards verzichten?

Weitere interessante Beiträge zu Themen wie Finanz Know-How, Nachhaltigkeit und Marktmeinungen finden Sie auf dem Erste Asset Management Investment Blog.

Info: Dieser Beitrag ist in schon 2019 veröffentlicht worden. Es handelt sich hierbei um veraltete Daten.

Quellen:

- Studie Helvetia Versicherung vom 28.2.2018 : https://www.helvetia.com/at/web/de/home/ueber-uns/helvetia-blog/reportage/studie-berufseinsteiger.html).

- Forumf; Bert Rürup: „Sichere Pensionen gibt es nicht“ auf Einladung von ARGE Zusatzpensionen und FJF Finanzjournalistenforums im Sep. 2017 https://www.forumf.at/detail/bert-ruerup-sichere-pensionen-gibt-es-nicht/).

- Agenda Austria; Themenkreis Pensionen: https://www.agenda-austria.at/tags/pensionen/

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.