Alternative Investments bilden eine Anlageklasse neben Aktien, Anleihen und Immobilien. Wir sprechen hier über „liquide“ Alternative Investments, die sich durch eine laufende Handelbarkeit auszeichnen, und unterscheiden die Strategien Long/Short-Equity, Global Macro und CTA Managed Futures.

Wie ist das Marktumfeld für Alternative Investments?

2021 verläuft sehr auf Aktien ausgerichtet, da Investoren die hohen Unternehmensgewinne registrieren und entsprechende Anlageentscheidungen treffen.

Anleihen treten in den Hintergrund und sind in den Ertragsaussichten zugleich durch das aktuelle Zinsniveau und die Politik der Zentralbanken limitiert.

Was hat sich seit Jahresbeginn bei Alternative Investments getan?

| Long/Short-Equity: Fondsmanager bilden Aktienportfolios aus erwarteten „Gewinnern“ (long) und erwarteten „Verlierern“ (short, das bedeutet leerverkauft). Die Abhängigkeit der Portfolios zum Aktienmarkt ist begrenzt und reicht von marktneutral (ca. 0-20%) bis ca. 40%. Die Kursschwankungen betragen einen Bruchteil des Aktienmarktes. |

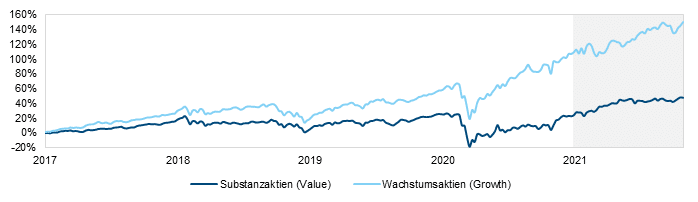

Ein wichtiger Einflussfaktor für Long/Short-Equity ist das Abschneiden von Wachstumsaktien (die Sektoren Internet, Technologie) im Vergleich zu Substanzaktien (Energie, Banken).

Der Grund dafür ist, dass Fondsmanager nach besonderen Wachstumschancen suchen. Die bessere Entwicklung von Growth seit 2020 als Folge der COVID-Krise war 2021 bereits etwas auf dem Rückzug und starken Schwankungen unterworfen, wie der folgende Chart zeigt.

Entwicklung von Growth- und Value-Aktien

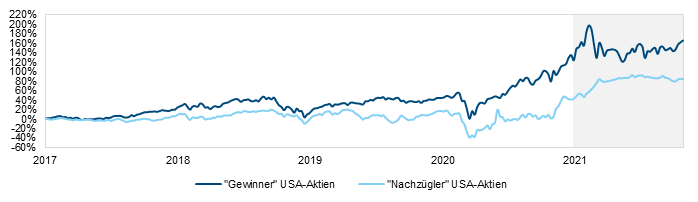

Ausschlaggebend ist zugleich die Entwicklung der „Gewinner“ relativ zu den „Nachzüglern“. Übertreffen die Favoriten die leerverkauften „Verlierer“, entstehen marktunabhängige Erträge durch Stockpicking. Ein stabiler Verlauf dieses Momentums ist vorteilhaft, da in den Portfolios wenig Änderungsbedarf entsteht. Der folgende Chart zeigt, dass die Kurse der Gewinner 2021 einen sehr uneinheitlichen Verlauf genommen haben.

Entwicklung des Faktors Momentum bei Aktien

Als Auslöser gilt, dass in der Pandemie ein kurzer Zeithorizont und rasch wechselnde Stimmungen die Oberhand bekommen haben. Auch wenn die Auswirkungen von COVID nicht rasch wegfallen werden, so erwarten wir doch die Rückbesinnung auf die Fundamentaldaten der Unternehmen und ein starkes Alpha durch Aktienauswahl.

Ereignisse, die im Lauf des Jahres bei Hedgefonds Schlagzeilen geschrieben haben, darunter: Archegos (die überdimensionierten, kreditfinanzierten Spekulationen eines einzelnen Investors), Greensill (die Turbulenzen eines Unternehmers im Finanzbereich und verbundene Fonds) und sogenannte Meme-Stocks (Aktien mit explodierendem Social-Media-Interesse) sind nicht mehr in den Medien präsent.

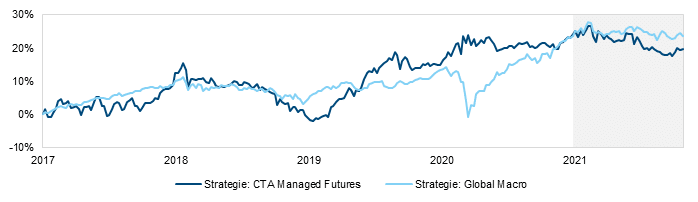

| Global Macro: Fondsmanager erstellen auf Grundlage volkswirtschaftlicher Daten Portfolios aus allen Anlageklassen (Aktien, Zinsen, Anleihen, Währungen, Rohstoffe). Profitieren können die Portfolios von steigenden oder fallenden Kursen. Verantwortlich für die Ausrichtung ist das Fondsmanagement. CTA Managed Futures: Fondsmanager erstellen auf Grundlage von Modellen, das heißt ohne manuelle Eingriffe, Portfolios aus allen verfügbaren Anlageklassen. Die Portfolios können steigende oder fallende Trends nützen. |

In den Portfolios von Global Macro und CTA Managed Futures Managern befinden sich in der Regel Staatsanleihen als diversifizierender Teil zu Aktien, Währungen und Rohstoffen.

Zwar ist es möglich, von steigenden oder fallenden Kursen zu profitieren, jedoch war die Entwicklung von Staatsanleihen 2021 kaum zu prognostizieren und nicht gewinnbringend zu nützen. Diese Ertragskomponente hat dieses Jahr gefehlt.

Entwicklung der Strategien Global Macro und CTA Managed Futures

Was erwarten wir für 2022?

Wir rechnen damit, dass Aktien der Favorit der Anleger bleiben. Folglich sehen wir attraktive Chancen für die Strategie Long/Short-Equity, die sich auf die Selektion konzentriert. Gelegenheiten für erfolgreiches Stockpicking gibt es viele:

- Die Pandemie ist in den globalen Lieferketten präsent und führt zu Engpässen. Dafür sind Branchen und Unternehmen unterschiedlich gut gerüstet.

- Einzelne Industriesektoren haben vorübergehende „Übergewinne“ dank der explodierenden Güternachfrage in den Lockdowns erzielt, zulasten des Dienstleistungssektors.

- Die Dauerhaftigkeit der erhöhten Inflation wird die Zukunft zeigen. Unterschiedliche Auswirkungen von Inflation auf Unternehmen sind ein Ansatzpunkt für einen differenzierten Zugang.

- Durch den Übergang zu sauberer, nachhaltiger Energie wird es Gewinner und Verlierer geben.

- China, dessen Immobiliensektor fragil ist und das politischen Einfluss besonders auf Technologiefirmen ausübt, lohnt eine genaue, abgestufte Sicht der Investoren.

- Passive Geldflüsse in ETF und Indexfonds eröffnen Chancen für aktives Management, als Gegenpol.

Die Strategie Global Macro wird von der Normalisierung der Weltwirtschaft und der wieder höheren Aussagekraft von volkswirtschaftlichen Daten profitieren, sobald die Verwerfungen der Pandemie abklingen.

Zugleich sehen erfahrene Global Macro Manager stets das „Big Picture“ und laufen nicht Gefahr, einen Einzelaspekt in den Vordergrund zu stellen, der vielleicht gerade Tagesgespräch ist.

CTA Managed Futures ist die Strategie mit der geringsten Abhängigkeit (Korrelation) zu Aktien, und wird deshalb zu jedem Zeitpunkt eine Rolle in einem breitgestreuten Portfolio einnehmen.

Für den Weltwirtschafts-Zyklus steht nach der Frühphase jetzt eine mittlere Phase bevor, die häufig mit stabilen und gewinnbringenden Trends in vielen Anlageklassen einhergeht.

Wie sind wir derzeit innerhalb der Strategien positioniert?

Im Bereich Long/Short-Equity haben wir den Growth-Anteil reduziert und setzen einen Schwerpunkt bei Value, sowie in Europa als jener Region, die Stockpicking zur Zeit stärker honoriert als die USA. Besondere Schwerpunkte in einzelnen Industriesektoren sehen wir nicht als vorteilhaft und bevorzugen eine ausgewogene Ausrichtung.

Global Macro haben wir, als etwas Ruhe in die Inflationsdiskussion und die widersprüchlichen Erwartungen an die USA-Notenbank eingekehrt ist, bereits höher gewichtet. Das ging zulasten von CTA Managed Futures, da dieser Strategie momentan die Performancequelle Anleihenrenditen fehlt.

Fazit

Diversifikation – das bedeutet Erträge, die von der Entwicklung des Aktienmarktes nur wenig abhängig sind – ist derzeit schwierig zu finden. Der Weg über liquide Alternative Investments ist dabei erfolgversprechend.

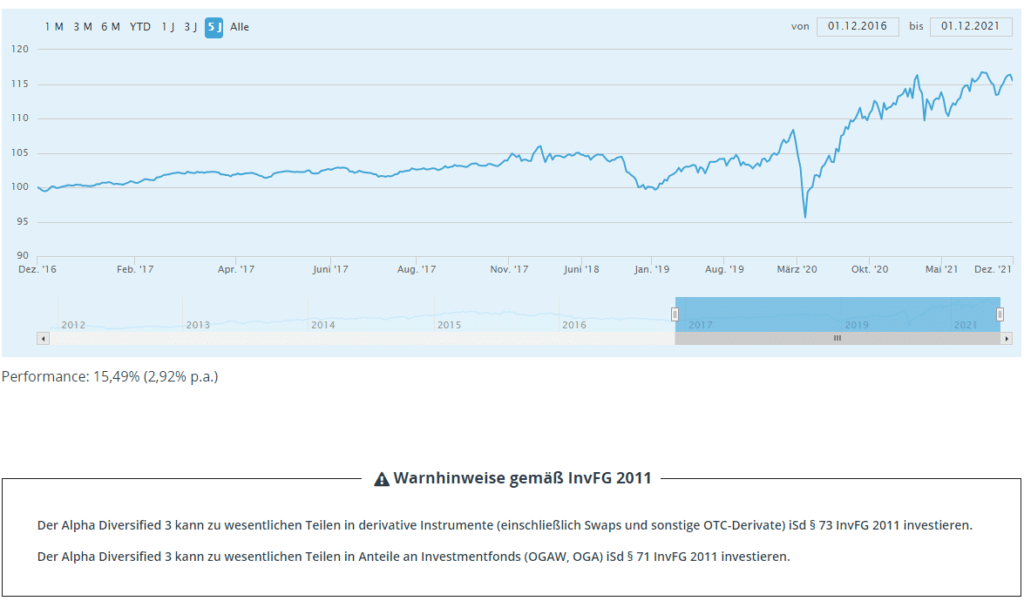

Der Multistrategie-Fonds Alpha Diversified 3 stellt unser „Best of Alternative Investments“-Angebot dar. Wir sind überzeugt, dass Alternative Investments eine stabile und ertragreiche Erweiterung zu Aktien und Anleihen bleiben.

Wertentwicklung Alpha Diversified 3 (5 Jahre)

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.