Der globale Mikrofinanzmarkt hatte 2022 eine Vielzahl an Herausforderungen zu stemmen. Da war einerseits die ins dritte Jahr gehende Covid 19-Pandemie, die in den einzelnen Ländern und Weltregionen unterschiedliche Auswirkungen und Intensität hat. Dennoch war es für viele Mikrokreditnehmer:innen in dieser Phase schwer bis teils unmöglich, ihren normalen Geschäftsverlauf fortsetzen zu können. Moratorien, Stundungen von Krediten waren dann vielfach mit den Kundenbetreuer:innen und Berater:innen der Mikrofinanzinstitute (MFIs) das Gebot der Stunde.

MFIs mussten dadurch für den teils stark gestiegenen Anteil an Krediten, deren Rückzahlungen in Verzug sind, Rückstellungen bilden. Dazu wird international die Kennzahl PAR („Portfolio at risk“) 30 herangenommen, die besagt, wie hoch der Anteil an Mikrokrediten, bei denen Rückzahlungen 30 Tage oder mehr in Verzug sind, ist. Diese Kennzahl, die auch über die finanzielle Gesundheit des Mikrofinanzmarktes Auskunft gibt, konnte sich für die MFIs im SYM 50 Index zuletzt auf 4,9% verbessern. In diesem Fall wirkt die langjährige kooperative Zusammenarbeit zwischen den Managern von Mikrofinanzfonds und den weltweiten MFIs, um konstruktive Lösungen zu finden. Das Ziel ist hier, gemeinsam Wege zu finden, die für alle Seiten verträglich sind und eine Fortsetzung der Geschäftstätigkeiten ermöglichen. Bei der Auswahl der Kreditvergabe an MFIs wird großes Augenmerk auf solide Risikokennzahlen, eine stabile Qualität des zugrundliegenden Kreditportfolios und eine gute Rentabilität gelegt.

Höhere Zinsen, Inflation und Krieg als Herausforderungen

Eine weitere Herausforderung sind die stark gestiegenen Leitzinsen in den USA, in Europa, aber auch in zahlreichen Schwellen- und Entwicklungsländern. Dies hat zur Folge, dass sich die MFIs zu höheren Zinsen refinanzieren müssen. Zum anderen steigen dadurch tendenziell auch die Kreditraten für die Mikrokreditkund:innen. Diese Punkte konnten etwas abgefedert werden, indem MFIs vielfach auf guten Kapitalpolstern sitzen und der Refinanzierungsbedarf – teilweise mit variabler Verzinsung – nicht durchwegs so hoch war. Für Mikrokreditnehmer:innen gibt es weltweit in den einzelnen Ländern unterschiedliche Regulatorien. So gibt es für MFIs vorgeschriebene Zinsobergrenzen, die auch bei einem steigenden Zinsniveau nicht überschritten werden dürfen.

Weiters sorgte die weltweit teils sprunghaft gestiegene Inflation für hohe Preissteigerungsraten in vielen Segmenten, die für Mikrofinanzkund:innen relevant sind: (Landwirtschaftliche) Rohstoffe wie Saatgut, Energiepreise oder Lebensmittelpreise, um nur einige zu nennen. Mit einer abschwächenden Konjunktur ist es auch in Schwellen- und Entwicklungsländer herausfordernder, seine Waren bzw. Dienstleistungen an den Mann bzw. die Frau zu bringen.

Nicht zuletzt sorgt der Krieg zwischen Russland in der Ukraine neben dem unsäglichen Leid vieler Menschen für geopolitische Belastungen. Wenngleich beide Länder im Mikrofinanzmarkt nur eine untergeordnete Rolle einnehmen, belastete der Krieg auch andere Staaten in der Region.

ERSTE RESPONSIBLE MICROFINANCE mit positiver Wertentwicklung

Trotz dieses herausfordernden Umfelds wuchs der globale Mikrofinanzmarkt 2022 weiterhin dynamisch. Die Profitabilität gemessen am Return on Equity liegt bei den größten MFIs bei 13,4%. Der Kupon, der in USD von ihnen durchschnittlich gezahlt wird, lag zuletzt bei 7,5%.

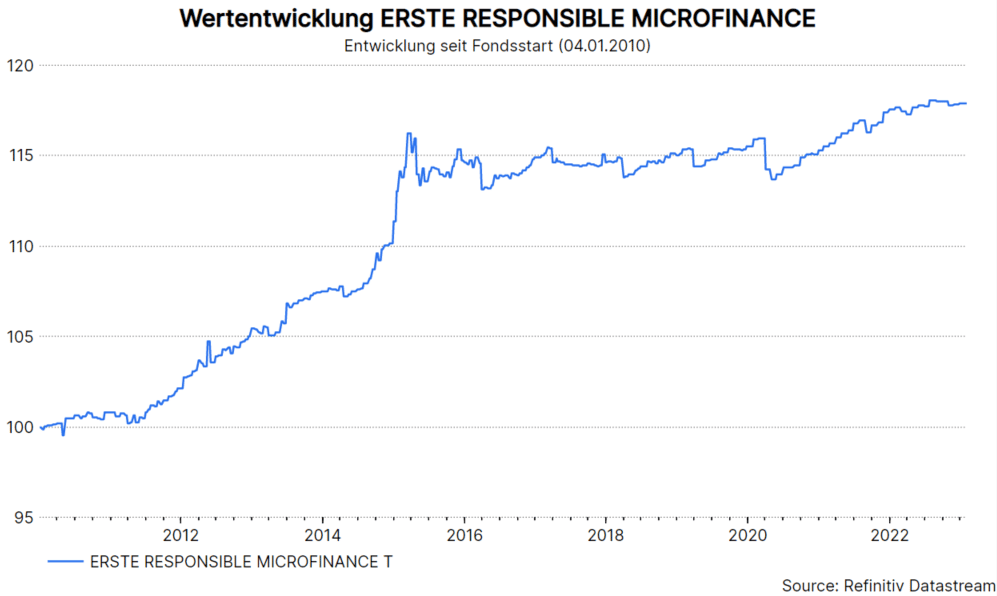

Der Dachfonds ERSTE RESPONSIBLE MICROFINANCE wurde im Jänner 2010 gestartet und ist seitdem der einzige Mikrofinanzfonds nach dem österreichischen Investmentfondsgesetz. Seit Auflage konnte kumuliert eine Performance von +25,50% erzielt werden, dies entspricht einer Wertentwicklung von 1,76% p.a. Im abgelaufenen Jahr konnte der Fonds trotz des herausfordernden Umfelds eine Wertentwicklung von +0,30% erzielen und sich dadurch sehr gut von den globalen Aktien- und Anleihemärkten abkoppeln. Die niedrige Korrelation mit diesen Anlagekategorien hatte somit klar positive Auswirkungen in einem diversifizierten Portfolio. Auch zeigte sich abermals, dass Investments mit einer nachhaltigen Wirkung und positive Wertentwicklung keinen Widerspruch darstellen.

In den letzten 36 Monaten beträgt die Volatilität des Fonds nur knapp über 1%. Dieses positive Verhältnis von Rendite zu Schwankung sorgte dafür, dass der Fonds beim österreichischen Dachfondsaward abermals erfolgreich war. So erzielte der Fonds in seiner Kategorie in der 5-Jahres-Wertung den 1. Platz, in der 3-Jahres-Wertung den 2. Platz und in der 1-Jahres-Wertung den 3. Platz. Als „Impact Fonds“, der mit seinen Investments direkt eine positive nachhaltige Wirkung erzielen soll, ist der Fonds unter Artikel 9 der Offenlegungsverordnung der Europäischen Union eingeordnet.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen. Bitte beachten Sie, dass Veranlagungen in Wertpapiere neben Chancen auch Risiken beinhalten.

Zur Fondsstruktur

Ende 2022 hatte der Fonds ein Volumen von EUR 102,4 Mio. Somit konnte er im abgelaufenen Jahr die 100-Millionen-Marke erstmals überschreiten. Der ERSTE RESPONSIBLE MICROFINANCE investiert aktuell in 16 Zielfonds und eine Anleihe. Die Zielfonds hatten 2022 eine Wertentwicklung zwischen +4,4% und -4,4%. Diese recht große Bandbreite belegt die Sinnhaftigkeit der Dachfondsstruktur, die durch die regionale und thematische Streuung zu einem geglätteten Ergebnis führt. Equity-Beteiligungen an MFIs betragen 5,6% und hatten im abgelaufenen Jahr einen gemischten – mehrheitlich positiven – Beitrag. Ungesicherte Lokalwährungen machen einen Anteil von 11,4% aus und waren unterjährig und regional von teils höheren Schwankungen betroffen. Positionen in US-Dollar wurden durchwegs abgesichert. Durch die Zinsdifferenz zwischen EUR und USD waren diese Absicherungen jedoch mit Kosten verbunden.

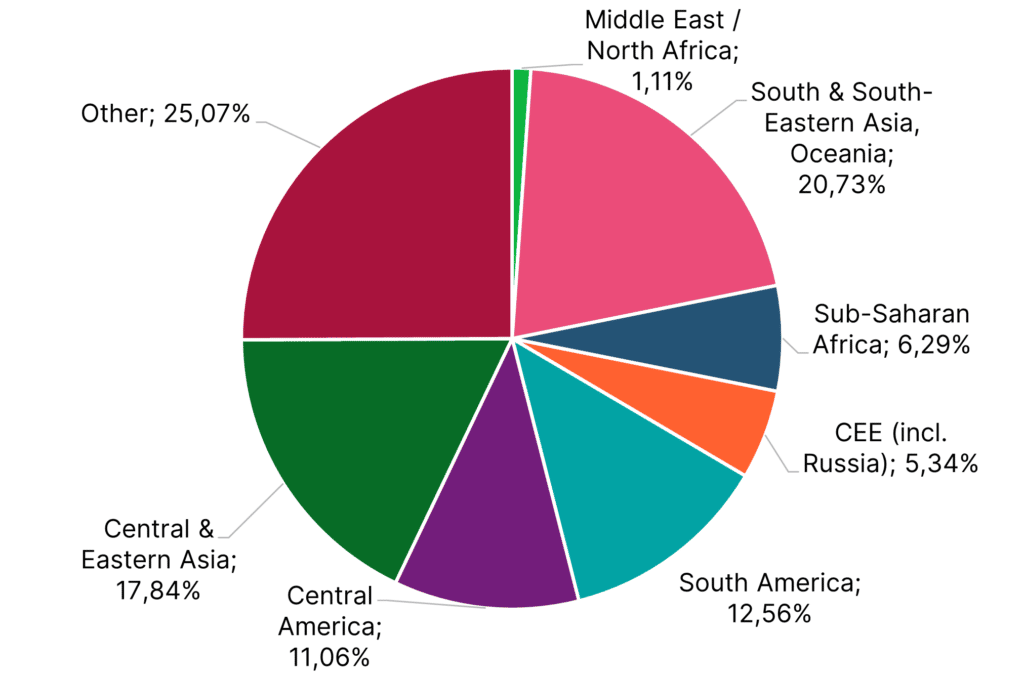

Regional bilden Süd/Südostasien mit 21,7%, Zentralasien mit 17,8%, Südamerika mit 12,6% und Zentralamerika mit 11,1% die Schwerpunkte. Der Anteil in Sub-Sahara Afrika beträgt 6,3%. Der Fonds ist aktuell über Zielfonds in 95 Ländern investiert.

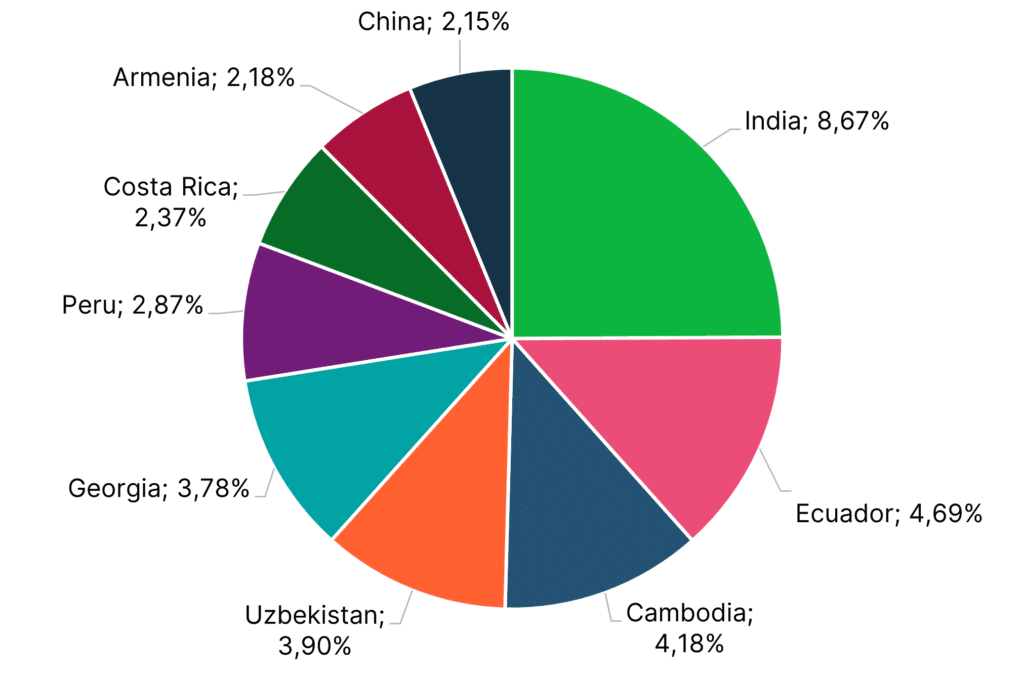

Auf Länderebene haben Indien mit 8,7% vor Ecuador mit 4,7%, Kambodscha mit 4,2% und Usbekistan mit 3,9% den höchsten Anteil.

Auf Dachfondsebene werden Investments in 412 verschiedene MFIs, 72 Agriculture Value Chain Actors (Fair Trade Organisationen) und 31 Renewable Energy Organisationen erfasst. Der Anteil an Endkreditnehmern unter der ländlichen Bevölkerung im Fonds beträgt 49%, jener weiblicher Kreditnehmerinnen 67%. Auf Dachfondsebene beträgt der Anteil an Fair Trade Institutionen 2,0%, das durchschnittliche Darlehen beträgt EUR 3.027.

Kennzahlen

| Anzahl MFIs | 412 |

| Anzahl Fair Trade Holdings | 72 |

| Anzahl Renewable Energy Corporates | 31 |

| Anteil weibliche Kreditnehmer | 67% |

| Anteil ländliche Bevölkerung | 49% |

| Durchschnittliche Darlehenshöhe in EUR | 3.027,– |

Vorteile für Anlegerinnen und Anleger

- Globale Vergabe von Kleinkrediten insbesondere an Einzelpersonen in Emerging Markets wird unterstützt.

- Korrelation ist im Vergleich zu traditionellen Anlageklassen gering.

- Chance auf langfristig attraktive Erträge.

Zu beachtende Risiken

- Hinsichtlich der Modalitäten betreffend die Ausgabe und Rücknahme von Anteilscheinen beachten Sie bitte die Wesentlichen Anlegerinformationen / KID bzw. § 21 AIFMG Punkt 10.

- Die Veranlagung erfolgt in Alternative Investments, die insbesondere ein erhöhtes Liquiditätsrisiko beinhalten.

- Aufgrund der Anlage in Fremdwährung kann der Anteilwert in Euro durch Wechselkursänderungen belastet werden.

- Kapitalverlust ist möglich.

- Risiken, die für den Fonds von Bedeutung sein können, sind insb.: Kredit- und Kontrahenten-, Liquiditäts-, Verwahr-, Derivatrisiko sowie operationelle Risiken. Umfassende Informationen zu den Risiken des Fonds sind dem Prospekt bzw. den Informationen für Anleger gem. § 21 AIFMG, Abschnitt II, Kapitel „Risikohinweise“ zu entnehmen.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC: Fonds-ABC | Erste Asset Management

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.