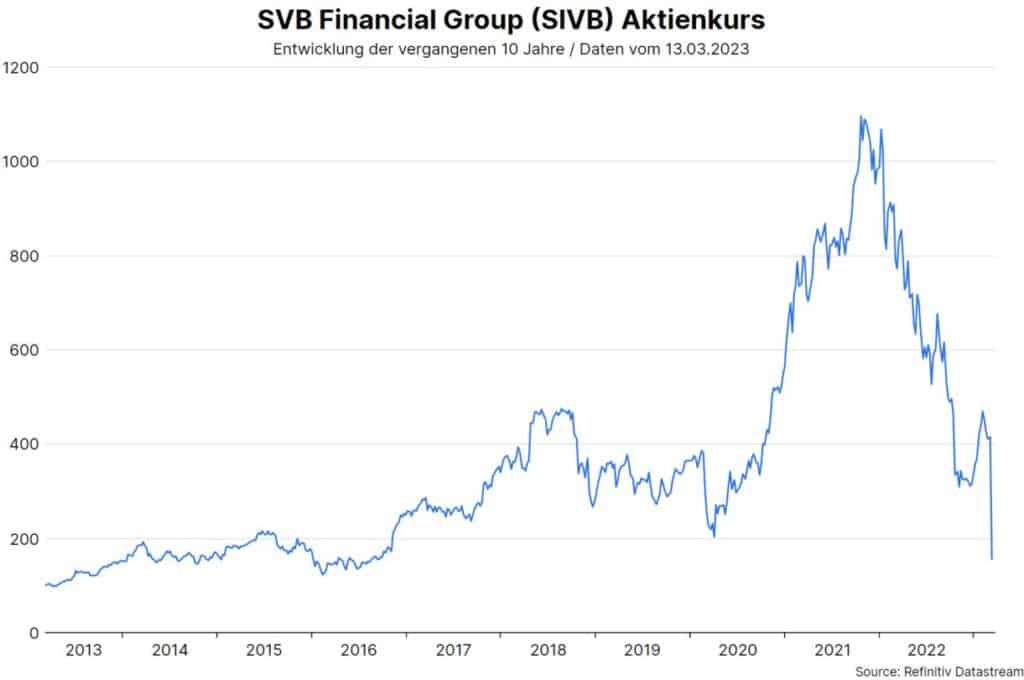

Die Turbulenzen rund um die US-amerikanische Silicon Valley Bank (SVB) beschäftigen aktuell die Märkte. Nachdem die Bank am vergangenen Freitag geschlossen wurde, folgte am Wochenende ein umfassendes Maßnahmenpaket um mögliche Folgen zu vermeiden. Im Blogbeitrag erklären die Experten unserer Investment Division was genau passiert ist und wie sie die Situation einschätzen.

Was war passiert?

Die Silicon Valley Bank (SVB) mit Hauptsitz in Santa Clara, Kalifornien, spezialisierte sich auf Finanzdienstleistungen für Start-ups und High Tech Unternehmen. Die Bank sah sich in den letzten Tagen und Wochen mit erhöhten Abflüssen von Einlagen von Kund:innen konfrontiert. Daraufhin wurden Anleihen im Wert von ca. USD 20 Mrd., die die Bank als Investments hielt verkauft, um die Abflüsse abzudecken. Bei diesen Anleihen handelte es sich vorwiegend um kreditsichere Staats- und Hypothekaranleihen. Laut Medienberichten wurden diese von der Silicon Valley Bank während der Corona-Krise erworben. Obwohl diese Anleihen wenig bis kein Kreditrisiko aufwiesen, hatten sie dennoch eine längere Laufzeit. Dadurch hatten sie eine höhere Sensitivität gegenüber Renditeanstiegen.

Durch die allgemeinen Anstiege der Renditen seit Anfang 2022 sank der Preis dieser Anleihen deutlich, weswegen die Bank Verluste auf diese Positionen realisieren musste. Dies löste wiederum Sorgen unter den Einleger:innen aus, dass die Bank Insolvenzprobleme bekommen könnte, weswegen noch mehr Kund:innen ihre Gelder abzogen.

Am Freitagabend (europäische Zeit) war die Pleite der Bank besiegelt. Kund:innen hatten an einem einzigen Tag Abhebungen in der Höhe von USD 42 Mrd. beantragt, was ca. einem Viertel der gesamten Einlagen der Bank entspricht. Die Silicon Valley Bank war nicht in der Lage diese Abflüsse zu bedienen.

Wie sah die Reaktion der Märkte aus?

Die Federal Deposit Insurance Corporation (die US-Bankenaufsichtsbehörde, die Einlagen bis USD 250.000 garantiert) erklärte daraufhin das Unternehmen für insolvent und übernahm dessen Kontrolle. Der Kundenansturm war so groß geworden, dass die Kassen der Bank vollständig geleert wurden und sie einen „negativen Kassabestand“ von USD 1 Mrd. aufwies.

Die Märkte reagierten in den letzten Handelssitzungen volatil auf die Probleme rund um die Silicon Valley Bank. Der US-Leitindex S&P 500 verlor am Donnerstag und Freitag ca. 3,2%, zum Wochenauftakt am Montag verlor er leichte 0,2%. Die Renditen 10-jähriger US-Staatsanleihen fielen um 40 Basispunkte auf ca. 3.6%. Letzteres ist aus unserer Sicht

- auf eine „Flucht in den sicheren Hafen“ (US-Staatsanleihen) und

- auf die Erwartung auf zeitlich nach hinten verschobene Leitzinserhöhungen

zurückzuführen. Zudem kam es am Sonntag zur Pleite einer weiteren Bank (Signature Bank).

Welche Maßnahmen setzten die Behörden?

Am Wochenende griffen auch die Behörden in den USA ein. Am späten Sonntagabend kündigten das US-Finanzministerium, die Federal Deposit Insurance Corporation und die Notenbank Fed gemeinsame Maßnahmen an. Es wurde ein neues Programm (Bank Term Funding Program) angekündigt, das Institutionen Liquidität zur Verfügung stellt. Als Sicherheiten können Banken unter diesem Programm Staatsanleihen und andere Finanzinstrumente hinterlegen. Die Sicherheiten können dabei zum Nominalwert, und nicht zum Marktpreis hinterlegt werden. Auf diese Weise sollen Zwangsverkäufe, wie sie bei SVB passiert sind, vermieden werden. Darüber hinaus bekamen die Einleger:innen von SVB am Montag Zugang zu all ihren Mitteln, einschließlich Guthaben, die den Schwellenwert der FDIC-Garantie von USD 250.000 übersteigen.

Wie schätzen wir die Lage ein?

Wir gehen davon aus, dass die bisher angekündigten politischen Maßnahmen ein deutliches Zeichen dafür sind, dass die US-Regierung alles in ihrer Macht Stehende tut, um eine systemische Krise im US-Bankensektor zu verhindern. Es gibt derzeit keine klassischen Anzeichen für eine Ansteckung anderer Institute, wie z. B. zusätzlicher Stress auf dem Interbankenmarkt. Laut Financial Times belaufen sich die geschätzten nicht realisierten Verluste im US-Banken-Sektor auf ca. USD 620 Mrd. Dem steht ein Eigenkapital der gesamten Branche von ca. USD 2.2 Billionen gegenüber.

Darüber hinaus unterscheidet sich die Silicon Valley Bank (SVB) in ihrem Geschäftsmodell auch von US-amerikanischen Großbanken deutlich. Der Fokus dieser Bank liegt auf Geschäftskunden aus den Bereichen Technologie und Start-ups.

Dennoch erinnert die Situation bei der Silicon Valley Bank daran, dass die Zinserhöhungen der Fed Wirkung zeigen, auch wenn sich die Wirtschaft bisher gut gehalten hat. Das Risiko besteht aus unserer Sicht darin, dass die Kapitalkosten für die Banken und damit für die Unternehmen nachhaltig ansteigen könnten. Deshalb könnten auch die Kreditzinsen weiter nach oben wandern. Unserer Einschätzung nach ist damit auch eine Beschleunigung des Zinsanhebungszyklus unwahrscheinlicher geworden, nachdem der Chef der US-Zentralbank, Powell, in zwei Reden vor Unterausschüssen des US-Kongresses inflationskämpferische Aussagen getätigt hatte.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.