Unternehmensgewinne zählen zu den wichtigsten Performance-Treibern für einzelne Aktien wie auch für den Gesamtmarkt. Sie sind ein Indikator für die Schaffung von Shareholder-Value im börsennotierten Unternehmenssektor und dementsprechend übt das Gewinnwachstum einen maßgeblichen Einfluss auf die Performance von Aktien und Marktindizes aus. Deshalb ist die vierteljährliche Berichtssaison, wo Unternehmen nicht nur die erzielten Ergebnisse präsentieren, sondern oft auch Hinweise oder explizite Managementprognosen („Guidance“) über die nahe Zukunft geben, ein derart wichtiges Ereignis.

Die derzeit laufende Berichtssaison ist sogar noch wichtiger als sonst, da die Marktteilnehmer nach der massiven Korrektur im vierten Quartal 2018 nach Hinweisen suchen, ob der Abverkauf eine geänderte Gesamtrisikoeinschätzung seitens der Anleger (d.h. höhere Abzinsungsraten) widerspiegelt oder schlechtere Gewinnaussichten die Ursache waren (wenngleich diese Faktoren oftmals nicht vollständig voneinander getrennt werden können).

Nachfolgend ein paar Trends, die im Zuge der derzeitigen Berichtssaison sichtbar wurden:

1.Die Unternehmensgewinne liegen über den Erwartungen (oder, trefflicher, den Befürchtungen)

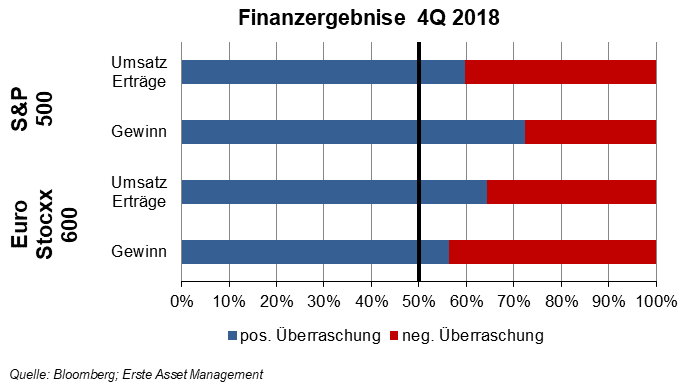

In den USA hatten per Mitte Februar fast 80% der Unternehmen ihre Ergebnisse veröffentlicht. Bei mehr als 70% waren die Gewinne besser als erwartet (lt. Bloomberg-Konsensus), und bei 60% lagen die Umsätze über den Erwartungen. Beide Zahlen sind solide, aber schlechter als im vergangenen Quartal.

Auch in Europa dominieren die positiven Überraschungen bis dato. Von den Unternehmen, die bis Mitte Februar ihre Q4-Ergebnisse verlautbart hatten, verzeichneten 60% positive Umsatz- und 56% positive Gewinnüberraschungen. Historisch betrachtet, sind diese Prozentzahlen nicht herausragend, doch geben sie auch keinen Anlass zur übertriebenen Sorge; und, im Gegensatz zu den USA, sind sie auch besser als im vergangenen Quartal.

2. Aber: die Erwartungen waren vor der Berichtssaison deutlich reduziert worden

Zwar sieht das Verhältnis von positiven zu negativen Gewinnüberraschungen auf den ersten Blick solide aus, doch darf man nicht darüber hinweg sehen, dass die Gewinnerwartungen für das vierte Quartal 2018 vor der Berichtssaison deutlich gestutzt wurden. In den USA fielen die 4Q-Schätzungen für die Gewinne der Unternehmen im Index während des Quartals um 2,9%, und in Europa wurden die Gewinnschätzungen um beinahe 12% reduziert. Anscheinend führten der Abverkauf in Q4 2018 und die globale Wachstumsverlangsamung zu deutlichen Gewinnrevisionen nach unten. Sie stellten sich angesichts der tatsächlich berichteten Ergebnisse als überzogen heraus, doch ohne diese Revisionen hätten wir im Durchschnitt keine positiven Überraschungen in den USA gesehen und in Europa sogar eine negative Gewinnüberraschung von fast 10%.

3.Wachstumsverlangsamung in Q4

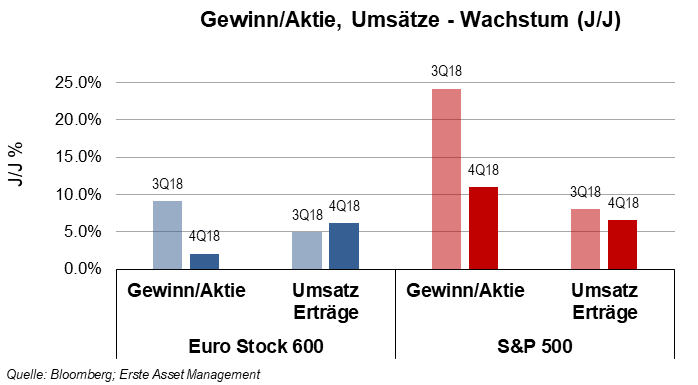

In den USA verringerte sich das jährliche Wachstum des Gewinns pro Aktie im Durchschnitt von 24% in Q3 2018 auf ca. 11% im letzten Quartal des Vorjahres, während es in Europa von 9% auf 2% fiel. Auf der Umsatzseite sieht das Bild etwas besser aus: in den USA verringerte sich das Umsatzwachstum um lediglich 1,5 Prozentpunkte auf ca. 8%, und in Europa stieg es sogar über jenes in Q3.

Mehrere Punkte sind in diesem Zusammenhang erwähnenswert: zwar hat sich Wachstum verlangsamt, aber es blieb auch in Q4 noch z.T. deutlich positiv. Zweitens: der Unternehmenssektor in den USA wächst sowohl bei Gewinnen als auch Umsätzen nach wie vor schneller als sein europäisches Gegenstück – was bestätigt, dass der makroökonomische Hintergrund in den USA noch immer besser ist als in Europa. Drittens: die Margen in den USA stiegen weiter (was angesichts der Auswirkungen der US-Steuerreform keine Überraschung darstellt), während sie in Europa fielen.

4.Erwartungen für 2019: immer noch positiv, doch Risiken zeigen nach unten

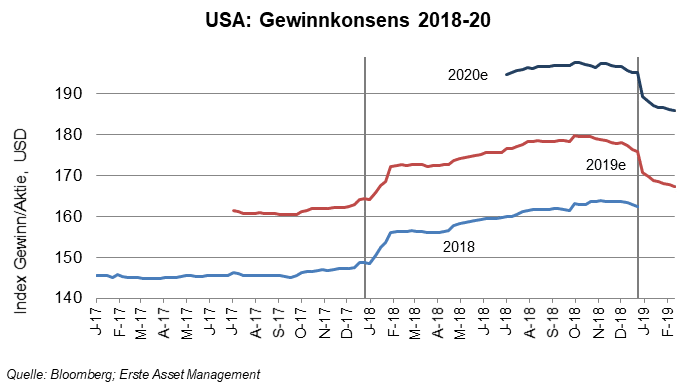

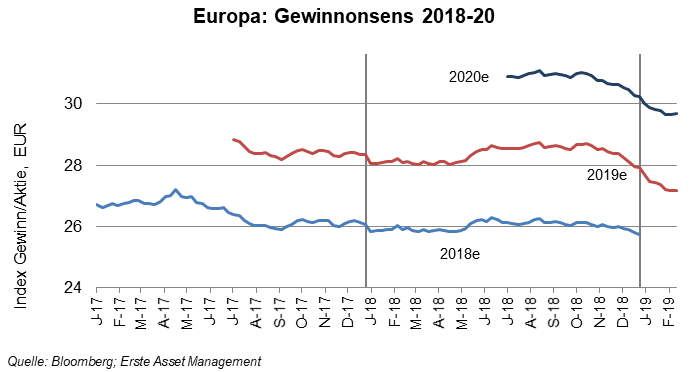

Die bisherigen Ergebnisse der Berichtssaison haben nicht geholfen, den Abwärtstrend bei den Gewinnschätzungen zu stoppen. Zuletzt lagen Gewinnschätzungen für die Unternehmen im S&P 500– und im Stoxx 600-Index für das laufende Jahr 5-7% unter den Spitzen, die noch in der zweiten Hälfte 2018 erwartet worden waren.

Daher fiel der erwartete Gewinnzuwachs für das Gesamtjahr sowohl für das Universum des S&P 500 als auch des Stoxx 600 von hohen einstelligen Prozentsätzen auf zuletzt 6%. Allerdings halten die Negativrevisionen nach wie vor an, und ich erwarte, dass nach Ende der Berichtssaison die Konsensschätzung näher bei 3-4% liegen wird.

Anmerkung: Eine Konsensschätzung ist eine Zahl, die auf den aggregierten Schätzungen von Analysten basiert, die die jeweiligen Unternehmenssektoren abdecken.

All das impliziert für Investoren, dass Unternehmensgewinne nach zwei Jahren starken Wachstums vermutlich nicht mehr als Stütze für die US- und die europäischen Aktienmärkte funktionieren werden. Zwar scheinen sich die Negativrevisionen zuletzt verlangsamt zu haben, doch die Risiken deuten eher in Richtung einer weiteren Gewinnabschwächung. Das Weltwirtschaftswachstum verlangsamt sich nach wie vor, während sich Löhne und andere Kostenfaktoren beschleunigen. Es ist sicher, ob die Margen-Erwartungen der Analysten all diese Entwicklungen ausreichend reflektieren.

Allerdings besteht kein Grund, übermäßig pessimistisch zu sein, da a) derzeitige Schätzungen keinen wirklichen Einbruch bei den Gewinnen erwarten lassen und b) die Erwartungen auch schon deutlich zurückgenommen wurden. Beispielsweise gehen die derzeitigen Konsens-Schätzungen bereits davon aus, dass die Gewinne im ersten Quartal 2019 wahrscheinlich auf beiden Seiten des Atlantiks im Jahresvergleich schrumpfen werden. Anleger sind momentan nicht übermäßig optimistisch – was eigentlich schon wieder ein Grund für moderaten Optimismus ist.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.