Grüne Anleihen sind Wertpapiere, die konkreten Energie- und Umweltprojekten zugewiesen werden und zu einem klimafreundlichen Umbau der Wirtschaft beitragen sollen. Laut einer Studie der Climate Bonds Initiative (CBI) haben sie 2020 ein Rekordniveau von 269,5 Milliarden Dollar erreicht.

Während die internationale Klimakonferenz in Paris im Dezember 2015 ein Auslöser für den starken Anstieg der Emissionsvolumina Grüner Anleihen war, so war die Veröffentlichung des Leitfadens betreffend Sustainability-Linked Bonds (SLBs) durch die International Capital Market Association (ICMA) im Juni 2020 ein Katalysator für die Begebung von Sustainability-Linked Bonds (SLBs).

Für weiteren Rückenwind sorgte, dass die Europäische Zentralbank (EZB) am 22. September 2020 verlautbarte, SLBs mit Jahresanfang 2021 als hinterlegte Sicherheit zu akzeptieren. Dieser Schritt der EZB ist nicht zu unterschätzen und stellt einen Kurswechsel dar, denn zuvor hatte die EZB Anleihen mit Kupon-Änderungen bspw. als Folge von Rating-Herabstufungen ausgeschlossen.

Grafik 1 – Emissionsvolumina

Quelle: Bloomberg Intelligence; *ESG-Anleihen exkl. SLBs: Green Bonds, Social Bonds und Sustainability Bonds.

So wurden im ersten Halbjahr 2021 schon 108 SLBs begeben mit einem Volumen von USD 50Mrd., was einem Gewicht von 8% innerhalb der Familie von Green und Social Bonds entspricht. Manche Häuser rechnen mit einem ähnlichen Volumen im zweiten Halbjahr.

Zwecks Definition von SLBs orientiert sich der Markt am ICMA-Dokument „Sustainability-Linked Bond Principles“, Juni 2020, das eine freiwillige Selbstverpflichtung für Emittenten darstellt. Hier heißt es, dass es sich bei SLBs um Anleihen handelt, für die ein Ausstattungsmerkmal (Kupon, Fälligkeit, Tilgung etc.) davon abhängt, ob und in welchem Ausmaß Emittenten ESG-Ziele innerhalb einer festgeschriebenen Zeitspanne erreichen. Laut ICMA-Leitfaden müssen demnach die folgenden fünf Punkte befolgt werden:

- Die ausgewählten Leistungskennzahlen (Key Performance Indicators, KPIs) sollen für das Kerngeschäft relevant, wesentlich, messbar und extern verifizierbar sein.

- Die nachhaltigen Leistungsziele (Sustainability Performance Targets, SPTs) sollen ehrgeizig, mit einer externen Benchmark vergleichbar sein und mit der Nachhaltigkeitsstrategie des Emittenten übereinstimmen.

- Die Variation der Ausstattungsmerkmale der Anleihe abhängig davon, ob die KPIs die SPTs erfüllen, ist das Merkmal schlechthin und muss im Anleiheprospekt dokumentiert sein. Das häufigste Beispiel ist die Änderung des Kupons. Für den Fall, dass SPTs bspw. im Zuge regulatorischer Änderungen oder Fusionen nur unzureichend berechnet werden können, sind Alternativen zu definieren.

- Der Schuldner verpflichtet sich, zumindest jährlich Bericht über die Entwicklung der KPIs in Relation zu den SPTs mit Auswirkung auf die mögliche Änderung der Ausstattungsmerkmale der Anleihe zu erstatten.

- Die Überprüfung soll durch einen externen Gutachter wie bspw. Wirtschaftsprüfer oder Umweltberatungsagentur erfolgen.

Wesentliche Unterschiede zu grünen Anleihen

Hier springt dem ESG-geschulten Leser schon ein wesentlicher Unterschied zum EU-Standard Grüner Anleihen ins Auge. Laut EU-Standard müssen die Anleiheerlöse aus der Platzierung Grüner Anleihen exklusiv grüne Projekte, die den Klima- und Umweltzielen der EU-Taxonomie entsprechen, finanzieren. Im Gegensatz dazu gibt es bei SLBs keine Bestimmung über den Verwendungszweck der Erlöse aus der Anleiheplatzierung. Die Erlöse können allgemeinen Unternehmenszielen zugeführt werden.

Diese Flexibilität erlaubt es einem größeren Schuldnerkreis, nachhaltige Finanzierung zu bekommen. Darunter fallen Emittenten, die nicht über genügend grüne und soziale Projekte verfügen, aber auch solche, die nicht die Kapazität haben bzw. gewillt sind, den sich aus Green Bonds ergebenden Veröffentlichungspflichten nachzukommen.

Der Verbrauchersektor beispielsweise ist innerhalb der Familie der Green Bonds noch unterrepräsentiert und auch wenn sich Autoproduzenten angesichts der bevorstehenden Elektrifizierung noch vergleichsweise leichter tun, grüne Projekte vorzulegen, so mögen SLBs für andere Emittenten aus dem Sektor eine willkommene Alternative darstellen.

Wegfall der Zweckwidmung

Der Wegfall der Zweckwidmung der Erlöse von SLBs deckt sich mit dem Wunsch vieler nachhaltiger Investoren, die die Nachhaltigkeit holistisch auf Unternehmensebene und nicht auf Einzelprojektebene beurteilen wollen. Auch die Schuldnerdiversifikation steigt so weiter an. Ursprünglich waren Unternehmen aus dem Versorgungssektor besonders prominent vertreten.

Der Öl- und Gassektor hat zuletzt aber deutlich aufgeholt (z.B. Eni, Repsol, TotalEnergies). Mit weiteren Emittenten aus „Braunen“-Sektoren, aber auch kleineren Emittenten und solchen, die sich in einer Übergangsphase zu nachhaltigeren Technologien befinden, wird gerechnet. Unterstützt der SLB eine Klimawandel- bzw. Dekarbonisierungsstrategie des Emittenten, kann man auch von einem Transition Bond[1] sprechen.

Die Möglichkeit der Kuponerhöhung für den Fall, dass der Emittent seine Ziele verfehlt, stellt für den ethisch orientierten Anleger einen Gewissenskonflikt dar. Darf ein pekuniärer Vorteil lukriert werden, wenn Nachhaltigkeitsziele verpasst werden? Ist der finanzielle Gewinn für den Investor lediglich eine Entschädigung für die mögliche Kreditverschlechterung ob gestiegener Umwelt- oder Klimarisken des Unternehmens? Den Herausforderungen von Etikettenschwindel und Greenwashing muss sich der SLB-Investor verglichen mit Green Bonds im Allgemeinen besonders stellen, weil flexible KPIs und maßgeschneiderte SPTs aus Schuldnersicht verführerisch sein können.

Eine zunehmende Anzahl an Emittenten verpflichtet sich zu einer Reduktion von Treibhausgasen und zu einer Erhöhung des Anteils erneuerbarer Energieträger. Sehr wahrscheinlich wird die EU-Taxonomie verstärkt in die KPIs einfließen. Ein Versorger könnte dann bspw. angeben, welcher Anteil seiner Energiequellen im Einklang mit der EU-Taxonomie steht, oder eine Bank definiert ihr Ziel anhand der Green Asset Ratio. Eine jede Standardisierung hilft bei der Akzeptanz, geht aber zu Lasten der Flexibilität. TotalEnergies verlautbarte im Februar, dass es ab sofort nur mehr SLBs begeben werde, deren SPTs an Treibhausgasemissionen gebunden sind, die direkt vom Unternehmen kontrolliert werden (Scope 1 and 2, GHG Protocol Corporate Standard).

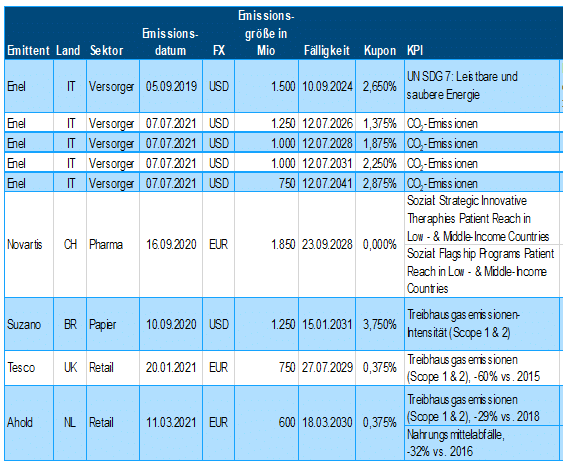

Tabelle 1 zeigt einige Beispiele für SLBs. Die Enel 2,65% 2024 wurde gewählt, weil sie im September 2019 der erste SLB war, der sich einem UN Sustainable Development Goal (SDG) verschrieb. Die anschließenden vier Enel-Anleihen, die im Juli 2021 emittiert wurden, stellen als Gesamtpaket die bis dato größte SLB-Transaktion dar (USD 4 Mrd.). Die Novartis-Emission ist in mehrerlei Hinsicht interessant: i) sie war die vormals größte Emission und ii) die KPIs beziehen sich auf soziale Belange und es gibt zwei Bedingungen, die beide erfüllt sein müssen, um eine Kuponaufstockung zu vermeiden. Suzano mit Sitz in Sao Paulo begab den ersten SLB aus einem Schwellenland.

Tabelle 1 – Sustainability-Linked Bonds

Quelle: Bloomberg, Anleihen-Prospekte, Investor Relations-Seiten des jeweiligen Emittenten

Während Green Bonds im Verbrauchersektor manchmal für den Investor teuer gepreist werden (z. B. Daimler oder VW), d.h. sie weisen ein sogenanntes „Greenium“ auf, indem sie innerhalb der Risikoaufschläge herkömmlicher Anleihen auf den Markt kommen, so gibt es bis jetzt wenig Anzeichen, dass SLBs mit einer ähnlichen Prämie gepreist werden.

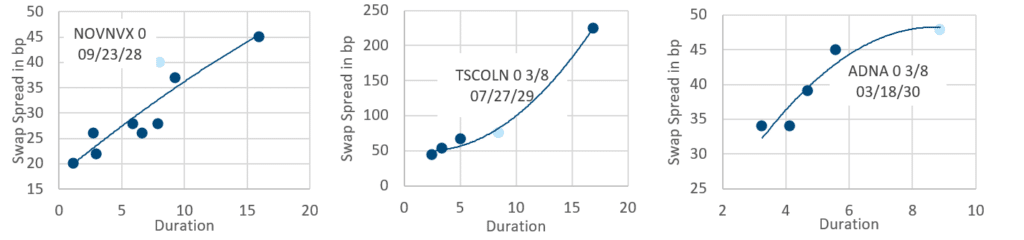

Hierfür mag die Investorenskepsis gegenüber der Flexibilität auf Emittentenseite verantwortlich sein. Grafik 2 zeigt für drei ausgewählte SLB-Emissionen in EUR jeweils den gepreisten Swap Spread[2] am Primärmarkt verglichen mit der Sekundärmarktkurve der Anleihen des jeweiligen Schuldners. Bei einheitlicher Anwendung einer Trendlinie in Form eines Polynoms zweiten Grades erscheinen SLBs nicht teurer gepreist als herkömmliche Fremdkapitalpapiere desselben Schuldners. Der Punkt in hellblauer Farbe repräsentiert den jeweiligen SLB, dessen Details in Tabelle 1 angeführt sind.

Grafik 2 – Emissionsspread versus Sekundärmarkt (Polynomische Trendlinie 2. Grades)

Quelle: Bloomberg; NOVNVX = Novartis, TSCOLN = Tesco, ADNA = Ahold.

FAZIT:

Angesichts ihrer Vielschichtigkeit stellen SLBs auch eine Herausforderung dar. Der Analyseaufwand steigt; gilt es doch zusätzliche Fragen zu beantworten wie nach der Angemessenheit der Ziele (SPTs) im allgemeinen Unternehmenskontext und nach deren Erreich- und Messbarkeit, oder ob ESG-Grundsätze ein Teil der Unternehmens-DNA und die Kuponanreize hinreichend für eine nachhaltige Veränderung sind. Wir sehen deshalb in SLBs weniger eine Alternative als vielmehr eine Ergänzung zu Green, Social und Sustainability Bonds.

Abhängig davon, wie sich die Akzeptanz der SLBs unter den dezidierten Nachhaltigkeitsinvestoren entwickelt, können SLBs auch in Fonds der Erste Asset Management wie bspw. im ERSTE RESPONSIBLE BOND EURO CORPORATE oder im ERSTE ETHIK ANLEIHEN beigemischt werden.

[1] https://www.icmagroup.org/assets/documents/Sustainable-finance/Sustainability-Linked-Bond-Principles-Related-questions-February-2021-170221v3.pdf (1-2)

[2] Unternehmensanleihen werden in der Eurozone über der Swapkurve gepreist. Über die letzten beiden Jahre waren die fünf- und zehnjährigen Swapsätze im Durchschnitt um ca. 35bp höher als die Renditen der vergleichbaren deutschen Bundesanleihen.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.