Herbert Schmarl, Berater für den gemischten Fonds TIROLEFFEKT mit über 30 Jahren Erfahrung als Fondsmanager, hat zu Jahresbeginn Aktien verkauft und kauft sie nun wieder.

Der „Contrarian“ beantwortet aus seiner langjährigen Erfahrung heraus Fragen der Anlegerinnen und Anleger zur Lage an den Finanzmärkten und beschreibt, wie er in der Krise agiert.

Solche Kursbewegungen, wie wir sie derzeit an den Märkten sehen, gibt es nicht oft. Ist die jetzige Situation mit irgendeiner der Krise der Vergangenheit vergleichbar?

Ja, die aktuelle Situation ist ähnlich wie in der Finanzkrise im Herbst 2008 oder wie am Beginn meiner Berufserfahrung im Börsencrash 1987.

Auch 1998 während der Asien/Russlandkrise oder 2001 um 9/11 waren die Volatilitäten ähnlich hoch und es waren langfristig betrachtet sehr gute Einstiegszeitpunkte.

Im TIROLEFFEKT wurde zu Jahresbeginn die Aktienquote auf unter 25 Prozent herunter gefahren, eine defensive Ausrichtung eingeschlagen. Was war der Grund frühzeitig vorsichtiger zu werden?

Wir haben letztes Jahr Kursgewinne von über 30 Prozent an den wichtigsten Aktienmärkten erlebt, wobei wir kein Gewinnwachstum hatten. Aktien haben sich also 2019 um 30 Prozent verteuert und somit einige positive Erwartungen für 2020 vorweggenommen.

So lag das erwartete Gewinnwachstum für 2020 bei 9 Prozent. Man rechnete mit weiteren Handelsdeals zwischen USA und China und einer sukzessiven Konjunkturverbesserung. Für mich war klar, dass damit die Risiken höher waren als die Chancen. Deshalb war meine Ausrichtung mit unter 25 Prozent Aktien eher vorsichtig.

Das heißt, das Portfolio wurde auf eine Korrektur „getrimmt“?

Mein Kernszenario war eine 20-prozentige Korrektur und nicht ein globaler Zusammenbruch der Aktien. Natürlich hatte ich keine Vorahnung, welch dramatische wirtschaftliche Abschwächung durch einen globalen Virus entstehen würde. Deshalb habe ich schon vor 2-3 Wochen begonnen – und somit etwas früh – meine Aktienbestände und damit das Risiko zu erhöhen.

Das heißt der Glaube an ein „Leben danach“ ist da?

China ist nach der 1. Korrektur der Märkte im Jänner (15 Prozent Einbruch) Anfang Februar stark nach oben gelaufen. Im Gegensatz dazu hat Europa – ohne Gegenbewegung – ca. 35 Prozent an Wert verloren, also deutlich mehr, das hat auch mein Portfolio beeinträchtigt. Jetzt ist aber allen Anlegerinnen und Anlegern die Dramatik der aktuellen Situation mit stark schrumpfenden globalen Volkswirtschaften klar geworden.

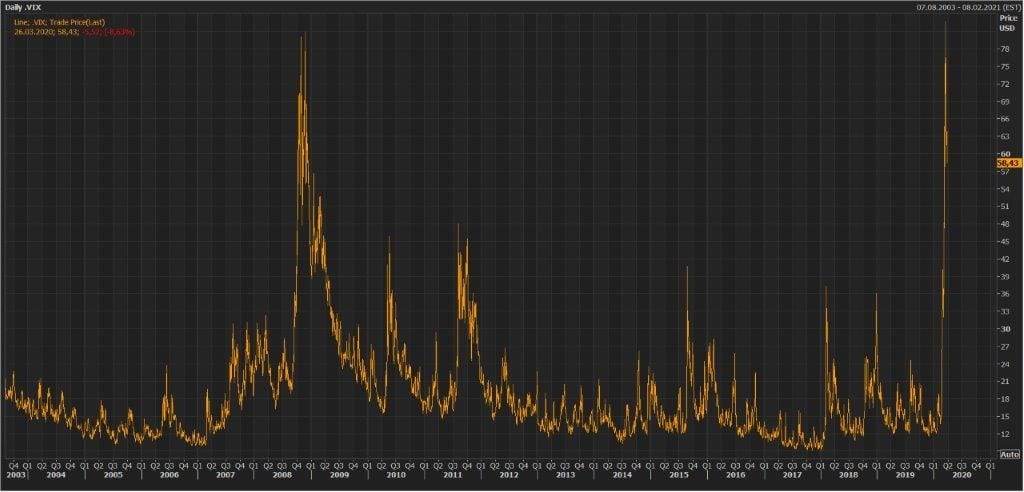

Die Börse hasst Unsicherheit. Derzeit erleben wir Unsicherheit zum Quadrat: Angst um Gesundheit, Schwere und Länge der Rezession etc. Der Volatilitätsindex VIX hat das Niveau der Finanzkrise erreicht und der Einbruch war von der Geschwindigkeit als auch vom Ausmaß praktisch ohne historisches Vorbild.

Der Volatilitäts-Index (VIX) drückt die erwartete Schwankungsbreite des US-amerikanischen Aktienindex S&P 500 in Prozent aus. Im März 2020 stieg der VIX auf das Niveau der Finanzkrise 2008/2009

Preisen die Börsen nicht schon einen „Weltuntergang“ ein?

So eine Situation ist für mittel- bis langfristig orientierte Anleger eine seltene und außergewöhnliche Chance. Man sollte kaufen, wenn alle ängstlich sind, nicht wenn Hochkonjunktur herrscht.

Da ich mich mit meinem Fonds als strategischer mittelfristiger Anleger sehe, glaube ich, dass es an der Zeit ist, Risiko zu erhöhen, auch wenn das kurzfristig Nerven kostet.

Zu warten, bis die Erkrankungen massiv fallen oder ein Impfstoff gefunden wird, schont vielleicht das Nervensystem, wird aber wahrscheinlich viel Geld kosten, weil dann Aktien wieder deutlich höher notieren werden. Der Aktienmarkt ist ein wirtschaftlicher Frühindikator und wird lange vor einer Verbesserung der Wirtschaft steigen.

Vorerst haben wir aber mit einer massiven Verschlechterung zu rechnen, aber das sollte großteils in den Kursen verarbeitet sein.

„Mich interessiert das Gewinnpotential für die Jahre 2021, 2022, 2023“

Herbert Schmarl, Berater für den gemischten Fonds TIROLEFFEKT

Es gab dramatische Kursverluste in allen Marktsegmenten wie Aktien, Hochzinsanleihen, selbst bei Rohstoffen und Währungen. Wie lassen sich diese Verwerfungen erklären, wo doch die Weltwirtschaft nach dem Handelskrieg am Erholungspfad war?

Nochmals gesagt, ich hatte das Gefühl, dass wir für Perfektion und nicht für eine Krise bepreist waren, die Anleger wurden zuvor durch die expansive Zinspolitik in Aktien und Hochzinsanleihen getrieben mangels Alternativen und weniger aus Überzeugung.

Da baut sich dann schon ein Gefahrenpotential auf. Und wenn‘s kracht, wollen alle durch eine Tür. Das funktioniert nie auf geordnetem Wege

Eine breite Diversifikation über Anlageklassen- und -instrumente, wie sie im TIROLEFFEKT praktiziert wird, hat nicht geholfen. Was macht trotzdem Mut?

Leider hilft so etwas in einer solch massiven Abwärtsbewegung nicht. Noch dazu sind heute die Marktsegmente viel höher korreliert, weil sie durch dieselbe Ursache angetrieben wurden.

Und die hieß Null- bzw. Niedrigzinspolitik. Mut macht mir, dass jetzt Panik herrscht. Dazu der nüchterne Blick auf die Historie und die Tatsache, dass auf Krisen immer Erholungen folgen.

Jetzt, wo man noch nicht das Licht am Ende des Tunnels sehen kann, wird die Liquidität genutzt, um Aktien-Positionen auf bis zu 40 Prozent des Fondsvolumens aufzubauen. Woher dieser Optimismus, was die Unternehmen betrifft?

Mich interessieren die Gewinne oder besser gesagt Verluste von manchen Firmen im Jahre 2020 nicht mehr. Mich interessiert das Gewinnpotential für die Jahre 2021, 22 oder 23.

Wenn die Firmen dann das verdienen wie 2019 oder 2018, dann sind wir extrem günstig bewertet. Und falls alles viel schlimmer kommt, als wir uns es heute vorstellen, dann ist der Wert unseres Depots unser geringstes Problem. Die Menschheit hat schon viele Krisen bewältigt. Krisen beinhalten meistens große Chancen auf Verbesserungen

Der TIROLEFFEKT investiert bis zu 80 Prozent des Fondsvermögens in Anleihen, sonstige verbriefte Schuldtitel oder Geldmarktinstrumente sowie Geldmarkt- oder Anleihenfonds. Der Anteil von Aktien und anderen, Aktien gleichwertigen Wertpapieren sowie Aktienfonds wird zwischen mindestens 20 Prozent und bis zu 60 Prozent des Fondsvermögens aktiv verwaltet.

Die Zusammensetzung des Fonds wird laufend den jeweiligen Marktverhältnissen angepasst. Das Anlageziel ist ein langfristiger Kapitalzuwachs bei größtmöglicher Risikostreuung.

Vorteile für AnlegerInnen

- Aktive Steuerung der Anlageklassen Cash, Anleihen und Aktien

- Breite Streuung der Anlageinstrumente

- Zusätzliche Wertsteigerung durch Währungsgewinne möglich

- Durch den Einsatz von Optionsstrategien ist auch bei Seitwärtsbewegung der Aktienmärkte ein positiver Performancebeitrag möglich

Zu beachtende Risiken

- Anlagen an Kapitalmärkten unterliegen Marktpreisschwankungen

- Wechselkursveränderungen können den Fondspreis negativ beeinflussen

- Der Anleger trägt das Risiko des globalen Aktienmarktes

- Steigende Zinsen können zu Kursrückgängen beim Anleiheanteil führen

- Die Bonität von Unternehmen und Staaten kann sich ändern

- Das Anlageziel kann verfehlt werden

- Kapitalverlust ist möglich

Herbert Schmarl gab nach Erscheinen dieses Blogs auch dem „Börsen Radio“ ein Interview:

Klicken und hören Sie rein https://www.brn-ag.de/37154

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.