Die Notenbanken haben die starken Preisanstiege unterschätzt. Nun ist ihnen die Inflation „davon galoppiert“. Herbert Schmarl, Berater für den gemischten Fonds TIROLDYNAMIK mit über 30 Jahren Erfahrung als Fondsmanager, nimmt sich im Interview mit dem Börsenradio kein Blatt vor den Mund: „Die Fed ist die Einäugige unter den Blinden. Die Kriegsfolgen in Form noch stärker steigender Inflationsraten kamen für die Notenbanker gerade recht, um ihre Fehler zu kaschieren. Die Inflation war schon vor Kriegsbeginn viel zu hoch, um weiterhin so expansiv zu fahren. Aber jetzt können sie dem „unvorhersehbaren“ Krieg die Schuld geben. Der schon lange schwelende Waldbrand wurde nicht rechtzeitig gelöscht. Jetzt braucht es ein Heer an Hubschraubern, um diesen Brand zu löschen.“

Der „Contrarian“ (eine Person mit einer unterschiedlichen Sichtweise zur Meinung einer Mehrheit, Anm.) beantwortet auf Basis seiner langjährigen Erfahrung Fragen der Anleger:innen zur Lage der Finanzmärkte und beschreibt, wie er in den von ihm beratenen Fonds den aktuellen Herausforderungen begegnet. Wir bringen hier Auszüge aus dem Gespräch mit dem Börsenradio. Das vollständige Interview können Sie über mehrere Kanäle anhören.

Wie sind Aktien momentan bewertet?

Aktien sind derzeit moderat bewertet, weil 2021 die Gewinne stärker gestiegen sind als die Börsenkurse. Zudem hat die starke Korrektur 2022 in einigen Sektoren wie zum Beispiel bei Technologie- oder Umweltaktien die zuvor sehr hohe Bewertung reduziert. Betrachtet man die einzelnen Regionen, so sind US-Aktien noch über ihrem langjährigen Durchschnitt mit einem Kurs-Gewinn-Verhältnis (KGV) von knapp unter 20 bewertet. Europa und Japan erscheinen im Vergleich dazu sehr günstig bewertet mit einem KGV von 13,5 (Quelle: JPM Guide to the Market 2. Quartal), haben aber kriegsbedingt auch größere Risken (Nähe zur Kriegsregion bzw. starker Rohstoffimporteur) zu verdauen. Noch günstiger ist die Bewertung in Schwellenländern und da vor allem in China mit einem KGV unter 12. Ähnliches gilt auch für Österreich, das eine deutliche Korrektur aufgrund der geografischen Nähe zum Ukraine-Krieg und dem Osteuropa Exposure der Banken hinnehmen musste. Die besten Börsen waren heuer die Lateinamerikanischen: Hier sticht vor allem die brasilianische Börse hervor.

Thema Inflation: Ein:e Sparer:in hat seit Anfang 2021 knapp 10 Prozent Realwert seines Sparvermögens verloren durch den Preisauftrieb. Du hast schon damals vor der Inflation gewarnt. Siehst Du Dich in deiner Ansicht bestätigt?

Ja, absolut. Lieferengpässe, massiver Nachfragerückstau wegen Corona und Arbeitskräftemängel in einigen Kernbereichen der Wirtschaft haben bereits vor vielen Monaten das Inflationsproblem aufgezeigt, aber die Notenbanken haben geschlafen und sich nicht als Feuerwehren rechtzeitig betätigt. So hat sich der Waldbrand massiv ausgeweitet und das schon lange vor Kriegsbeginn. Dieser überdeckt jetzt ihren schweren Fehler. Wir haben in den USA eine Inflation von über 8 Prozent und die FED hat gerade einmal mit 2 Zinserhöhungen reagiert, auf aktuell 1 Prozent (zum Zeitpunkt der Ausstrahlung des Interviews lag der Satz noch bei 0,5 Prozent, Anm.). Wieder einmal beweisen Notenbanken nur, dass sie bei ihrer Hauptaufgabe, der Sicherung der Geldwertstabilität, heillos überfordert sind und somit auch eine stabile Wirtschaft gefährden. Das Gefährlichste ist, wenn Unternehmen und Konsument:innen Preise nicht mehr kalkulieren können. Das ewige Behaupten der Notenbanken, die Inflation sei nur vorübergehend und müsse noch nicht mit rechtzeitigen Zinserhöhungen bekämpft werden, war falsch und wird uns mittelfristig wahrscheinlich deutlich höhere Zinsen bescheren, als bei einem rechtzeitigen Handeln notwendig gewesen wäre. Nun brennt es an allen Ecken und Enden. Und man braucht jetzt ein Heer an Hubschraubern, um diesen Waldbrand zu löschen.

Wenn jetzt die Notenbanken die Zinsen deutlich stärker als erwartet erhöhen müssen, werden dann die Aktienmärkte in Europa, Österreich, Deutschland einbrechen?

Da müssen wir genau definieren, wovon wir reden: Zinsen, die bis 2 oder 2,5 Prozent steigen, werden die Aktienmärkte nicht entscheidend bremsen. Sie werden zwischendurch möglicherweise für Korrekturen wie aktuell sorgen, aber die Börsen nicht in einen Bärenmarkt treiben. Wenn die Zinsen aber auf 5 Prozent angehoben werden (müssen), haben wir ein Problem mit der Bewertung. Wenn es mit Zinsen um die 3 Prozent gelingt die Inflation wieder auf 2 bis 3 Prozent zu senken, dann ist die aktuelle Bewertung gerechtfertigt bzw. sogar echt günstig. Die Firmen arbeiten sehr gut und in Europa sind wir sowieso nicht teuer. Aktien sind aktuell viel günstiger als Anleihen und Immobilien, es wäre also absolut falsch, von dieser Anlageklasse abzuraten, da müsste schon eher zu einem Verkauf von Immobilien geraten werden. Aber diese haben einen großen Vorteil zu Aktien: Sie haben keinen täglichen Kurs und so sehen die Anleger:innen keine Schwankungen und damit kein Risiko. Wir werden aber bei einem stärkeren Zinsanstieg auch hier deutlich sinkende Bewertungen sehen, auch im teuren Tirol.

Kommen wir zu den Rohstoffen. Wie siehst Du die Preisentwicklung in letzter Zeit? War es das schon?

Ich rechne noch in dieser Phase mit einem Rohstoffanstieg von 10 bis 15 Prozent. Dann sehe ich eine mehrjährige Seitwärtsbewegung, wo wir uns an diese Preise gewöhnen müssen. Nach dieser kommt der nächste Teil der Rohstoffhausse. Ich rechne in der Spitze des Zyklus (5-10 Jahre) mit einer Verdoppelung bis Verdreifachung der Rohstoffpreise. Wir müssen damit rechnen, dass Rohstoffe in Zukunft erheblich teurer sein werden. Warum? Weil wir einfach zu viel für die Transformation der globalen Wirtschaft hin zum Klimaschutz benötigen, und sie bleiben knapp. Wir reden hier sowohl von klassischen Industriemetallen wie Aluminium, Kupfer, Blei, Zinn, aber auch von den Energierohstoffen, die natürlich knapp sind im Moment. Der Ölpreis ist immer noch trotz der Ukraine-Krise tiefer als in der Spitze des letzten Zyklus.

Ich setze daher bei der Anlage auf eine Aufteilung von Aktien, Rohstoffen und Gold im Verhältnis von 7:2:1, wichtig bleibt aber auch eine gewisse Kassahaltung, die jede:r entsprechend seinem bzw. ihrem Risikobewusstsein als Gegenpart zum Risiko gewichten sollte. An Aktien führt kein Weg vorbei, wobei ich den Gesundheitsbereich aus Bewertungs- und Stabilitätsgründen favorisiere. Der ganze Bereich des Klimaschutzes wird in den nächsten 30 Jahren sehr stark wachsen und die aktuelle starke Korrektur sollte eine echte Kaufchance sein. Auch Dividendenwerte sollten in den aktuell schwierigen Marktphase outperformen.

TIROLDYNAMIK: Mischfonds mit Aktien, Anleihen und Rohstoffen

Der von Herbert Schmarl beratene TIROLDYNAMIK investiert mindestens 40 Prozent des Fondsvermögens in Anleihen, sonstige verbriefte Schuldtitel oder Geldmarktinstrumente sowie Geldmarkt- oder Anleihenfonds. Aktien und andere, Aktien gleichwertige Wertpapiere einschließlich Zertifikate sowie Aktienfonds, können mit bis zu 60 Prozent des Fondsvermögens erworben werden. Die Zusammensetzung des Fonds wird laufend den jeweiligen Marktverhältnissen angepasst. Aktuell befinden sich auch verstärkt Rohstoffe und Gold im Portfolio.

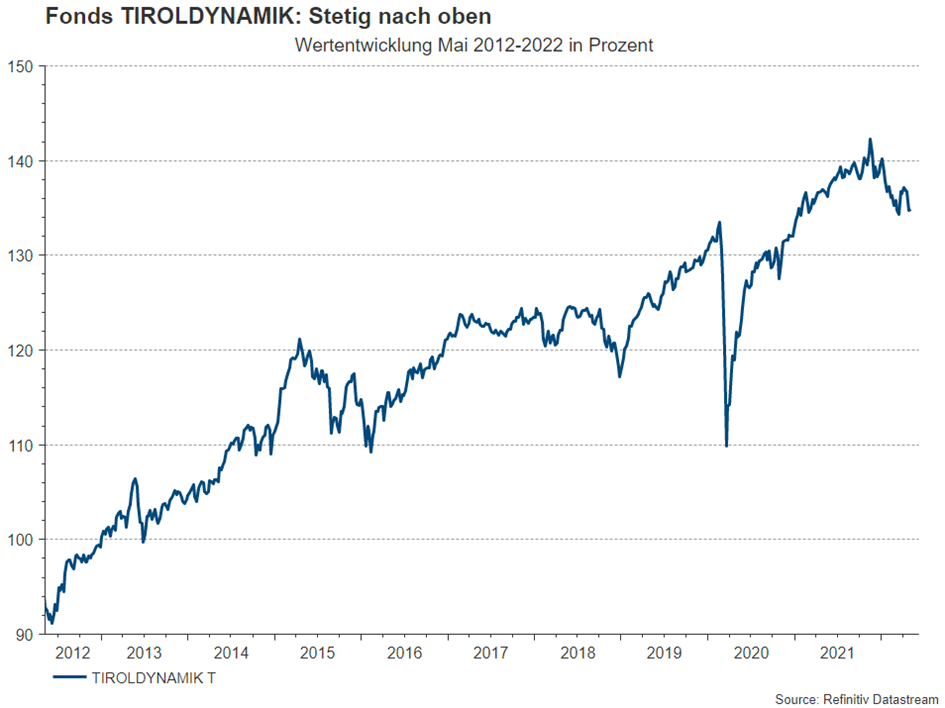

Das Anlageziel ist ein langfristiger Kapitalzuwachs bei größtmöglicher Risikostreuung. In den letzten 10 Jahren ist es gelungen, im TIROLDYNAMIC eine jährliche Wertsteigerung von 3,9 Prozent zu erzielen (Quelle: OeKB, März 2022)

Vorteile für Anleger:innen

- Aktive Steuerung der Anlageklassen Cash, Anleihen, Aktien, Immobilien und Rohstoffe

- Breite Streuung der Anlageinstrumente

- Zusätzliche Wertsteigerung durch Währungsgewinne möglich

- Durch den Einsatz von Bonuszertifikaten ist auch bei Seitwärtsbewegung der Aktienmärkte ein positiver Performancebeitrag möglich

Zu beachtende Risiken

- Anlagen an Kapitalmärkten unterliegen Marktpreisschwankungen

- Wechselkursveränderungen können den Fondspreis negativ beeinflussen.

- Steigende Zinsen können zu Kursrückgängen beim Anleiheteil führen

- Das Anlageziel kann verfehlt werden.

- Kapitalverlust ist möglich.

- Risiken, die für den Fonds von Bedeutung sein können, sind insb.: Kredit- und Kontrahenten-, Liquiditäts-, Verwahr-, Derivatrisiko sowie operationelle Risiken. Umfassende Informationen zu den Risiken des Fonds sind dem Prospekt bzw. den Informationen für Anleger gem. § 21 AIFMG, Abschnitt II, Kapitel „Risikohinweise“ zu entnehmen.

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC: Fonds-ABC | Erste Asset Management

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.