Sowohl die Aktien- als auch die Rentenmärkte konnten den Schwung des guten Jahresbeginns in die zweite Handelswoche dieses Jahres mitnehmen. Der breite US-Aktienmarkt konnte etwa 2,6% zulegen, der europäische etwa 2%. Durch die gefallenen Renditen an den Rentenmärkten – 10jährige US-Staatsanleihen rentieren bei etwa 3,5% *) – konnten sich der Technologie- und besonders in Europa der Immobiliensektor besser als der Gesamtmarkt entwickeln.

Weitere Zinserhöhungen notwendig

Die positiven Faktoren haben vergangene Woche deutlich überwogen. Es hat sich vorerst eine gute Kombination zwischen einer nach wie gut guten Verfassung des Arbeitsmarktes und einem weniger stark ansteigenden Lohndruck ergeben. Somit ist die Wahrscheinlichkeit von Sekundärrundeneffekten auf die Inflation zurückgegangen. Nicht zu vernachlässigen ist das Niveau der Lohnsteigerungen, das weitere Zinserhöhungen notwendig machen wird.

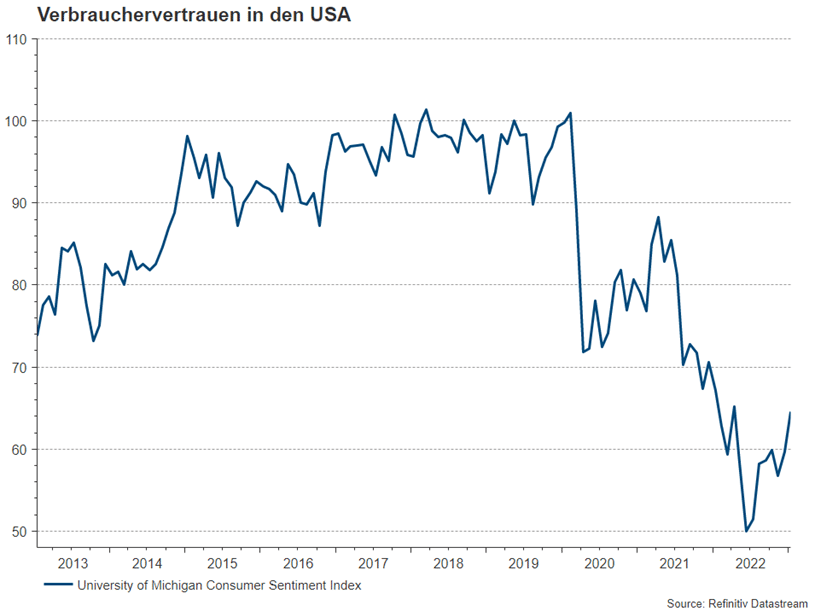

Verbrauchervertrauen in den USA steigt

Die Inflationsraten aus den USA wurden vorige Woche auf die Kommastelle genau – wie prognostiziert – veröffentlicht. Die Headline Inflation lag über die letzten 12 Monate bei 6,5%, die Kernrate ohne die volatilen Energie- und Nahrungsmittelkomponenten bei 5,7%. Eine größere Überraschung lieferte der Index des Verbrauchervertrauens der Universität Michigan: Die Stimmung der Konsument:innen, die seit dem Ausbruch der Corona-Pandemie hauptsächlich aufgrund des steigenden Preisniveaus nach unten gerichtet war, überraschte auch gegenüber den Schätzungen deutlich positiv.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Auch die nicht unwichtige Einschätzung der Inflation über die nächsten 12 Monate sank auf nunmehr 4,0%. Die Inflationserwartungen unter Kontrolle zu halten, ist eines der Hauptziele der Notenbanken.

Rezessionsgefahr sinkt

In Europa half der stetig fallende Gaspreis die Inflationserwartungen ein bisschen zu dämpfen. Die wiederum angestiegene Rohöl- und Industriemetalle, aber auch der Goldpreis, zeigen, dass die Preisentwicklung bei Rohstoffen und Edelmetallen volatil bleibt. Die Öffnung Chinas von den Covid-Restriktionen hat die Erwartung steigender Nachfrage nach diesen Rohstoffen geweckt und insgesamt zur positiveren Einschätzung der globalen Konjunktur beigetragen.

Verschiedene Analysten sind gerade dabei ihre Prognosen zu revidieren und gehen nunmehr von einer geringeren Wahrscheinlichkeit einer Rezession für die USA und insbesondere für Europa aus.

Europäische Aktien in den Erste AM-Fonds aufgestockt

In unseren Mischfonds und Vermögensverwaltungsdepots haben wir die Aktienquote auf neutralem Niveau belassen. Die positiven Einflussfaktoren von der Inflationsseite geben den Märkten zwar Auftrieb. Es stehen aber noch die eventuell negativeren Einflüsse auf die Konjunktur und die Unternehmensergebnisse aus. Im Aktiensegment haben wir das positive Momentum und die günstigere Bewertung kontinentaleuropäischer Aktienmärkte genutzt und den Anteil aufgestockt. Gut gefallen uns Small Cap-Unternehmen (Unternehmen mit einem Börsenwert im zwei- bis dreistelligen Millionenbereich, Anm.). Im Gegenzug wurde die Gewichtungen Japans und der USA reduziert. In Japan sehen wir momentan eine interessante Änderung der Notenbankpolitik. Der Nachfolger des scheidenden Notenbankpräsidenten Kuroda könnte die Zinspolitik nochmals in einen etwas weniger expansiven Bereich bringen.

*) Quelle: Erste AM, 16.1.2023

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC: Fonds-ABC | Erste Asset Management

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

Bitte beachten Sie, dass eine Veranlagung in Wertpapieren neben den geschilderten Chancen auch Risiken birgt.