Inhalt

- Der sich dem Ende zuneigende Zinserhöhungszyklus in den entwickelten Märkten

- Zunehmende Nervosität wegen der US-Schuldengrenze

- Ansichten der Investor:innen zu den Schwellenländern

- Geopolitische Ungewissheiten als wesentlicher Risikofaktor

- Fazit

Im April fand in Washington, D.C. die Frühjahrstagung des Internationalen Währungsfonds und der Weltbank in Verbindung mit einer von J.P. Morgan organisierten Konferenz für Investor:innen, die sich auf Schwellenländer und Frontier-Märkte konzentrieren, statt, an der ich als Vertreter der Erste Asset Management teilgenommen habe.

Dank eines großen Kreises hochrangiger Vertreter:innen des Finanzsektors, der Regierungen und Zentralbanken verschiedener Schwellenländer, von Think Tanks, Medien und Akademikern bieten die Sitzungen äußerst wertvolle Einblicke in aktuelle und bevorstehende globale Belange in Wirtschaft und Politik. Darüber hinaus dient die Konferenz als Plattform für den Austausch von Gedanken und Meinungen von Investor:innen, die sich mit Schwellenländern beschäftigen.

Unter all den verschiedenen Themen, die in den Podiumsdiskussionen und Interviews behandelt wurden, waren die folgenden Aspekte die bedeutendsten und von den Konferenzteilnehmer:innen am meisten geteilten globalen Anliegen, wie auch am Ende der Veranstaltung hervorgehoben wurde.

Der sich dem Ende zuneigende Zinserhöhungszyklus in den entwickelten Märkten

Obwohl die Märkte derzeit eine Senkung der Leitzinsen in den entwickelten Ländern in der zweiten Jahreshälfte des Jahres 2023 einpreisen, ist es eher unwahrscheinlich, dass die Fed eine solche Maßnahme ergreift, bevor die US-Wirtschaft in eine Rezession gerät, da die Inflation weiterhin zu hoch ist. Dies hat zur Folge, dass sich die Leitzinsen in den Industrieländern auf einem noch höheren Niveau etablieren werden und dass sie dort für einen längeren Zeitraum verbleiben werden, als derzeit erwartet wird.

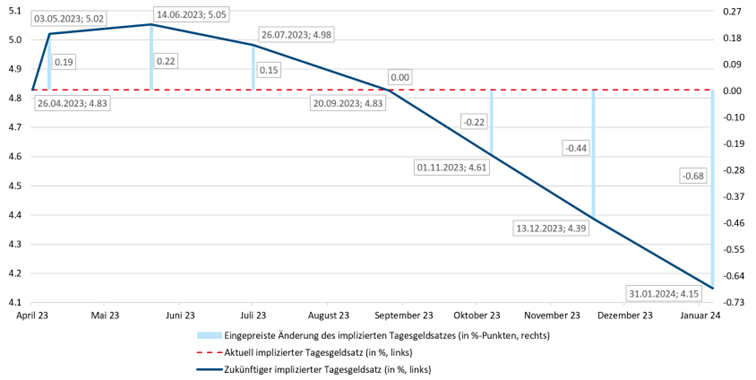

Der aktuelle Marktkonsens sieht vor, dass der effektive US-Leitzins bis zur FOMC-Sitzung am 14. Juni einen Höchststand von 5,05 % erreichen und danach bereits bis zur nächsten planmäßigen Sitzung im Juli zurückgehen wird, um Anfang 2024 ein Niveau von 4,15 % zu erreichen (Abbildung 1).

Abbildung 1: Eingepreiste Leitzinserhöhungen und -senkungen für die USA (Stand: 26. April 2023). Das Ausmaß der Erhöhungen und Senkungen wird anhand von Fed-Fund-Futures impliziert. Jede Säule über (unter) dem derzeit implizierten Tagesgeldsatz, der den effektiven Zinssatz der US-Notenbank (derzeit 4,83 %) repräsentiert und hier als Referenzwert dient, stellt eine Anhebung (Senkung) der oberen Grenze des Leitzinses (derzeit 5 %) dar. Die Werte neben den Säulen geben die erwartete Veränderung des impliziten Tagesgeldsatzes in Prozentpunkten an. Die Datumsangaben in den Kästchen sind die Termine der nächsten FOMC-Sitzungen und die Werte dahinter entsprechen den erwarteten, impliziten Tagesgeldzinsen nach der jeweiligen Sitzung. Datenquelle: Bloomberg. Grafik: Eigene Darstellung. Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

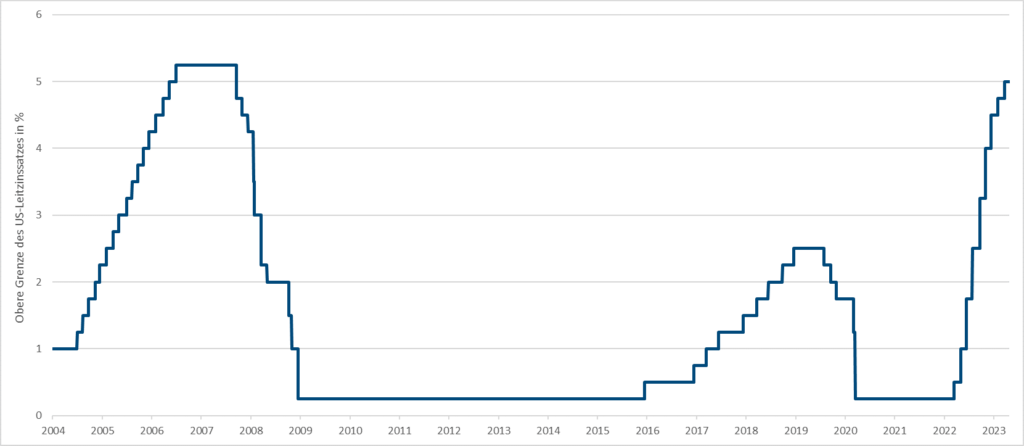

Als Referenz ist die Zeitreihe der oberen Grenze des US-Leitzinssatzes in Abbildung 2 illustriert. Seit März 2022 hat die Fed diesen Zinssatz innerhalb von nur zwölf Monaten vom historischen Tiefstand von 0,25 % auf 5,00 % angehoben. Somit sind die US-Zinsen fast wieder auf dem Niveau von 2007 (5,25 %), dem damaligen Höchststand kurz vor dem Beginn der Weltfinanzkrise.

Abbildung 2: Zeitreihe der oberen Grenze des US-Leitzinssatzes in Prozent seit Januar 2004 (Stand: 26. April 2023). Datenquelle: Bloomberg. Grafik: Eigene Darstellung. Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Gemäß den Ergebnissen einer unter den Konferenzteilnehmer:innen durchgeführten Umfrage erwarten mehr als neun von zehn Befragten, dass die besagte US-Rezession spätestens in der ersten Hälfte des Jahres 2024 einsetzen wird. Trotz dieser Einschätzung und der kürzlichen Verwerfungen, die durch die weltweite Bankenkrise zu Beginn dieses Jahres verursacht wurden, scheint die US-Wirtschaft immer noch robust zu sein, sodass sich ein Leitzins von 5,25 % als nicht restriktiv genug erweisen könnte, um das Wirtschaftswachstum so stark wie erforderlich einzudämmen und so eine Überhitzung zu verhindern.

Zunehmende Nervosität wegen der US-Schuldengrenze

Im Gegensatz dazu nimmt drei Monate nach dem Erreichen der US-Schuldenobergrenze im Januar die Sorge vor einem noch nie dagewesenen Zahlungsausfall der USA weiter zu. Die „außerordentlichen Maßnahmen“ des US-Finanzministeriums, die sicherstellen, dass die Regierung ihren Zahlungsverpflichtungen weiterhin nachkommen kann, verschaffen Zeit bis Anfang Juni, wobei es wahrscheinlich ist, dass sich diese Frist noch um einige Wochen verlängern lassen könnte. Vorschläge, wie eine Lösung auf dem Verhandlungsweg mit dem US-Kongress umgangen werden kann, scheinen nicht realisierbar zu sein, sodass die US-Regierung letztendlich einen Kompromiss mit der Opposition eingehen werden muss.

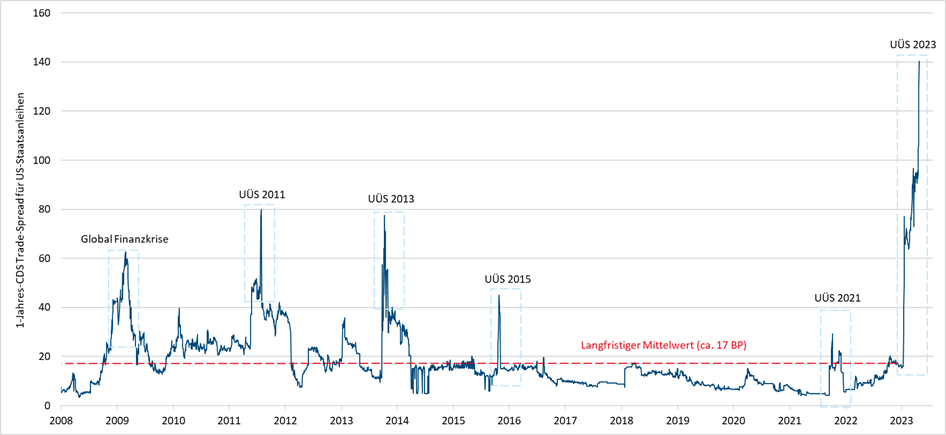

Abbildung 3: Ausschläge des einjährigen Credit Default Swaps (CDS) Trade-Spreads für US-Staatsanleihen (gemessen in Basispunkten) in Zeiten der Unsicherheit über die Schuldenobergrenze (UÜS) der USA (Stand: 26. April 2023). Der langfristige Mittelwert des CDS Trade-Spreads wurde anhand der Daten von Januar 2008 bis Dezember 2022 berechnet. Datenquelle: Bloomberg. Grafik: Eigene Darstellung. Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Wie in Abbildung 3 dargestellt, reagieren die einjährigen CDS für US-Staatsanleihen sensitiv auf eine Unsicherheit über die Schuldenobergrenze der USA.

Was sind CDS?

Ein CDS ist ein zwischen zwei Parteien abgeschlossenes Kreditderivat, das den Handel mit Ausfallrisiken von Anleihen, Krediten oder Schuldnern ermöglicht. Der Sicherungsnehmer bezahlt dabei dem Sicherungsgeber eine Prämie (Spread) und bekommt dafür vom Sicherungsgeber eine Ausgleichszahlung, falls der Schuldner seine Schuld nicht begleichen kann. Der CDS-Spread bildet somit den Marktpreis für das Kreditrisiko ab.

In den bekannten Fällen von 2011 und 2013, als ähnliche Situationen wie jetzt vorlagen, stieg der Spread auf bis zu 80 Basispunkte (BP). Im Vergleich dazu haben die Unsicherheiten um die Schuldenobergrenze in den Jahren 2015 und 2021, bei denen die Schuldenobergrenze nicht unmittelbar bevorstand, den Spread ebenfalls deutlich über den langfristigen Mittelwert von ca. 17 BP ansteigen lassen.

Die globale Finanzkrise und der damit einhergehende Anstieg des Spreads sind ein guter Maßstab, um die Bedeutung der durch die Unsicherheit um die Schuldenobergrenze verursachten Ausschläge zu beurteilen. Der derzeitige Anstieg des Spreads auf 140 BP ist dementsprechend zu interpretieren und signalisiert ein deutlich höheres Risiko eines technischen Ausfalls von US-Staatsanleihen als während der letzten Schuldendiskussionen. Dieses Risiko stellt auch eine Gefahr für die Schwellenländer dar, da sie durch indirekte Übertragungseffekte in Mitleidenschaft gezogen werden würden.

Darüber hinaus haben einige Regierungsvertreter:innen und geldpolitische Entscheidungsträger:innen signalisiert, dass jede Bedrohung der lokalen Finanzstabilität rechtzeitig und rasch angegangen werden würde, obwohl es derzeit keine nennenswerten Anzeichen dafür gibt, dass eine solche Entwicklung absehbar ist. Dennoch besteht die begründete Sorge, dass wesentliche Teile der jeweiligen Volkswirtschaften, die auf ein Niedrigzinsumfeld angewiesen sind und dank dieses überlebt haben, durch eine Verschärfung der Kreditbedingungen in Schwierigkeiten geraten könnten.

Ansichten der Investor:innen zu den Schwellenländern

Die meisten der auf der Konferenz befragten Investor:innen erwarten, dass der USD zum Jahresende gegenüber einem Währungskorb der Schwellenländer um mehr als 2 % fallen wird. Fast ein Viertel der Befragten geht davon aus, dass auf Schwellenländerwährungen lautende Anleihen mit ungesichertem Währungsrisiko in diesem Jahr die beste Wertentwicklung in USD aufweisen werden, gefolgt von den Bargeldanlagen. Im Gegensatz dazu erwartet ein Drittel der Umfrageteilnehmer:innen für globale Aktien die schlechteste Wertentwicklung in USD, während japanische Staatsanleihen an zweiter Stelle folgen.

Bezüglich der Vermögenswerte der Schwellenländer gab mehr als ein Drittel der Anleger:innen an, dass sie am ehesten dazu neigen, ihre Investitionen in Lokalwährungsanleihen zu erhöhen, während Hartwährungs-Staatsanleihen von einem Fünftel an zweiter Stelle genannt wurden, wohingegen Hartwährungs-Unternehmensanleihen an letzter Stelle rangierten. Hinsichtlich der geografischen Regionen erwiesen sich Mexiko, Brasilien und die Frontier-Märkte im Allgemeinen als die größten Favoriten, die von fast jedem dritten, fünften beziehungsweise zehnten Befragten gewählt wurden. Auf die Frage nach der Region, in der die Anleger:innen ihre Investitionen am ehesten reduzieren werden, nannten fast dreißig Prozent China.

Eines der interessantesten Ergebnisse war, dass, obwohl die Hälfte der Befragten angab, dass sie keine ESG-Allokationen in ihren Anlageportfolios haben, was hinsichtlich der Schwellenländer eher die Norm ist, ein Drittel von ihnen plane, ihre Investitionen in ESG-konforme Vermögenswerte zu erhöhen. Dies könnte als Zeichen dafür gewertet werden, dass selbst Investor:innen, die sich auf Entwicklungsmärkte konzentrieren, den ESG-Trend auch in ihrem Marktsegment als immer wichtiger erachten.

Die De-Globalisierung und Neuordnung der derzeitigen Lieferketten werden als das wichtigste Investitionsthema für die nächsten fünf Jahre angesehen. Was den Energiemarkt betrifft, der für die Zahlungsbilanz vieler Schwellenländer eine entscheidende Rolle spielt, so gehen mehr als 90 Prozent der Befragten davon aus, dass der Preis für Brent-Öl bis zum Jahresende unter 90 USD pro Barrel liegen wird.

Geopolitische Ungewissheiten als wesentlicher Risikofaktor

Neben den wirtschaftlichen Aspekten sind auch die politischen Beziehungen zwischen den USA und China nach wie vor sehr angespannt. Eines der größten Probleme in dieser Hinsicht ist der abnehmende Grad der Kommunikation zwischen den beiden Seiten, der die Wahrscheinlichkeit eines unbeabsichtigten Zwischenfalls erhöht, der sich zu einer offenen Konfrontation zwischen den beiden Ländern ausweiten könnte. Daher scheint die Wiedereinrichtung direkter Kommunikationskanäle auf der höchsten diplomatischen Ebene zur Vermeidung von Missverständnissen jetzt entscheidend zu sein.

Andererseits ist der Krieg zwischen der Ukraine und Russland festgefahren und wird weithin als eingefrorener Konflikt betrachtet. Die westlichen Regierungen werden die Ukraine wahrscheinlich weiterhin sowohl mit wirtschaftlichen als auch mit militärischen Mitteln unterstützen. Dennoch halten es politische Analyst:innen derzeit für unwahrscheinlich, dass die Ukraine einen umfassenden Sieg davontragen könnte. Das Gleiche gilt für Russland, da es ebenfalls unwahrscheinlich ist, dass das Land den Ausgang des Konflikts auf militärischem Wege bestimmen wird. Daher scheint eine politische Lösung des Konflikts trotz der gegensätzlichen Standpunkte beider Länder letztendlich wahrscheinlicher zu sein.

Fazit

Die diesjährige Konferenz wurde vor allem von den Bedenken über den künftigen geldpolitischen Kurs der Zentralbanken der Industriestaaten und die daraus resultierenden Auswirkungen auf die Volkswirtschaften der Schwellenländer beherrscht. Eine umfassende Rezession in vielen Industrieländern scheint für die nahe Zukunft wahrscheinlich zu sein, während die Weltwirtschaft trotz nur mäßiger Wachstumsraten widerstandsfähig bleiben und einen starken Abschwung vermeiden dürfte. Darüber hinaus tragen die politischen Spannungen in der ganzen Welt zur wirtschaftlichen Unsicherheit bei.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.