Viele Unternehmen stellt der Ausbruch des neuartigen Coronavirus und die damit einhergehende Veränderung des Konsumverhaltens vor eine existentielle Krise. Sektoren wie Luftfahrt und Hotellerie droht der völlige Einbruch des Umsatzes über mehrere Monate und viele andere müssen mit starken Einbußen rechnen.

Als sich das Virus erstmals Ende Februar schlagartig in Europa verbreitet hat und erste Gegenmaßnahmen ergriffen wurden, hat das auf den Finanzmärkten zu starken Turbulenzen geführt. Die Liquidität von Unternehmen, d.h. die Fähigkeit kurzfristigen Zahlungsverpflichtungen nachzukommen, rückte dabei schnell in den Fokus der Anleger.

Der plötzliche Einbruch der Einnahmen kann in kurzer Zeit oft nicht durch Ausgabenkürzungen ausgeglichen werden. Solche Maßnahmen sind schmerzhaft für die Gesamtwirtschaft. Sie führen zu einem Anstieg der Arbeitslosigkeit und lösen Sekundärrundeneffekte aus. Daher ist es für Unternehmen in erster Linie wichtig ihre Bilanzen zu kräftigen und mit frischem Kapital vorzusorgen, um die Zeit bis nach Corona zu überbrücken. Während dies zu Beginn der Krise nur unter größter Mühe und zu hohen Kosten möglich war, hat sich die Situation mittlerweile dank verschiedener fiskal- und geldpolitischer Unterstützungsmaßnahmen entschärft.

Liquiditätskrise am Anleihenmarkt

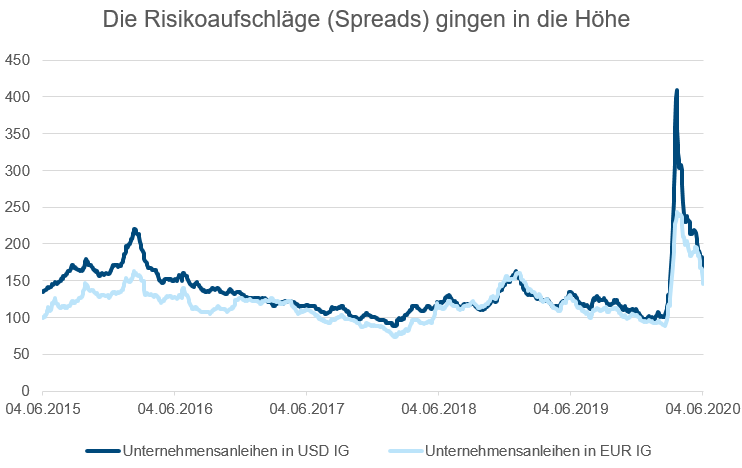

Der Ausbruch des Virus in Europa Ende Februar hat auf den Finanzmärkten schnell zu einem Abverkauf geführt. Dadurch haben sich auch die Aufschläge für das Kreditrisiko (Kreditspreads) bei Unternehmensanleihen massiv ausgeweitet.

Quelle: ICE BofA Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

Quelle: ICE BofA Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

Diese Aufschläge sind ein Indikator dafür, für wie wahrscheinlich Investoren einen Kreditausfall über die Restlaufzeit der Anleihen gegenüber relativ sicheren Staatsanleihen halten. Für Anleihen mit Investment Grade Rating (IG) in US-Dollar hat sich der Spread im März fast vervierfacht und ist von 100 auf 400 Basispunkte gestiegen (100 Basispunkte = 1 Prozentpunkt, Anm.), während sich der Spread bei Unternehmensanleihen in Euro mehr als verdoppelt hat.

Durch den Einbruch des Wirtschaftslebens war bei vielen Unternehmen ein zusätzliches Bargeldpolster plötzlich überlebensnotwenig geworden. Die Investoren an den Kapitalmärkten scheuten sich allerdings dieses bereitzustellen. So brach der Markt für Neuemissionen (Primärmarkt) von Unternehmensanleihen ab Ende Februar völlig zusammen.

In der Woche zwischen dem 23. Februar und 28. Februar 2020 wurden in US-Dollar gerade einmal 6 Neuemissionen auf den Markt gebracht, und in Euro war es sogar nur eine Emission. Eine wichtige Finanzierungsform für Unternehmen war somit völlig ausgetrocknet. Viele Unternehmen mussten sich nach anderen Finanzierungsquellen umsehen.

Dabei wurde kurzzeitig alles zu Barem gemacht was zu verkaufen ging. Nicht nur Aktien sind dadurch in den ersten Märzwochen stark gefallen. Auch mit Gold und den als sehr sicher geltenden Staatsanleihen, die normalerweise in solchen Marktphasen an Wert gewinnen, ging es im Preis nach unten. Kurzlaufende unterjährige Unternehmens- und Kommunalanleihen, die von Unternehmen oft zum Zwischenparken von Cash-Beständen genutzt werden und häufig als Äquivalent zu Bargeld gesehen werden, kamen ebenfalls stark unter Druck.

Letztendlich mussten die Banken einspringen und Unternehmen kurzfristig mit Darlehen versorgen. Auch diese stießen damit bald an ihre Kapazitätsgrenzen. So wurde es notwendig, von politischer Seite aus einzugreifen.

Zentralbanken stellen Liquidität sicher

Liquiditätskrisen werden meistens durch fehlendes Vertrauen ausgelöst. Wenn sie nicht sofort bekämpft werden, können sie verheerend sein, da Unternehmen keinen Zugang mehr zu Kapital haben. Dadurch können sie kurzfristige Rechnungen nicht mehr begleichen, was zum Bankrott führt. Die EZB und Fed haben die Situation schnell erkannt und rasch interveniert.

Am 03. März hat die Fed ihre Zinsen als Sofortmaßnahme erstmals um einen halben Prozentpunkt gesenkt und in einer Sondersitzung am 15. März nochmals um einen weiteren vollen Prozentpunkt. Zusätzlich dazu wurden ab Mitte März mehrere Programme aufgesetzt, um den Zugang zum Kapitalmarkt zu sichern.

Die Fed hat dabei sogar das erste Mal in ihrer Geschichte angekündigt in Zusammenarbeit mit dem US Treasury Department Unternehmensanleihen zu kaufen und Unternehmen direkt am Primärmarkt zu finanzieren, sollten ihnen Investoren kein Kapital mehr bereitstellen wollen. Auch die EZB hat beginnend mit Mitte März zusätzliche Maßnahmen getroffen, um das Finanzsystem zu stützen. Es wurden mehrere neue Pakete aufgelegt und das Anleihen-Kaufprogramm massiv aufgestockt. Zusammen mit der Ankündigung von großen fiskalpolitischen Maßnahmen hat das dafür gesorgt, dass sich die Lage langsam wieder entspannt hat und die Kreditspreads (Risikoaufschläge) nach und nach gefallen sind.

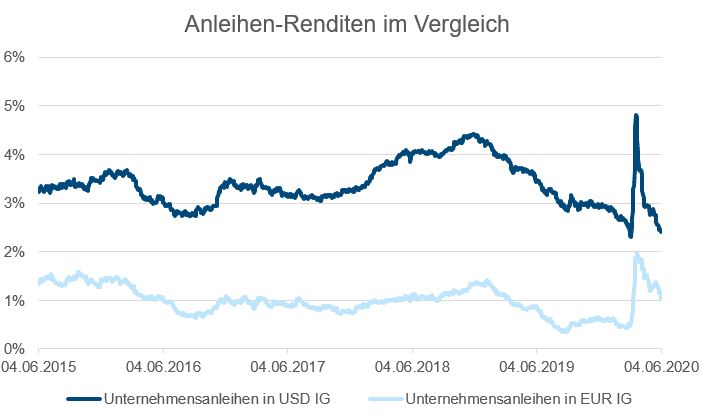

US-Renditen wieder auf Vorkrisenniveau

Durch die beträchtliche Zinssenkung der Fed um 1,5 Prozentpunkte sind die Renditen von Unternehmensanleihen in US-Dollar wieder auf Vorkrisenniveau gefallen. Unternehmensanleihen in Euro rentieren noch etwas höher. Unternehmen können sich aber weiterhin recht günstig Kapital besorgen.

Rekordvolumina am Primärmarkt

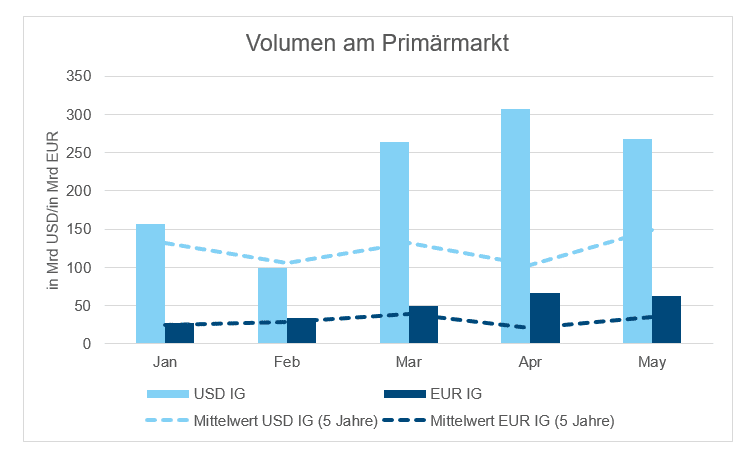

Während Ende Februar und Anfang März für mehrere Wochen fast keine neuen Anleihen begeben werden konnten, haben Unternehmen in den vergangenen beiden Monaten die Gelegenheit intensiv genutzt um sich mit frischem Kapital einzudecken und für die kommenden Monate vorzusorgen.

In den USA wurden so ab dem 15. März wieder zunehmend Anleihen emittiert und in Euro wurden Unternehmen eine Woche später wieder aktiv, auch wenn der Neustart noch etwas holprig war. Unternehmen mussten Investoren anfangs mit lukrativen Prämien gegenüber den Renditen ihrer Bonds am Sekundärmarkt locken. Das zurückgekehrte Vertrauen in den Markt und starke Rückflüsse von Kapital ließen die Nachfrage nach Neuemission allerdings bald in die Höhe schnellen.

Nachdem bereits der März ein Rekordmonat für Neuemissionen von Unternehmensanleihen in US-Dollar war, haben die Unternehmen im April nochmal eins draufgelegt und laut Bloomberg mit über 300 Mrd. US-Dollar einen neuen Rekord am Primärmarkt aufgestellt. Ein ähnliches Bild zeigt sich für Unternehmensanleihen in Euro. War der März hier noch recht durchschnittlich und Unternehmen eher vorsichtig mit Neuemissionen, so haben sie im April insgesamt fast 67 Mrd. EUR an neuen Anleihen begeben.

Das waren so viele wie noch nie zuvor. Auch der Mai zeigte ein ähnliches Bild. Mit 267 Mrd. Emissionsvolumen in US-Dollar und 62 Mrd. in EUR konnte er den April zwar nicht mehr toppen, reiht sich damit aber auf Platz 2 ein. Das Emissionsvolumen in US-Dollar ist seit Jahresanfang fast doppelt so hoch wie im Vorjahr. In Euro liegt es um fast 60 Prozent über dem Vorjahreswert.

Viele Unternehmen haben sich mittlerweile genügend Barreserven beschafft, um ihren Zahlungsverpflichtungen in den kommenden Monaten nachzukommen. Die Fälligkeiten ihrer Kredite und Anleihen wurden in die nächsten Jahre verschoben. Coca Cola, Pepsi oder Disney haben beispielsweise in den letzten Wochen langfristige US-Dollar Anleihen begeben und damit ihre Commercial Paper Programme ersetzt. Diese kurzfristige Finanzierungsform mit Laufzeiten zwischen 30 und 270 Tagen ist im derzeitigen Marktumfeld weniger gefragt. Durch die tiefen Zinsen sind länger laufende Anleihen auch für Unternehmen interessanter.

Fazit:

Für die Unternehmen ist das alles vorläufig ein gutes Zeichen. Durch das frische Kapital ist die Zahlungsfähigkeit vorerst gesichert, auch wenn die Normalität erst in einigen Monaten einkehren wird. Langfristig kann sich die zunehmende Verschuldung allerdings negativ auf das Wachstum auswirken.

Unternehmen müssen mehr Ressourcen für Zinszahlungen und die Rückzahlung der Schulden bereitstellen und es bleibt möglicherweise weniger Kapital für Projekte und Investitionen übrig. Zunächst gilt es jedoch die kommenden Monate zu überstehen und dafür ist ein solider Kapitalpuffer äußerst wichtig.

Unser Dossier zum Thema Coronavirus mit Analysen: https://blog.de.erste-am.com/dossier/coronavirus/

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.