Die Weltwirtschaft befindet sich in einer stagflationären Periode. Für das nächste Jahr ergeben sich drei Szenarien:

- Überraschend kräftiges Wirtschaftswachstum bei anhaltenden fallenden Inflationsraten (Disinflation). Die Zentralbanken können die Leitzinsen sogar senken.

- Niedriges Wirtschaftswachstum (Abschwung) bei nur moderat fallenden Inflationsraten. Die Zentralbankpolitiken bleiben restriktiv.

- Globale Rezession, wenn die Inflationsraten überraschend hoch bleiben. Die Zentralbanken heben die Leitzinsen stärker an, als zurzeit in den Märkten eingepreist ist.

Der zugrundeliegende Faktor ist die Inflation. Die Herausforderung ist damit, die Inflationsentwicklung richtig einzuschätzen. Das Problem ist jedoch, dass die Inflationsdynamik nicht hinreichend gut verstanden wird.

Schwaches volkswirtschaftliches Umfeld

Das volkswirtschaftliche Umfeld ist schwach. Die hohen Inflationsraten dämpfen die Kaufkraft und die restriktiven Geldpolitiken dämpfen mit einer Zeitverzögerung das Wirtschaftswachstum. Auch das Finanzumfeld wird zusehends restriktiv (höhere Kapitalkosten) und die Unsicherheit über eine weitere Liquiditätskrise wie im Vereinigten Königreich stellt eine große Unbekannte dar.

Zudem wird in Europa das BIP im vierten Quartal 2022 und im ersten Quartal 2023 aufgrund des Energiepreisschocks wahrscheinlich schrumpfen. Das Ausmaß ist jedoch weniger ausgeprägt als ursprünglich befürchtet. Erstens wegen der staatlichen Unterstützungen, zweitens wegen der stark gefallenen Großhandelspreise für Erdgas. In China wird die wirtschaftliche Aktivität von der Nulltoleranzpolitik gegenüber Covid-Neuinfektionen und dem Einbruch am Immobilienmarkt beeinträchtigt.

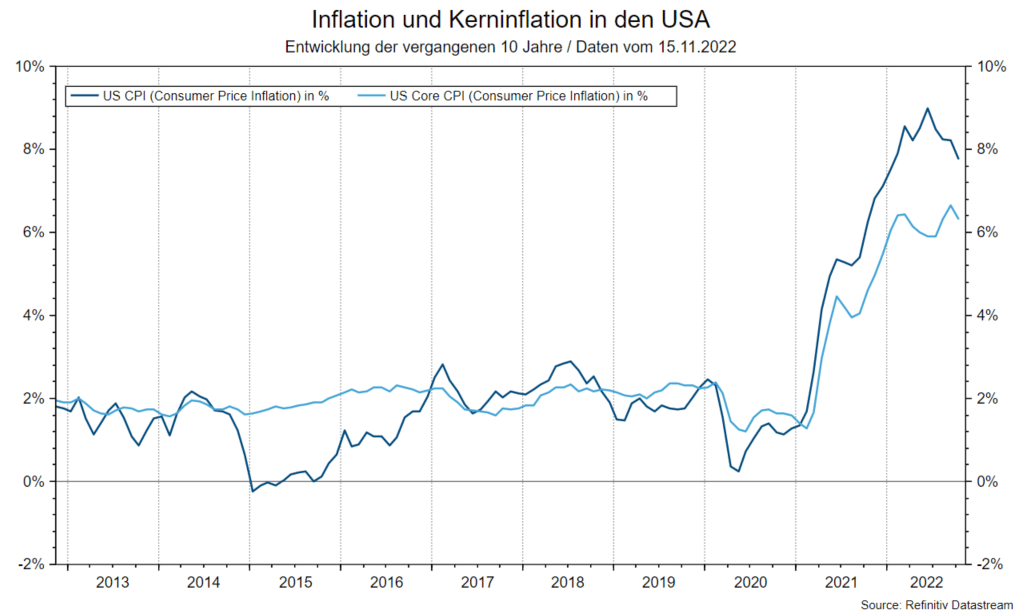

Inflationsrückgang in den USA

In der vergangenen Woche hat die Veröffentlichung der Konsumentenpreisinflation in den USA für den Monat Oktober einen Mini-Boom auf den Märkten ausgelöst. Die gesamte Inflationszahl stieg um 0,4% im Monatsabstand auf 7,7% im Jahresabstand an. Der Fokus der Marktteilnehmer lag auf der Kerninflation (Gesamtinflation exklusive Nahrungsmittel und Energie). Diese Messgröße stieg erstens im Monatsabstand weniger stark an als in den Monaten davor (0,3% nach 0,6% im September) und lag zweitens unter dem geschätzten Anstieg (0,5%).

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Die durch den unter den Schätzungen liegenden Inflationsanstieg ausgelöste positive Stimmung wurde durch zwei weitere schwache Unterkomponenten verstärkt. Erstens ist exklusive der Mieten die Kerninflation sogar um 0,1 Prozent im Monatsabstand gefallen. Zweitens sind auch die Güterpreise exklusive Nahrungsmittel und Energie gefallen (um 0,4% im Monatsabstand).

Weniger restriktive Zinspolitik

Der Inflationsanstieg im Oktober war nicht schwach, und ein Inflationsbericht, der unter den Erwartungen liegt, stellt noch keinen Trend dar. Die positive Marktreaktionen kann mit drei Punkten erklärt werden. Erstens hat die fallende Kerninflationsrate die Wahrscheinlichkeit erhöht, dass die US-amerikanische Zentralbank die Geschwindigkeit der Zinsanhebungen tatsächlich reduzieren wird. Nach vier Anhebungen in Folge um jeweils 0,75% Prozentpunkte ist für Dezember eine Leitzinsanhebung um 0,5 Prozentpunkte auf 4,5% eingepreist. Zweitens hat der Inflationsbericht die Schätzung für den Endpunkt der Zinsanhebungen nach unten rutschten lassen. Am vergangenen Mittwoch war noch ein um knapp 1,25 Prozentpunkte höherer Leitzinssatz eingepreist. Diese Schätzung ist auf einen Prozentpunkt geschrumpft. Drittens hat das Ausmaß der eingepreisten Leitzinssenkungen nach dem Erreichen des Niveaus von 5% im Frühjahr 2023 zugenommen (auf 0,85 Prozentpunkte zwischen Dezember 2023 und Dezember 2024).

Unsicherer Inflationsausblick

Das Einpreisen einer weniger restriktiven Zinspolitik ist positiv für Anleihen- und Aktienmärkte. Erstens weil die Diskontrate für die zukünftigen Cashflows (Kupons, Gewinne) sinkt und dadurch der Barwert, also der geschätzte faire Wert einer Assetklasse, ansteigt. Zweitens, weil dadurch eine Rezession weniger wahrscheinlicher wird, was günstig für Unternehmensgewinne wäre.

Die Einschätzung der weiteren Inflationsentwicklung ist allerdings höchst unsicher. Auf der positiven Seite fallen Indikatoren für die zugrundeliegende Inflation seit Monaten. Jener von der New York Fed hat den Höhepunkt der Inflation bereits im vergangenen März mit 4,9% erreicht (Wert für Oktober: 4,2%). Auch beim Lohnwachstum gibt es Hinweise für zumindest eine leichte Entspannung. Der Indikator der Atlanta Fed ist von 6,7% im Jahresabstand im August auf 6,4% im Oktober gefallen. Andere Inflationsindikatoren, die auf die Inflationspersistenz blicken, sind allerdings hoch geblieben. Ebenfalls veröffentlicht die Atlanta Fed eine Maßzahl für die Sticky Inflation. Diese ist im Oktober mit 6,5% im Jahresabstand unverändert hoch geblieben.

Enttäuschungen auf der Kreditseite

Auf der wirtschaftsnegativen Seite stechen in der vergangenen Woche vor allem zwei Berichte hervor. Erstens zeigte in den USA eine Untersuchung der Zentralbank über die Kreditvergaberichtlinien (Senior Officer Opinion Survey) eine weitere Verschärfung. Interpretation: Solange die Fed-Politik restriktiv bleibt, bleiben die Rezessionsrisiken (für die USA) erhöht. Zweitens stieg in China das gesamte Kreditvolumen (Total Social Financing) im Oktober weniger stark an als erwartet (908 Milliarden Yuan vs. 1600 Milliarden Yuan). Zudem fielen in China die Güterexporte im Oktober um rund 2% im Monatsabstand. In China war das einzig Positive die Hinweise für eine Lockerung der Nulltoleranzpolitik gegenüber Neuinfektionen.

Vorsicht

Der geringer als erwartete Inflationsanstieg in den USA, die gefallenen Erdgaspreise in Europa und die Hinweise für eine Lockerung der Nulltoleranzpolitik in China stellen positive Entwicklungen dar. Die Fed-Politik wird allerdings nur weniger restriktiv, das BIP-in Europa wird (wahrscheinlich) dennoch schrumpfen und in China stellt der Einbruch am Immobilienmarkt einen starken Gegenwind dar. Ein günstiger Inflationsbericht ist noch kein Trend. Auf eine anhaltende rückläufige Inflation zu setzen, wäre mutig.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.