Investieren in den Anleihemarkt bedeutet,

- sein Kapital in eine:n Emittent:in zu investieren und darauf zu vertrauen, dass die versprochenen Zinszahlungen sowie die Rückzahlung zeitgerecht und vollständig erfolgen, also

- sich mit der Bonität – der Zahlungsfähigkeit und Zahlungswilligkeit des Anleiheschuldners – zu beschäftigen.

Die versprochenen Zinszahlungen sollten niemals der alleinige Grund für ein Investment sein. Wichtiger als die erzielbaren Zinsen ist die Sicherheit der vollständigen Rückzahlung am Ende der Laufzeit. In diesem Beitrag werfen wir einen Blick auf die aktuell erzielbaren Renditen unterschiedlicher Bonitäts-Segmente und auf den Spread, den Zinsaufschlag, der bei Unternehmensanleihen zu erzielen ist.

Unternehmensanleihen bieten einen Zinsaufschlag zu Staatspapieren

Bei vielen Privatanleger:innen sind Unternehmensanleihen beliebter als Staatsanleihen, denn sie bieten einen Zinsaufschlag (Spread) zu den Staatspapieren bei gleicher Restlaufzeit. Doch wie hoch ist dieser Aufschlag überhaupt und welche Anleihen sollte man als Referenz heranziehen?

Vor einem Investment in den Zinsmarkt ist es wichtig zu wissen, dass keine Emittent:innen freiwillig höhere Zinsen bezahlen als sie müssen. Als Basis kann eine kreditsichere Staatsanleihe mit vergleichbarer Laufzeit herangezogen werden. Ein höherer Zinssatz als bei dieser sollte die Risiken der jeweiligen Emittent:innen abdecken. Üblicherweise wird das Ausfallsrisiko von Anleger:innen als das Risiko mit der höchsten Priorität eingestuft.

Rating-Agenturen beschäftigen sich damit, dieses Risiko zu bewerten. Sie analysieren die Emittent:innen und vergeben dann für eine Anleihe eine Bonitäts-Bewertung, ein sogenanntes Rating. Dieses erfolgt zumeist in Form von Buchstaben, wobei „AAA“ (triple A) die bestmögliche Einstufung ist. Niedrigere Bewertungen haben somit ein höheres Ausfallsrisiko, welches durch eine entsprechend höhere Rendite abgegolten werden sollte.

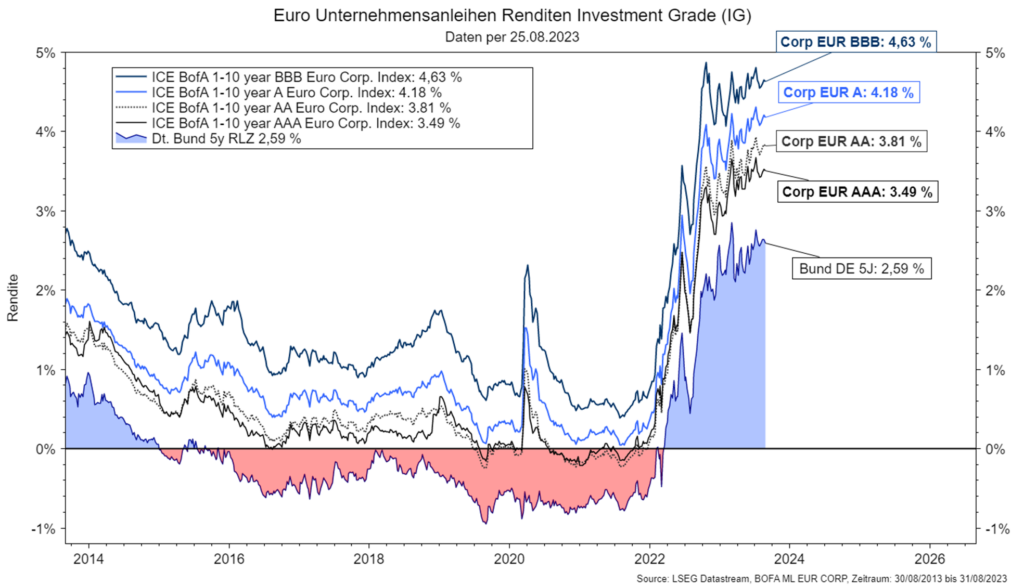

Rendite von Unternehmen der Eurozone nach Bonitätsstufen

Werfen wir zunächst einen Blick auf die Renditen von Unternehmensanleihen unterschiedlicher Bonitäts-Segmente. Da es sehr viele unterschiedliche Unternehmen gibt, ziehen wir dazu Indizes heran, die eine breite Palette an Restlaufzeiten für das jeweilige Segment darstellen.

Hinweis: Darstellung von Indizes, kein direktes Investment möglich. Die Entwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Finanzinstruments zu.

Auf den ersten Blick sind viele Linien zu erkennen. Wenn wir den Chart von unten nach oben betrachten, so zeigt sich:

- Die Rendite der deutschen Bundesanleihe (als Fläche dargestellt) ist die niedrigste im Vergleich, denn sie stellt die beste Bonität dar.

- Euro Unternehmensanleihen (BOFA Index) mit „AAA“ bieten aktuell ca. 1 % mehr Rendite als die deutsche Bundesanleihe.

- Je weiter wir nach oben gehen (Darstellung BOFA Indizes bis „BBB“), desto höher ist die Rendite.

Im Chart ist auch zu erkennen, dass sich die Renditen im Zeitverlauf ändern, aber niedrigere Bonitäten üblicherweise höhere Renditen bieten müssen, da Anleger:innen eine Risikoabgeltung fordern.

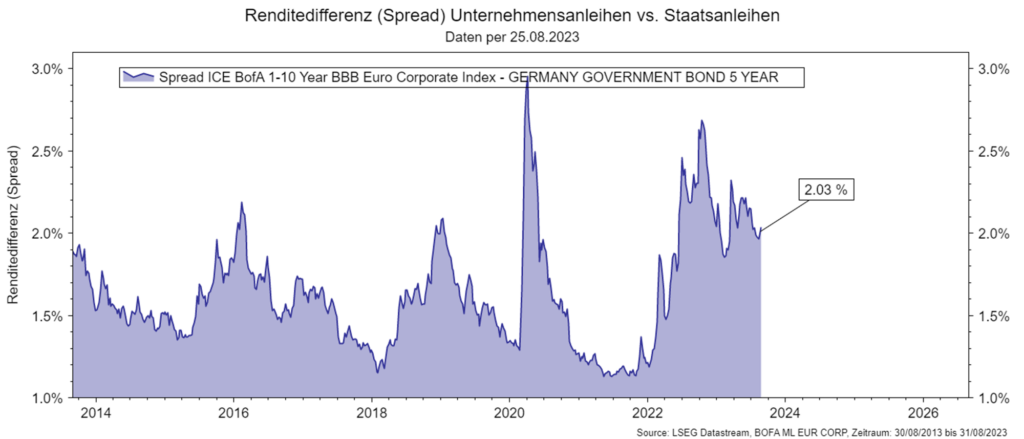

Der Spread als Abgeltung für Risiko

Wir haben im oberen Chart gesehen, dass nominelle Renditen im Zeitverlauf schwanken. Im zweiten Schritt interessiert uns der Risikoaufschlag (Spread), denn dieser gibt an, welchen Mehrertrag wir von einem risikoreicheren Investment erwarten. Wir haben aus den oben gestellten Bonitäts-Segmenten jenes mit dem „BBB“ als Beispiel ausgewählt.

Aus der oberen Grafik können wir den aktuellen Spread auch einfach selbst errechnen (Daten aus Indizes):

| + Rendite „BBB“ | 4,63 % |

| – Rendite 5-jährige deutsche Bundesanleihen | 2,59 % |

| Spread: | 2,04 % |

Anleihe-Investor:innen sollten sich jedoch nicht nur für den aktuellen, sondern auch für den historischen Zinsaufschlag interessieren. Denn wie sollte man sonst einschätzten, ob der Zeitpunkt zum Kauf aktuell attraktiv ist?

Hinweis: Darstellung von Indizes, kein direktes Investment möglich. Die Entwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Finanzinstruments zu.

Im Chart können wir erkennen, dass der Spread im Zeitverlauf Schwankungen unterliegt, aktuell aber eher im oberen Bereich liegt. Es handelt sich hierbei um die Berechnungen aus einem Index, der eine große Bandbreite an unterschiedlichen Anleihen aus dem gleichen Bonitätssegment abdeckt und eine grobe Orientierung für Anleger:innen darstellt. Die Daten für einzelne Anleihen können aufgrund ihrer Ausgestaltung (z.B. Emittent:in, Land, Laufzeit, usw.) demgemäß abweichen.

Fazit: Anleihe-Investments erfordern mehr Know-How als nur den bezahlten Zinssatz (Kupon)

In diesem Artikel wollten wir etwas Hintergrundwissen für die Auswahl von Unternehmensanleihen geben. Wir haben gezeigt, dass sich Renditen und Zinsaufschläge (Spreads) im Zeitablauf verändern. Aber: Auch Bonitätseinstufungen können sich im Laufe der Zeit ändern. Es kann zu Herabstufungen (Down Grade) oder Aufstufungen (Upgrade) kommen. Dies hat wiederum unmittelbare Auswirkungen auf die Rendite der entsprechenden Anleihe.

Für Privatanleger:innen ist die Auswahl und Beurteilung einzelner Anleihen keine einfache Angelegenheit, denn:

- Die Zinsmärkte sind andauernd in Bewegung und die Renditen können sich, beispielsweise aufgrund konjunktureller Einflüsse, sehr rasch ändern.

- Bei allen Einzeltiteln, aber v.a. bei längeren Laufzeiten, sind für Privatanleger:innen sehr viele Variablen zu berücksichtigen. Dies könnte einer der Gründe sein, warum Privatanleger:innen bei Unternehmensanleihen häufig Emissionen mit relativ kurzer Laufzeit bevorzugen.

- Wer sich die Auswahl von einzelnen Anleihen nicht zutraut, der kann in Anleihefonds investieren, wo Profis die Einzeltitel beurteilen und in einem Fonds mit breiter Streuung vereinen.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC: Fonds-ABC | Erste Asset Management

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

Hinweis: Bitte beachten Sie, dass eine Veranlagung in Wertpapieren neben den geschilderten Chancen auch Risiken birgt.

Weiterführende Informationen finden Sie im Blogbeitrag „Veranlagen in Anleihen mit kurzen Laufzeiten“.