In den vergangenen 10 Jahren waren die Medien voll von Begriffen wie „Nullzins“ oder „Negativzins“. Aufgrund der sehr niedrigen Zinsen war ein Investment in den Anleihemarkt, beispielsweise durch einen Anleihefonds, entsprechend uninteressant. Da verwundert es nicht, wenn das Hintergrundwissen, wie man mit einer vernünftigen Strategie in den Zinsmarkt veranlagen kann, verloren gegangen ist.

Doch die Zinsen sind zurück und eine Veranlagung in Anleihen bzw. Anleihefonds erscheint wieder sinnvoll und bietet eine Chance auf attraktive Erträge. Und somit stellt sich die Frage: “Wie funktioniert ein Anleihefonds und was sollte man bei einer derartigen Veranlagung beachten?“

In diesem Beitrag betrachten wir folgende Aspekte:

- Was ist ein Anleihefonds?

- Welche Arten von Anleihefonds gibt es?

- Warum sind Anleihefonds jetzt wieder interessant?

- Was gilt es bei einer Veranlagung zu beachten?

Was ist ein Anleihefonds?

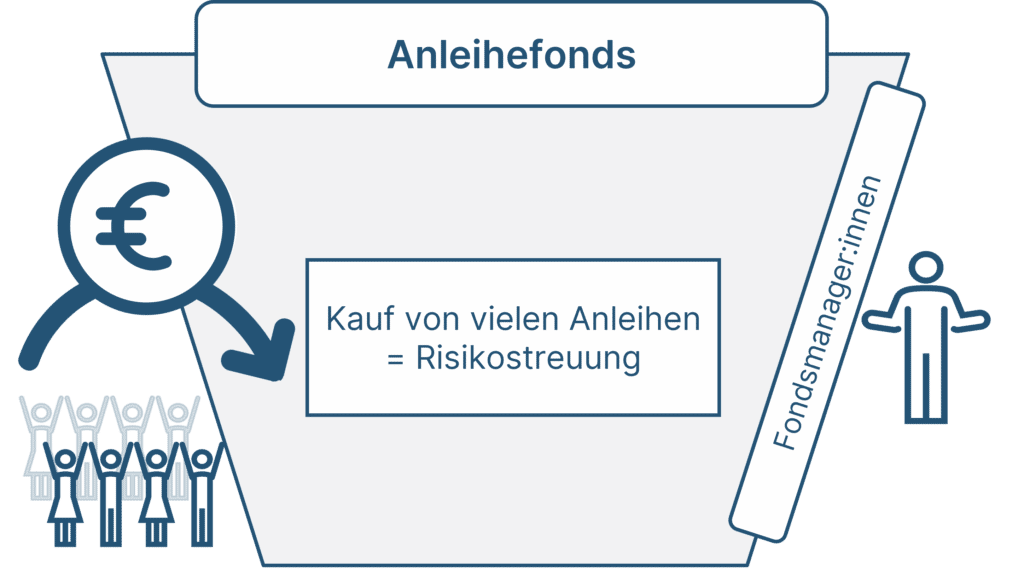

Wenn man in Anleihen investieren möchte, sich selbst aber nicht auf die Suche nach Einzelanleihen machen und sein Risiko breit streuen möchte, dann ist ein Anleihefonds eine gute Möglichkeit um zu veranlagen.

Was liegt da näher, als dass viele Anleger:innen

- ihr Kapital bündeln (bereits mit kleineren Beträgen möglich)

- und die Auswahl von Anleihen an Expert:innen delegieren?

Innerhalb eines Anleihefonds wird in viele Anleihen von unterschiedlichen Emittenten, Ländern und Branchen veranlagt und somit eine breite Risikostreuung erreicht. Wenn im Fonds eine Anleihe ausläuft, dann wird das freiwerdende Kapital durch die Fondsmanager:innen neu veranlagt.

Anleger:innen können in einen Anleihefonds bereits mit kleinen Beträgen veranlagen und müssen sich nicht um die Titelauswahl und das Re-Investment von Kupons und abgelaufenen Anleihen kümmern.

Durch den Kauf von Fondsanteilen wird ein Miteigentum am Fondsvermögen erworben. Als Bestätigung werden die erworbenen Fondsanteile auf dem Wertpapier-Depot der jeweiligen Anleger:in eingebucht.

Welche Arten von Anleihefonds gibt es?

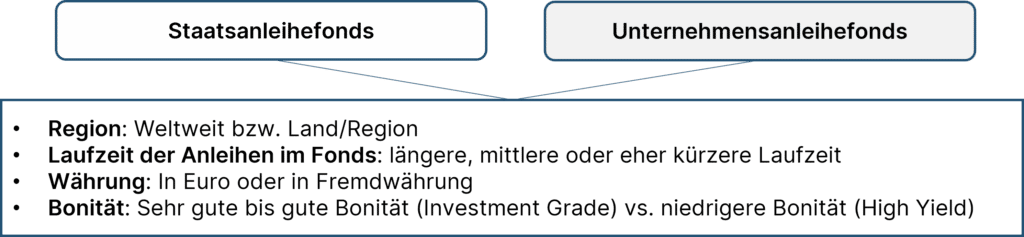

Ein Anleihefonds besteht aus Anleihen. Die Art des Fonds ergibt sich somit aus den Anleihen, die für den Fonds erworben werden. Grundsätzlich kann es sich bei den Emittenten von Anleihen um Staaten oder um Unternehmen handeln. Dann spricht man von einem Staatsanleihefonds bzw. einem Unternehmensanleihefonds.

Hier ein kurzer Überblick über wesentliche Merkmale von Anleihefonds:

Für Anleger:innen sollte die erste Frage immer sein:

- „Wem gebe ich mein Geld?“

Wie bei jeder Veranlagung geht es bei einem Investment in einen Anleihefonds um Vertrauen und ums persönliche Wohlfühlen, denn es handelt sich um ein mittel- bis längerfristiges Investment. Möchte ich mein Kapital Staaten oder Unternehmen zur Verfügung stellen? Je nachdem, in welche Anleihen ein solcher Fonds investiert, ergeben sich unterschiedliche Risiken für die Anleger:innen.

Warum sind Anleihefonds gerade jetzt wieder interessant?

Wie bei jedem Investment ist auch bei Anleihefonds wichtig, dass man zu niedrigen Kursen kauft (und bei hohen Kursen verkauft). Wenn man den laufenden Kupon und den Kurs einer Anleihe berücksichtigt, dann kann man daraus eine Kennzahl – die sogenannte Rendite – berechnen.

Je höher die Rendite, desto höher der mögliche Ertrag bei einem Investment in eine Anleihe bzw. einen Anleihefonds. Wichtig ist dabei folgenden Zusammenhang zu kennen:

- Fällt der Kurs steigt automatisch die errechnete Rendite.

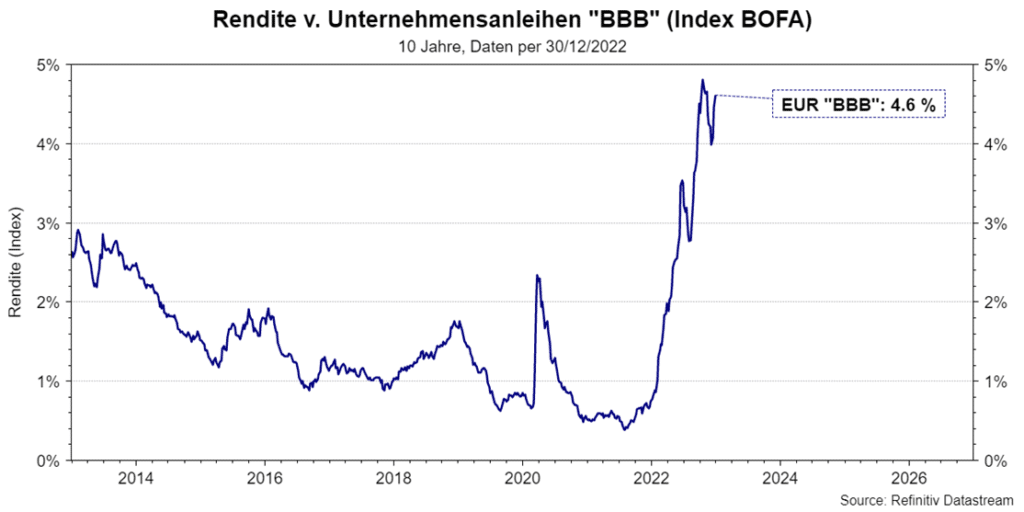

Dies klingt kompliziert, doch anhand eines einfachen Beispiels kann man dies gut erkennen. Die folgende Grafik zeigt die Entwicklung der Rendite von Euro Unternehmensanleihen aus einem ausgewählten Bonitäts-Segment (Teil des Investment Grade) für die letzten 10 Jahre:

Quelle: Refinitiv Datastream, Darstellung 10 Jahre, Daten per 30.12.2022

Hinweis: Die Entwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf zukünftige Entwicklungen zu.

Im Jahr 2022 sind die Kurse für Unternehmensanleihen stark gefallen und entsprechend die Renditen deutlich angestiegen. Die Kennzahl Rendite für eine Neuveranlagung liegt aktuell bei ca. 4,6 % und ist damit attraktiver als in den letzten 10 Jahren.

Aus der aktuellen Rendite kann man zwar nicht unmittelbar Rückschlüsse auf die zukünftige Wertentwicklung ableiten. Man kann aber folgendes sagen:

- Wer bei einer höheren Rendite einsteigt, hat mehr Chancen auf einen höheren Ertrag als jemand, der bei einer niedrigeren Rendite kauft.

Die Rendite allein sollte nicht das einzige Kriterium für den Kauf eines Anleihefonds sein, denn üblicherweise ist eine höhere Rendite auch mit einem höheren Risiko (z.B. Ausfallsrisiko) verbunden. Und vor allem sollten nicht Anleihe-Segmente miteinander verglichen werden, die völlig unterschiedliche Risikoprofile aufweisen, wie beispielsweise ein Euro Staatsanleihefonds im Vergleich zu einem Fonds, der in Hochzins-Unternehmensanleihen veranlagt.

Was gilt es bei einer Veranlagung in Anleihefonds zu beachten?

Es gibt eine Vielzahl von Anleihefonds mit unterschiedlicher Anlagestrategie. Die Wertentwicklung der Vergangenheit ist kein vernünftiger Indikator für die mögliche zukünftige Entwicklung.

- Viel wichtiger ist es, das aktuelle politische und konjunkturelle Umfeld zu bewerten.

- Daraus sollte sich dann eine Einschätzung ergeben, ob die jeweilige Anleihe-Kategorie sowie das Rendite-Niveau für eine Neuveranlagung attraktiv erscheint oder nicht.

Vor einer Veranlagung sollte der individuelle Veranlagungsbedarf genau analysiert werden, denn jeder Anleihefonds beinhaltet auch Risiken und deren sollen sich die Anleger:innen bewusst sein. Neben Kursschwankungen kann es auch zum Ausfall von Emittenten kommen. Es gibt keine Garantie auf das einbezahlte Kapital, ein Kapitalverlust ist auch bei längerer Anlagedauer möglich.

Bei einem Anleihefonds gibt es üblicherweise die Möglichkeit zwischen

- A-Anteilen (mit regelmäßiger, zumeist jährlicher Ausschüttung) und

- T-Anteilen (ohne Ausschüttung, zum langfristigen Vermögensaufbau durch automatische Wiederveranlagung der Erträge) zu wählen.

Das bedeutet, dass man im Rahmen der Fondsauswahl entscheiden kann, ob man regelmäßiges Einkommen in Form von Ausschüttungen wünscht oder nicht.

Fazit

Die Renditen in allen Anleihe-Segmenten sind in den letzten Monaten deutlich angestiegen. Somit ergeben sich für Anleger:innen wieder Chancen an den Zinsmärkten. Anleihefonds stellen dabei eine Möglichkeit zur Veranlagung dar. Sie bieten eine breite Streuung und können bereits mit kleinen Beträgen und häufig auch mittels monatlichem Fondssparen erworben werden.

Es gibt sehr viele Anleihefonds mit unterschiedlichen Anlagestrategien und entsprechenden Risiken. Vor einem Investment sollten sich interessierte Anleger:innen daher genau informieren, ob der jeweilige Fonds für ihre Anlagewünsche geeignet ist.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC: Fonds-ABC | Erste Asset Management

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

Bitte beachten Sie, dass eine Veranlagung in Wertpapieren neben den geschilderten Chancen auch Risiken birgt.

Danke für die schöne Erläuterung – meine gestreuten Anleihen sind in den letzten Monaten alle deutlich gefallen – soll man sie dennoch behalten?

Vielen Dank für die Frage und Ihr Interesse! Wir können auf diesem Weg leider keine Empfehlung oder Beratung zu einzelnen Investments abgeben. Am besten, Sie suchen hierzu das Gespräch mit Ihrer Beraterin oder Ihrem Berater. Liebe Grüße, das ErsteAM-Communications-Team