In den letzten Jahren erlebten wir ein Umfeld mit sehr niedrigen Zinsen. Auf dem Sparbuch war „nichts zu holen“ und auch Anleihen mit einer längeren Laufzeit waren aus Ertragssicht wenig attraktiv. Über viele Jahre gab es kaum die Möglichkeit am Anleihemarkt sinnvoll zu veranlagen, daher verwundert es auch nicht, dass diese Anlagemöglichkeit beinahe schon in Vergessenheit geraten ist.

Doch in den letzten Monaten hat sich das Blatt gewendet. Nach den deutlich höheren Inflationszahlen haben die Notenbanken die Leitzinsen mehrfach erhöht und gleichzeitig sind die Renditen bei den Anleihen stark angestiegen.

Daraus ergeben sich wieder Möglichkeiten für Anleihen-Investor:innen, um entsprechende Zinsprodukte ins Wertpapier-Portfolio aufzunehmen.

Die führenden Notenbanken mit mehrfacher und deutlicher Erhöhung der Leitzinsen

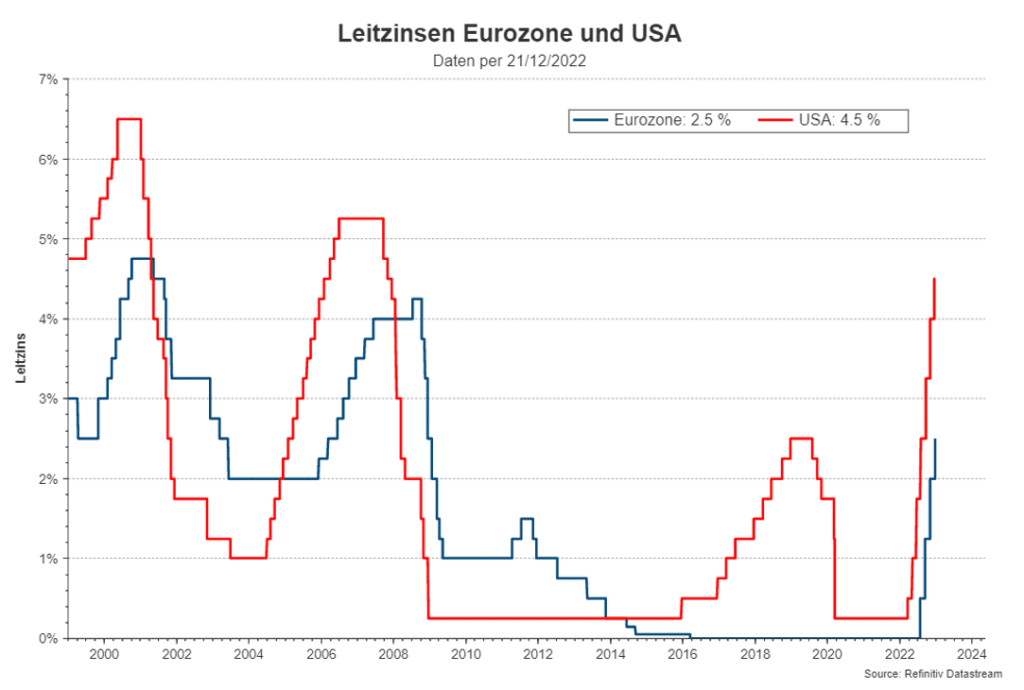

Werfen wir vorab einen Blick auf die Notenbanken der USA und der Eurozone. Aufgaben der Notenbanken sind u.a. Stabilität und Erhaltung der Kaufkraft der Währung. Angesichts der schnell gestiegenen Inflation in nahezu allen Währungsräumen war ein rasches und aggressives Gegensteuern der Notenbanken unbedingt notwendig. Eine der Möglichkeiten ist die Anhebung der Leitzinsen, was indirekt auch zu höheren Renditen bei den Anleihen führt. Damit verteuern sich auch Kredite, was zu einer Abkühlung des Konsums und der Wirtschaft führen sollte, und – so die Hoffnung der Notenbanken – auch die Inflation mittelfristig wieder senken sollte. Die Leitzinsen sind in den letzten Monaten deutlich angestiegen, wobei die US-Notenbank Vorreiter war und die Europäische Zentralbank mit einiger zeitlicher Verzögerung nachgezogen hat.

Der längerfristige Blick zeigt, wie offensiv v.a. die US-Notenbank zuletzt agiert hat:

Quelle: Refinitiv Datastream, langfristige Darstellung, Daten per 21.12.2022

Hinweis: Die Entwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf zukünftige Entwicklungen zu.

In der langfristigen Darstellung kann man zwei Aspekte sehr gut erkennen:

- Der letzte Zinserhöhungszyklus war in den Jahren 2006/07, gefolgt von der großen Finanzkrise.

- Ab der Finanzkrise erfolgte ein Rückgang der Leitzinsen bis nahe Null Prozent, wobei die US-Notenbank zwischenzeitlich die Zinsen erhöht, später aber wieder gesenkt hat.

- Die aktuellen Leitzinserhöhungen erfolgten in den USA fast bis auf das Niveau von 2007, während die EZB deutlich später begonnen hat.

Sowohl die US-Notenbank als auch die Europäische Zentralbank haben signalisiert, dass in den kommenden Monaten mit weiteren Zinserhöhungen zu rechnen ist.

Auswirkung auf die Anleihemärkte – die Rendite ist zurück!

Wie man in der Grafik erkennen kann, liegen die Leitzinsen in den USA bereits bei 4,5 %. Entsprechend interessant sollten also Anleihen wieder geworden sein. Für Anleger:innen stellen sich folgende Fragen:

- Welche Anleihen bzw. welches Anleihen-Segment bietet die Chance, die aktuell sehr hohe Inflation abzudecken?

- Wie kann ich in dieser Anlageklasse einfach und sinnvoll veranlagen?

Nicht alle Anleihen sind gleich – man sollte wissen, wo man investiert!

Eine Anleihe ist ein Versprechen eines Schuldners (Emittent der Anleihe) das aufgenommene Kapital am Ende der Laufzeit vollständig zurückzuzahlen sowie die versprochenen Zinsen pünktlich zu bedienen. Emittenten von Anleihen sind

- Staaten (Staatsanleihen)

- oder Unternehmen (Unternehmensanleihen)

Schritt 1: Staatsanleihen

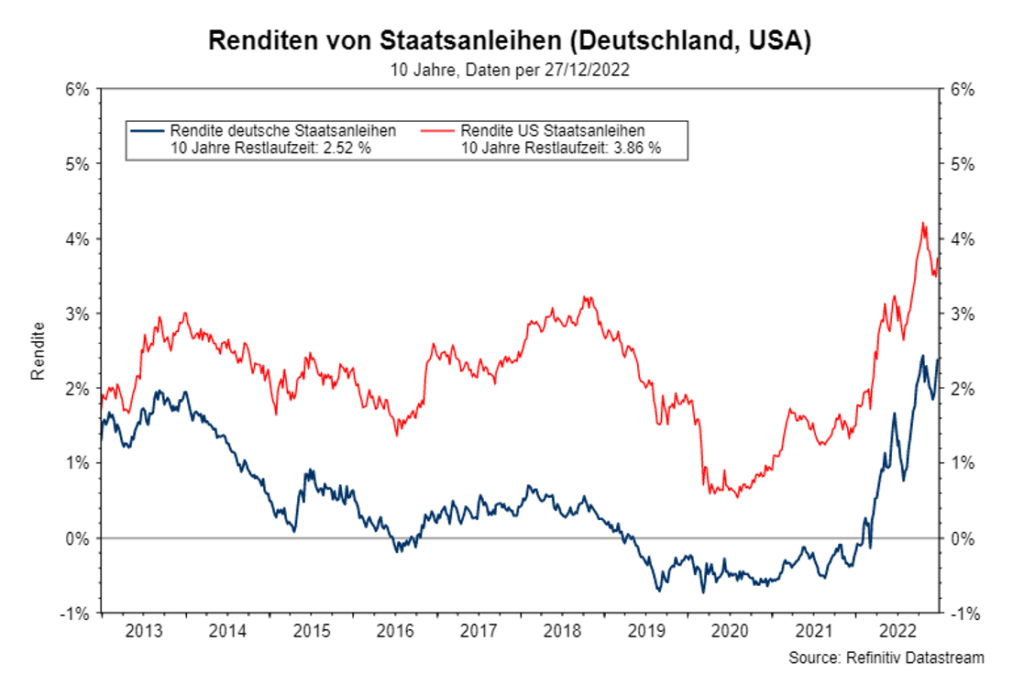

Werfen wir zunächst einen Blick auf die Rendite von Staatsanleihen mit hoher Bonität, also jene aus den USA und aus Deutschland.

Quelle: Refinitiv Datastream, langfristige Darstellung, Daten per 27.10.2022

Hinweis: Die Entwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf zukünftige Entwicklungen zu.

In blau dargestellt ist die Rendite der deutschen Staatsanleihe mit 10 Jahren Restlaufzeit. Die Rendite war einige Jahre im negativen Bereich, ist in den letzten Monaten deutlich angestiegen und liegt aktuell bei ca. 2,5 %.

Im Vergleich dazu (rote Linie) liegt die Rendite der US Staatsanleihe mit 10 Jahren Restlaufzeit aktuell bei knapp 4 %. Ein Anstieg der Rendite ist gut für Anleger:innen, die neu veranlagen möchten, bedeutet aber auch Kursverluste für Anleger:innen, die bei niedrigeren Renditen investiert haben.

Bei einer Inflation in Österreich von über 10 % (Daten per November 2022) stellt sich bei Staatsanleihen die Frage:

- „Wie soll eine Rendite von 2 % bzw. 4 % die aktuell sehr hohe Inflation von ca. 10 % abdecken können?“

Die Frage ist mehr als berechtigt. Wenn die Inflation in den kommenden Jahren nicht deutlich nach unten kommt, dann sind Staatsanleihen vermutlich nicht das richtige Investment, um die reale Kaufkraft seines Kapitals zu erhalten.

Schritt 2: Unternehmensanleihen

Wenn Unternehmen eine Anleihe begeben, dann müssen sie zumeist eine höhere Rendite als vergleichbare Staatsanleihen bieten. Dieser Rendite-Aufschlag wird auch Spread genannt und hängt von der Qualität – also der Bonität – des jeweiligen Unternehmens ab.

Die Beurteilung der Bonität erfolgt durch unabhängige Rating Agenturen in Form eines Ratings, welches üblicherweise in Buchstaben ausgedrückt wird, wobei „AAA“ (das sog. triple A) die bestmögliche Bonitätsstufe darstellt. Je niedriger die Bonität desto höher ist die Wahrscheinlichkeit des Zahlungsausfalles eines Emittenten – und entsprechend höhere Zinsen muss dieses Unternehmen für seine Anleihen bezahlen. Für Anleger:innen bedeutet dies, dass sie bei jeder Veranlagung genau zwischen möglicher Ertragschance und dem Risiko eines Zahlungsausfalls abwägen müssen.

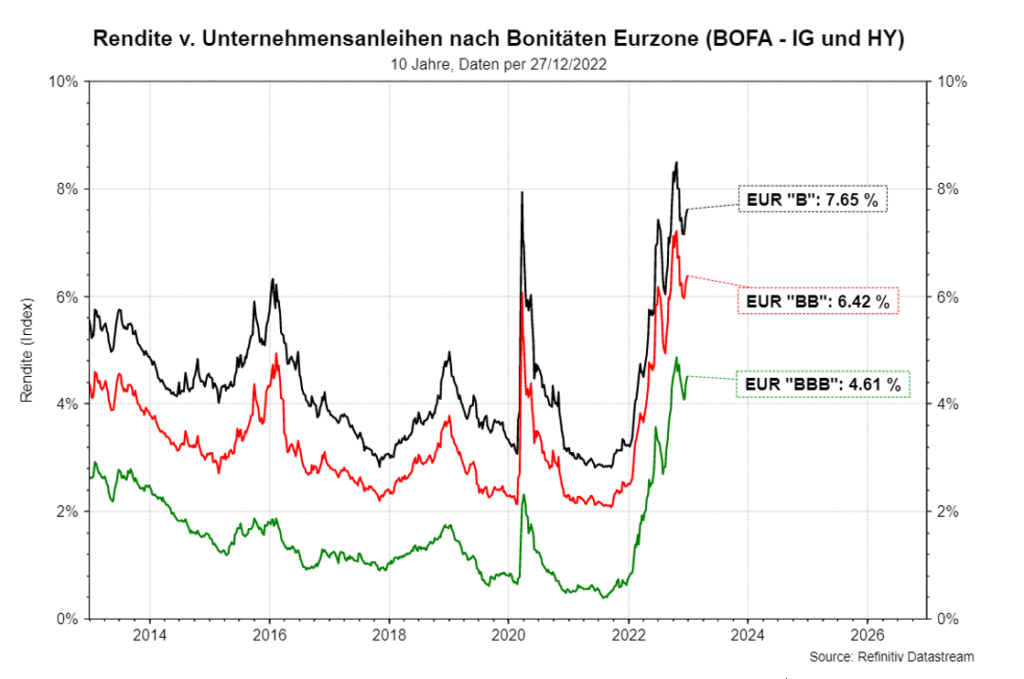

Anhand der Entwicklung der Renditen für unterschiedliche Bonitäten kann man gut erkennen, wie hoch diese Abgeltung für das eingegangene Risiko aktuell ist:

Quelle: Refinitiv Datastream, langfristige Darstellung, Daten per 27.10.2022

Hinweis: Die Entwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf zukünftige Entwicklungen zu.

Die Grafik zeigt die Marktsegmente „BBB“, „BB“ und „B“ von Unternehmensanleihen aus der Eurozone. Die Renditen liegen aktuell im Bereich von ca. 4,5 % bis 7,5 % und damit deutlich über jener einer deutschen Staatsanleihe.

Der Hochzins-Bereich („BB“ bzw. „B“) bietet eine Rendite, die höher liegt als in den vergangenen 10 Jahren. Bei derart hohen Niveaus scheint ein Ertrag möglich, der mittelfristig auch die Inflation abdecken kann.

Es gibt wieder interessante Anleihen-Segmente

Der deutliche Anstieg bei den Renditen zeigt sich in allen Anleihen-Segmenten. Für bereits investierte Anleger:innen drückt sich dies in schmerzvollen Kursverlusten aus. Für Neueinsteiger und natürlich auch für bereits Anlegerinnen bieten sich aber Chancen zum Kauf bzw. Nachkauf von Positionen, die es in den letzten 10 Jahren nicht gegeben hat.

Wie wir gesehen haben, sind aber nicht alle Anleihen-Segmente gleichermaßen interessant. Wer die Chance sucht, einen Ertrag zu erzielen, der zumindest die Inflation abdecken kann, für den können Unternehmensanleihen durchaus interessant sein. Doch ein Investment hier ist nicht so einfach, denn

- Wo findet man die richtigen Unternehmensanleihen und

- Wie kann man sein Risiko ausreichend streuen?

Ein Anleihefonds kann die Lösung sein

Bei Unternehmensanleihen besteht immer ein gewisses Ausfallsrisiko. Außerdem ist es für Privatanleger:innen gar nicht so leicht, entsprechende Anleihen zu finden und zu kaufen. Häufig haben Unternehmensanleihen eine hohe Stückelung, was eine breite Streuung über Einzeltitel für Privatanleger sehr schwer macht. Und das gesamte Kapital auf nur einen einzelnen Emittenten zu setzen, ist eher nicht anzuraten. Vielmehr sollte dieses auf viele Emittenten aus unterschiedlichen Branchen aufgeteilt werden. Das Prinzip der Risikoaufteilung (Diversifikation) ist bei einer Veranlagung in Unternehmensanleihen besonders wichtig.

Ein Anleihefonds macht genau das für die Anleger:innen. Mit dem einbezahlten Kapital werden viele Anleihen von Unternehmen aus unterschiedlichen Ländern, Branchen und/oder Bonitäts-Segmenten erworben. Je größer das Risiko desto breiter sollte die Streuung sein. In Unternehmensanleihefonds findet man daher häufig deutlich mehr als 100 unterschiedliche Anleihen.

Anleger:innen müssen nicht selber auf die Suche nach geeigneten Anleihen gehen und können in einen derartigen Fonds bereits mit kleinen Beträgen als Einmalzahlung oder in Tranchen veranlagen bzw. sogar monatlich ansparen.

Fazit

Nachdem die Renditen in den letzten Monaten merklich angestiegen sind, ist die Veranlagung in den Anleihenmarkt wieder deutlich interessanter geworden. Wer allerdings mit seinem Investment auch die Inflation abdecken möchte, der sollte schon genauer schauen und muss auch gewisse Risiken eingehen.

Es kann sich aber wieder lohnen, bei der eigenen Hausbank nach Anlagemöglichkeiten z.B. bei Unternehmensanleihefonds zu fragen.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

Bitte beachten Sie, dass eine Veranlagung in Wertpapieren neben den geschilderten Chancen auch Risiken birgt.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC: Fonds-ABC | Erste Asset Management