Investieren in Anleihen bedeutet, sich

- zu einem bestimmten Zeitpunkt

- für eine bestimmte Anlagedauer (Laufzeit der Anleihe) zu entscheiden.

Doch wann sollte man sein Kapital in den Anleihemarkt veranlagen und welche Laufzeit wäre zu diesem Zeitpunkt zu bevorzugen? Diese Fragen sind nicht so leicht zu beantworten und hängen u.a. von den Präferenzen der jeweiligen Anleger:in ab. In diesem Artikel möchten wir das aktuelle Marktumfeld für Anleihen betrachten und erläutern welche Laufzeit aktuell gerne ausgewählt wird – und, ob vielleicht Aspekte zu beachten wären, die auf den ersten Blick nicht gleich auf der Hand liegen.

Die Ausgangssituation – aus Sicht einer Privatanleger:in

Die folgende Situation wird vielen vielleicht bekannt vorkommen. In den letzten Quartalen sind die Zinsen angestiegen und es gibt wieder die Möglichkeit einzelne Neuemissionen mit einer kurzen Laufzeit (häufig 2 bis 3 Jahre) und einem fixen Zinssatz (Kupon) zu zeichnen. Mangels Alternativen haben Anleger:innen häufig keine Möglichkeit einzuschätzen, ob dieses Angebot im aktuellen Umfeld attraktiv ist oder nicht. Häufig werden von Privatanleger:innen hier zum Vergleich die Emissionen der jüngeren Vergangenheit herangezogen.

Und selbst wenn mehrere Anleihen mit unterschiedlicher Laufzeit zur Auswahl stehen würden: Mangels Hintergrundwissen greifen viele Anleger:innen zumeist zu jener Anleihe mit der kürzesten Laufzeit. Dahinter steckt häufig der Wunsch nach Sicherheit, und diese ist „gefühlt“ einfach höher, wenn man sein eingesetztes Kapital rasch zurückerhält.

Der Anleihemarkt hat mehr zu bieten als nur eine einzelne Anleihe

Wer sich einen Überblick verschaffen möchte, der sollte systematisch vorgehen. Das bedeutet:

- mit der höchsten Qualität zu beginnen und zu schauen …

- … welche Renditen hier für ein Spektrum an unterschiedlichen Laufzeiten zu erzielen sind.

Die höchste Qualität in der Eurozone stellen deutsche Bundesanleihen dar, bieten allerdings auch die niedrigsten Renditen. Andere Staats- und Unternehmensanleihen müssen aufgrund ihrer niedrigeren Qualität einen entsprechenden Rendite-Aufschlag (Spread) zahlen.

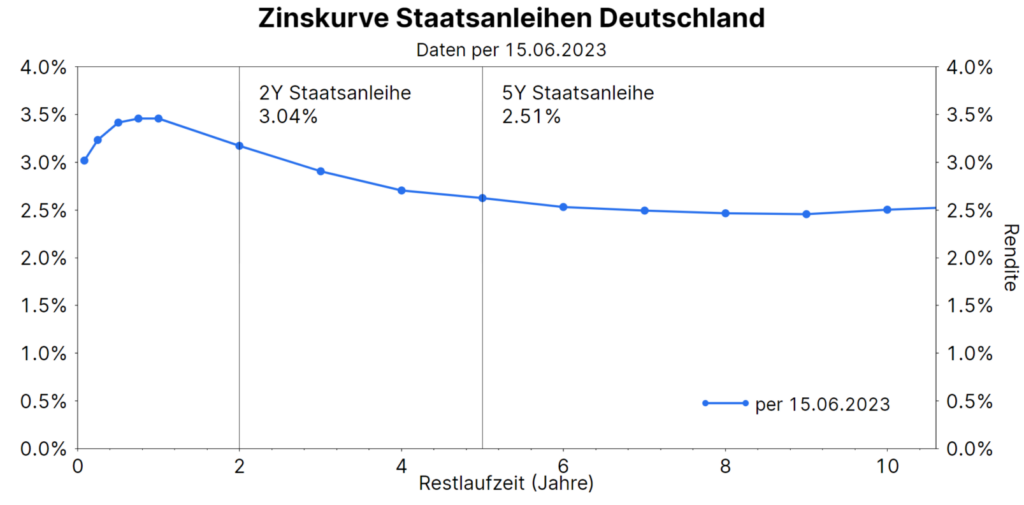

Werfen wir daher einen Blick auf die aktuelle Rendite (Stand per 15.06.2023) von deutschen Staatsanleihen mit unterschiedlicher Restlaufzeit. Diese Information kann man sich als Tabelle ansehen, oder besser (weil auf den ersten Blick einfacher) als Chart. Den Chart, auf dem die Rendite auf der einen Achse und die Laufzeit auf der anderen Achse aufgetragen ist, nennt man Renditestrukturkurve.

Der folgende Chart zeigt die aktuelle Renditestrukturkurve beginnend mit wenigen Monaten bis zu 10 Jahren Restlaufzeit.

Grafik: Renditestrukturkurve deutsche Staatsanleihen bis 10 Jahre Restlaufzeit; Quelle: Refinitiv Datastream, Stand per 15.06.2023; Hinweis: Darstellung eines Index, kein direktes Investment möglich. Die Entwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf zukünftige Entwicklungen zu.

Jeder Punkt auf dem Chart stellt eine Anleihe mit der entsprechenden Restlaufzeit (x-Achse) und der zughörigen Rendite (y-Achse) dar. Im Chart haben wir exemplarisch 2 Laufzeiten hervorgehoben. Die erste Anleihe hat zwei Jahre Restlaufzeit und bietet eine Rendite von 3,04%. Die zweite hat 5 Jahre Restlaufzeit und eine Rendite von 2,51 %.

Wir haben aktuell somit ein ungewohntes, aber interessantes Marktumfeld. Für die kürzere Laufzeit erhalten Anleger:innen eine höhere Rendite als für eine längere Laufzeit. Erwarten würde man, dass für eine längere Bindung auch ein entsprechend höherer Ertrag zu erzielen wäre.

Wir haben die Punkte mit einer Linie verbunden und damit eine Kurve dargestellt – die sogenannte Renditestrukturkurve. In der Fachsprache nennt man die aktuelle Situation eine „inverse Renditestrukturkurve“. Das Gegenteil wäre eine „normale Renditestrukturkurve“, bei der eine längere Laufzeit auch eine höhere Rendite aufweisen würde.

Kann jetzt schon eine Anlageentscheidung getroffen werden?

Nehmen wir an es gibt aktuell nur die folgenden beiden Anlagemöglichkeiten: Anleihe (A) ist jene mit 2 Jahren Laufzeit und ca. 3 % Rendite und Anleihe (B) hat 5 Jahre Laufzeit und ca. 2,5 % Rendite.

Auf den ersten Blick bietet die Anleihe (A) die attraktivere Alternative. In der Praxis werden die meisten Anleger:innen daher in diese Anleihe investieren.

Doch stellen wir an dieser Stelle eine interessante Frage:

- „Ist 2 mal 3 % (in Summe 6 %) wirklich besser als

- 5 mal 2,5 %?“ (in Summe 12,5 %)

Wer sich für die erste Anleihe mit 2 Jahren Laufzeit entscheidet, der benötigt für die folgenden 3 Jahre eine Anleihe mit einem Gesamtertrag von 6,5 %, also ca. 2,2 % pro Jahr.

Die entscheidende Frage lautet somit:

- „Wo liegen die Zinsen in 2 Jahren?“

Eine derartige Einschätzung ist sehr schwierig, denn der Zinsmarkt kann sich sehr rasch ändern. Wie rasch, das möchten wir im Folgenden zeigen.

Wie rasch kann sich der Zinsmarkt ändern?

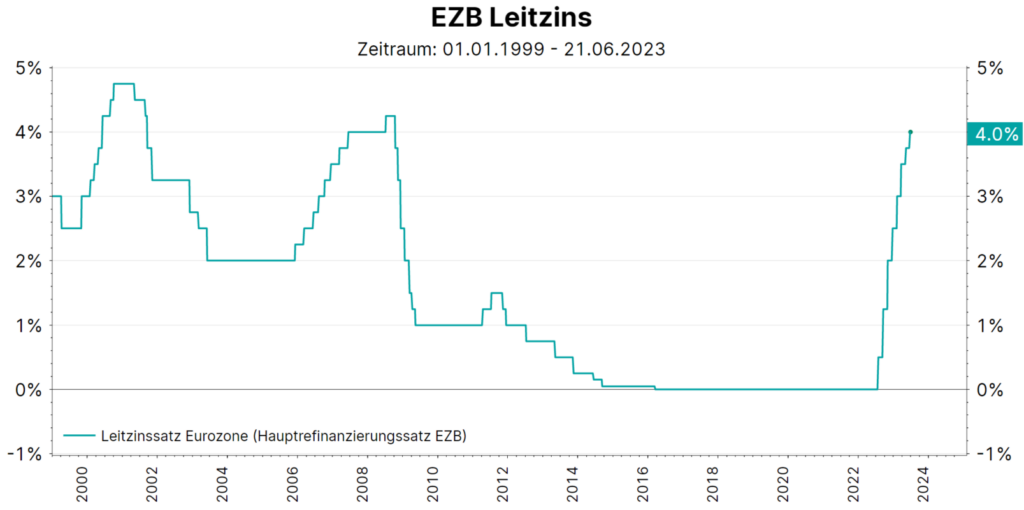

Einen sehr hohen Einfluss auf die Entwicklung der Anleihemärkte haben die Notenbanken mit ihren Entscheidungen hinsichtlich der Leitzinsen. Der folgende Chart zeigt die Entwicklung des Leitzinssatzes in der Eurozone, welcher von der Europäischen Zentralbank (EZB) festgesetzt wird.

Grafik: EZB Leitzinssatz ab 1999; Quelle: Refinitiv Datastream, Stand per 21.06.2023; Hinweis: Darstellung eines Index, kein direktes Investment möglich. Die Entwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf zukünftige Entwicklungen zu.

Der Chart zeigt sehr gut, wie rasch es hier zu deutlichen Änderungen kommen kann. Noch im Juni 2022 lag der Leitzins bei 0 % und wurde in mehreren Schritten auf 4 % im Juni 2023 – also innerhalb eines Jahres – angehoben.

In jenem Tempo, in dem die Zinsen gestiegen sind, können sie auch wieder fallen, wie im Chart anhand der Jahre 2008/09 ersichtlich ist. Die Rendite von Anleihen mit kurzer Restlaufzeit orientiert sich sehr stark an den jeweils aktuellen Leitzinsen.

Zusammenfassung: Der besondere Charme von Anleihen mit kurzer Restlaufzeit

In den letzten Jahren mit Leitzinsen um die Null-Linie gab es für Anleger:innen kaum attraktive Angebote bei Anleihen mit kurzer Laufzeit. Nach den Zinserhöhungen der letzten Quartale gibt es im aktuellen Umfeld immer wieder Emissionen mit interessanten Konditionen.

Für Privatanleger:innen ist jede Anlageentscheidung bei Investments in den Anleihemarkt mit einer gewissen Unsicherheit verbunden, denn:

- Soll man lieber eine kürzere oder längere Laufzeit bevorzugen? Um eine derartige Entscheidung (bei gegebenen Anlagehorizont) treffen zu können, ist nicht nur das aktuelle Zinsniveau relevant. Vielmehr sollten Anleger:innen auch eine Einschätzung hinsichtlich der Entwicklung in den kommenden Jahren haben.

- Eine Einschätzung wo die Zinsen in 2 oder 3 Jahren liegen könnten, bei einem Zinsmarkt der sich in kürzester Zeit sehr rasch ändern kann, ist wahrlich keine leichte Sache!

- Aber: Gerade das Investieren in Anleihen mit kurzer Anlagedauer eigenet sich hervorragend, um erste Schritte vom Sparen ins Investieren zu machen, Erfahrungen zu sammeln und „zu lernen“, Anlageentscheidungen treffen.

Hinweis: Bitte beachten Sie, dass eine Veranlagung in Wertpapieren neben den geschilderten Chancen auch Risiken birgt.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.