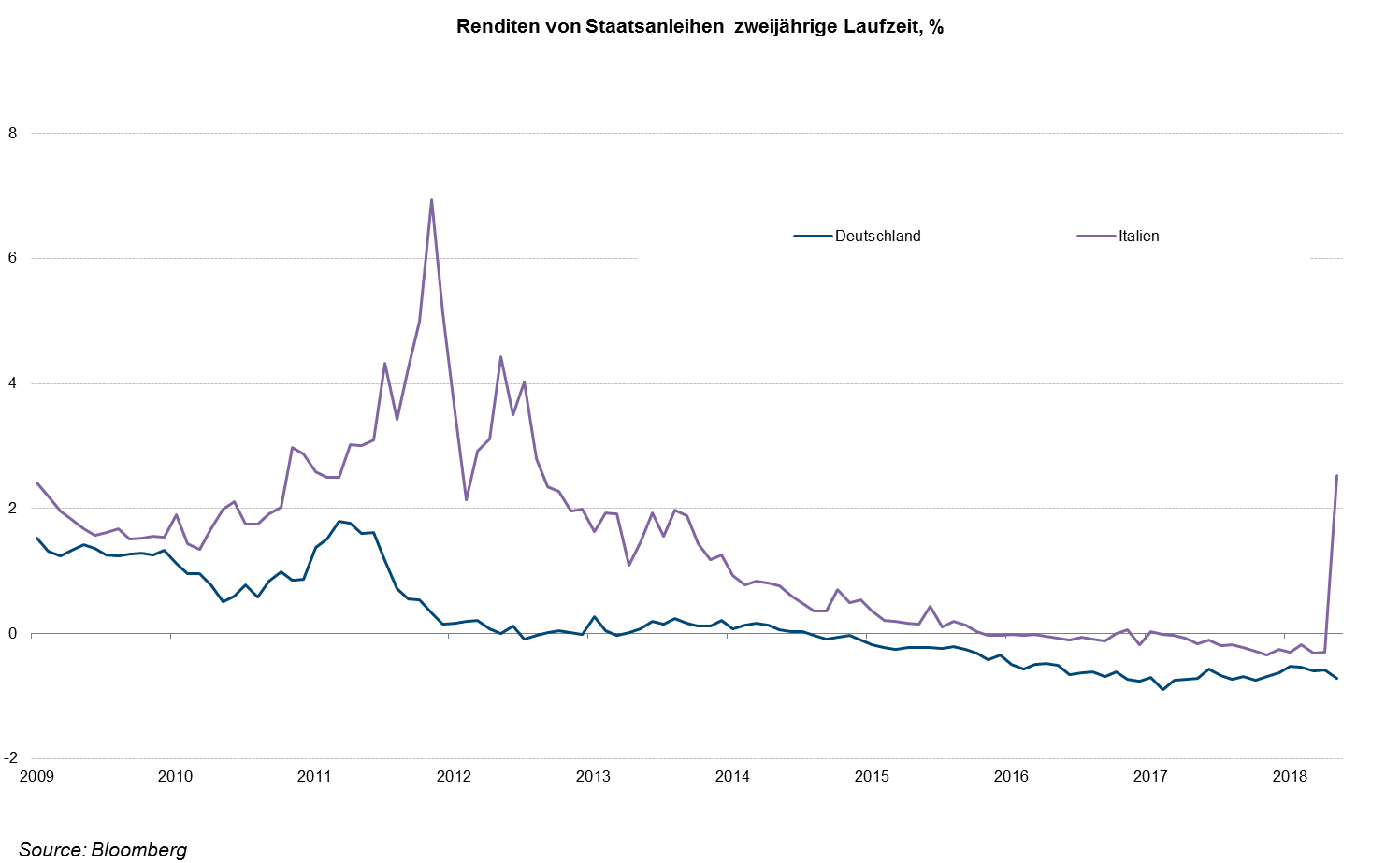

Die angestiegene Unsicherheit darüber, ob Italien seine Schulden zurückzahlen kann und ob es Mitglied des Eurozone bleiben wird, hat zu einem Abverkauf von Wertpapieren geführt. Die wichtige Referenzgröße, die Rendite von zweijährigen italienischen Staatsanleihen, ist von minus 0,30% Anfang Mai auf 2,50% am 29. Mai angestiegen (Quelle: Bloomberg).

Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

Stagnation führt zu Unzufriedenheit

Ausgangspunkt ist das stagnierende Wohlstandsniveau in Italien. Das reale Bruttoinlandsprodukt pro Einwohner befand sich im vergangenen Jahr mit rund 34.000 US Dollar kaufkraftbereinigt auf dem Niveau von 1999 (Quelle: IMF). Diese Stagnation hat zu einer steigenden Unzufriedenheit mit den etablierten Parteien und der EU geführt. Das Resultat waren Zugewinne der beiden populistischen Parteien M5S und Lega bei den Parlamentswahlen im vergangenen März.

…und zu Populismus

In den vergangenen Wochen konnte mitverfolgt werden, was es bedeutet, wenn populistische Parteien die Regierungsgeschäfte bestimmen können:

- Erhöhung der Staatsausgaben

- Steuersenkungen

- Missachtung von Verträgen mit anderen Staaten (Regelwerk der Eurozone)

- fiskalischer Stimulus erfolgt in der Konjunkturphase „Boom“ (Für Italien ist das reale BIP-Wachstum von 1,5% im Jahr 2017 sehr gut)

Klingt beinahe wie wie Trumponomics. Die angekündigte Maßnahmen haben das Vertrauen der Investoren deshalb erschüttert, weil sie im Widerspruch mit der niedrigen Wettbewerbsfähigkeit, dem hohen Staatsschuldenniveau (2017: 131% vom BIP, Quelle: IMF) und der Architektur der Eurozone stehen, deren Bestand auf das Wohlverhalten der Mitgliedsländer angewiesen ist.

Wahrscheinlich ist: Der neue vom Staatspräsidenten Sergio Mattarella eingesetzte interimistische Premierminister Carlo Cottarelli wird die Vertrauensabstimmung im Parlament nicht gewinnen. Darauf folgen Neuwahlen im Herbst mit einem ähnlichen Ergebnis wie im März. Die Aussagen während des Wahlkampfes werden zumindest nicht sonderlich vertrauensfördernd sein.

Konfrontation mit der Eurozone

Für den langfristigen Bestand der Eurozone sind weitere Vergemeinschaftungsschritte nötig. Mehrere Vorschläge liegen am Tisch und werden in zähen Verhandlungen abgearbeitet. Dazu gehören unter anderem die Aufwertung des European Stability Mechanism (ESM, siehe den nächsten Punkt) zu einem European Monetary Fund (EMF) und die Einführung eines EWU-weiten Garantieschemas für Bankeneinlagen. Mit den Aussagen seitens der beiden populistischen Parteien in Italien sind weitere integrative Maßnahmen (noch) unwahrscheinlicher geworden.

Schutzmechanismus mit Pferdefuß

Im Vergleich zur Euro-Krise 2011 / 2012 gibt es einen wichtigen Unterschied: Es wurden zwei Rettungsschirme geschaffen.

- Im Rahmen des OMT-Programms (Outright Monetary Transactions) kann die Europäische Zentralbank im Krisenfall Staatsanleihen mit einer kurzen Laufzeit in einem unbegrenzten Ausmaß kaufen.

- Der ESM (European Stability Mechanism) kann mit Krediten und Bürgschaften Länder unterstützen, die allerdings der Höhe nach begrenzt sind. Der Pferdefuß daran wird im aktuellen Fall offenkundig: Es gibt nur dann Unterstützung, wenn das betroffene Land die mit der Hilfe verbundenen wirtschaftspolitischen Auflagen (=Austerität, de facto teilweiser Verlust der staatlichen Souveränität) akzeptiert.

„Whatever it takes“

Die Hauptlast für die Einheit der Eurozone zu sorgen kommt weiterhin der EZB hinzu. Im Rahmen ihrer Möglichkeiten wird sie versuchen die Situation zu stabilisieren. Die Begründung wird die Gewährleistung für das Funktionieren der Geldpolitik in der gesamten Eurozone sein. Man ist an die berühmten drei Worte von EZB-Präsident Mario Draghi vom Sommer 2012 erinnert („Whatever it takes“), die die damalige Eurokrise beruhigt haben.

Tatsächlich kann sich die EZB mit der angepeilten Reduktion der extrem expansiven geldpolitischen Haltung Zeit lassen:

- Das Wirtschaftswachstum hat sich im ersten im Vergleich zum vierten Quartal deutlich abgeschwächt (0,4% im Quartalsabstand nach 0,7%, Quelle: Eurostat).

- Noch wichtiger ist, dass die Kerninflationsrate mit 0,7% im Jahresabstand sehr niedrig ist (Quelle: Eurostat) und in den kommenden Jahren im wahrscheinlichsten Szenario nur wenig ansteigen wird.

Die nächste Sitzung des EZB-Rates am 14. Juni ist damit besonders wichtig. Die Erwartungshaltung der Marktteilnehmer, dass im Pressestatement eine Eintrübung des Finanzumfelds (Financial Conditions) beschrieben wird, der für den Fall einer Eskalation mit geeigneten Maßnahmen begegnet wird, ist wahrscheinlich groß. Zur Erinnerung: Das Anleiheankaufsprogramm läuft bis mindestens September 2018 und wird nötigenfalls verlängert.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.