Aktuell sind die Marktteilnehmer besonders herausgefordert, den zugrundeliegenden Trend (Signal) von zufälligen Schwankungen (Noise) zu unterscheiden. In den vergangenen Wochen lagen einige Wirtschaftsindikatoren unter den Erwartungen, einige Inflationsindikatoren darüber. Maßgebliche Zentralbanken sendeten Signale für einen Ausstieg aus der expansiven Haltung. Ein stagflationäres Umfeld (kein Wachstum, hohe Inflation, Anm.) wäre in der Tat negativ für zahlreiche Anlagelassen. Doch der zugrundeliegende Trend schlägt ein anderes, positiveres Umfeld vor.

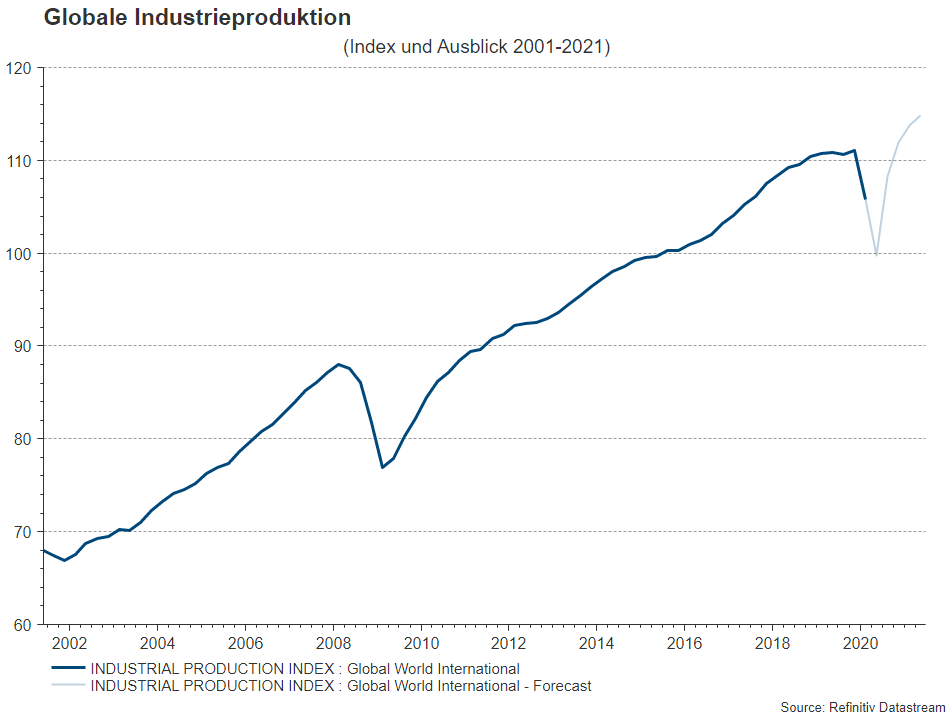

Nach einem Schock, diesmal ausgelöst durch die Pandemie, entwickeln sich die Indikatoren im Zeitablauf laut der Theorie wie folgt:

- In Schockphase scharf runter.

- In Erholungsphase scharf rauf.

- Nach der anfänglichen sprunghaften Erholung durch die Öffnungsmaßnahmen folgt ein zwar abnehmendes aber immer noch überdurchschnittliches Wachstum für einige Quartale.

Wenn das Umfeld stimmt, die Wirtschaftspolitik unterstützend bleibt und neue Virus-Varianten keinen Strich durch die Rechnung machen, kann das so lange weiter gehen, bis Vollbeschäftigung erreicht ist.

Grafik: Schnelle Erholung der Industrieproduktion

Hinweis: Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die künftige Entwicklung zu.

Die Realität weicht mitunter von der Theorie ab, doch im Großen und Ganzen unterstützen die Indikatoren diesen Pfad.

Robuste Gewinnentwicklung der Unternehmen

Resilienz. In zahlreichen Ländern war im vierten Quartal 2020 und im ersten Quartal 2021 der negative Einfluss der Lockdown-Maßnahmen auf das Bruttoinlandsprodukt geringer als erwartet. Gleichermaßen hat die Gewinnentwicklung der Unternehmen im ersten Quartal zum Teil deutlich überrascht.

Zuversicht: Die globalen umfragebasierten Frühindikatoren sind mehrheitlich positiv und deuten damit auf eine Beschleunigung des Wachstums hin.

Heterogenität: Die Beschleunigung des Wachstums erfolgt nicht in allen Ländern gleichzeitig und ist auch nicht gleich stark ausgeprägt. Sie kann durch Unterschiede in der pandemischen Entwicklung (hohe Virus-Fallzahlen in Indien, dritte Infektionswelle in Europa im Frühjahr), der Wirtschaftspolitik (Fiskalpakete in den USA), den Wirtschaftsstrukturen (Anteil der kontaktintensiven sowie der zyklischen Sektoren) und den unterschiedlichen Kapazitäten im Gesundheitsmanagement (geringer in den Schwellenländern) sowie in der Wirtschaftspolitik (nötige Zinsanhebungen und geringerer fiskalischer Spielraum in einigen Schwellenländern) erklärt werden.

Verzerrungen: Einige Wirtschaftsindikatoren in den USA waren im April schwach. Das kann darauf zurückgeführt werden, dass aufgrund der fiskalischen Stimulierungsmaßnahmen die März-Indikatoren sehr kräftig waren (Normalisierung im April) und Engpässe die Produktion behindert haben (Rückstau an Aufträgen).

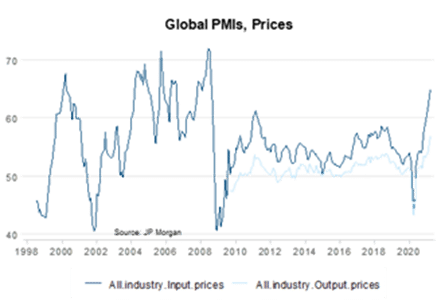

Engpässe: Die schnelle Erholung hat dazu geführt, dass in manchen Sektoren das Angebot mit der Nachfrage nicht mithalten kann. Das Resultat sind gestiegene Preise für Industriemetalle, Holz, Energie, Seetransport, geringere Produktion in Teilsegmenten (Autos), Arbeitskräftemangel in Teilsegmenten und längere Lieferzeiten. Tatsächlich steigen auf globaler Ebene in den umfragebasierten Indikatoren die Kauf- und Verkaufspreise der Unternehmen deutlich an. Im Einklang damit haben die Produzentenpreise überdurchschnittlich zugenommen. Der vielzitierte starke Inflationsanstieg in den USA im Monat April (+0,9% im Monatsabstand in der Kernrate) kann vor allem durch Öffnungsmaßnahmen (Beherbergung) und Lieferengpässe (Autos) begründet werden.

Grafik: Höhere Kauf- und Verkaufspreise bei Unternehmen (Diffusionsindex)

Hinweis: Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die künftige Entwicklung zu.

Transitorischer Inflationsanstieg: Diese Preisentwicklungen sind im wahrscheinlichsten Szenario vorübergehend. Die notwendigen Voraussetzungen für einen strukturellen Inflationsanstieg wären

- anhaltend hohe Wirtschaftswachstumsraten nach Erreichen der Vollbeschäftigung (expansive Geld- und Fiskalpolitiken erzeugen eine positive Produktionslücke) und

- ansteigende Inflationserwartungen der Konsumenten und Unternehmen, die eine Lohn-Preis Spirale in Gang setzen.

Zurzeit sind selbst die USA noch weit von Vollbeschäftigung entfernt. Sie liegt rund 8,2 Millionen unter Vor-Covid Niveau. Die langfristigen Inflationserwartungen sind zwar gestiegen, stellen aber eher eine Normalisierung dar.

Abschwächung in China. Die Indizien für eine zugrundeliegende Abschwächung nehmen zu. Vor allem das Kreditwachstum fällt. Der negative Kreditimpuls wird auf die wirtschaftliche Aktivität im Inland drücken aber auch die globale Exporttätigkeit beeinträchtigen. Das wirkt der globalen Erholung entgegen.

Weiche versus harte Indikatoren: Die umfragebasierten (weichen) Indikatoren sind bereits auf sehr hohe Niveaus gestiegen. Sie deuten auf eine deutliche Verbesserung der harten Indikatoren wie das Bruttoinlandsprodukt und die Beschäftigung hin. Fallende weiche Indikatoren in den kommenden Monaten wären keine Überraschung, würden aber nicht auf einen Wirtschaftsabschwung sondern auf eine Normalisierung der anfänglich hohen Wachstumsraten im zweiten und dritten Quartal hindeuten.

Zielkonflikt: Die Zentralbanken in den entwickelten Volkswirtschaften sind mit einem Zielkonflikt konfrontiert: Zur Unterstützung der Wirtschaft wollen sie so lange wie möglich auf dem Gaspedal bleiben (niedrige Leitzinsen, Anleiheankaufsprogramme). Die US-Zentralbank hat maximale Beschäftigung und eine Inflationsrate von moderat über zwei Prozent zum Ziel, damit die langfristigen Inflationserwartungen bei zwei Prozent stabil bleiben (und nicht absinken). Eine lange expansive Haltung erhöht jedoch das Risiko einer Blasenbildung auf den Finanzmärkten. Die Lösung lautet: Langsames und vorsichtiges Aussteigen aus der expansiven Haltung.

Ausstieg: Tatsächlich signalisieren (Forward Guidance) immer mehr Zentralbanken (Bank of England, Bank of Canada) eine Reduktion der Anleiheankaufsprogramme (Tapering). Selbst die Fed diskutiert darüber. Eine Ankündigung der Fed darüber könnte im Sommer erfolgen. In der Forward Guidance für die Leitzinsen bleiben die großen Zentralbanken vorsichtig. Tenor: Zuwarten bis die Ziele (zwei Prozent Inflation, Vollbeschäftigung) erreicht sind. Der Fokus liegt als auf der Vergangenheit, nicht auf Prognosen. In den USA könnte die erste Leitzinserhöhung Ende 2022 erfolgen. Im Unterschied dazu deuten kleinere Zentralbanken bereits für heuer Zinsanhebungen an (Ungarn, Tschechien, Norwegen). Brasilien, Russland und die Türkei spielen in einer anderen Liga. Dort haben erhöhte Inflationsrisiken bereits zu deutlichen Leitzinsanhebungen geführt.

Fundamentale Daten: Die Impfstoffprogramme und die damit einhergehenden Öffnungsmaßnahmen, die hohen persönliche Sparquoten, Nachholeffekte, die fiskalischen Stimuli (vor allem in den USA) und die expansiven Geldpolitiken führen zu hohen BIP-Wachstumsraten in den kommenden Quartalen. Der Pferdefuß: in den niedrigen Risikoprämien der Anlageklassen ist bereits einiges von den guten Entwicklungen vorweggenommen. Die Renditen der Staatsanleihen werden wahrscheinlich weiter steigen. Generell gilt: So lange die Renditen weniger stark steigen als die Wachstumsraten der Unternehmensgewinne, bleiben Aktien attraktiv. Die hohen Bewertungen der Anlageklassen erhöhen jedoch die Kursschwankungen (Volatilität).

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.