Der wichtigste treibende Faktor für die Märkte seit Jahresanfang ist die starke Zunahme der Erwartungen auf Leitzinsanhebungen für die entwickelten Volkswirtschaften. Der Grund hierfür ist, dass die Inflation unerwartet hoch geblieben ist. Das drückt auf die Wertpapierkurse in zweierlei Hinsicht. Erstens sinkt der Barwert umso mehr, je höher der Diskontierungszinssatz ist. Zweitens stellen die schnellen und synchronen Leitzinsanhebungen der Zentralbanken Abwärtsrisiken (Rezession) für die Weltwirtschaft dar.

Fallende Inflation außerhalb Europas

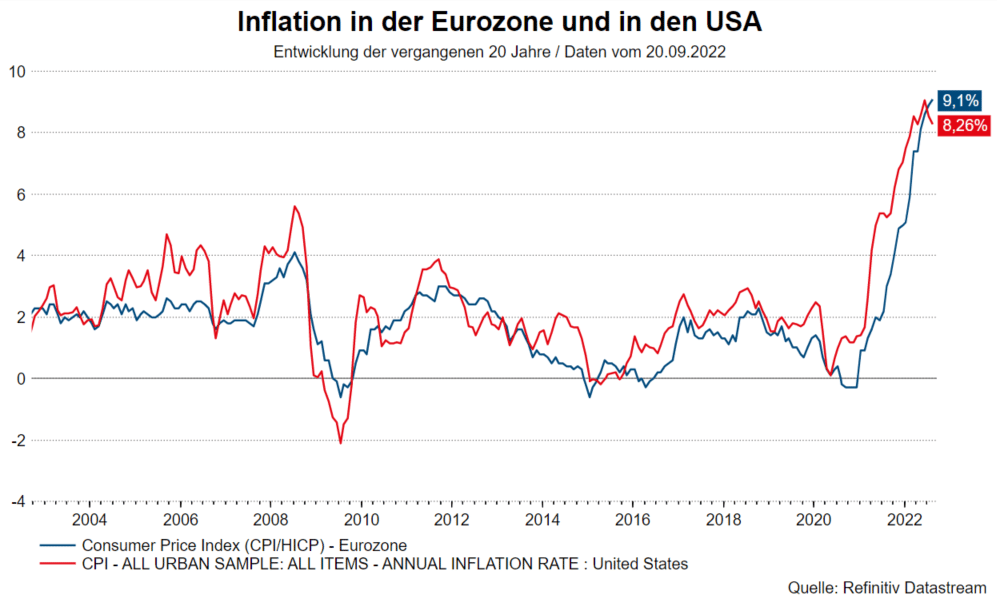

Immerhin zeichnet sich auf globaler Ebene für das zweite Halbjahr im Vergleich zum ersten Halbjahr ein Rückgang der Inflation ab. In den USA ist die Konsumentenpreisinflation in den Monaten Juli (0% im Monatsabstand) und August (0,1% im Monatsabstand) nur noch gering angestiegen. Hauptverantwortlich dafür sind die gefallenen Energiepreise. In Europa ist diese Tendenz allerdings nicht feststellbar. In der Eurozone ist die Konsumentenpreisinflation im August um 0,6% im Monatsabstand auf 9,1% im Jahresabstand geklettert.

Zu hohe Kerninflation

Der Blick auf die Gesamtinflation verdeckt jedoch eine wesentliche, beunruhigende Entwicklung. Auch in den Ländern mit einer rückläufigen Inflation haben Überwälzungseffekte von den ursprünglichen Inflationstreibern (Energie, Güterpreise) auf zahlreiche andere Preiskomponenten eingesetzt. In den USA ist im August die Konsumentenpreisinflation exklusive Nahrungsmittel und Energie (Kernrate) deutlich stärker als erwartet angestiegen (um 0,6% im Monatsabstand auf 6,3% im Jahresabstand). In UK ist die Kerninflation um 0,8% p.m. auf 6,3% p.a. und in Schweden um 0,6% p.m. auf 6,8% p.a. angestiegen.

Zunehmende Erwartungen an Leitzinsanhebungen

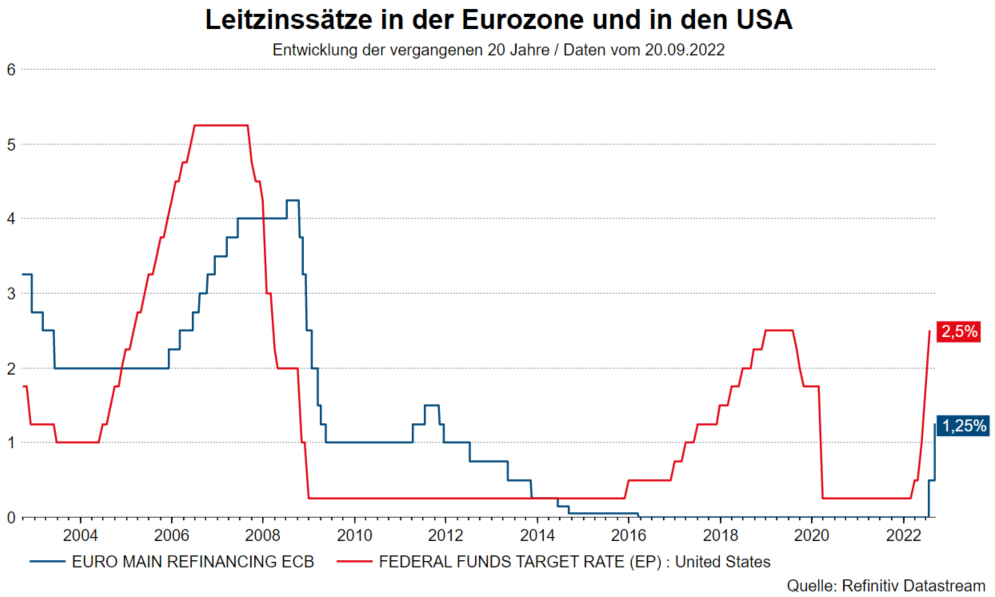

Damit im Einklang haben in der vergangenen Woche die Erwartungen für schnelle Leitzinsanhebungen in zahlreichen Ländern zugenommen. Der eingepreiste Fed-Leitzinssatz für März 2023 ist von 4,0% am Montag auf 4,4% angestiegen. Es setzt sich immer mehr die Einsicht durch, dass die geldpolitische Haltung viel zu expansiv war und ein restriktives Zinsniveau nötig ist, um den zugrundeliegenden Inflationsdruck einzudämmen. Dabei besteht jedoch eine erhebliche Unsicherheit über die Inflationsdynamik. Die zugrundeliegende Inflation und damit auch der reale Zinssatz können nicht zufriedenstellend genau geschätzt werden. Damit haben auch die Zentralbanken wenig Ahnung darüber, ab welchem Zinsniveau die Geldpolitik tatsächlich restriktiv zu wirken beginnt.

Fed-Leitzinsschritt um 75 Basispunkte

In den kommenden Tagen wird für zumindest eine Zentralbank eine Leitzinsanhebung um 0,75 Prozentpunkte erwartet. Für die US-amerikanische Zentralbank wird die Anhebung von 2,5% auf 3,25% bereits von den Marktpreisen reflektiert. Aber auch die Zentralbanken im Vereinigten Königreich (Bank of England) und in Schweden könnten den Leitzinssatz kräftig anheben (BoE: von 1,75% auf 2,5%, Riksbank: von 0,75% auf 1,50%). Die Europäische Zentralbank (EZB) machte bei ihrer vergangenen Sitzung ebenso einen kräftigen Zinsschritt von 75 Basispunkten.

Fallende Konjunkturindikatoren

Neben den anhaltend hohen Inflationsraten deuten die hochfrequenten, umfragebasierten Konjunkturindikatoren auf eine Abschwächung des globalen realen Wirtschaftswachstums hin. Am kommenden Freitag werden die Schnellschätzungen für die Einkaufsmanagerindiz (PMI) für den Monat September für wichtige Ländern in den entwickelten Volkswirtschaften veröffentlicht. Im August hat der PMI für den Fertigungssektor auf eine Rezession im Fertigungssektor hingedeutet. Selbst wenn die Gesamtzahl im September ansteigen würde, wäre die Interpretation wahrscheinlich nicht günstig. Denn wenn unmittelbar eine Rezession nicht eintritt, steigt für die Zentralbanken der Spielraum beziehungsweise sogar die Notwendigkeit, die Leitzinsen noch stärker anzuheben.

Hoffnungsschimmer

Natürlich gibt es auch Hoffnungsschimmer. In den USA sind im vorläufigen Bericht der University of Michigan zur Konsumentenstimmung für den Monat September die Inflationserwartungen weiter gefallen. Vom Hoch im März (5,4%) sind die einjährigen Inflationserwartungen mittlerweile deutlich entfernt (4,6%). Auch die langfristigen Inflationserwartungen befinden sich mit 2,8% unter dem jüngsten Hoch (3,1% im Juni). Auch der Fed wird diese Entwicklung aufgefallen sein. Die Marktspekulation für eine Leitzinsanhebung am kommenden Mittwoch um einen ganzen Prozentpunkt sind übertrieben.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC: Fonds-ABC | Erste Asset Management

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.