Der rasante Anstieg der Inflation und der Zinssätze hat tiefgreifende Auswirkungen auf die Immobilienmärkte in der ganzen Welt. Die Marktteilnehmer:innen sind immer noch auf der Suche nach den neuen Gleichgewichtspreisen, die den Markt unter diesem deutlich veränderten wirtschaftlichen Umfeld bereinigen werden.

Makroökonomische Variablen wie Wachstum, Inflation und Zinssätze, demografische Faktoren, die Eigentumsstruktur sowie der rechtliche und regulatorische Rahmen wirken sich alle auf die Immobilienpreise aus und können von Land zu Land erheblich variieren. In diesem Beitrag untersuchen wir, wie sich einige dieser Faktoren auf den Wohnungsmarkt in Deutschland auswirken.

Demografische Entwicklung: Verstädterung und kleinere Haushalte treiben die Nachfrage nach Wohnraum wahrscheinlich in die Höhe

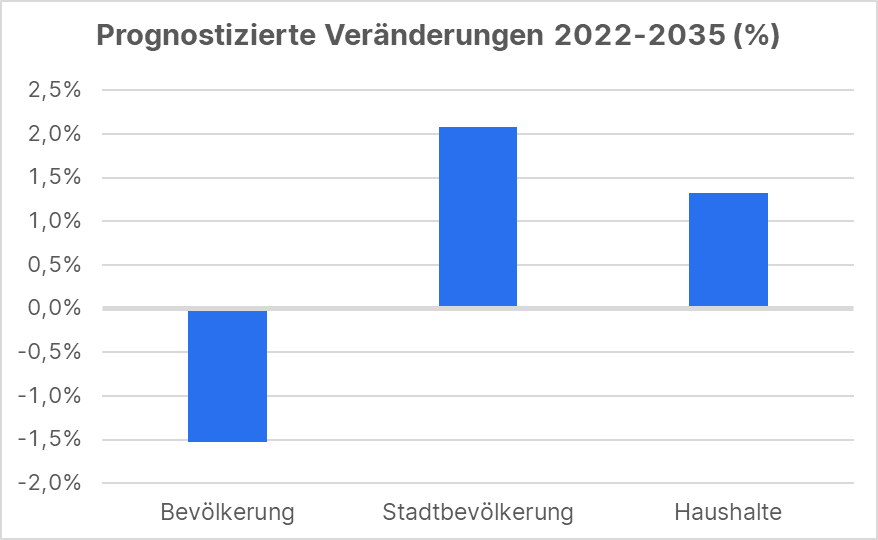

Die Anzahl der Haushalte ist ein Schlüsselfaktor für die Wohnungsnachfrage, da jeder Haushalt in der Regel eine Wohnung benötigt, unabhängig davon, ob es sich um eine Mietwohnung oder eine Eigentumswohnung handelt. Die Bevölkerungsprognose der Vereinten Nationen geht zwar davon aus, dass die Bevölkerung Deutschlands im Jahr 2022 ihren Höchststand erreicht und bis 2035 um 1,5 % abnimmt, doch wird auch eine weitere Verlagerung der Bevölkerung in die Städte erwartet, so dass die Stadtbevölkerung zwischen 2022 und 2035 voraussichtlich um 2,1 % zunehmen wird.

Das Statistische Bundesamt in Deutschland prognostiziert einen Rückgang der durchschnittlichen Haushaltsgröße von 1,98 Personen pro Haushalt im Jahr 2022 auf 1,94 im Jahr 2035, was zu einem Anstieg der Zahl der Haushalte um 1,3 % führen würde. Insgesamt wird nach diesen Prognosen der Bevölkerungsrückgang durch kleinere Haushaltsgrößen und eine zunehmende Verstädterung überkompensiert, so dass die Zahl der städtischen Haushalte und die Nachfrage nach städtischem Wohnraum weiter steigen dürfte.

Quelle: UN Population Division, Statistisches Bundesamt Deutschland

Bauwesen: Höhere Zinssätze und Baukosten werden das Angebot an neu gebauten Wohnungen wahrscheinlich verringern

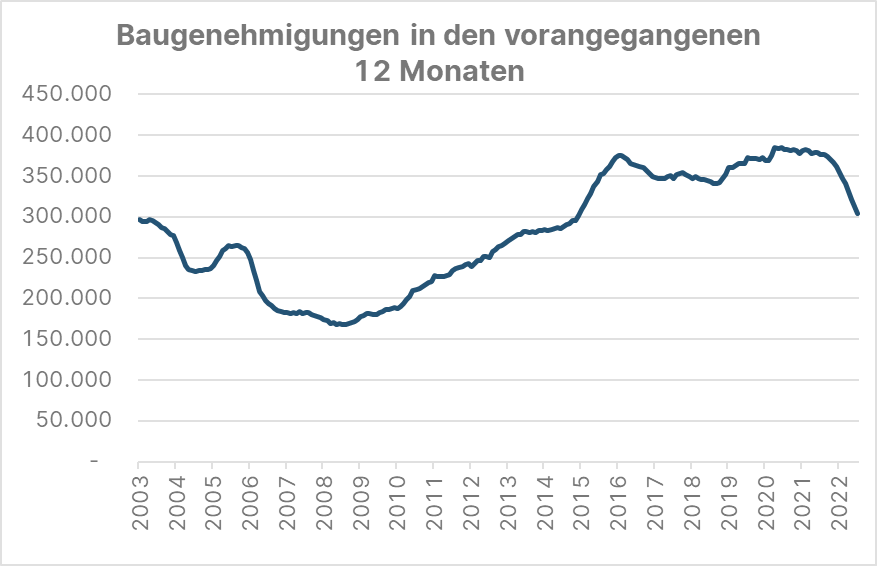

Das Angebot an Wohnungen, insbesondere an bezahlbaren Wohnungen, ist in vielen deutschen Städten knapp geworden. Die derzeitige Regierung hat sich ein Ziel von 400.000 neu gebauten Wohnungen pro Jahr gesetzt, das bisher noch nicht erreicht wurde. So kamen in den Jahren 2021 und 2022 rund 300.000 neue Wohnungen pro Jahr hinzu. Höhere Bau- und Finanzierungskosten, restriktive Vorschriften und sozialer Druck (z. B. „NIMBY“, „not in my backyard“ – „nicht in meinem Hinterhof“, Synonym für die Ablehnung von Wohnbau- und Infrastrukturprojekten durch die Bevölkerung in der unmittelbaren Nähe) tragen zu einer noch geringeren Neubautätigkeit bei, was sich in rückläufigen Baugenehmigungen widerspiegelt.

Quelle: Statistisches Bundesamt Deutschland

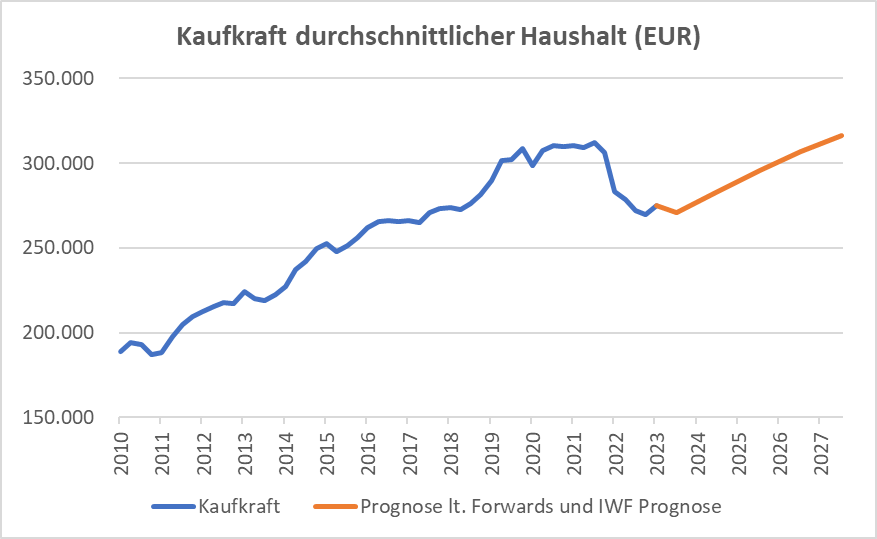

Erschwinglichkeit: Die Kaufkraft wurde durch höhere Zinssätze ausgehöhlt, sollte aber durch höhere Einkommen gestützt werden

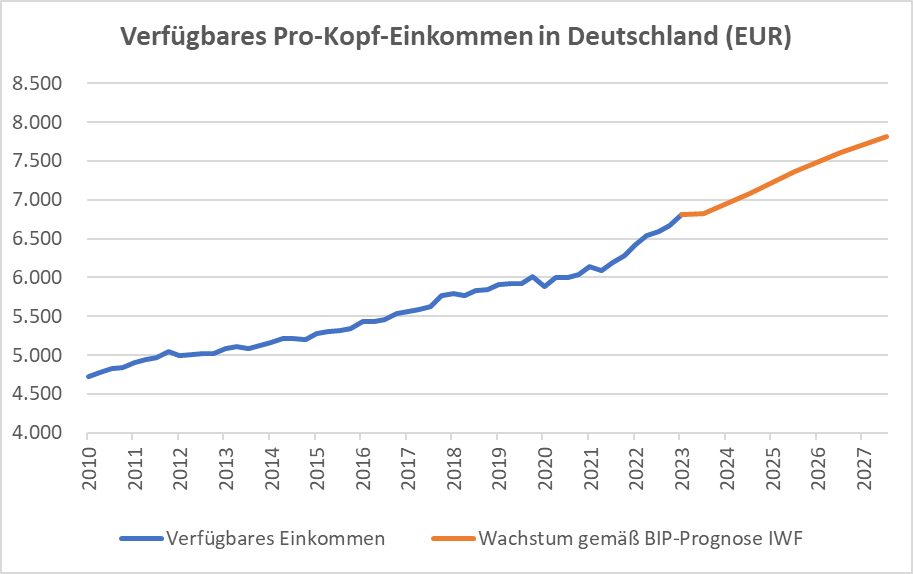

Haushalte, die ihre Wohnung mieten, zahlen die Miete in der Regel mit ihrem laufenden Einkommen. Wenn ihr verfügbares Einkommen steigt, können sich die Haushalte auch höhere Mieten leisten. Während das verfügbare Pro-Kopf-Einkommen zwischen Q4 2021 und Q2 2023 um 10% gestiegen ist, gehen die BIP-Prognosen des IWF (Internationaler Währungsfonds) von einem Wachstum des verfügbaren Einkommens von etwa 3,5 % pro Jahr in den nächsten 5 Jahren aus.

Quelle: Statistisches Bundesamt Deutschland, IWF

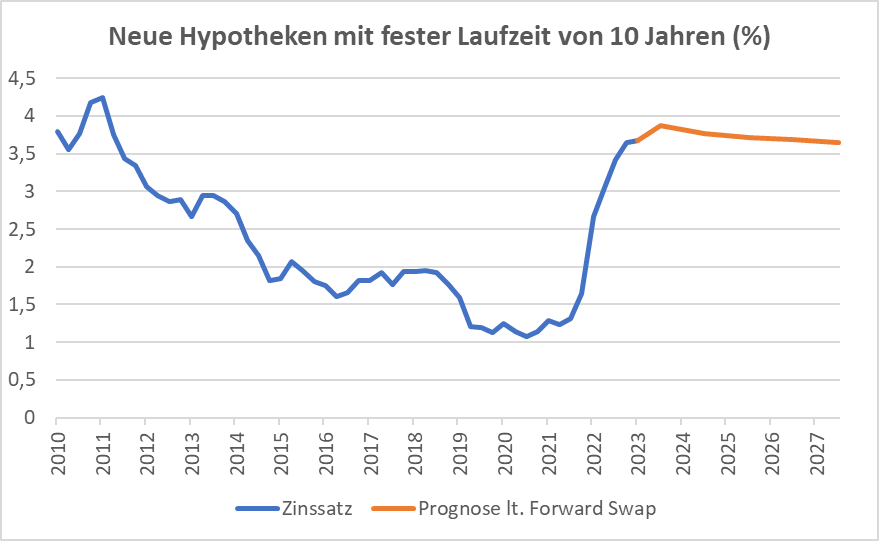

Haushalte, die Wohneigentum besitzen, finanzieren den Kauf in der Regel mit einer Hypothek. Höhere Zinssätze verringern die Kaufkraft der Haushalte, da die monatliche Hypothekenzahlung steigt. Die durchschnittlichen Zinssätze für neue Hypotheken mit einer festen Laufzeit von 10 Jahren oder mehr sind von 1,07 % im Dezember 2020 auf 3,67 % im Juni 2023 gestiegen. Die Zinsmärkte preisen derzeit eine Stabilisierung der Zinssätze ein.

Quelle: Bundesbank, Bloomberg

Anhand dieser beiden Variablen lässt sich die Kaufkraft eines hypothetischen durchschnittlichen Zweipersonenhaushalts mit einer 25-jährigen Hypothek in Höhe von 25 % des verfügbaren Einkommens und einer Anzahlung von 12 Monatseinkommen berechnen.

Zwischen 2010 und 2019 führten steigende Haushaltseinkommen und sinkende Zinssätze zu einer höheren Haushaltskaufkraft. Seit 2022 haben die höheren Zinssätze jedoch die Kaufkraft geschwächt, was nur teilweise durch höhere Nominaleinkommen kompensiert wurde. Wenn sich die Hypothekenzinsen stabilisieren, wie der Swap-Markt derzeit preist, und das nominale Einkommen entsprechend den Prognosen des IMF weiter wächst, dürfte sich die Kaufkraft der Haushalte in naher Zukunft erholen.

Quelle: Bundesbank, Bloomberg, IWF, Statistisches Bundesamt Deutschland

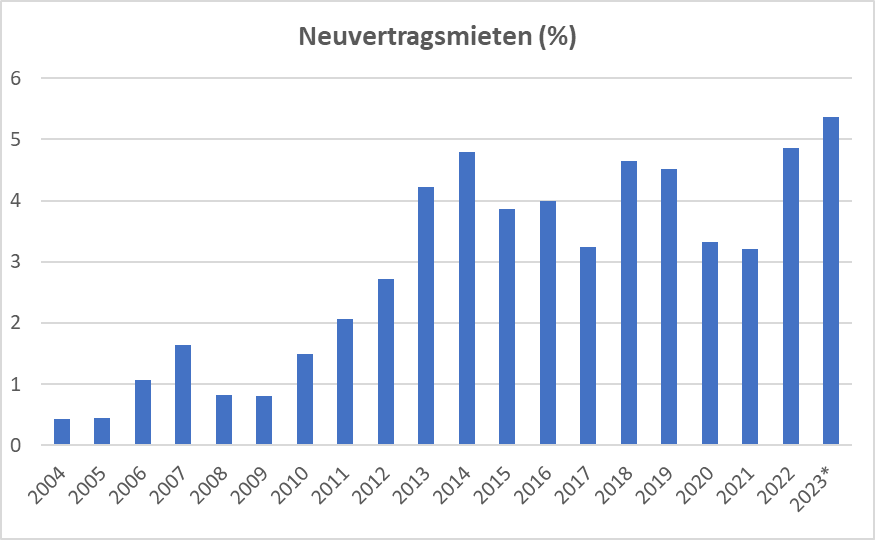

Die Marktmieten sind gestiegen, aber die Vorschriften begrenzen Erhöhungen für bestehende Verträge

Das Angebot an Mietwohnungen war in vielen Großstädten bereits knapp, was die Mieten in die Höhe trieb. Mit dem jüngsten Anstieg der Inflation und der Zinssätze hat sich dieser Trend beschleunigt, wobei die Neuvertragsmieten (ohne Energiekosten) im zweiten Quartal 2023 um 5,4 % über dem Durchschnitt des Jahres 2022 lagen. Im Durchschnitt lagen die Neuvertragsmieten in Q2 2023 um 16% höher als in Q4 2019.

Quelle: vdpResearch, Veränderung Q2 2023 zu Durchschnitt 2022

Die Mietpreisbremse in Deutschland begrenzt das Ausmaß, in dem Vermieter:innen Mieterhöhungen an Bestandsmieter:innen weitergeben können. Der Mietspiegel misst die durchschnittliche Neuvertragsmiete der letzten 6 Jahre und wird für die Anpassung der Mieten in bestehenden Verträgen verwendet, wobei es verschiedene Grenzen und Ausnahmen gibt.

Daher wirken sich Erhöhungen der neuen Marktmieten nur mit einer zeitlichen Verzögerung auf die Bestandsmieter:innen aus. In dem Maße, wie die höheren Mieten an die bestehenden Mieter:innen weitergegeben werden (oder die Mieter:innen ausziehen und mit den höheren Marktmieten konfrontiert werden), wird Wohneigentum vergleichsweise attraktiver, sowohl für Investor:innen, die höhere Mieteinnahmen erzielen, als auch für Haushalte, die den Kauf einer Wohnung in Erwägung ziehen, um höhere Mieten zu vermeiden.

Umweltvorschriften erhöhen die Kosten für den Besitz von Wohneigentum, insbesondere von älteren Gebäuden, aufgrund der erforderlichen Modernisierungen und der Steuern für Gebäude mit geringer Energieeffizienz. Dadurch werden solche Immobilien für Investoren weniger attraktiv, die niedrigere Preise verlangen werden.

Verschuldung und Eigentumsstruktur

Etwa die Hälfte der deutschen Haushalte besitzt ein Eigenheim. Hypothekendarlehen haben in der Regel eine Zinsbindung von etwa 10-15 Jahren. Zinserhöhungen werden sich daher erst mit Verzögerung auf die bestehenden Kreditnehmer:innen auswirken, während ihr laufendes Einkommen im Durchschnitt steigt.

Von den Mietobjekten sind 65 % im Besitz von Einzelinvestor:innen, 14 % im Besitz von professionellen Investor:innen und 21 % im Besitz von Vermieter:innen ohne Erwerbszweck (öffentlicher Wohnungsbau, Wohnungsbaugesellschaften und religiöse Organisationen). Einige dieser Investor:innen, vor allem die professionellen, haben die Immobilien mit Schulden finanziert, in der Regel über Anleihen und Bankkredite. Im Gegensatz zu Hypotheken an private Haushalte haben diese Schulden in der Regel eine anfängliche Laufzeit von 5-10 Jahren und sind nicht tilgungsfrei.

Daher wird ein erheblicher Teil dieser Schulden in den nächsten Jahren fällig und muss zu wesentlich höheren Zinssätzen refinanziert werden, wodurch die Zinskosten der Investor:innen steigen. Wenn die Zinskosten schneller steigen als die Mieten, könnten einige Eigentümer:innen gezwungen sein, zusätzliches Eigenkapital einzubringen, um den Fehlbetrag zu decken, oder die Immobilie zu verkaufen.

Vermieter:innen könnten auch unter Druck geraten, wenn der geschätzte Wert ihrer Immobilien erheblich sinkt. Einige Kreditvereinbarungen sehen vor, dass der Wert der Schulden weniger als 60 % des geschätzten Werts der Immobilien betragen muss. Wenn die Werte erheblich sinken, könnten einige Vermieter diese Grenze überschreiten und müssen dann möglicherweise neues Eigenkapital ausgeben, einige Immobilien verkaufen, um die Schulden zurückzuzahlen, oder eine Einigung mit den Kreditgebern erzielen.

Vermieter, die mit hohen Schulden und Zinskosten konfrontiert sind, könnten gezwungen sein, zu reduzierten Preisen zu verkaufen und die Preise weiter zu senken. Allein die Erwartung, dass Vermieter:innen gezwungen sein werden, zu reduzierten Preisen zu verkaufen, könnte potenzielle Käufer:innen davon abhalten, in den Markt einzusteigen, und sie dazu veranlassen, auf bessere Preise zu warten. Dies könnte in naher Zukunft zu einem erheblichen Preisrückgang führen.

Was ist bisher geschehen und was könnte folgen?

Bisher waren die Preisrückgänge seit dem Höchststand Mitte 2022 im Durchschnitt moderat und lagen je nach Index zwischen 5 % und 15 %. Die Zahl der Transaktionen war im Vergleich zu den Vorjahren sehr gering, was darauf hindeutet, dass sowohl Verkäufer:innen als auch Käufer:innen sich mit Transaktionen zurückhalten, bevor sich ein klareres Bild ergibt. Der durch die höheren Zinssätze ausgelöste Anpassungsprozess könnte für einige fremdfinanzierte Vermieter Probleme mit sich bringen, doch diejenigen, die die nächsten Jahre erfolgreich meistern, dürften von den robusten mittelfristigen Fundamentaldaten für Angebot und Nachfrage profitieren.

In diesem unsicheren Umfeld ist es für aktive Manager von entscheidender Bedeutung, die makroökonomischen, sektoralen und Markttrends kontinuierlich zu bewerten, um attraktive Anlagemöglichkeiten zu identifizieren und unattraktive Risiken bei Aktien, Anleihen und hybriden Instrumenten von Immobilienunternehmen zu vermeiden.

Die wichtigsten Punkte:

– Die Nachfrage nach Wohnraum in Deutschland, insbesondere in den größeren Städten, wird in den kommenden Jahren voraussichtlich robust bleiben.

– Das Angebot dürfte zumindest auf kurze Sicht weiter zurückbleiben.

– Infolgedessen werden die Mieten wahrscheinlich weiterhin kräftig steigen, teilweise gedämpft durch Regulierungen.

– Die Erschwinglichkeit von Wohnraum wurde durch die höheren Zinsen beeinträchtigt, dürfte sich aber ohne weitere Zinsschocks allmählich erholen, unterstützt durch das Wachstum des verfügbaren Einkommens.

– Der Markt hat sein neues Gleichgewicht noch nicht gefunden. Während der Anpassungsphase könnten stark fremdfinanzierte Vermieter:innen unter Druck geraten und gezwungen sein, zu stark reduzierten Preisen zu verkaufen.

– Diejenigen Vermieter:innen, die die nächsten Jahre erfolgreich meistern, dürften von den robusten mittelfristigen Fundamentaldaten profitieren.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.