Häufig werden steigende Kurse als „gut“ und fallende Kurse als „schlecht“ empfunden. Wer möchte schon gerne investieren, wenn die Kurse nach unten gehen? Hier lesen Sie 5 wertvolle Tipps wie Sie mit Kursschwankungen umgehen lernen.

Häufig werden steigende Kurse als „gut“ und fallende Kurse als „schlecht“ empfunden. Wer möchte schon gerne investieren, wenn die Kurse nach unten gehen? Hier lesen Sie 5 wertvolle Tipps wie Sie mit Kursschwankungen umgehen lernen.

1. Die Kurse von Wertpapieren schwanken – sind Kursschwankungen gut oder schlecht?

Wertpapiere werden an Finanzmärkten gehandelt. Die Preise werden durch Angebot und Nachfrage gebildet. Dabei gilt, wie bei jedem Markt: Käufer möchten so günstig kaufen wie möglich – auf der Gegenseite möchten die Verkäufer einen möglichst hohen Preis erzielen. Dort, wo sich Angebot und Nachfrage treffen, ergibt sich ein Marktgleichgewicht. Es entsteht ein Kurs.

Finanzmarkt Experte Johann Griener erklärt Ihnen die do’s and dont’s von Kursschwankungen. Gesetzlicher Hinweis.

Jeden Tag treffen Käufer und Verkäufer aufeinander. Manchmal ist das Angebot an Wertpapieren höher als das zu veranlagende Kapital. An anderen Tagen ist es genau umgekehrt. Der Kurs für ein bestimmtes Wertpapier ist daher einmal höher und ein anderes Mal niedriger, er unterliegt also Schwankungen.

2. Wann kaufen? Wann verkaufen?

Der Kurs von heute ist ein rein zufälliges Ergebnis. Das gleiche gilt auch für den Kurs von morgen. Wann ist der Kurs also niedrig genug um zu kaufen bzw. hoch genug um zu verkaufen?

Das weiß im Vorhinein niemand. Doch ab dem Zeitpunkt, zu dem man gekauft hat, soll der Kurs nach Möglichkeit steigen, sagen die Käufer. Jene, die verkauft haben, hoffen auf das Gegenteil. Leider kann das erworbene Wertpapier mit dem Prinzip der Hoffnung nichts anfangen. Und oft ist es dann auch so, dass genau ab dem Zeitpunkt des Kaufs der Kurs nur mehr eine Richtung kennt, jene nach unten.

Doch zurück zur Kursschwankung. Die Kursschwankung kann nach oben oder nach unten erfolgen. Ob dies vom einzelnen als „gut“ oder „schlecht“ empfunden wird, ist in der Finanztheorie nicht relevant. Hier wird der Begriff „Risiko“ durch die Höhe der Kursschwankung und nicht durch die Richtung der Schwankung definiert.

3. Höhere oder niedrigere Kursschwankungen, was ist besser?

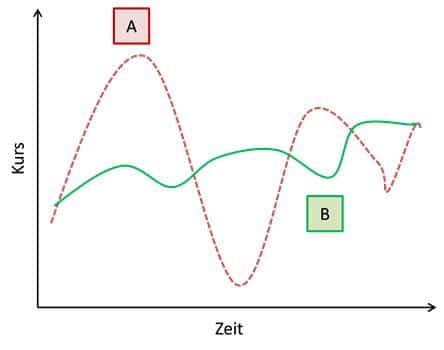

Werfen wir einen Blick auf einen beispielhaften Chart. Wir vergleichen zwei Anlagen mit unterschiedlichen Kursschwankungen.

Grafik: Exemplarische Darstellung zweier Anlagen mit unterschiedlichen Kursschwankungen

Quelle: Erste Asset Management

Die Veranlagungsmöglichkeit „A“ (rot, gestrichelt) mit hohen Kursschwankungen wurde der Veranlagungsmöglichkeit „B“ (grün) mit moderaten Kursschwankungen gegenübergestellt.

Für Anlegerinnen und Anleger stellt sich die Frage: „Welche der beiden Alternativen ist besser?“

Viele Anlegerinnen definieren besser mit:

- Höherer Ertrag oder

- Niedrigere Schwankungen

Doch sehen das alle Investoren gleich? Beginnen wir damit, was wir objektiv über den dargestellten Kursverlauf aussagen können.

- Die Veranlagung „A“ weist deutlich höhere Kursschwankungen auf als die Veranlagung „B“.

- Unter der Annahme, dass alle zu Beginn des abgebildeten Zeitraums gekauft und am Ende verkauft haben, hat sich der gleiche Ertrag für Investoren ergeben.

- Wenn man die Anlage „A“ ganz unten gekauft hätte, dann wäre der Ertrag für Investoren sehr viel höher gewesen als bei Anlage „B“.

- Wenn man die Anlage „A“ beim Höchstkurs gekauft hätte, dann hätte man einen deutlichen Verlust erlitten.

Es handelt sich hier um zwei unterschiedliche Veranlagungen, die nicht unmittelbar vergleichbar sind. Der wesentliche Unterschied liegt in der Höhe der Kursschwankungen.

Ob die Kursschwankung für den einzelnen Anleger bzw. die einzelne Anlegerin einen Vorteil oder Nachteil darstellt, kann nur individuell beurteilt werden. Viele Anlegerinnen möchten Kursschwankungen vermeiden und fühlen sich in weniger risikoreichen Investments wohler. Doch andererseits bedeuten höhere Kursschwankungen auch höhere Chancen!

4. Wie kann man mit Kursschwankungen umgehen?

Wertpapiere unterliegen Kursschwankungen. Bei manchen fallen diese höher, bei anderen niedriger aus. Aus Sicht der Anlegerinnen und Anleger gibt es unterschiedliche Strategien wie mit diesen Schwankungen umgegangen wird:

- Die „Risiko-vermeiden“-Strategie: Aus Angst vor Kursverlusten (Schwankung nach unten) werden Risiken erst gar nicht eingegangen. Das Kapital bleibt auf dem Sparbuch oder in anderen sehr konservativen Instrumenten.

- Die „Vogel-Strauß“-Strategie: Bei Gefahr (Kursrückgängen) wird der Kopf in den Sand gesteckt. Bei entsprechend werthaltigen Investments und langfristigem Anlagehorizont eine verständliche Handlungsalternative.

- Die „Ich-habs-ja-gewusst“-Strategie. Bei Kursrückgängen erkennt man, dass man zu Höchstkursen eingestiegen ist. Häufig in Kombination mit der „Nie-wieder“-Strategie oder mit der „Warum-immer-ich“-Strategie. Oft wird sofort mit Verlust verkauft, in den meisten Fällen kommen risikoreiche Anlagen für die Zukunft nicht mehr in Frage.

Allen oben genannten Strategien haben eines gemeinsam: Anlegerinnen und Anleger waren sich vorweg der Kursschwankungen nicht bewusst oder hatten keinen Plan, wie sie damit umgehen sollten. Und eventuelle rationale Handlungen wurden in den Hintergrund gestellt.

Wir möchten daher noch einige Strategien vorstellen, die auf rationalen Entscheidungen beruhen.

- Die „Timing“-Strategie. Hierbei werden interessante Veranlagungen identifiziert und bewusst auf niedrige Kurse gewartet. Das bedeutet aber auch, dass nach starken Kursrückgängen auch der Mut da sein muss, um zu kaufen.

- Der „Einstieg-in-Tranchen“. Bei dieser Strategie wird das geplante Investment in z.B. 12 Teilbeträgen (= Monaten) investiert.

- Der „Wertpapier-Anlageplan“. Viele Banken bieten eine automatisierte Möglichkeit ausgewählte Fonds monatlich mittels kleiner Beträge (zumeist schon ab EUR 50,-) zu erwerben. Aufgrund des langsamen Kapitalaufbaus ist diese Strategie schon per Definition als langfristig zu sehen.

5. Gefühle kontrollieren, geht das?

Eines sollte immer bedacht werden: Menschen veranlagen ihr hart erarbeitetes Kapital Für die meisten ist dies eine emotionale Angelegenheit. Das Ergebnis wird nicht im Vorhinein feststehen und kann auch nicht von den Anlegerinnen und Anlegern beeinflusst werden. Selbst wenn man meint bei der Veranlagung rational gehandelt zu haben, gewinnen bei größeren Kursrückgängen die Emotionen die Überhand. Es besteht die Gefahr, dass man übereilt Entscheidungen trifft. Jede noch so gut geplante Strategie funktioniert nicht mehr.

In der Vergangenheit hat sich zur Kontrolle der Emotionen folgendes bewährt:

- Nehmen Sie bei der Entscheidung über eine Veranlagung ein Blatt Papier zur Hand. Notieren Sie den Grund, warum Sie gerade diese Investition ausgewählt haben. Und definieren Sie eine Einstiegs- und Ausstiegs-Strategie dafür. Wenn es im Laufe der Zeit zu Kursschwankungen (v.a. nach unten) kommt, dann nehmen Sie VOR(!) einer Entscheidung das Papier zur Hand und überprüfen Sie, ob die niedergeschriebenen Aspekte noch Gültigkeit haben. So finden Anlegerinnen und Anleger eventuell von emotionalen zu rationalen Anlageentscheidungen zurück.

Fazit

Investments unterliegen – je nach Art der Veranlagung – mehr oder weniger hohen Kursschwankungen. Der Umgang mit diesen Schwankungen – vor allem jenen nach unten – stellt für viele Anlegerinnen und Anleger ein Problem dar. Es gibt Strategien, um die zumeist hoch-emotionalen Entscheidungen bei der Kapitalveranlagung auf eine rationale Basis zu stellen.

Es sollte nur Kapital veranlagt werden, das längerfristig nicht benötigt wird. Denn auch Anlagen, die fundamental in Ordnung sind, können durch die Kursbewegungen an den Finanzmärkten an Wert verlieren. Doch bei einem längerfristigen Anlagehorizont besteht zumindest die Chance, dass diese Wertverluste dann auch wieder aufgeholt werden.

Mehr Informationen zu den Fonds der Erste Asset Management finden Sie auf unserer Homepage.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.