Unsichere Zeiten legen es nahe, in der persönlichen Veranlagung so breit aufgestellt zu sein, wie das nur möglich ist. Die aktuelle Gemengelage – ein brisanter Cocktail aus außergewöhnlich hoher Inflation, den dagegen antretenden und restriktiver gewordenen Notenbanken, und einer Abschwächung der Weltwirtschaft, die unter Umständen in eine Rezession münden könnte – hat seit Anfang April zu einem Kursrutsch bei nahezu allen Anlageklassen geführt: Aktien, Staatsanleihen und Unternehmensanleihen, inflationsgebundene Staatsanleihen, Industriemetalle sowie Gold und Cryptowährungen zog es in die Tiefe. Dass diese Anlagen, die historisch eine wichtige Unabhängigkeit zueinander aufweisen, zeitgleich Wertverluste erleiden, war in der Vergangenheit sehr selten. Das zeigt die hohe Fragilität in der Stimmungslage der Finanzinvestor:innen. In diesem Zeitraum gab es keinerlei Möglichkeit für Anleger:innen, sich zu verstecken.

Nur eine Anlageklasse konnte sich weitgehend isolieren: Alternative Investments, die für Kund:innen der Erste Asset Management mit dem Alpha Diversified 3 unkompliziert und mit einem langjährigen Trackrecord zugänglich gemacht werden. Wie das möglich ist und welche Instrumente diesem alternativen Fonds zur Verfügung stehen, erklärt Fondsmanager Christian Süttinger im folgenden Gespräch.

Die extremen Kursschwankungen an den Aktienbörsen und die angespannte Situation an den Anleihemärkten machen es den Fondsmanager:innen derzeit nicht leicht. Wo stehen wir momentan? Am Beginn eines Bärenmarktes oder am Ende einer Korrektur?

Ein wirtschaftliches und geopolitisches Umfeld, wie wir es derzeit vorfinden, bietet ganz wenige Vergleichsmöglichkeiten in der Vergangenheit. Trotzdem macht es Sinn, Parallelen zu ziehen. Das Vorhaben der Notenbanken, die Inflation „um jeden Preis“ zu dämpfen, hat in seinen Auswirkungen eine mögliche Vorlage in den Jahren 1981 und 1982 in den USA. Damals unter Paul Volcker haben kräftige Zinserhöhungen letztlich zu einer Abschwächung der Wirtschaft geführt, was den inflationären Druck Großteils gelöst hat. Ein ähnliches Szenario ist für 2022 und 2023 denkbar. Die enorme pandemie-bedingte Güternachfrage wird zugunsten von Dienstleistungen nachlassen. Die Konsument:innen sind aufgrund der gestiegenen Preise bereits jetzt in ihrer Kaufkraft eingeschränkt. Zusätzlich werden sich die Engpässe in den globalen Lieferketten, von denen inflationärer Druck ausgeht, im Zeitablauf verbessern. Kurzum: Zieht man etwa bei Anleihen Vergleiche aus der Vergangenheit, wäre die Erwartung, dass die Preise von Anleihen als erstes und vergleichsweise rasch einen Boden finden werden. Möglicherweise haben sie ihn bereits gefunden? Die Aktienkurse würden dem mit einem gewissen zeitlichen Abstand folgen und stünden in 12 Monaten höher als heute. Das Risiko für dieses Szenario: eine spürbare globale Rezession – dafür gibt es jedoch kaum Anzeichen.

„Für eine spürbare globale Rezession gibt es keine Anzeichen.“

Christian Süttinger, Fondsmanager Alpha Diversified 3

© Bild: Huger

Was können Anleger:innen tun, um Stabilität in ihr Portfolio zu bekommen?

Alle verfügbaren Anlageklassen und Investmentkonzepte zu nützen, das ist ganz zentral. Unterschiedliche Bestandteile werden in unterschiedlichen Zeitfenstern gut funktionieren. Die Schwankungen im Portfolio lassen sich durch eine breite Streuung begrenzen. Eine Anlageklasse, die manchmal erst auf den zweiten Blick Beachtung findet, sind Alternative Investments. Nach unserer Leseart sind das Strategien, die sich gut täglich oder wöchentlich handeln lassen. Sie bieten Ideen und Konzepte, die sich in anderen Anlageklassen nicht wiederfinden.

Ein aussagekräftiges Beispiel ist die Möglichkeit, von fallenden Anleihenkursen zu profitieren. Das hat den Anleger:innen seit Jahresbeginn einen willkommenen Mehrwert gebracht. Trendfolgende Strategien (Managed Futures) und Global Macro, ihres Zeichens Multi-Asset-Fonds, können „short“ gehen, also auf fallende Kurse „wetten“ und damit Kursrückgänge nützen. Das war und bleibt ein probates Mittel gegen hohe Inflation und die Zinswende, aus Sicht von Anleiheninvestor:innen.

| Managed Futures: Fondsmanager:innen erstellen auf Grundlage von trendfolgenden Modellen, das heißt ohne manuelle Eingriffe, Portfolios aus allen verfügbaren Anlageklassen (Aktien, Anleihen, Zinsen, Währungen, Rohstoffe). Die Portfolios können steigende und fallende Trends nützen. |

| Global Macro: Fondsmanager:innen erstellen auf Grundlage volkswirtschaftlicher Daten Portfolios aus allen verfügbaren Anlageklassen. Profitieren können die Portfolios von steigenden und fallenden Kursen. Verantwortlich für die Ausrichtung ist das Fondsmanagement. |

Ein weiterer Block sind Aktienstrategien, die ein Portfolio aus erwarteten „Gewinner:innen“ und erwarteten „Verlierer:innen“ („short“) zusammenstellen, und die Abhängigkeit des fertigen Portfolios zum Aktienmarkt aktiv steuern oder neutralisieren. In der Realität ist das weniger kompliziert als es klingt. Long/Short-Equity Strategien bieten die Möglichkeit, im Sinne der Anleger:innen mit Aktien zu arbeiten. Die Schwankungen des Fonds bleiben im Vergleich zum Aktienmarkt begrenzt.

| Long/Short-Equity: Fondsmanager:innen bilden Aktienportfolios aus erwarteten „Gewinner:innen“ (long) und erwarteten „Verlierer:innen“ (short, das bedeutet leerverkauft). Die Abhängigkeit der Portfolios zum Aktienmarkt ist begrenzt und reicht von marktneutral (ca. 0-20%) bis ca. 40%. Die Kursschwankungen betragen einen Bruchteil des Aktienmarktes. |

Dann verbleiben Strategien, die auf gänzlich eigenständige Investmentideen zurückgehen, nahezu losgelöst von traditionellen Aktien- und Anleihenfonds. Dazu zählen beispielsweise Alpha-Strategien im Rohstoffbereich, der für Finanzinvestor:innen nur über Futures zugänglich ist. Oder Aktienindex-Arbitrage, die den Umstand nützt, dass laufend Aktien in Aktienindizes aufgenommen werden oder ausscheiden, was bis zu einem gewissen Grad zu absehbaren, kurzfristigen Kursschwankungen führt.

Wir behalten den Überblick über die angebotenen Investmentideen und prüfen sie auf Plausibilität und ihre Erfolgschancen. Schritt für Schritt werden die einzelnen Komponenten ausgewählt und im Portfolio kombiniert, was Mehrwert schafft. Wir empfehlen, die Anlageklasse Alternative Investments keinesfalls zu übersehen. Der umfassende Kursrutsch seit Anfang April bei Aktien und bei Anleihen ist ein gutes Beispiel für die Sinnhaftigkeit von Portfoliokomponenten, die in der Lage sind, sich zu isolieren.

Wie gehst du mit den an manchen Tagen hohen Tagesschwankungen um? Trends lassen sich in so einem Markt schwer festmachen.

Im Alpha Diversified 3 wählen wir aufgrund unserer Erfahrung seit ca. 15 Jahren jene Strategien aus, die am vielversprechendsten sind. Fondsmanager:innen setzen diese Strategien um. Damit sind wir selbst ein „Ideen-Manager“, wenn man so will. Wir behalten dadurch den Überblick, während unsere Manager:innen ihre Erfahrungen und Handelssysteme im Tagesgeschäft einsetzen.

Es wird oftmals von einem Jahrzehnt der Rohstoffe gesprochen. Sind Rohstoffe das neue Gold in den Portfolios?

Bei Rohstoffen gibt es zwei Einflussfaktoren, die tendenziell gegeneinander wirken: Einen enormen Nachfrage-Überhang seit der COVID-Pandemie. Ursache dafür ist hauptsächlich die ausgeprägte Kauflaune bei Waren, die in den Lockdowns kaum zugänglich waren. Das geht zulasten des Dienstleistungssektors. Verstärkt wurde dieser Effekt durch den weitgehenden Stillstand auf der Produktionsseite. Spiegelbildlich hat sich in der Vergangenheit aber gezeigt, dass das Angebot von Rohstoffen, jeweils mit einer gewissen Verzögerung, in der Lage war, mit der Nachfrage Schritt zu halten. Diese Verzögerung, die durchaus Jahre dauern kann, wird dadurch hervorgerufen, dass Produktionsausweitungen in Öl- und Erdgasfeldern und in Minen hohe Investitionen erfordern.

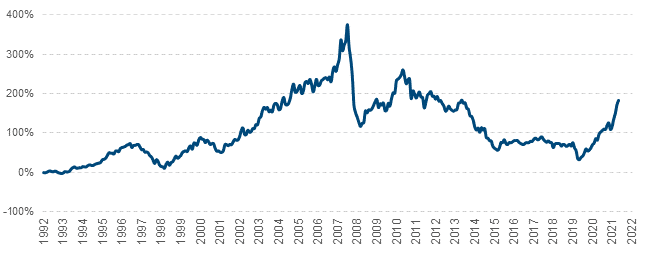

Sehen wir uns einen Rohstoffe-Index an, so zeigt sich, dass der langjährige Trend nicht wirklich eindeutig ist:

Chart: Preisentwicklung von Rohstoffen, 30 Jahre

Hinweis: Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung des Fonds zu.

Wie die Grafik zeigt, haben die Preise von Rohstoffen trotz der „Explosion“ in diesem Jahr die Höchststände von 2008 und 2011 noch nicht erreicht. Rohstoffe bilden eine willkommene Diversifikation für ein Portfolio und sind eine gute Absicherung gegen Inflation. Jedoch ist nicht gesagt, dass es in dieser Tonart weitergehen muss. Innerhalb des Rohstoffbereiches schätzen wir Industriemetalle als langfristig am aussichtsreichsten ein. Für den notwendigen Übergang zu sauberer Energie und für das Erreichen der globalen Klimaziele sind sie unverzichtbar. Die Speicherung und Leitung von Strom ist ohne Industriemetalle nicht möglich.

Fazit

Der Kursverfall bei Aktien, Anleihen und Gold seit Anfang April hat eine Anlageklasse in den Blickpunkt gerückt: Alternative Investments. Der Alpha Diversified 3 bietet einen unkomplizierten Zugang zu dieser Anlageklasse, vor dem Hintergrund der langjährigen Erfahrung der Erste Asset Management in dem Bereich.

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC: Fonds-ABC | Erste Asset Management

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.