An den Aktienmärkten geht ein starkes erstes Halbjahr zu Ende. Neben den schon bekannten Faktoren Inflation und Leitzinsen, geriet das Trendthema künstliche Intelligenz (KI) in den Fokus. Vor allem bei den Aktien einiger Unternehmen aus dem Tech-Bereich entwickelten sich die Kurse im ersten Halbjahr sehr positiv.

Fondsmanager Tamás Menyhárt blickt im Interview auf die vergangenen 6 Monate zurück und verrät uns, was passieren muss, damit das Jahr 2023 genauso fröhlich endet wie die erste Jahreshälfte verlief.

Mit der Bankenkrise in den USA im März sahen manche schon eine neue globale Finanzkrise auf den Markt zukommen. Seither hat sich der breite Markt allerdings gut entwickelt. Worin siehst du die Gründe für die aktuell positive Stimmung?

Der wichtigste Faktor für die Widerstandsfähigkeit des Marktes war, dass sowohl die Fed als auch das US-Finanzministerium sehr schnell auf die sich entwickelnde Krise reagierte. Die Maßnahmen, die gesetzt wurden, haben sich bislang als ausreichend erwiesen, um das Vertrauen in das US-Bankensystem zu stabilisieren. Die angeschlagenen Banken waren zwar keineswegs klein. Es handelte sich aber um regionale Akteure die eindeutig Fehler im Risikomanagement machten.

Für die allgemein positive Stimmung in diesem Jahr gibt es verschiedene Argumente. Der wichtigste Grund ist, dass die Inflationsraten zu sinken begannen, was schließlich zu einem Ende des geldpolitischen Straffungszyklus führen dürfte. Die Fed hat vor kurzem eine Pause eingelegt, nachdem sie zehn Zinserhöhungen in Folge vorgenommen hat, rechnet aber noch mit einigen weiteren in diesem Jahr. Andere große Zentralbanken wie die EZB und die Bank of England sind noch dabei, die Zinsen zu erhöhen.

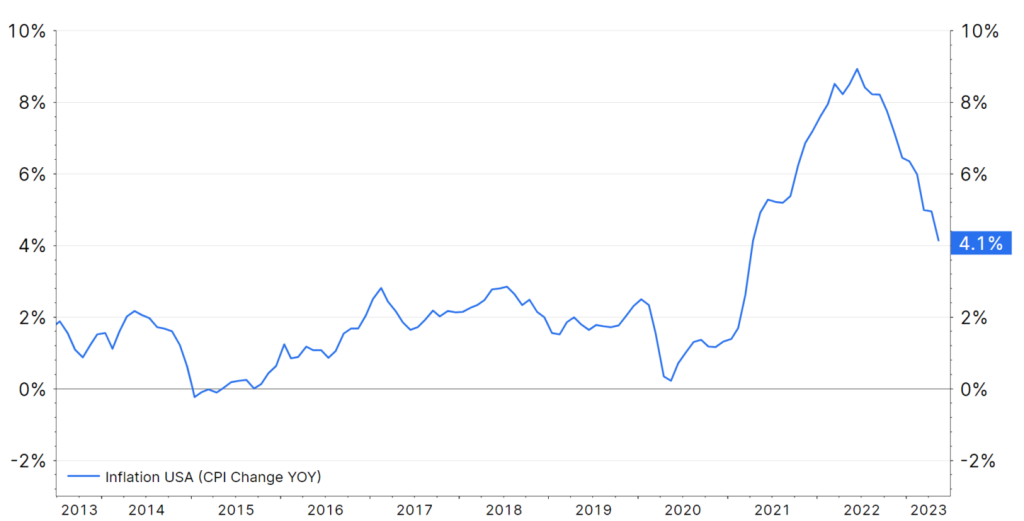

Die US-Inflation hat vor 12 Monaten ihren Höhepunkt erreicht und ist seither rückläufig. Quelle: Refinitiv Datastream, Entwicklung der vergangenen 10 Jahre. Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Viele Anleger:innen blicken gespannt auf die Inflationsentwicklung. Haben wir das Hoch bei der Teuerung schon hinter uns?

Wir sind noch nicht über den Berg. Es besteht weiter das Risiko, dass die Inflation weiter ansteigt und die restriktiven Maßnahmen der Zentralbanken länger als erwartet andauern. Insgesamt ist jedoch das wahrscheinlichste Szenario, dass die Inflation im vergangenen Jahr ihren Höhepunkt erreicht hat. Damit würden wir uns einem Niveau nähern, bei dem die Zentralbanken keine weitere Straffung vornehmen müssen.

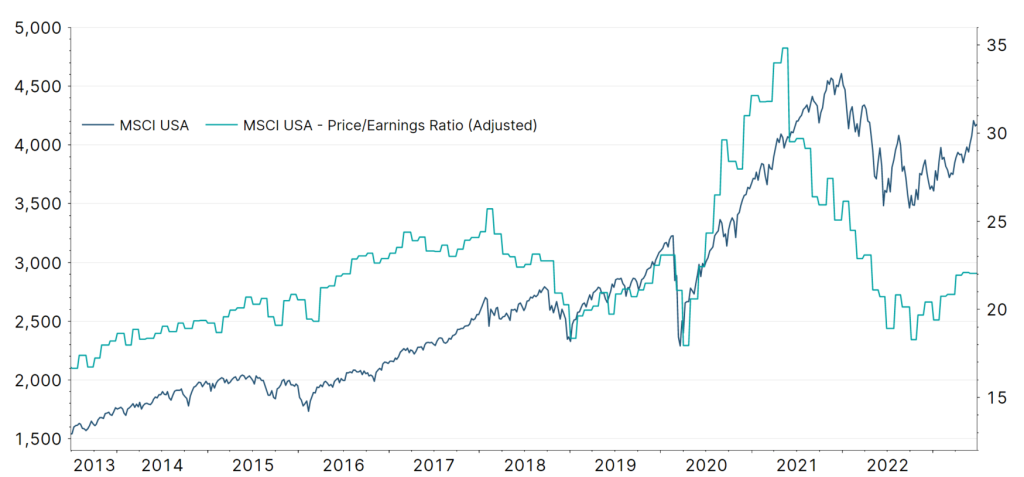

Das von den Zentralbanken festgelegte Zinsniveau wirkt sich auf die Renditen risikofreier Staatsanleihen aus. Diese Renditen korrelieren wiederum negativ mit den Bewertungen risikoreicher Vermögenswerte, allen voran Aktien. Vereinfacht heißt das: Steigen die Zinsen, geht das Bewertungsniveau am Aktienmarkt tendenziell zurück – Aktien und ihre Kurse fallen.

Warum wirkte sich die Zinswende im Vorjahr so negativ auf die Kurse bei Aktien aus?

Die negative Entwicklung bei den Aktienkursen im Vorjahr erklärt sich fast ausschließlich durch die Kompression der Multiplikatoren wie dem KGV (= Aktienkurs geteilt durch Gewinn pro Aktie).

Die Anleger:innen forderten angesichts der höheren Renditen die sichere Anleihen bieten, eine höhere Gewinnrendite. In diesem Jahr ist das Gegenteil der Fall. Die Marktteilnehmer:innen haben bereits niedrigere Zinssätze in der Zukunft eingepreist. Dadurch sind die Aktienbewertungen gestiegen, selbst in einem mittelmäßigen Ertragsumfeld.

Hinzu kommt eine geringe Volatilität an den Aktienmärkten. Der VIX-Index, der die implizite Volatilität des S&P-500-Index misst, ist auf den niedrigsten Stand seit der Pandemie gesunken. Eine niedrige Volatilität stärkt nicht nur das Vertrauen der Börsenanleger:innen, sondern führt auch zu Käufen durch systematische Anleger:innen, was dem Markt zusätzliche Nachfrage beschert.

Trotzdem schwebt weiterhin das Risiko einer möglichen Rezession über den Finanzmärkten. Spiegelt sich dieses Risiko deiner Meinung nach angemessen in den aktuellen Kursen wider?

Der Beginn der russischen Aggression brachte einen Anstieg der Energiepreise mit sich und hat das bestehende Inflationsproblem weiter verschärt. Seither sind die Rezessionsängste ein ständiger Begleiter am Markt. Die Renditekurve in den USA – ein Indikator, der in der Vergangenheit Rezessionen mit hoher Genauigkeit vorhergesagt hat – ist seit einiger Zeit stark invertiert. Das zeigt, dass die Rezessionssorgen durchaus berechtigt sind.

Die Differenz zwischen der Rendite von 2- und 10-jährigen US-Staatsanleihen war im letzten Jahr negativ. In der Vergangenheit deutete dies in der Regel auf eine bevorstehende Rezession hin. Quelle: Refinitiv Datastream, Entwicklung der vergangenen 10 Jahre. Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Trotz einiger rot blinkender Rezessionsindikatoren ist es den USA und Europa bisher gelungen, eine harte Landung, also eine schwere Rezession, zu vermeiden. Auch wenn sich die meisten Wirtschaftswissenschaftler:innen einig sind, dass die Wahrscheinlichkeit einer Rezession hoch ist, wird sowohl über den Zeitpunkt als auch über das Ausmaß eines künftigen Konjunktureinbruchs heftig diskutiert.

Die deutliche Trendwende bei den Öl- und Gaspreisen seit dem letzten Sommer hat die Chancen für eine so genannte weiche Landung erhöht, ein Szenario, das von einer leichten Rezession bis hin zu einer Verlangsamung des BIP-Wachstums reicht. Da der erwartete Beginn einer Rezession immer weiter hinausgeschoben wird, konnten sich die Anleger:innen wieder etwas beruhigen, und die Volatilität der Finanzmärkte ging zurück.

Rezession ja oder nein – was sagen die Markterwartungen derzeit?

Gegenwärtig preisen die Märkte eine Kombination aus einer sanften Landung und einer daraus resultierenden weniger restriktiven Fed für die Zukunft ein. Im Falle eines signifikanten Konjunktureinbruchs würden die Zentralbanken eine ausgesprochen dovishe Haltung einnehmen, also ihre Geldpolitik lockern. In einem solchen Fall würden jedoch die negativen Auswirkungen sinkender Ertragserwartungen die positiven Effekte überwiegen.

Ironischerweise geht die größte Gefahr für die aktuellen Aktienkurse wahrscheinlich von einer Wirtschaft aus, die deutlich nach oben überrascht. Gegenwärtig wird der S&P-500 mit dem 20-fachen der erwarteten Gewinne gehandelt und liegt damit sowohl über seinem 5- als auch seinem 10-Jahres-Durchschnitt, gleiches gilt für den MSCI USA. Gleichzeitig bewegen sich die realen US-Renditen auf dem höchsten Stand seit 2010. Diese Kombination ist nicht haltbar, und am Ende wird eines von beiden nachgeben müssen. Eine zu starke Wirtschaft wird die Fed dazu zwingen, die Zinsen weiter anzuheben, und dafür sind die aktuellen Bewertungen einfach zu hoch.

Sowohl in diesem als auch im letzten Jahr wurden die Kursbewegungen der wichtigsten Aktienindizes weitgehend durch einen Rückgang bzw. eine Ausweitung des Kurs-Gewinn-Verhältnisses bestimmt. Quelle: Refinitiv Datastream, Entwicklung der vergangenen 10 Jahre. Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Meiner Meinung nach wäre das beste Marktszenario, wenn die Wirtschaft in eine milde Rezession abgleitet, was den Spekulationen über weitere Zinserhöhungen endgültig ein Ende setzen würde. Die US-Notenbank könnte dann mit einer koordinierten Lockerung der Politik beginnen, was die Aktienkurse stützen dürfte. In einem solchen Fall dürfte der positive Bewertungseffekt einen leichten Rückgang der Gewinnprognosen überwiegen.

Wie blickst du generell auf das zweite Halbjahr an den Aktienmärkten? Welche Themen könnten für das restliche Jahr wichtig sein?

Der wichtigste Treiber wird die Entwicklung der Inflation und der Zinssätze sein. Risikoanlagen werden Unterstützung finden, wenn sich die Tendenz einer sinkenden Inflation und einer weniger aggressiven Geldpolitik durchsetzt und wenn es den großen Volkswirtschaften gelingt, eine harte Rezession zu vermeiden.

Natürlich ist auch zu beobachten wie es beim Trendthema künstliche Intelligenz (KI) weitergeht. Es muss sich erst zeigen ob sich auch die Gewinnaussichten der Unternehmen die von KI profitieren, verbessern. So hat beispielsweise Nvidia, einer der größten Halbleiterhersteller, kürzlich einen Anstieg der Konzerneinnahmen um mehr als 50 % für das nächste Quartal in Aussicht gestellt und damit die Schätzungen der Analysten weit übertroffen. Die Anleger:innen begrüßten die optimistischen Aussichten und trieben die Marktbewertung des Unternehmens auf über eine Billion US-Dollar.

Nvdia ist nun die Aktie mit der besten Performance seit Jahresbeginn im S&P-500 Index und hat seither um fast 200 % zugelegt. Meta und Tesla liegen auf den Plätzen 2 und 3, beide mit einem Plus von mehr als 100 %. Da diese Aktien gemessen an der Marktkapitalisierung zu den Top 10 weltweit gehören, ist ihre Performance für den gesamten Aktienmarkt von großer Bedeutung.

Nvidia-Aktien stiegen dank des Engagements des Unternehmens im Bereich der künstlichen Intelligenz an. Quelle: Refinitiv Datastream, Entwicklung der vergangenen 10 Jahre. Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Auf der anderen Seite war die Marktbreite in diesem Jahr ziemlich gering, da die Rallye auf die unglaubliche Leistung einer kleinen Anzahl von Large-Cap-Aktien zurückzuführen war. Damit ein neuer Bullenmarkt nachhaltig ist, brauchen wir eine größere Anzahl von Aktien, die am Aufwärtstrend teilhaben. In den letzten Monaten haben wir einige positive Entwicklungen an dieser Front gesehen.

Zusammengefasst: Die Märkte haben sich in Bezug auf die Bewertung etwas übernommen. Die größte Gefahr geht von einem erneuten Anstieg der Inflation und der Renditen aus. Damit sich die gute Performance dieses Jahres fortsetzt, brauchen wir weniger restriktive Zentralbanken, eine positive Gewinnentwicklung und eine größere Marktbreite. Dann könnte das Jahr 2023 genauso fröhlich enden wie die erste Jahreshälfte verlief.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

Die hier angeführten Unternehmen sind beispielhaft ausgewählt worden und stellen keine Anlageempfehlung dar.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.