Die Normalisierung an den Anleihenmärkten bringt Ertragschancen. Wolfgang Zemanek, Head of Fixed Income, Erste Asset Management berichtet über Inflation, Zinsen und die Politik der Notenbanken.

Die Zinswende der Notenbanken zur Eindämmung der Inflation sorgt für geänderte Rahmenbedingungen an den Kapitalmärkten. Während die höheren Geldmarktzinsen in einigen Risikoklassen für Gegenwind sorgen, könnte es am Anleihenmarkt wieder interessante Ertragschancen geben, wie Wolfgang Zemanek, Head of Fixed Income der Erste Asset Management, betont.

„Die Märkte haben Zinserhöhungen eingepreist.

Interessante Ertragschancen mit Anleihenfonds könnte es im aktuellen Umfeld wieder geben.“

Wolfgang Zemanek, Head of Fixed Income,

Erste Asset Management

© Bild: Stephan Huger, Erste AM

Kurswechsel der Notenbanken

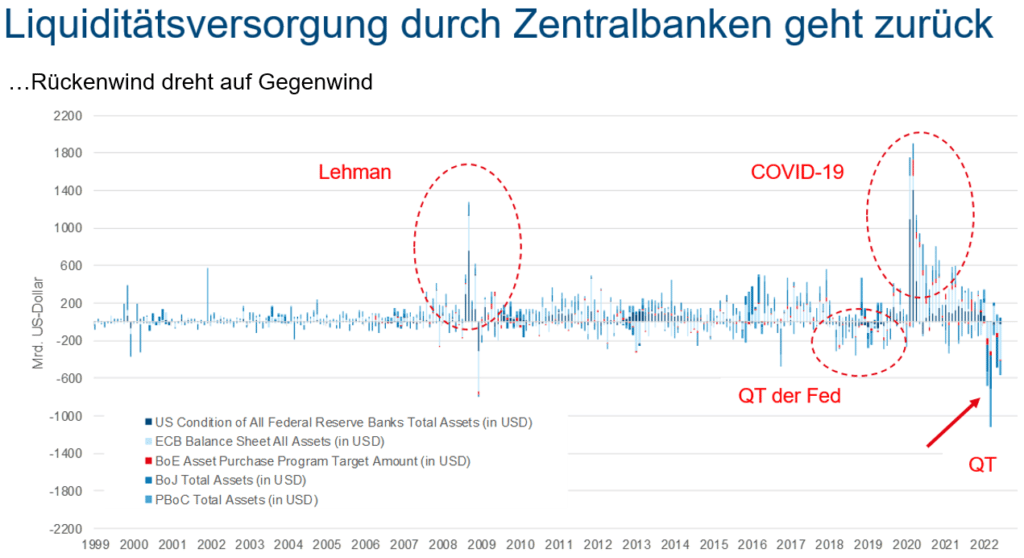

Das bisherige Jahr war an den Börsen neben den Kriegs- und Inflationssorgen vor allem von Leitzinsanhebungen geprägt. Die Notenbanken stehen nach der sehr expansiven Geldpolitik der letzten Jahre, unter anderem aufgrund der der Covid-Pandemie, auf der Bremse und nehmen über die Zinspolitik Liquidität aus dem Finanzkreislauf.

Hinweis: „Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Investments zu.“

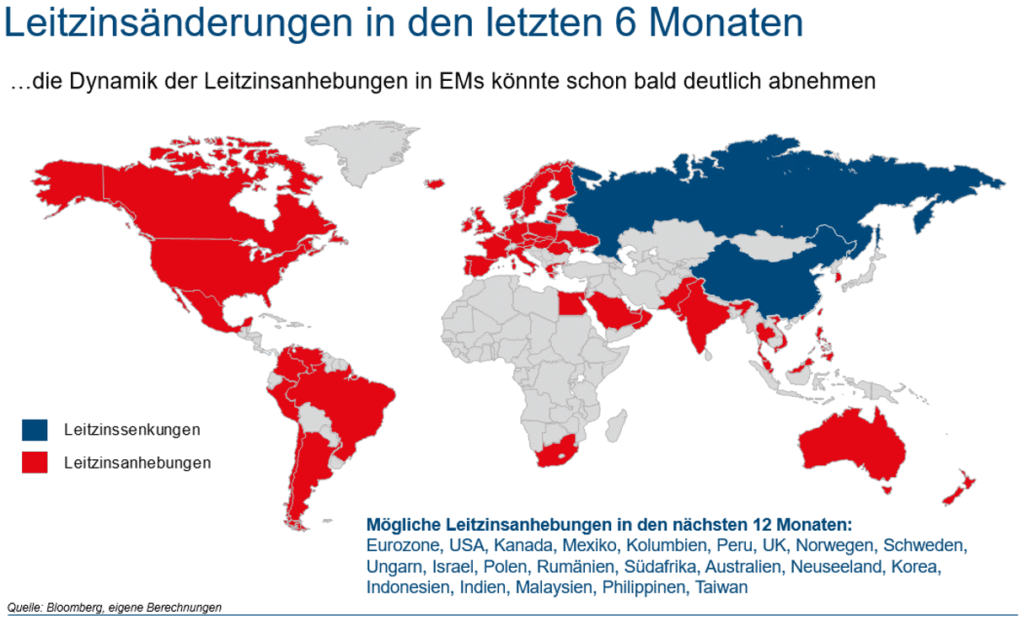

Weitere Zinserhöhungen stehen bevor

Bis Jahresende werden seitens der Federal Reserve in den USA und der Europäischen Zentralbank (EZB) noch weitere Leitzinsanhebungen folgen. Die Dynamik wird sich erst dann abflachen, wenn der Trend zu steigenden Inflationsraten aus Sicht der Zentralbanken gebrochen erscheint. Auch wenn die Zinsanhebungen direkt nur wenig an den hohen Energiepreisen ändern können, rechne ich doch mit einer entspannenden Wirkung. Das ist aber ein schmerzhafter Prozess. Die Folgen der Leitzinsanhebungen sowie der Teuerungsraten werden zu einem Rückgang des Konsums und höheren Arbeitslosenraten führen. Es dauert erfahrungsgemäß sechs bis achtzehn Monate, bis eine derartige Zinspolitik ihre volle Wirkung entfaltet. Das geht wie bereits erwähnt, in der Regel mit einem konjunkturellen Abschwung einher.

Die Sorgen vor einer Rezession werden vor allem an der Zinskurve bei US-Staatspapieren augenscheinlich: Kurzlaufende US-Staatspapiere rentieren derzeit deutlich höher als langlaufende Anleihen. Dieses Phänomen einer inversen Zinskurve könnte ein Zeichen dafür sein, dass die Vereinigten Staaten unmittelbar vor einer Rezession stehen oder sich bereits in einer befinden. In Europa geht die EZB vor dem Hintergrund des Ukraine-Krieges etwas vorsichtiger vor. Aber auch hierzulande zeigt der Trend klar nach oben.

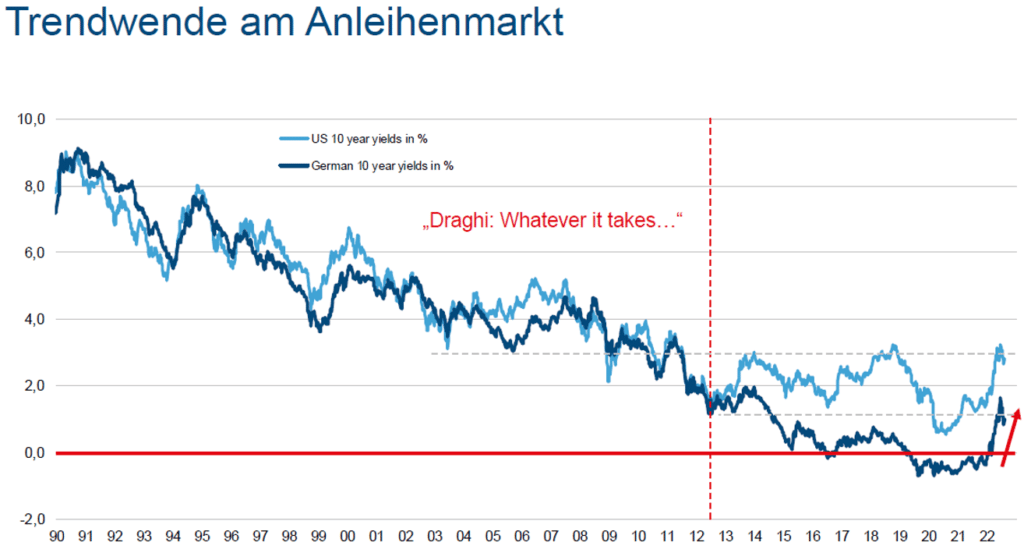

Positive Renditen sind zurück

Höhere Geldmarktzinsen sorgen naturgemäß bei einigen Anlageklassen für Gegenwind. Gleichzeitig sorgt die geänderte Zinspolitik der Notenbanken auch für eine gewisse „Normalisierung“ an den Anleihenmärkten. Die Zeiten von Negativrenditen bei festverzinslichen Wertpapieren scheinen vorerst vorbei. Während zu Beginn des Vorjahres weltweit Staatsanleihen im Umfang von rund 18.000 Mrd. US-Dollar eine negative Rendite aufwiesen, sind aktuell de facto nur noch japanische Staatspapiere von Negativrenditen betroffen. Im Schnitt befinden sich die Renditen von Staatsanleihen wieder auf den Niveaus der Jahre 2015 und 2016, was für Anleger:innen eine durchaus attraktive Einstiegsgelegenheit sein könnte (siehe Grafik).

Hinweis: „Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Investments zu.“

Die Perspektiven von Unternehmensanleihen

Neben Staatsanleihen bieten auch Unternehmensanleihen wieder durchaus Chancen. Corporate-Anleihen der Rating-Stufe „Investment-Grade“ haben rein nominell, also vor Betrachtung der Inflation, relativ hohe Rendite-Niveaus von zwei bis drei Prozent erreicht. Bei hoch rentierenden Unternehmensanleihen, den High-Yield-Anleihen, liegen diese Niveaus sogar zwischen sechs und acht Prozent (Quelle: Bloomberg, August 2022). Das sind attraktive Margen, wenn man davon ausgeht, dass die Ausfallsraten nicht massiv ansteigen werden. Statt eine einzelne Unternehmensanleihe zu kaufen und sich damit einem sehr hohen Risiko auszusetzen, ist ein aktives Fondsmanagement, das eine ständige Qualitätskontrolle gewährleistet, sehr wichtig.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.