Inhaltsverzeichnis

- Was ist eine Anleihe und wie setzt sich ihre Rendite zusammen?

- Das Konzept der Zinsstrukturkurve

- Die drei Typen der Zinsstrukturkurve

- Theorien zur Erklärung der Ausprägung der Zinsstrukturkurve

- Die aktuelle Extremsituation mit Hinsicht auf die Inversion der Zinsstrukturkurven

- Wie man auf steiler werdende Zinsstrukturkurven setzen kann

- Fazit

Was ist eine Anleihe und wie setzt sich ihre Rendite zusammen?

Verschiedene Emittenten wie Staaten oder Unternehmen können am Kapitalmarkt Anleihen begeben, um sich selbst zu finanzieren. Dabei zahlt der Investor dem Emittenten einen Preis für die Anleihe und erhält im Gegenzug eine gewisse vorbestimmte Nominale zurück, wenn die Anleihe ausläuft. Zusätzlich dazu entrichtet der Emittent dem Investor gegebenenfalls auch noch regelmäßig Kuponzahlungen.

Die zum Zeitpunkt der Ausgabe der Anleihe vorliegende Kreditwürdigkeit des Emittenten, die vorherrschende wirtschaftliche Lage und die daraus folgende Nachfrage nach sowie das Angebot an Anleihen vergleichbarer Emittenten, zusammen mit den zukünftigen Aussichten bestimmen inklusive weiterer Faktoren die Rendite der Anleihe. Diese Rendite dient als Maß, um zu beziffern, wie hoch der jährliche, relative Ertrag für den Investor ist.

Der Einfluss dieser Faktoren spiegelt sich durch mehrere Komponenten wider, aus denen sich die Rendite im Grunde zusammensetzt. Die Basis bildet der sogenannte „risikofreie“ Zinssatz, nämlich die Rendite einer Anleihe mit sehr kurzer Laufzeit eines Emittenten, dessen Kreditwürdigkeit als so hoch betrachtet wird, dass man das Risiko eines Zahlungsausfalls praktisch vernachlässigt, obwohl diese Möglichkeit nicht vollends ausgeschlossen werden kann. Je nach Fokus des Investors und der Währung der Anleihe, können dabei verschiedene Emittenten für diese Rolle in Frage kommen. Grundsätzlich greift man hierbei auf Staaten wie die USA und Deutschland zurück.

Jegliche weiteren Komponenten werden als Prämien auf diesen „risikofreien“ Zinssatz gewertet. Dazu gehört auch das Kreditrisiko. Je höher die Gefahr ist, dass der Emittent seiner Zahlungsverpflichtungen in der Zukunft nicht nachkommen wird, desto höher ist auch der Zuschlag hierfür. Falls die Liquidität der Anleihe gering ist, da entweder das Angebot oder die Nachfrage nach ihr zu gering ist, fordern Investoren einen Ausgleich für die eingeschränkte Handelbarkeit. Sofern die Marktteilnehmer erwarten, dass die Inflationsrate in Zukunft höher ausfallen wird, verlangen sie auch für diesen Aspekt einen Renditeaufschlag.

Dabei entscheidet der Emittent aufgrund seiner finanziellen Bedürfnisse und der zu erwartenden relativen Kosten, wie lange die Laufzeit der Anleihe sein soll. Jene Laufzeit bestimmt, wann die Nominale der Anleihe an den Investor zurückgezahlt wird. Diese Zeitspanne reicht im Extremfall von wenigen Tagen über einige Jahre im Normalfall bis hin zu mehreren Jahrzehnten. Spezielle Anleihen, deren Nominale nicht zurückgezahlt wird und bei denen der Investor nur die Kuponzahlungen erhält, haben sogar prinzipiell kein Fälligkeitsdatum und werden daher auch als ewige Anleihen bezeichnet.

Die letzte der signifikantesten Risiko-Komponenten ist dabei der Renditeaufschlag für die Dauer der Kapitalbindung. Je länger die Fälligkeit der Anleihe in der Zukunft liegt, desto höher ist normalerweise auch die Kompensation. Denn eine Anleihe mit einer langen Laufzeit ist im Regelfall auch sensitiver gegenüber Änderungen des Marktzinses. Zu den oben aufgezählten Komponenten könnte man je nach Zinsstrukturtheorie noch weitere hinzufügen.

Das Konzept der Zinsstrukturkurve

Eine Zinsstrukturkurve (im Nachfolgenden kurz Kurve genannt) bildet in Abhängigkeit von der Restlaufzeit der Anleihen des gleichen Emittenten, zumeist dargestellt in Jahren, die Höhe der annualisierten Renditen in Prozent ab. Die gängigste Variante der Kurve ist dabei die des Kassazinses, also jener Rendite, die man erhalten würde, wenn man die Anleihe zum tagesaktuellen Kurs erwirbt.

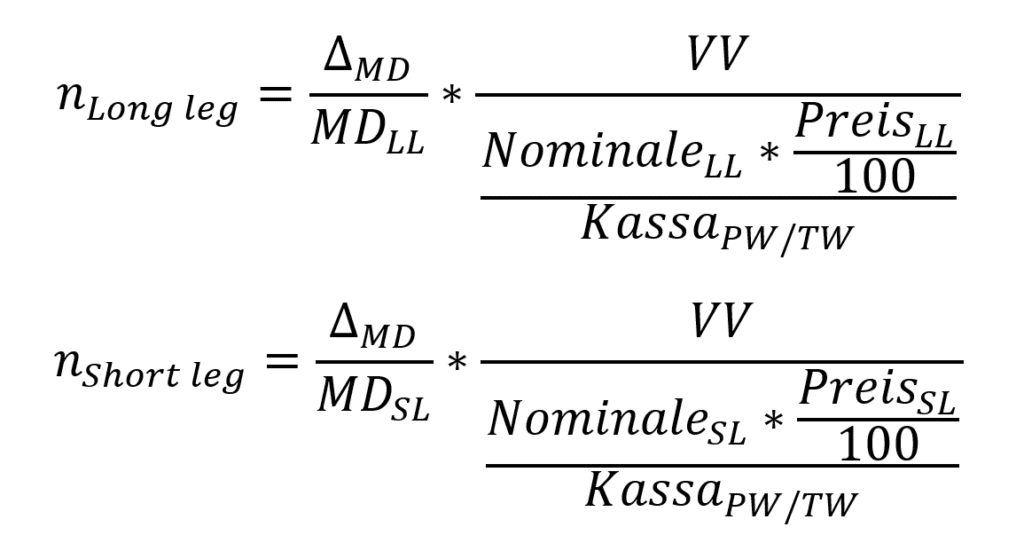

Die Form der Kurve und Änderungen an jener bedingt durch makroökonomische Ereignisse (z.B. eine Erhöhung oder Senkung des Leitzinssatzes seitens der Zentralbank) werden im Allgemeinen durch drei Charakteristika der Kurve abgedeckt: dem Level, der Steilheit und der Krümmung. [1]

Abbildung 1: Die drei Charakteristika der Zinsstrukturkurve. Die Kurven sind symbolisch und die Renditen sind annualisiert. Änderungen an der Höhe der Renditen bestimmter Tenor-Bereiche sind mit Pfeilen dargestellt.

Das Level einer Kurve, wenn sie in Isolation betrachtet wird, hat zunächst nur einen limitierten Informationsgehalt, nämlich lediglich auf welchem Niveau sich die Renditen des jeweiligen Emittenten befinden. Erst unter Zunahme einer weiteren Kurve können weitere Einsichten abgeleitet werden. Vergleicht man die Kurve eines Emittenten mit der des gleichen aber von einem anderen Tag, kann man die Veränderung des Levels über die Zeit betrachten. Vergleicht man sie mit der eines anderen Emittenten, so ergibt sich folgende Regel: Je höher (niedriger) die Kurve eines Emittenten relativ zu der eines anderen ist, desto positiver (negativer) ist ceteris paribus der Risikoaufschlag.

Das linke Diagramm in Abbildung 1 illustriert einen Anstieg des Levels der Kurve. Dies ist der Fall, bei dem sich die Kurve parallel zu ihrer Ausgangslage (blau) vertikal nach oben verschiebt, um sich auf einem höheren Level neu zu manifestieren (rot). Im Idealfall ist dabei die absolute Änderung in der Höhe der Rendite für alle Tenore gleich. Analog könnte sich die Kurve auch parallel nach unten verschieben, sodass ein niedrigeres Level erreicht wird.

Je steiler eine aufsteigende (abfallende) Kurve ist, desto höher (niedriger) ist ceteris paribus der inkrementale Renditeaufschlag für die Dauer der Kapitalbindung eines Tenors relativ zum vorherigen Tenor. Die Steilheit einer Kurve reflektiert somit im Wesentlichen den zusätzlichen Renditeaufschlag zwischen den Tenoren einer Kurve. Das impliziert, dass eine Kurve, die perfekt horizontal verläuft, ceteris paribus keinen zusätzlichen Renditeaufschlag zwischen den Tenoren aufweist.

Im mittleren Diagramm der Abbildung 1 wird eine der vier Varianten einer Änderung der Steilheit der Kurve dargestellt, in diesem Falle eine Verflachung. Um genau zu sein, handelt es sich hierbei um einen sogenannten „Bear-Flattener“. Der Name rührt daher, dass diese Art der Änderung der Kurve einer Erhöhung des Leitzinssatzes seitens der Zentralbank vorausgeht, die hiermit einem Anstieg der Inflationsrate entgegentreten will. Diese Maßnahme äußert sich sowohl für die jeweilige Wirtschaft als auch den Aktienmarkt negativ und wird daher als „bärische Verflachung“ bezeichnet. Dabei steigen die Renditen kurzfristiger Laufzeiten, die der Leitzinssatz am stärksten beeinflusst, stärker an als die der langfristigen.

Während also die Renditen der kurzfristigen Laufzeiten direkt von der Zentralbank mittels des Leitzinssatzes beeinflusst werden, sind die Renditen der langfristigen Laufzeiten nicht unmittelbar durch ein solch diskretes Instrument der Geldpolitik steuerbar. Stattdessen werden die Renditen längerer Tenore durch die Erwartungen über die Entwicklung der zukünftigen kurzfristigen Renditen, der Inflation, der ökonomischen Aktivität und des Pfades des Leitzinssatzes bestimmt.

Die zweite Variante, nämlich das Gegenstück zur der oben beschriebenen, ist der „Bull-Flattener“, also die zweite Möglichkeit einer Verflachung der Kurve. Hierbei sinken Renditen langfristiger Laufzeiten schneller als die der kurzfristigen. Dies kann passieren, falls Investoren zu unsicheren Zeiten einen sicheren Anlagehafen suchen oder falls die erwartete Höhe der zukünftigen Inflationsrate sinkt. Die Zentralbank senkt in solchen Szenarien den Leitzinssatz, um die Wirtschaft zu stützen. Da solch ein Schritt auch für den Aktienmarkt von Vorteil ist, wird er als „bullische Verflachung“ bezeichnet.

Das Gegenteil zur Verflachung der Kurve ist deren Versteilerung, welche die dritte und vierte Variante einer Änderung der Steilheit der Kurve abdecken. Im Falle eines „Bear-Steepener“ steigen die Renditen langfristiger Laufzeiten stärker an als die der kurzfristigen, da die erwartete Höhe der zukünftigen Inflationsrate steigt und Marktteilnehmer beginnen, eine Erhöhung des Leitzinssatzes zu antizipieren. Bei einem „Bull-Steepener“ sinken die Renditen kurzfristiger Laufzeiten schneller als die der langfristigen, da die Erwartung einer Senkung des Leitzinssatzes zunimmt.

Im Vergleich zur Steilheit der Kurve, die nur das Verhältnis zwischen den Renditen kurzfristiger und langfristiger Laufzeiten abdeckt, bezieht die Krümmung der Kurve (rechtes Diagramm der Abbildung 1) auch die Renditen mittelfristiger Laufzeiten in diese Betrachtung mit ein. In dem Falle, dass die Kurve eine perfekte, gerade Linie bildet (man bemerke den Widerspruch in der Nomenklatur), liegt keine Krümmung vor. Dabei ist die Steilheit irrelevant. Das impliziert, dass zwischen zwei Arten der Krümmung unterschieden wird: Eine positive (negative) Krümmung liegt vor, wenn die Renditen der mittelfristigen Laufzeiten oberhalb (unterhalb) der hypothetischen Gerade, die die kurz- und langfristigen Renditen bilden, liegen.

Die makroökonomische Interpretation der Krümmung der Kurve ist vielfältig. Eine Ansicht ist, dass die Krümmung die zyklischen Fluktuationen der Wirtschaft reflektiert und dass die Abnahme einer positiven Krümmung hin zu einer geraderen Kurve eine Abschwächung der Wirtschaft zu antizipieren oder zu begleiten scheint. Empirisch gesehen geht eine Phase der starken positive Krümmung der Kurve mit einer Phase der niedrigen Arbeitslosigkeit einher. [2]

Eine ähnliche empirische Ansicht ist, dass eine unerwartete Verstärkung der positiven Krümmung von einem starken Anstieg der Renditen der kurzfristigen Laufzeiten gefolgt wird, während die der langfristigen unverändert bleiben. Dies führt dazu, dass die Kurve mit der Zeit flacher wird, was mit einer Reduktion der Wirtschaftsleistung einhergeht. [3]

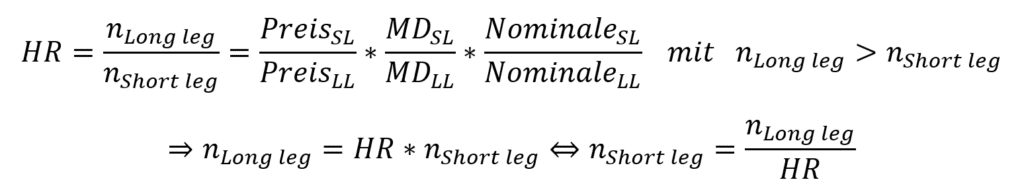

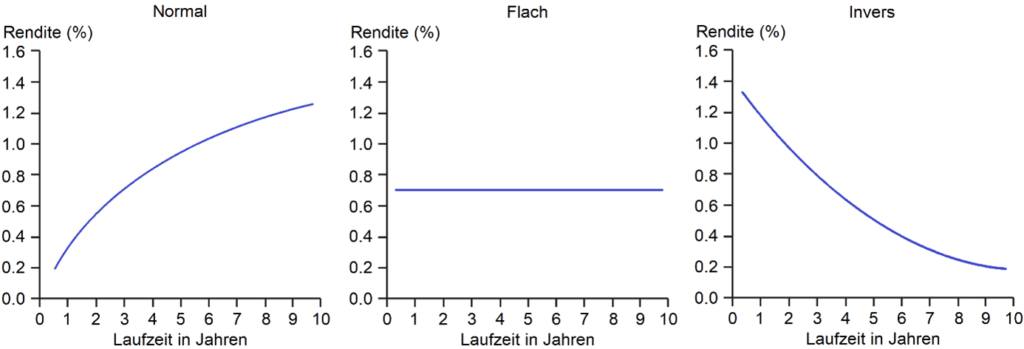

Die drei Typen der Zinsstrukturkurve

Je nach aktuellen sowie zu erwartenden makroökonomischen Gegebenheiten und je nach der davon abhängigen Ausprägung der drei Charakteristika der Kurve können sich drei verschiedene Typen der Kurve etablieren, die im Nachfolgenden näher erörtert werden. Diese lassen sich im Laufe der Wirtschaftszyklen beobachten, wobei es durchaus mehrere Jahre dauern kann bis sich die Kurve von einem zum nächsten Typ transformiert. Abbildung 2 illustriert die drei Typen.

Abbildung 2: Die drei Typen der Zinsstrukturkurve. Die Kurven sind symbolisch und die Renditen sind annualisiert.

Der am häufigsten zu beobachtende Typ wird als normale Kurve bezeichnet und ist im linken Diagramm der Abbildung 2 dargestellt. Ein Emittent kann, wie bereits erklärt, Anleihen mit verschiedenen Fälligkeitszeitpunkten an den Markt bringen. All die genannten Renditekomponenten korrelieren dabei positiv mit der Laufzeit. Das impliziert, dass normalerweise mit ansteigendem Tenor höhere Renditen verlangt werden. Daher wird dieser Typ der Zinsstrukturkurve auch als normal bezeichnet. Typischerweise ist die normale Kurve konkav und im theoretischen Idealfall sogar strikt monoton steigend (d.h., die Renditen der kurzfristigen Tenore sind geringer als die der mittelfristigen, welche wiederum geringer sind als die der langfristigen). Eine normale Kurve ist meistens während der Phase einer ökonomischen Expansion, wenn also das wirtschaftliche Wachstum und die Inflationsrate steigen, zu beobachten.

Wie bereits erklärt, kann sich eine Kurve durch einen Bear- oder Bull-Flattener verflachen, falls die Kurve vorher normal war. Im theoretischen Idealfall ist dann die die Höhe der Rendite für alle Tenore gleich (mittleres Diagramm der Abbildung 2). Falls der Effekt der Verflachung jedoch viel stärker ist, als dass die Kurve sich nur verflachen würde, kann es passieren, dass die Kurve sogar invertiert. Dies stellt das Gegenteil zu einer normalen Kurve dar, sodass die Kurve konvex und fallend ist (rechtes Diagramm der Abbildung 2). Die Renditen der kurzfristigen Tenore sind also höher als die der mittelfristigen, welche wiederum höher sind als die der langfristigen.

Eine inverse Kurve kann auftreten, wenn Marktteilnehmer erwarten, dass der zukünftige Leitzinssatz niedriger ausfallen wird als der jetzige, also wenn die Zentralbank ihn wahrscheinlich bald senken wird. Historisch gesehen war die Kurve in einigen Ländern, darunter am prominentesten die USA, oft invers, bevor eine ökonomische Kontraktion eingetreten ist.

Ausgehend von einer inversen Kurve kann auch wieder eine Versteilerung der Kurve einsetzen, wobei dieses Mal die Effekte des vorher beschriebenen Bear- oder Bull-Steepeners wirken. Somit stellt also der Fall einer flachen Kurve eine Übergangsphase zwischen einer normalen und einer inversen Kurve dar.

Theorien zur Erklärung der Ausprägung der Zinsstrukturkurve

Es gibt mehrere Theorien, die versuchen, die tatsächliche Ausprägung der Kurve zu erklären. Eine davon, die gleichzeitig auch die Basis für einige der anderen bildet, ist die „Theorie der reinen Erwartungen“. Im Kern besagt sie, dass die Form der Kurve allein durch die Erwartungen der Marktteilnehmer bestimmt wird und dass die Renditen langfristiger Laufzeiten dem Mittelwert zukünftiger, erwarteter Renditen kurzfristiger Laufzeiten entsprechen. Somit liegt dieser Theorie die Idee der Risiko-Neutralität als Annahme zugrunde, also dass Markteilnehmer kein Risikoaufschlag fordern, wenn die Laufzeit der Anleihe nicht ihrem Investmenthorizont entspricht. Falls die Kurve normal (invers/flach) ist, so sagt diese Theorie voraus, dass die Renditen kurzfristiger Laufzeiten höher (niedriger/gleich) sein werden.

Eine Abwandlung ist die „Theorie der lokalen Erwartungen“. Im Gegensatz zur vorherigen Theorie besagt diese, dass die Risiko-Neutralität nur für kurzfristige Laufzeiten gilt. Das impliziert, dass für langfristige Laufzeiten ein positiver Risikoaufschlag vorliegen sollte. Empirisch betrachtet kann man jedoch zeigen, dass diese Theorie aufgrund von Liquiditäts-Risikoaufschlägen keinen Bestand hat.

Die „Liquiditäts-Präferenz Theorie“ ergänzt die „Theorie der reinen Erwartungen“, indem sie annimmt, dass Terminzinssätze den erwarteten, zukünftigen Kassazinssätzen plus einem Liquiditäts-Risikoaufschlag, der mit der Laufzeit ansteigt, entsprechen. Der Terminzins stellt hierbei einen Zinssatz dar, den man schon heute bestimmt, aber der erst in der Zukunft zur Anwendung kommt. Kreditoren wollen in diesem Falle nur kurzfristig leihen, während Debitoren es präferieren, langfristige Kredite aufzunehmen. Falls die Kurve invers ist, so sagt diese Theorie voraus, dass die zukünftigen Renditen kurzfristiger Laufzeiten niedriger sein werden.

Ein weiteres Derivat der „Theorie der reinen Erwartungen“ ist die „Theorie des präferierten Habitats“. Sie ähnelt der „Liquiditäts-Präferenz Theorie“, lehnt aber ab, dass der Liquiditäts-Risikoaufschlag von der Laufzeit abhängt. Stattdessen schlägt sie vor, dass Emittenten und Investoren im Falle eines Ungleichgewichts zwischen der Nachfrage und dem Angebot auf ihrem präferierten Tenor zu einem anderen Tenor mit dem gegenteiligen Ungleichgewicht wechseln werden, wobei sie aber dafür eine Kompensation mittels der Rendite verlangen. Das impliziert, dass die Tenore verschiedene Risikoaufschläge aufweisen können. Der Vorteil hieraus ist, dass diese Theorie alle Typen der Kurve erklären kann.

Eine gänzlich andere Theorie, die nicht auf den Erwartungen der Investoren aufbaut, ist die „Theorie der segmentierten Märkte“. Hierbei bestimmt im Wesentlichen die Balance zwischen der Nachfrage und dem Angebot für einen gewissen Tenor, wie hoch die zugehörige Rendite ausfällt. Das impliziert, dass sich die Rendite eines jeden Tenors unabhängig von den anderen Tenoren etabliert. Eine Annahme dieser Ansicht ist, dass viele Marktteilnehmer nur auf bestimmten Tenoren handeln, da für sie aus verschiedensten Gründen andere Tenore nicht in Frage kommen. Ein Beispiel hierfür sind Pensionsfonds, die sich primär nur auf langfristige Anleihen konzentrieren.

Die aktuelle Extremsituation mit Hinsicht auf die Inversion der Zinsstrukturkurven

Stand Ende Dezember 2022 sind die Kurven vieler staatlichen Emittenten weit davon entfernt als normal bezeichnet werden zu können. Im Folgenden werden die Fälle Deutschlands und der USA näher betrachtet.

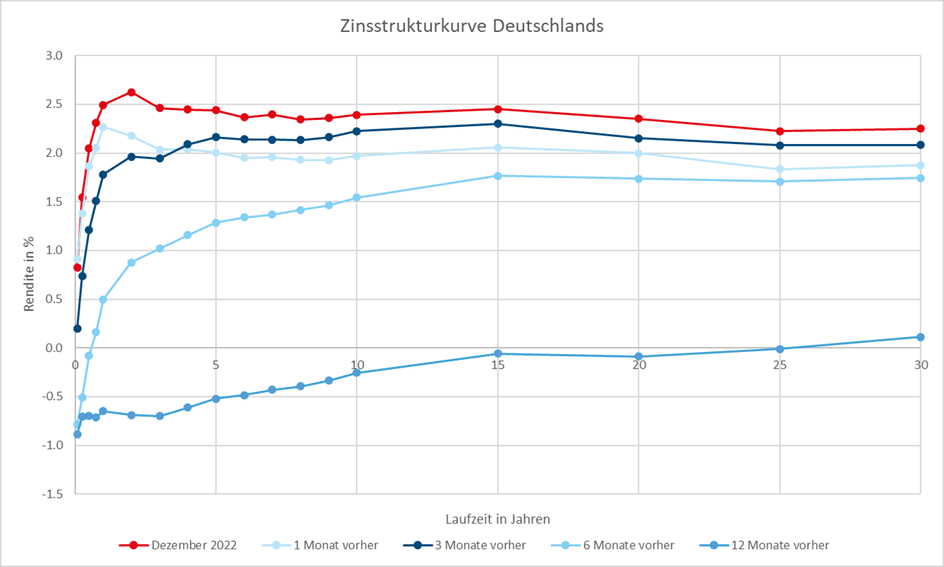

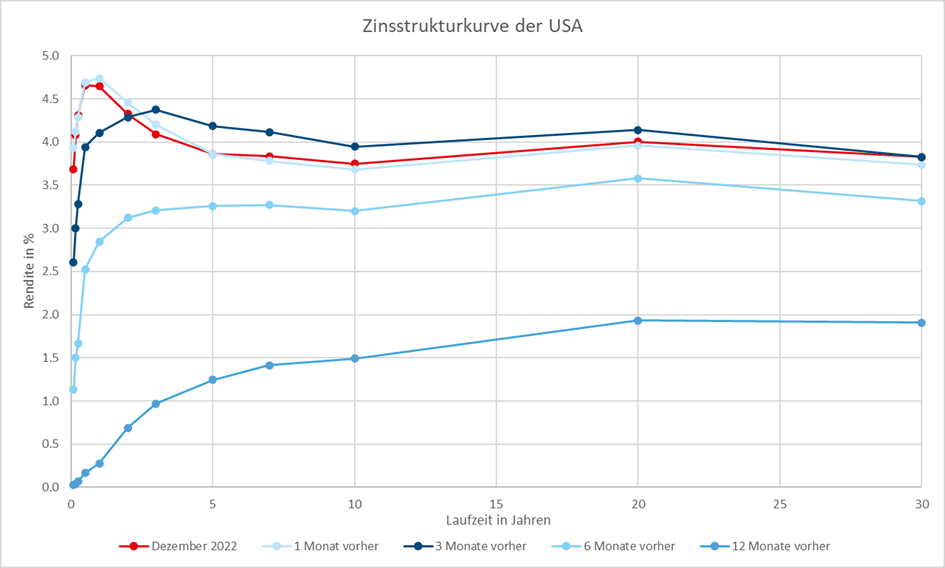

Abbildung 3: Die Zinsstrukturkurve Deutschlands und der USA (Stand Dezember 2022). Die Renditen sind annualisiert. Der rote Graph stellt die aktuelle Kurve dar und dient als Referenzpunkt, wohingegen die anderen Kurven die Situationen der vergangenen Monate widerspiegeln.

Das obere Diagramm der Abbildung 3 illustriert die zeitliche Entwicklung der staatlichen Kurve Deutschlands, wobei die Kurve zum Zeitpunkt des Dezember 2022 als Ausgangsbasis dient. Vor sechs Monaten war die Kurve noch normal, jedoch ist sie aktuell (roter Graph) im Bereich der unterjährigen Tenore sehr steil, wohingegen der Abschnitt der Kurve ab einem Jahr teils invers und teils flach ist. Man erkennt, dass über die letzten zwölf Monate das Level kontinuierlich angestiegen ist und sich die Kurve komplett aus dem negativen Bereich entfernt hat, während die Krümmung immer positiver geworden ist. Ähnlich verhält es sich für die USA (unteres Diagramm der Abbildung 3). Hier ist die Inversion der Kurve aktuell sogar noch stärker ausgeprägt. Der Anstieg des Levels und die Verstärkung der Krümmung über das letzte Jahr ist auch hier klar erkennbar.

Um sich vor Augen zu führen, wie extrem die Verflachung der Kurven aktuell für beide Emittenten ist, kann man den Spread, also die Differenz, zwischen den Renditen der lang- und kurzfristigen Laufzeiten betrachten. Dabei sind mehrere Kombinationen möglich. Der gängigste Spread ist der zwischen dem zehn- und zwei-jährigen Tenor, der die Steilheit der linken Hälfte der Kurve widerspiegelt. Analog dazu ist der Spread zwischen dem 30- und zehn-jährigen Tenor repräsentativ für die rechte Hälfte. Um eine Idee über die Steilheit der gesamten Kurve zu erhalten, wird im Folgenden der Spread zwischen dem 30- und zwei-jährigen Tenor erörtert.

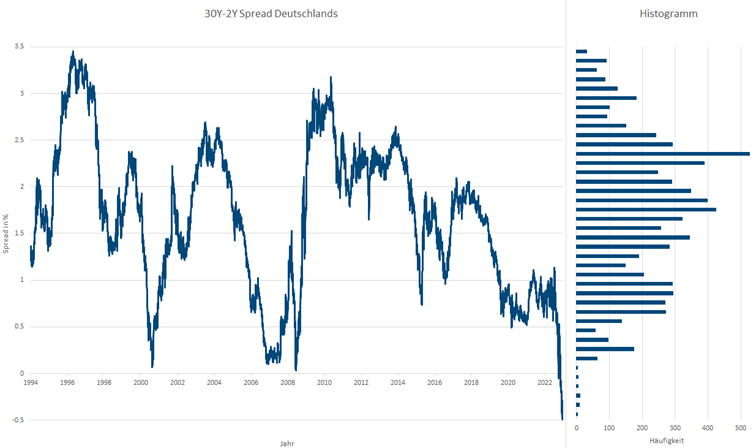

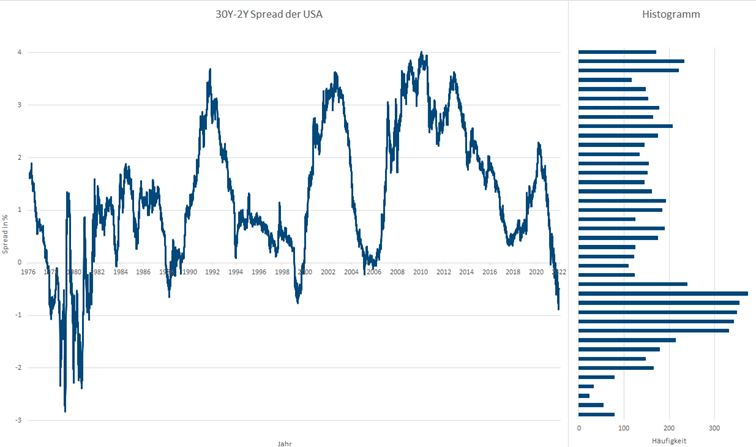

Abbildung 4: Die historische Entwicklung des Spreads zwischen der Rendite des 30- und zweijährigen Tenors Deutschlands und der USA sowie dessen Verteilung (Stand Dezember 2022). Die Renditen sind annualisiert. Der Graph und das Histogramm nutzen dieselbe Ordinate. Die Bins des Histogramms haben eine Breite eines Zehntels eines Prozentes.

Das obere Diagramm der Abbildung 4 stellt die historische Entwicklung des Spreads zwischen der Rendite des 30- und zwei-jährigen Spreads Deutschlands dar, wohingegen das untere die der USA illustriert. Man sieht, dass im Falle Deutschlands laut der ab 1994 verfügbaren Daten aktuell der niedrigste Wert (ca. -0,5 %) für diesen Spread erreicht ist. Der Spread hat im Jahre 2000, 2007 und 2008 beinahe den Nullpunkt erreicht, aber negativ wurde er erstmals im Jahre 2022. Der Spread reicht vom aktuellen Minimum von -0,5 % bis hin zum historischen Maximum von ca. +3,5 % und hat somit eine Spannweite von 4 %.

Betrachtet man das dazugehörige Histogramm, wird deutlich, dass die aktuelle Inversion des Spreads einen sogenannten „fat-tail“ Event darstellt, dass also ein Szenario erreicht ist, welches nur in extremen Ausnahmesituationen erscheint. Mit einem Mittelwert von 1.68 % und einer Standardabweichung von 0.78 % ist der aktuelle Wert des Spreads -2.78 Standardabweichungen vom Mittelwert entfernt. Wenn man annimmt, dass der Spread im Falle Deutschlands, wie anhand des Histogramms ersichtlich ist, in etwa normalverteilt ist, und bedenkt, dass drei Standardabweichungen bei Normalverteilungen 99,7 % aller Beobachtungen abdecken, so stellt der vorliegende Fall auch statistisch eine Extremsituation dar.

Im Falle der USA verhält es sich ähnlich aber dennoch ein wenig anders. Ende der 1970er hat der Spread fast einen Wert von -3 % erreicht und somit die Messlatte für Extrema sehr niedrig angesetzt. Danach invertierte der Spread in den Jahren 1988, 1999, 2005/2006 und erneut im Jahre 2022, wobei der Spread bei diesen Fällen über einem Wert von -1 % verblieb. Der Spread reicht vom historischen Minimum von -3 % bis hin zum historischen Maximum von ca. +4 % und hat somit eine Spannweite von 7 %.

Je nachdem, ob es das Federal Reserve System, also die Zentralbank der USA, über die Stellschraube des Leitzinses inklusive weiterer geldpolitischer Maßnahmen schafft, die aktuell sehr hohe Inflationsrate herunterzubringen oder nicht, könnte die Inversion des Spreads weiter zunehmen und sich den Leveln der späten 1970er Jahre zumindest weiter annähern. Dadurch, dass die Verteilung der Beobachtungen des Spreads für die USA eher gleichverteilt ist, ist eine Interpretation via der Standardabweichungen hier nicht geeignet.

Im Falle beider Länder erkennt man jedoch auch folgendes Muster: Historisch ist der betrachtete Spread nach einer starken Inversion immer wieder signifikant angestiegen, wobei dies stets in einer relativen kurzen Zeit vonstattenging. Eine ähnliche Entwicklung dürfte sich nun bald auch wieder abzeichnen. Es ist wahrscheinlich, dass die beiden jeweiligen Zentralbanken in naher Zukunft die Leitzinsen wieder senken werden, um einer bevorstehenden Rezession entgegenzuwirken. Dieses Szenario stellt den Fall eines Bull-Steepeners dar. Der sinkende Leitzins würde die Renditen der kurzfristigen Laufzeiten stärker herunterziehen als die der langfristigen.

Wie man auf steiler werdende Zinsstrukturkurven setzen kann

Es gibt mehrere Methoden, um von einer steiler werdenden Kurve zu profitieren. Der kosteneffizienteste aber gleichzeitig auch der anspruchsvollste Weg wäre, Terminkontrakte auf Anleihen mit kurzfristigen Laufzeiten zu kaufen, während man gleichzeitig Terminkontrakte auf Anleihen mit langfristigen Laufzeiten verkauft. Es gibt für eine ausgewählte Gruppe von staatlichen Emittenten Terminkontrakte auf Anleihen, wobei sie nur für wenige, bestimmte Tenore verfügbar sind.

| Tenor in Jahren | USA | Deutschland |

| 2 | ZT | FGBS |

| 5 | ZF | FGBM |

| 10 | ZN | FGBL |

| 30 | UB | FGBX |

Tabelle 1: Von der jeweiligen Börse vorgegebene Produkt-IDs der Terminkontrakte auf Staatsanleihen Deutschlands und der USA. Die Chicago Board of Trade (CBOT) ist für die Terminkontrakte auf US-Anleihen und die European Exchange (Eurex) für die auf deutsche Anleihen verantwortlich.

Der wichtigste Punkt, den man beachten muss, wenn man auf einen Steepener mittels der Terminkontrakte setzt, ist, dass die Anleihen, die die Terminkontrakte abdecken, unterschiedliche Kapitalbindungsdauern haben. Letztere misst, wie lange es im Durchschnitt dauert, bis man sein investiertes Kapital zurückerhält und wird im Englischen Duration genannt, wobei hier die Sonderform, die modified Duration, benötigt wird.

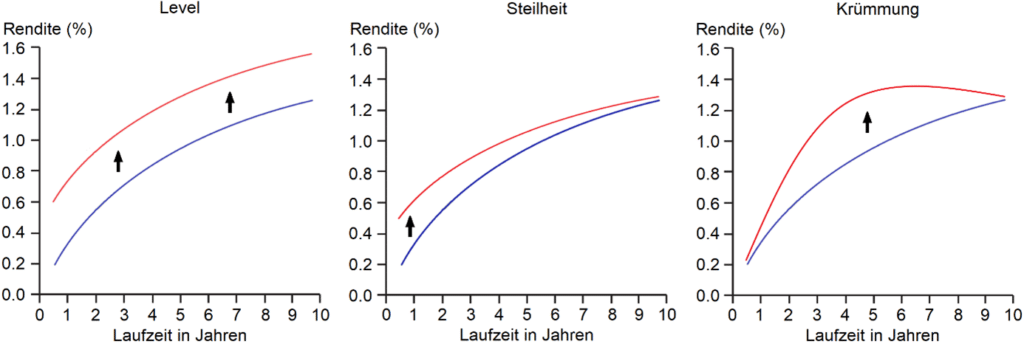

Um diesen Trade richtig umzusetzen, muss man daher darauf achten, dass der positive Duration-Beitrag durch den Kauf der einen Terminkontrakte möglichst exakt durch den Verkauf der anderen ausgeglichen wird, sodass netto eine Durationneutralität vorliegt. Die Anzahl der Terminkontrakte, die man kaufen (long leg) und verkaufen (short leg) muss, kann dabei mittels der folgenden zwei Formeln bestimmt werden.

n long leg: Anzahl der Terminkontrakte, die für das long Leg (LL) gekauft werden müssen

n short leg: Anzahl der Terminkontrakte, die für das short Leg (SL) verkauft werden müssen

VV: Verwaltetes Vermögen im Portfolio angegeben in der Währung des Portfolios

MD: Gewünschte absolute Änderung der modified Duration (MD) des Portfolios angegeben als Prozentsatz

MD LL: Briefkurs der modified Duration des LL Terminkontrakts angegeben als Prozentsatz

MD SL: Geldkurs der modified Duration des SL Terminkontrakts angegeben als Prozentsatz

Preis LL: Briefkurs des LL Terminkontrakts

Preis SL: Geldkurs des SL Terminkontrakts

Nominale LL: Nominale des LL Terminkontrakts

Nominale SL: Nominale des SL Terminkontrakts

Kassa PW/TW: Kassawechselkurs zwischen der Portfoliowährung (PW) und der Währung des Terminkontrakts (TW) angegeben in Einheiten der TW pro Einheit der PW

Das Verhältnis von n long leg zu n short leg ist definiert als die Hedgerate (HR). Sie gibt an, wie viele LL Terminkontrakte gekauft werden müssen, falls man irgendeine reale Zahl für n short leg annimmt und andersherum. Somit gilt Folgendes:

Die praktischste Methode, um auf eine Versteilerung der Kurve zu setzen, wäre es, in einen Fonds zu investieren, der die oben beschriebene Strategie mittels der Terminkontrakte umsetzt. Dabei sollte man achten, dass man die richtige Tenorkombination auswählt. Theoretisch wäre es zudem möglich, direkt die jeweiligen Staatsanleihen zu kaufen und zu verkaufen. Das Problem dieser Methode ist, dass es schwierig ist, Anleihen auszuleihen, um sie dann verkaufen zu können. Diese Restriktion ist so gravierend, dass diese Methode entweder nicht verfügbar oder einfach zu teuer wäre.

Fazit

Die Zinsstrukturkurve wird in Abhängigkeit der Restlauzeit durch die Rendite der Anleihen bestimmt, wobei Letztere sich aus dem „risikofreien“ Zinssatz sowie der Risikoaufschläge zusammensetzt. Das Level, die Steilheit und die Krümmung bestimmen die Form der Kurve, wobei diese normal, flach oder invers sein kann. Es gibt mehrere Theorien, die diese Ausprägungen zu erklären versuchen. Aktuell sind die Kurven einiger Länder so flach oder invers, dass sich eine gute Gelegenheit bietet, um auf eine Versteilerung der Kurve zu setzen.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

[1] Litterman, R., Scheinkman, J. (1991). Common factors affecting bond returns. The Journal of Fixed Income 1 (1), 54-61.

[2] Modena, M. (2008). A macroeconomic analysis of the latent factors of the yield curve: Curvature and real activity. Financial Econometrics Modeling: Derivatives Pricing, Hedge Funds and Term Structure Models, 121-146.

[3] Moench, E. (2010). Term structure surprises: the predictive content of curvature, level, and slope. Journal of Applied Econometrics, 27 (4), 574–602.