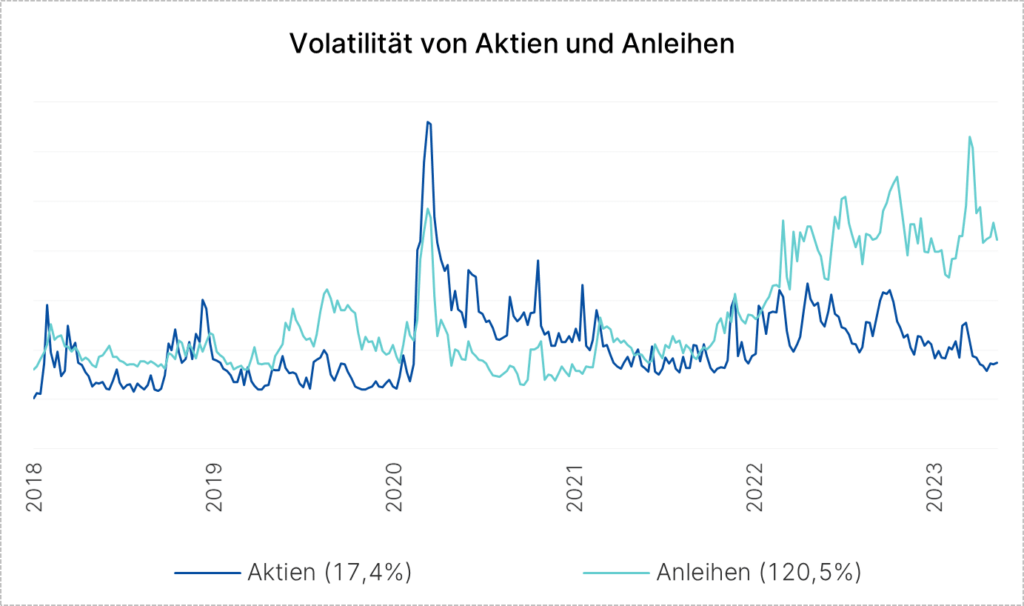

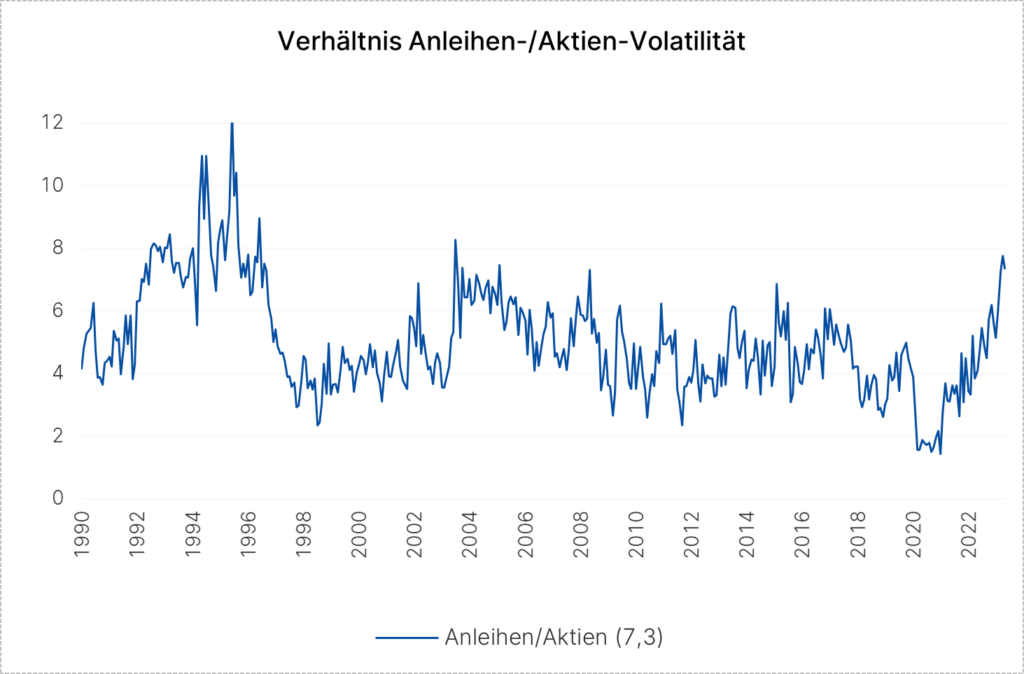

Die Volatilität von Anleihen ist deutlich angestiegen und hat sich seit März 2022 von der stabilen Volatilität von Aktien entkoppelt. Tatsächlich war das Verhältnis aus beiden seit 2003 nie so groß. Welche Ursache hat die Entkopplung der Aktien-Volatilität von der Anleihen-Volatilität? Ist das dauerhaft?

Die außergewöhnliche Volatilität von Anleihen macht auf den ersten Blick Sinn. So haben die Inflationswerte, die in diesem Zeitraum nur begrenzt prognostizierbar waren, einen Einfluss auf diese Entwicklung. Andererseits spielten auch die Gegenmaßnahmen der Notenbanken, die nicht immer den Erwartungen des Marktes entsprachen, eine Rolle. Zusätzlich hat der Vorfall rund um die Silicon Valley Bank im März des heurigen Jahres die Zinserwartungen massiv verändert und die Volatilität kurzfristig sehr stark ansteigen lassen.

Die Volatilität von Aktien andererseits verharrt in etwa am unteren Ende ihrer Bandbreite. Jedenfalls entspricht sie nicht dem, was man im derzeit als unsicher empfundenen Umfeld erwarten würde.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Unternehmensgewinne bleiben hoch

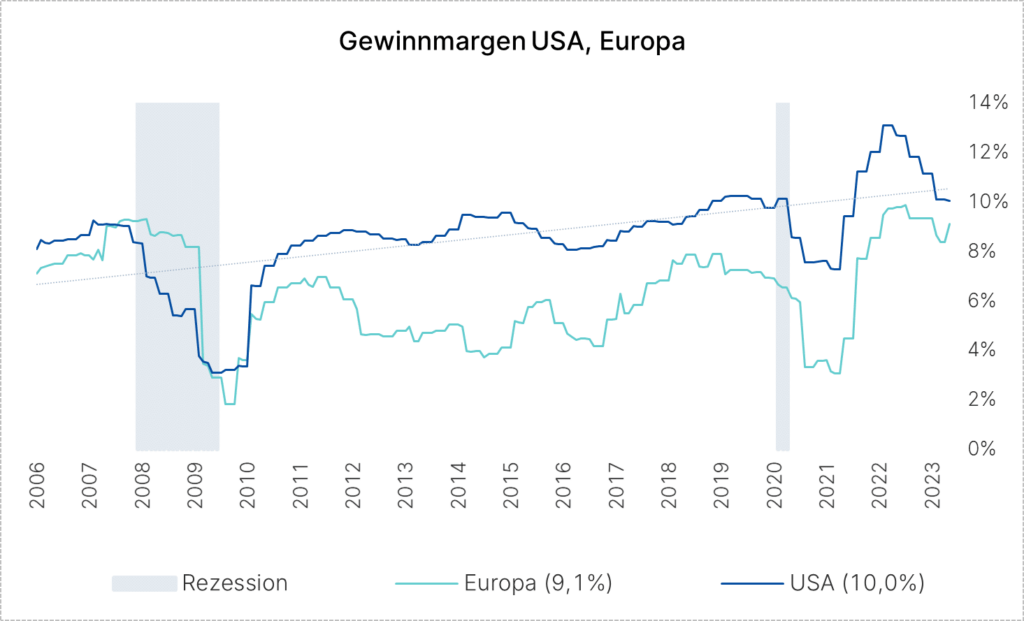

Ein Grund für die derzeitige Stabilität von Aktien ist in den Gewinnspannen und der Gewinnsituation insgesamt zu finden. In den USA haben sich die Gewinnmargen der Unternehmen von ihrem Höchstwert (13,1%) am Ende der COVID-Pandemie zwar deutlich entfernt, trotzdem befinden sie sich mit 10,0% im langjährigen Aufwärtstrend und bleiben hoch. Hohe Unternehmensgewinne dämpfen die Volatilität.

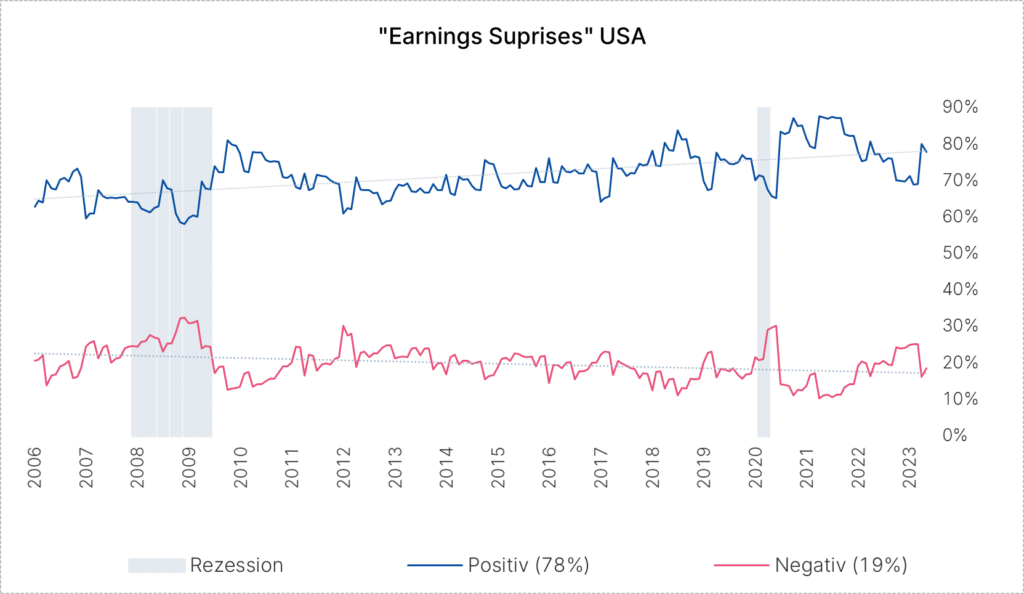

Zusätzlich hat die Berichtssaison der USA-Unternehmensgewinne erstmals seit ca. 1,5 Jahren einen Sprung der positiven Überraschungen gezeigt, und spiegelbildlich eine Verringerung der negativen Überraschungen. Zwar sind im Vorfeld die Erwartungen bereits zurückgekommen, trotzdem ergibt sich daraus kein Grund für einen Anstieg der Volatilität.

Mittelfristig könnte eine Verringerung der Gewinnmargen bevorstehen, da die US-Notenbank Druck aus dem leergeräumten Arbeitsmarkt nehmen möchte. Kündigungen in einem größeren Maßstab finden aber erst dann und nur dann statt, wenn sich die Gewinnsituation der Unternehmen eintrübt. Die Unternehmensgewinne sind zwar keine direkte Stellschraube der Fed, ihre Verringerung würde aber in Kauf genommen werden.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Indikatoren deuten auf bevorstehende Rezession

Das bedeutendste Risiko für die Aktienmärkte liegt in einer spürbaren Rezession in den USA. Rezessionen wurden in der Vergangenheit zwar prognostiziert, ihr Eintrittszeitpunkt und ihr Ausmaß ist jedoch im Vorfeld aus den volkswirtschaftlichen Daten nicht ablesbar. Die Cleveland-Fed berechnet ein Wahrscheinlichkeitsmodell aus der Struktur der US-Zinskurve. Die Umkehrung dieser Zinskurve war regelmäßig Vorbote einer Rezession, d.h. man erhält in dieser Situation für eine kurze Veranlagung mehr Zinsen als für eine langfristige, was große Unsicherheit dokumentiert.

Das Ergebnis liegt mit 75,5% am höchsten seit 1990, berechnet auf den Zeitpunkt April 2024. Zugleich gilt es nicht zu vergessen, dass dieses Modell der aktuellen Situation möglicherweise nicht gänzlich Rechnung trägt. Gemeint ist damit die Pandemie-Vorgeschichte, in der die Gesamtwirtschaft bewusst heruntergefahren wurde, die damit verbundene massive Verschiebung der Nachfrage von Dienstleistungen zu Gütern, die staatlichen Transferzahlungen, die globalen Logistikengpässe, etc. Das sind Faktoren, die in der Kombination bisher nicht aufgetreten sind.

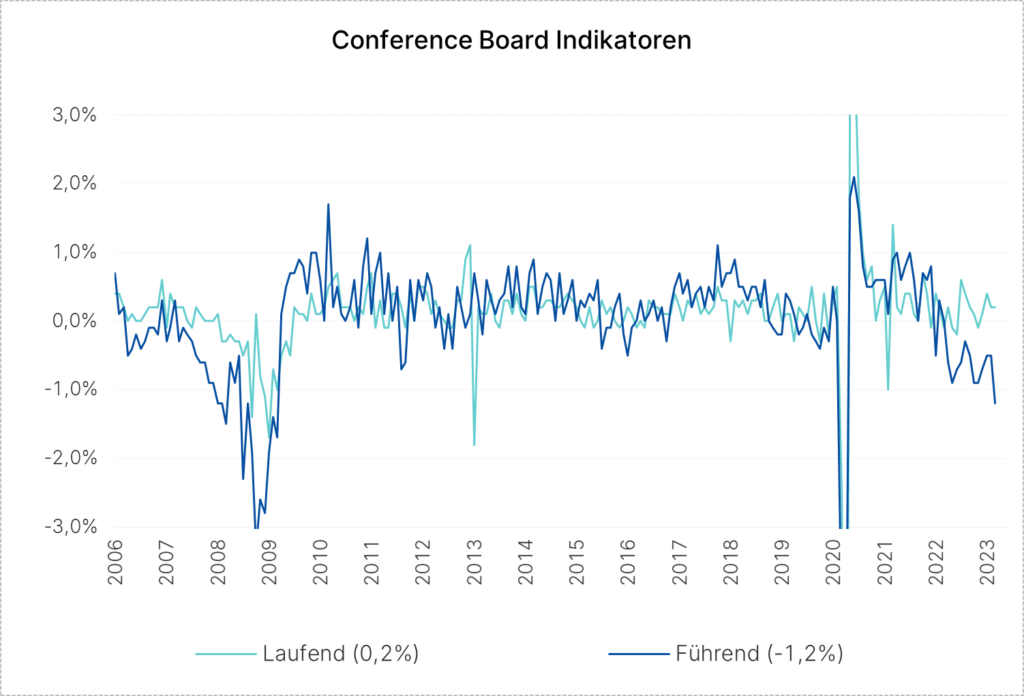

Auch der Conference Board Indikator hat die Weichen klar auf eine Rezession gestellt. Dieser setzt sich aus mehreren wichtigen Frühindikatoren für die US-Wirtschaft zusammen. Interessant ist hier, dass parallel ein Indikator für den Ist-Zustand der Wirtschaft berechnet wird, der sich unauffällig präsentiert. Das bedeutet: ein stabiles Bild der US-Wirtschaft heute – und damit einhergehend eine geringe Aktien-Volatilität – aber potenzielle Probleme in der Zukunft.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Positionierung im Markt

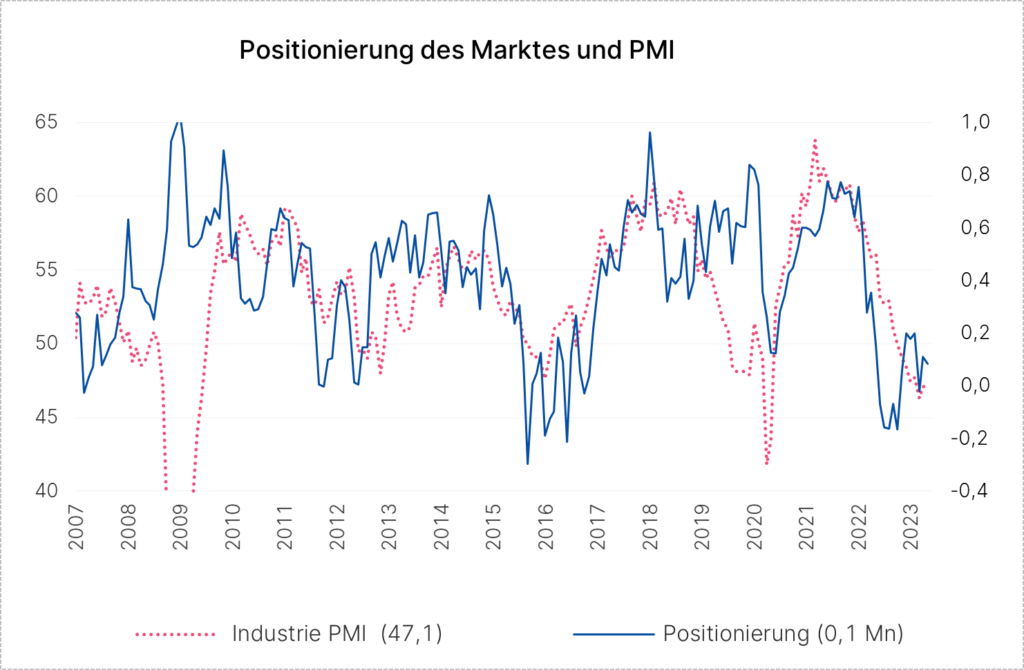

Ein verbleibender Grund für die niedrige Volatilität von Aktien ist die Positionierung des Marktes, gemessen an der Zahl spekulativer Futures-Positionen. Diese Zahl ist im historischen Vergleich sehr niedrig. Der Verlauf ist vergleichbar mit dem unter Druck stehenden PMI Industrie Index, dem Frühindikator für die wirtschaftliche Aktivität in der US-Industrie. Für einen bereits skeptischen Markt is es leichter, unerfreuliche Nachrichten zu verarbeiten, weil vieles bereits eingepreist ist. Zusätzlich ist das Ausmaß, in dem der Markt jetzt noch weiter „short“ werden kann (also auf Kursverluste gesetzt wird), in gewisser Weise limitiert.

Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

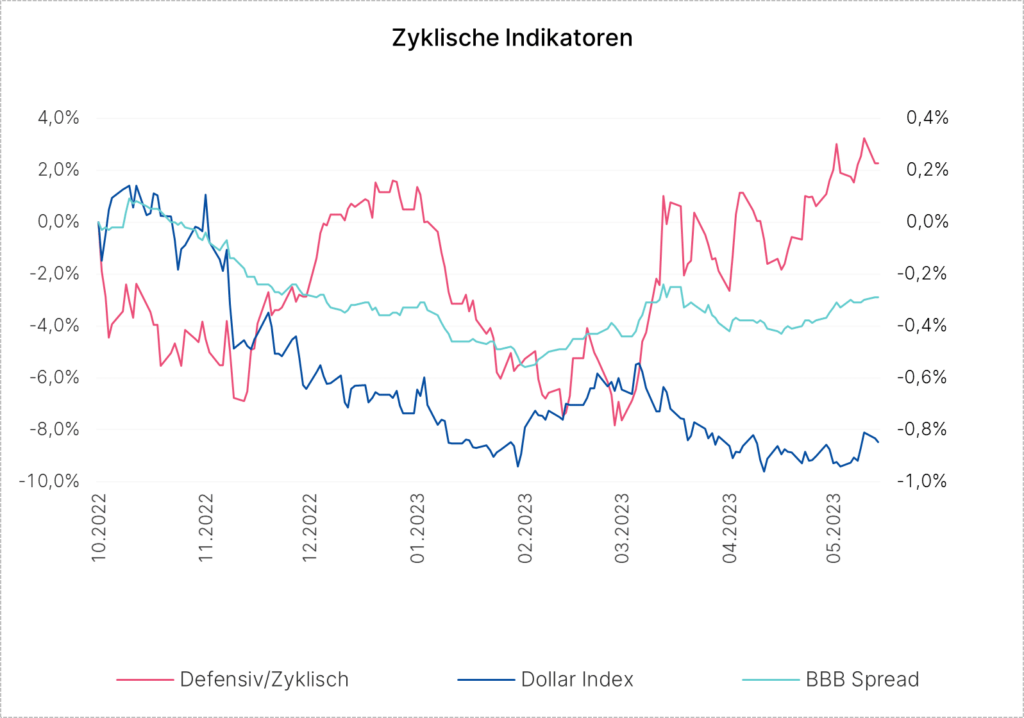

Welche Indikatoren kann man verfolgen, um Stress im Markt zu erkennen? Wir bieten drei an:

- das Kurs-Verhältnis aus defensiven und zyklischen Aktiensektoren

- der Dollar-Index, der in einem Stress-Umfeld häufig an Stärke gewinnt

- und der BBB-„Spread“ (Risikoaufschlag für Anleihen mit „BBB“-Rating, diese entsprechend gerade noch Investment-Grade also einer guten bis sehr guten Bonität) als Maßzahl für Kreditrisiko.

Der letzte Chart zeigt diese Indikatoren (Werte für die USA). Ihr Verlauf zeigt ein uneinheitliches Bild: Defensive Aktiensektoren haben zuletzt zyklische Aktiensektoren übertroffen; der Dollar-Index hingegen zeigt Schwäche; und der BBB-Spread ist seitwärts verlaufen.

Fazit

Die derzeit vergleichsweise geringe Volatilität von Aktien ist gut argumentierbar. Die Volatilität von Anleihen wird hoch bleiben, da sich die Inflation zwar stabilisiert, die Datenlage Überraschungen aber jederzeit bereithalten kann.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC: Fonds-ABC | Erste Asset Management

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.