Was ist seit gestern passiert?

Betrachtet man den US-amerikanischen Leitindex S&P 500 seit Ende Februar (24.02.2020) stellt man fest, dass es nur sechs Tage gab, an denen sich der Index um weniger als 2% bewegte (gezählt werden sowohl positive als auch negative Veränderungen). An den restlichen 21 Handelstagen überstieg die Marktbewegung die 2% Marke. Zum Vergleich: im Gesamtjahr 2019 gab es nur sieben Tage, an denen sich der Index um mehr als 2% bewegte.

Gestern war einer der ruhigeren Tage. Der US-amerikanische Leitindex schloss bei -1,6%. Die europäischen Börsen waren leicht im Plus. Die Renditen von kreditsicheren Staatsanleihen (z.B. USA und Deutschland) sanken im Tagesvergleich geringfügig. Gold musste Verluste hinnehmen.

In den USA wird ein weiteres Konjunkturpaket in der Höhe von USD 600 Mrd diskutiert. Darüber hinaus schlug der US-Präsident Donald Trump ein Infrastrukturpaket in der Höhe von USD 2.000 Mrd vor. Dieses soll neben der Sanierung und dem Ausbau der Infrastruktur auch zusätzliche Arbeitsplätze schaffen.

In den USA schreitet die Ausbreitung des Covid-19 Virus weiter voran. Insgesamt melden die USA 189.624 Fälle und New York und New Jersey sind dabei die neuen Krisenherde. In Italien war gestern die Anzahl der Neuinfektionen auf dem niedrigsten Stand seit zwei Wochen. Global haben sich insgesamt mehr als 860.000 Personen mit dem Virus infiziert. Mittlerweile haben sich aber wieder mehr als 178.000 von der Infektion erholt.

Was werden wir in den kommenden Wochen beobachten?

Den Begriff „Richtungsstreit“ kennt man vor allem aus der Politik. Oftmals steht er im Zusammenhang mit der Ausrichtung einer Partei zu einem kontroversiellen Thema. Aber auch in der Finanzindustrie gibt es seit Jahrzehnten einen Richtungsstreit zwischen zwei Investmentansätzen.

Einerseits gibt es den klassischen Investmentansatz. Dabei steht der Mensch (der Fondsmanager, Analyst, Volkswirt) im Vordergrund. Er führt die Analysen zu Aktien, Anleihen oder Rohstoffen durch und gibt eine Empfehlung ab. Der Fondsmanager trifft auch die Entscheidungen „zu kaufen oder zu verkaufen“. Anders bei quantitativen Ansätzen. Dabei wird ein mathematisches oder statistisches Modell aufgestellt, das die unterschiedlichen Finanzmärkte und -instrumente beurteilt. Das Modell gibt eine Investitionsempfehlung und in seiner höchsten Ausbaustufe trifft es auch die Kauf- und Verkaufsentscheidung.

Die Befürworter des klassischen Anlagestils führen ins Feld,

- dass quantitative Modelle oftmals an die Vergangenheit angepasst wurden und somit nicht repräsentativ für die Zukunft seien.

- dass sich manche Kriterien, wie die Beurteilung der Qualität des Managements eines Unternehmens oder die Entwicklung neuer bahnbrechender Produkte, nicht mit Modellen messen lassen.

Dem gegenüber argumentieren quantitativ orientierte Investoren oftmals,

- dass ein Modell emotionsfrei investieren kann und somit frei von Gier und Furcht ist.

- dass der Mensch im Datenzeitalter nicht mehr in der Lage ist, die schiere Menge an Informationen zu erfassen oder zu verarbeiten.

Innerhalb der Investment Division der Erste Asset Management haben wir diesen Richtungsstreit als weniger kontroversiell gesehen. Denn wir glauben, dass beide Ansätze ihr Vor- und Nachteile haben und dass sie sich auch ergänzen können. Auch klassische Investmentansätze beruhen neben qualitativen Einschätzungen auf der Analyse fundamentaler Finanz- und Bewertungskennzahlen wie Profitabilität, Verschuldungsgrad, Kurs-Buch-Verhältnis oder Dividendenrendite, um eine Investmententscheidung zu treffen.

Und auch der „quantitativste“ Manager muss bei seinen Modellen eine Einschätzung treffen, ob diese tatsächliche wirtschaftliche Zusammenhänge erfassen oder nur auf statistische Zufälligkeiten beruhen. Deshalb wenden wir in allen Abteilungen der Investment Division (in unterschiedlichen Ausprägungen) eine Mischung von klassischen und quantitativen Investmentstilen an.

Der Ausbruch der Covid-19 Pandemie und ihre globale Ausbreitung haben auf den Finanzmärkten in den letzten Wochen zu deutlichen Verwerfungen geführt:

- Wir haben einen der höchsten Tagesverluste im US-amerikanischen Leitindex von mehr als 12% beobachten können.

- Die Volatilität stieg auf Niveaus an, wie wir sie zuletzt während der Finanzkrise von 2008/2009 beobachten konnten.

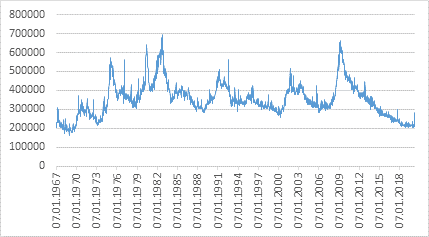

Aber auch in der Realwirtschaft sind die Folgen deutlich spürbar. So erreichten die Erstanmeldungen für Arbeitslosenunterstützung in den USA einen Wert, der alles Bisherige in den Schatten stellte. Was dies bedeutet sollen die beiden folgenden Grafiken veranschaulichen.

Erstanmeldungen zwischen dem 07.01.1967 und dem 14.03.2020

Quelle: St. Louis Fed & U.S. Employment and Training Administration

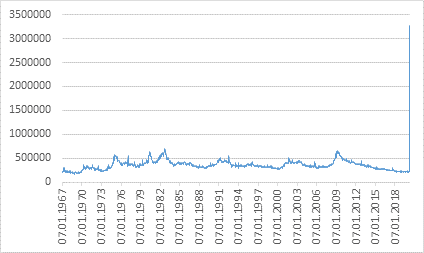

In diesem Zeitraum wurde die höchste Anzahl an Erstanmeldung für Arbeitslosenunterstützung am 02.10.1982 mit 695.000 Anträgen verzeichnet. Selbst in der Finanzkrise von 2008 / 2009 wurde dieser Wert nicht überschritten. Seit letzter Woche hat sich diese Zeitreihe jedoch grundlegend verändert:

Quelle: St. Louis Fed & U.S. Employment and Training Administration

Sowohl in quantitativen Modellen als auch bei qualitativen Entscheidungen werden die Arbeitslosenanträge oftmals als ein Entscheidungskriterium berücksichtigt. Für die Zukunft muss man sich nun entscheiden, wie man mit diesem Datenpunkt (und es können noch weitere derartige folgen) umgeht. Inkludiert man ihn oder lässt man ihn als Extrempunkt doch außen vor.

Auch wir innerhalb der Investment Division stehen vor dieser Frage. Deshalb müssen wir unsere Analysemethoden und unsere quantitativen Modelle auch laufend anpassen, damit die Ereignisse der letzten Wochen weder in Vergessen geraten noch unsere Erwartungen für die Zukunft über Gebühr beeinflussen.

Wenn Sie bereits Aktien halten: agieren Sie wie ein Unternehmer und nicht wie ein Spekulant:

In Phasen wie diesen macht es Sinn ein Cash-Polster zu haben um bei niedrigen Niveaus zuzukaufen. Niemand hat die Kristallkugel die einem verrät, wann der richtige Zeitpunkt ist wieder einzusteigen. Setzen Sie auf Qualitätsaktien und streuen Sie ihre Investments.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.

WICHTIGE RECHTLICHE HINWEISE

Hierbei handelt es sich um eine Werbemitteilung. Sofern nicht anders angegeben, Datenquelle Erste Asset Management GmbH. Die Kommunikationssprache der Vertriebsstellen ist Deutsch und jene der Verwaltungsgesellschaft zusätzlich auch Englisch.

Der Prospekt für OGAW-Fonds (sowie dessen allfällige Änderungen) wird entsprechend den Bestimmungen des InvFG 2011 idgF erstellt und veröffentlicht. Für die von der Erste Asset Management GmbH verwalteten Alternative Investment Fonds (AIF) werden entsprechend den Bestimmungen des AIFMG iVm InvFG 2011 „Informationen für Anleger gemäß § 21 AIFMG“ erstellt.

Der Prospekt, die „Informationen für Anleger gemäß § 21 AIFMG“ sowie das Basisinformationsblatt sind in der jeweils aktuell gültigen Fassung auf der Homepage www.erste-am.com jeweils in der Rubrik Pflichtveröffentlichungen abrufbar und stehen dem/der interessierten Anleger:in kostenlos am Sitz der jeweiligen Verwaltungsgesellschaft sowie am Sitz der jeweiligen Depotbank zur Verfügung. Das genaue Datum der jeweils letzten Veröffentlichung des Prospekts, die Sprachen, in denen der Prospekt bzw. die „Informationen für Anleger gemäß § 21 AIFMG“ und das Basisinformationsblatt erhältlich sind, sowie allfällige weitere Abholstellen der Dokumente, sind auf der Homepage www.erste-am.com ersichtlich. Eine Zusammenfassung der Anlegerrechte ist in deutscher und englischer Sprache auf der Homepage www.erste-am.com/investor-rights abrufbar sowie bei der Verwaltungsgesellschaft erhältlich.

Die Verwaltungsgesellschaft kann beschließen, die Vorkehrungen, die sie für den Vertrieb von Anteilscheinen im Ausland getroffen hat, unter Berücksichtigung der regulatorischen Vorgaben wieder aufzuheben.

Hinweis: Sie sind im Begriff, ein Produkt zu erwerben, das schwer zu verstehen sein kann. Bevor Sie eine Anlageentscheidung treffen, empfehlen wir Ihnen, die erwähnten Fondsdokumente zu lesen. Diese Unterlagen erhalten Sie zusätzlich zu den oben angeführten Stellen kostenlos am jeweiligen Sitz der vermittelnden Sparkasse und der Erste Bank der oesterreichischen Sparkassen AG. Sie können die Unterlagen auch elektronisch abrufen unter www.erste-am.com.

Unsere Analysen und Schlussfolgerungen sind genereller Natur und berücksichtigen nicht die individuellen Merkmale unserer Anleger:innen hinsichtlich des Ertrags, der steuerlicher Situation, Erfahrungen und Kenntnisse, des Anlageziels, der finanziellen Verhältnisse, der Verlustfähigkeit oder Risikotoleranz. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bitte beachten Sie: Eine Veranlagung in Wertpapieren birgt neben den geschilderten Chancen auch Risiken. Der Wert von Anteilen und deren Ertrag können sowohl steigen als auch fallen. Auch Wechselkursänderungen können den Wert einer Anlage sowohl positiv als auch negativ beeinflussen. Es besteht daher die Möglichkeit, dass Sie bei der Rückgabe Ihrer Anteile weniger als den ursprünglich angelegten Betrag zurückerhalten. Personen, die am Erwerb von Investmentfondsanteilen interessiert sind, sollten vor einer etwaigen Investition den/die aktuelle(n) Prospekt(e) bzw. die „Informationen für Anleger gemäß § 21 AIFMG“, insbesondere die darin enthaltenen Risikohinweise, lesen. Ist die Fondswährung eine andere Währung als die Heimatwährung des/der Anleger:in, so können Änderungen des entsprechenden Wechselkurses den Wert der Anlage sowie die Höhe der im Fonds anfallenden Kosten – umgerechnet in die Heimatwährung – positiv oder negativ beeinflussen.

Wir dürfen dieses Finanzprodukt weder direkt noch indirekt natürlichen bzw. juristischen Personen anbieten, verkaufen, weiterverkaufen oder liefern, die ihren Wohnsitz bzw. Unternehmenssitz in einem Land haben, in dem dies gesetzlich verboten ist. Wir dürfen in diesem Fall auch keine Produktinformationen anbieten.

Zu den Beschränkungen des Vertriebs des Fonds an amerikanische oder russische Staatsbürger entnehmen Sie die entsprechenden Hinweise dem Prospekt bzw. den „Informationen für Anleger gemäß § 21 AIFMG“.

In dieser Mitteilung wird ausdrücklich keine Anlageempfehlung erteilt, sondern lediglich die aktuelle Marktmeinung wiedergegeben. Diese Mitteilung ersetzt somit keine Anlageberatung.

Die Unterlage stellt keine Vertriebsaktivität der Verwaltungsgesellschaft dar und darf somit nicht als Angebot zum Erwerb oder Verkauf von Finanz- oder Anlageinstrumenten verstanden werden.

Die Erste Asset Management GmbH ist mit der Erste Bank und den österreichischen Sparkassen verbunden.

Beachten Sie auch die „Informationen über uns und unsere Wertpapierdienstleistungen“ Ihres Bankinstituts.