Trotz der Corona Pandemie und der massiven weltweiten Auswirkung auf die Realwirtschaft haben AnlegerInnen mit Fonds im Vorjahr gut abgeschnitten. Die Börsen nahmen vorweg, dass die weltweite Pandemie durch neue Impfstoffe in absehbarer Zeit überwunden werden kann. Die österreichischen AnlegerInnen haben sich tendenziell antizyklisch verhalten und sind trotz der Krise in Fonds investiert geblieben bzw. nutzten schwächere Tage um Anteile zuzukaufen. Das hat sich in den meisten Fällen gelohnt, wie die seit kurzem vorliegenden Statistiken der Vereinigung Österreichischer Investmentgesellschaften (VÖIG) für das Jahr 2020 zeigen.

Fassen wir die wichtigsten Ergebnisse und Trends zusammen:

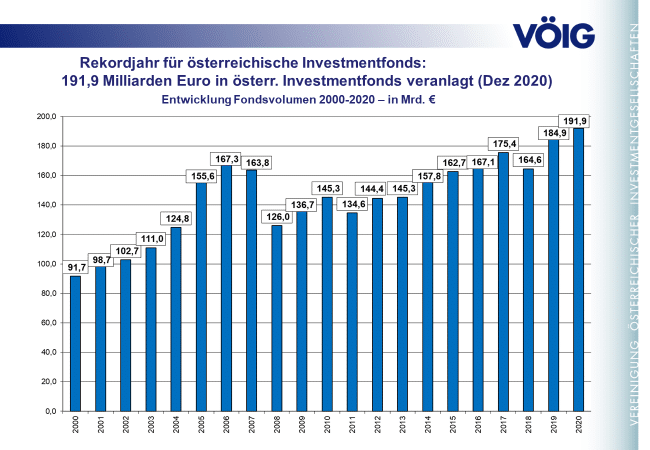

Fondsvolumen auf Rekord-Hoch

Das österreichische Fondsvolumen stieg gegenüber 2019 um rund 3,8% auf rund 191,9 Mrd. Euro. Das ist für die österreichische Fondsbranche ein neuer Höchstwert. Es gab Nettomittelzuflüsse in Höhe von 6Mrd. Euro, wobei auf institutionelle Anleger (Großanleger, Anm.) 3,1 Mrd. Euro entfielen und auf den Publikumsfondsbereich (Privatanleger, Anm.) 2,9 Mrd. Euro. Die vermögensverwaltenden Fonds erreichten einen Nettomittelzufluss von rund 5,3 Mrd. Euro und im Bereich der Aktienfonds flossen rund 1,2 Mrd. Euro zu. Im Segment der Rentenfonds kam es zu Nettomittelabflüssen von rund 458,1 Mio. Euro. Hier spiegelt sich das weltweit niedrige Zinsniveau wider. Die Gesamthöhe der Ausschüttungen im Jahr 2020 betrug 1,7 Mrd. Euro und die Kursgewinne beliefen sich auf rund 2,7 Mrd. Euro.

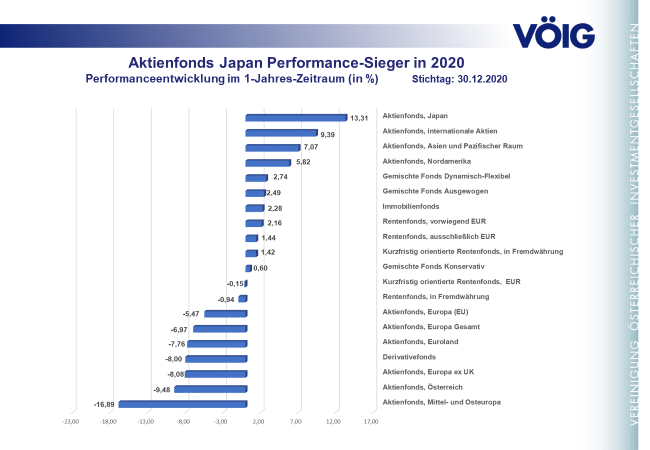

Aktienfonds Japan und Internationale Aktien waren Performance-Sieger 2020

Aufgrund der unterschiedlichen Verläufe der weltweiten Pandemie hat sich die Wertentwicklung regional unterschiedlich entwickelt. Die durchschnittlich besten Erträge im 1-JahresZeitraum konnten mit Aktienfonds mit Veranlagungsschwerpunkt Japan mit 13,3% erzielt werden, gefolgt von Aktienfonds mit Veranlagungsschwerpunkt internationale Aktien mit rund 9,4%und Aktienfonds mit Veranlagungsschwerpunkt Asien und Pazifischer Raum mit 7,1%. Auf der Verliererseite waren vor allem Aktienfonds aus Mittel- und Osteuropa zu finden mit im Schnitt minus 16,9%. Aber auch der österreichische Aktienmarkt (minus 9,5%) und europäischen Aktienfonds (rund minus 7%) blieben gegenüber 2019 deutlich zurück. Auch die Immobilien-Investmentfonds haben mit +2,3% gut performt, wenn man bedenkt, dass sie vor allem Stabilität ins Portfolio bringen sollen.

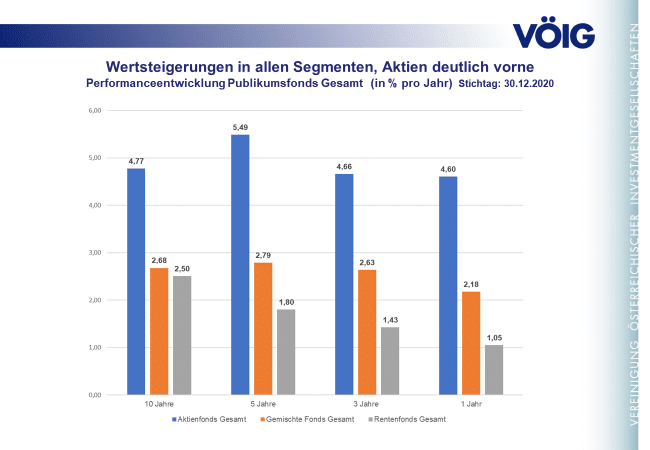

Im Bereich der vermögensverwaltenden Fonds bewegte sich die Wertentwicklung zwischen rund 0,6 und 2,7%. Bei den Anleihen schnitten Rentenfonds mit Veranlagungsschwerpunkt vorwiegend in Euro mit 2,2% und im Bereich ausschließlich in Euro mit 1,4% ab. Im 10 Jahreszeitraum performten Aktienfonds Nordamerika mit 11,9%, Aktienfonds Japan mit 5,9% und Aktienfonds internationale Aktien mit 5,4%. Über verschiedene Zeiträume lagen Aktienfonds in der Wertentwicklung gegenüber Gemischten Fonds und Rentenfonds voran (Quelle: Vereinigung Österreichischer Investmentgesellschaften, www.voeig.at).

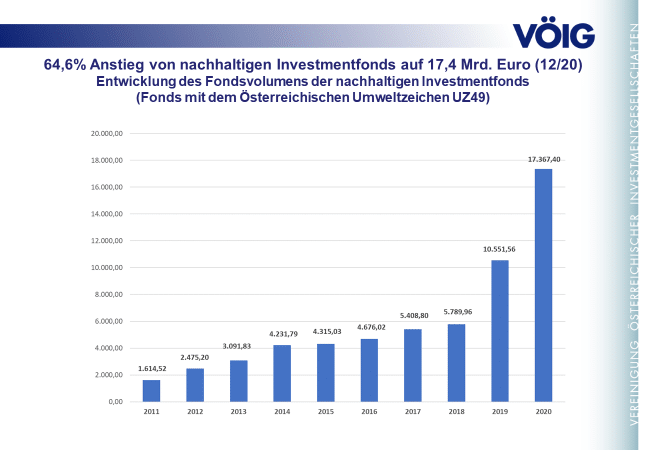

Nachhaltige Investmentfonds überzeugen

Durch die Klimakrise und den Aktionsplan der Europäischen Union (Green Deal) sind die nachhaltigen Investmentfonds in den Fokus vieler Anleger gerückt. Die VÖIG definiert nachhaltige Fonds gemäß dem Österreichischen Umweltzeichen. Es handelt sich dabei um Anlagen in Aktien und Anleihen von Unternehmen, die ihre Geschäfte an Umweltstandards, soziale Aspekte und Menschenrechtsstandards anpassen. Das Fondsvolumen dieser Fonds erhöhte sich um rund 6,8 Mrd. Euro auf 17,4 Mrd. Euro bzw. 64,6%. Durch die im Regierungsprogramm vorgesehene Förderung dieser Produkte (KESt-Befreiung) könnte die Finanzierung der Ökologisierung der Wirtschaft nachhaltig vorangetrieben werden. VÖIG-Präsident Heinz Bednar sieht in einem steuerlichen Anreiz für nachhaltige Finanzprodukte ein wirksames Instrument zur Unterstützung des Klimaschutzes. Das Österreichische Umweltzeichen sei für die Klassifizierung nachhaltiger Veranlagungen gut geeignet. Im Sinne einer „doppelten Dividende“ würde neben den positiven Auswirkungen auf Klima und Umwelt auch die private Eigenvorsorge gestärkt.

Immobilien-Investmentfonds weiter gefragt

Ebenfalls auf der Gewinner-Seite waren 2020 die Offenen Immobilienfonds. Ihr Volumen stieg um 4,9% auf rund 9,6 Mrd. Euro (Dez. 2020). Die durchschnittliche 1-Jahres-Performance betrug 2,3%. Die 10-Jahres Performance betrug 2,5%.

Weitere Informationen: www.voeig.at

Fazit: PrivatanlegerInnen, die 2020 auf Fonds gesetzt haben, waren in den meisten Fällen auf der Gewinner-Seite. Das Fondsvolumen erreichte trotz der Pandemie ein neues Rekord-Hoch. Besonders beliebt sind nachhaltige Fonds. Die höchsten Erträge erzielten im Schnitt über mehrere Jahre Aktienfonds. Traditionell am höchsten sind bei Aktienfonds auch die möglichen Preisschwankungen.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.