In den letzten Tagen war an den amerikanischen und europäischen Aktienmärkten ein bemerkenswertes Ereignis zu beobachten, das es in dieser Form bis dato nicht gegeben hat. Kleinanleger verabredeten sich im Internet zum Kauf von Aktien, in denen Hedgefonds auf fallende Kurse gesetzt hatten (Short Selling).

Auf diese Weise wurden die Kurse der betreffenden Unternehmen massiv in die Höhe getrieben, sodass einige Hedgefonds Milliardenverluste zu verzeichnen hatten. Ausgangspunkt war die Aktie des Einzelhandelsunternehmens GameStop, in deren Sog auch die Aktienkurse weiterer Unternehmen – auch in Europa – nach oben schossen, in denen Hedgefonds ebenfalls große Shortpositionen eingegangen hatten. Die Aktie bleibt volatil, erst gestern hat sie wieder sehr viel an Wert verloren.

Was steckt jedoch hinter diesen Ereignissen allgemein? Was könnten die Auswirkungen dieser Entwicklung sein?

GameStop – Hintergrund

GameStop wurde innerhalb weniger Tage zum Synonym für das Kräftemessen zwischen Retail Investoren und großen Hedgefonds. Bei dem Unternehmen handelt es sich um einen Einzelhändler für neue und gebrauchte Spielkonsolen und Computerspiele. Im Jahr 1996 gegründet, wurden zuletzt unter verschiedenen Markennamen rund 5.600 Shops in den USA, Kanada, Europa und Australien betrieben. Lange Zeit erwies sich das Geschäftsmodell als profitabel, die Umsätze stiegen rasant. Wurde 2002 erstmals ein Umsatz von mehr als einer Milliarde USD erzielt, betrugen die Umsatzerlöse 10 Jahre später bereits 9,55 Mrd. USD.

In weiterer Folge machte sich mehr und mehr die Konkurrenz des Online-Handels bemerkbar, die Umsätze gingen sukzessive zurück und lagen im vergangenen Geschäftsjahr bei voraussichtlich nur noch 5 Mrd. USD. Konnten in Spitzenzeiten pro Jahr über 400 Mio. USD Nettogewinn verbucht werden, befindet sich das Unternehmen tief in den roten Zahlen. Der kumulierte Verlust für die Jahre 2018 und 2019 betrug über eine Milliarde USD. Als Konsequenz wurde das Management ausgetauscht, unprofitable Shops geschlossen und das Unternehmen generell restrukturiert.

Der Erfolg dieser Maßnahmen hielt sich in Grenzen, sodass die Skepsis der Investoren über die Zeit zunahm und immer häufiger die Frage nach der Überlebensfähigkeit von GameStop aufkam. Dies rief Hedgefonds auf den Plan, die in Aktien von Gesellschaften investieren, von denen sie annehmen, dass sich deren geschäftliche Schieflage noch verstärken und die Kurse daher fallen sollten.

Hedge Fonds setzen auf fallende Kurse

Während die große Mehrheit der Anleger auf steigende Aktienkurse setzt, gibt es auch Investoren, die auf fallende Kurse wetten. Zu diesem Zweck borgen sich die betreffenden Investoren Aktien bei Banken oder Brokern für einen vereinbarten Zeitraum aus und verkaufen diese Aktien am Markt.

Ziel ist es, die Aktien zu einem späteren Zeitpunkt günstiger wieder zurückkaufen zu können, ehe die Papiere den Banken/Brokern zurückgegeben (geliefert) werden müssen. Die Differenz zwischen Verkaufspreis und Rückkaufspreis ist der Gewinn/der Verlust des Investors. Dieses Prozedere wird als Short Selling bzw. Leerverkauf bezeichnet.

Bei einem normalen Aktieninvestment ist der Verlust mit maximal 100% des eingesetzten Kapitals begrenzt (z.B. Totalverlust infolge Unternehmenspleite), die Gewinnmöglichkeit jedoch (theoretisch) unbegrenzt. Die Besonderheit des Short Sellings ist, dass der mögliche Gewinn mit maximal 100% limitiert ist (bei Bankrott), die Verlustmöglichkeit aber unbegrenzt ist (Erholung des Unternehmens bzw. stark steigender Aktienkurs). Dies ist der Grund, weshalb im Fall GameStop einige Hedgefonds einen Milliardenverlust aufhäuften.

Haben die Leerverkäufer auf die falsche Richtung gesetzt und steigen die Kurse wider Erwarten an, so müssen sie die zuvor leerverkauften Aktien möglichst rasch wieder zurückkaufen. Dies unterstützt die Preisspirale und treibt den Kurs noch weiter nach oben.

Die Konsequenz sind noch höhere Verluste bei weiteren Short Sellern, die nun ebenfalls Aktien zurückdecken müssen, was letztendlich die Verluste der betreffenden Marktteilnehmer weiter in die Höhe schraubt. Dies wird allgemein als Short Squeeze bezeichnet.

GameStop wird zum Spielball

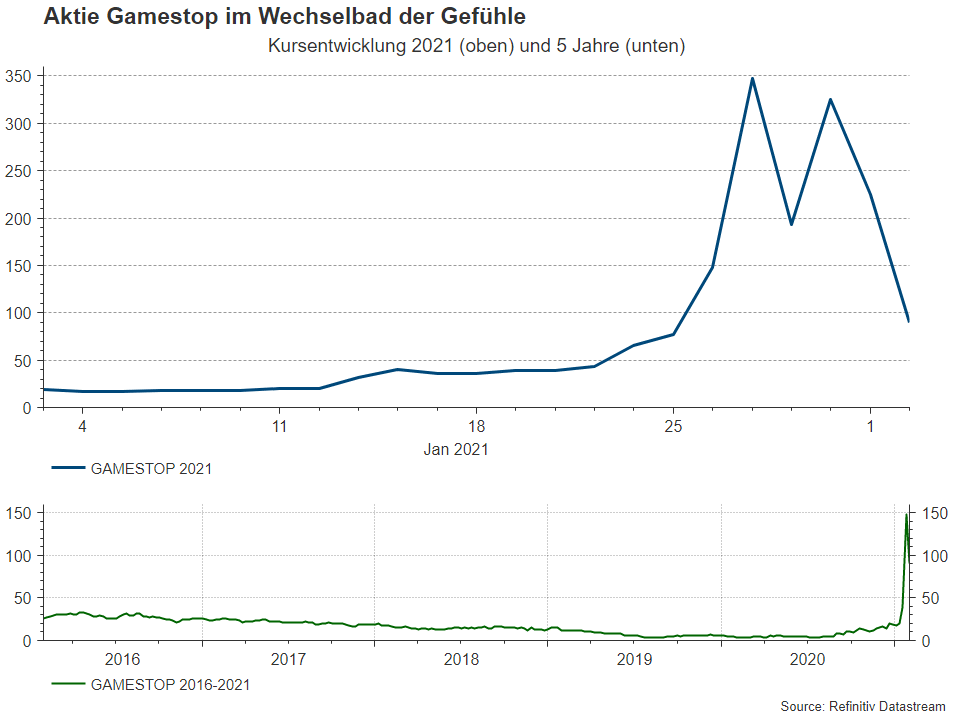

Die Aktie von GameStop pendelte seit dem Börsegang 2002 über die Jahre hinweg in drei Wellen zwischen etwa 2,50 USD und knapp über 40 USD. Am 21. Jänner 2021 ging die Aktie mit einem Kurs von 43 USD aus dem Handel. Zu diesem Zeitpunkt waren von Hedgefonds, welche die Zukunft von Gamestop negativ beurteilten, über 140% der bestehenden Aktien leer verkauft worden. Die stetige Zunahme der „Shorts“ bedeutete, dass sukzessive Druck auf den Kurs der Gamestop Aktie aufgebaut wurde.

In den darauffolgenden 6 Handelstagen explodierte der Kurs, zwischenzeitlich notierte die Aktie bei 483 USD, was einem Kurszuwachs von +1.022% in diesem kurzen Zeitraum entspricht. Für US-Verhältnisse handelt es sich bei GameStop um ein mittelgroßes Unternehmen, dessen Marktkapitalisierung vor der Kursexplosion bei rund 2,7 Mrd USD gelegen hatte. Inzwischen hat das Unternehmen per Schlusskurs 28.1. einen Wert von fast 23 Mrd. USD.

Wie konnte es dazu kommen, dass der Kurs einer Aktie mit einem solchen Überhang an leerverkauften Aktien plötzlich dermaßen durch die Decke geht?

Chart: Kursverlauf GameStop

Ausgangspunkt für diese Kursexplosion war die Internetplattform Reddit. Reddit ist ein Social-News–Aggregator, eine Website, auf der registrierte Benutzer Inhalte einstellen bzw. anbieten können. Ein Inhalt kann entweder aus einem Link, einem Video, einem Bild, einer Umfrage oder einem Textbeitrag bestehen.

In mehreren Internetforen, von denen das Reddit Message Board „r/wallstreetbets“ mit Millionen von Usern wohl das größte ist, haben sich Gruppen von Privatanlegern organisiert und tauschen „Aktientipps“ aus. Einer der am meisten diskutierten Tipps war zuletzt die GameStop Corporation.

Ein privater Anleger, der seit 2019 in GameStop investiert war und regelmäßig über das Unternehmen berichtete, machte die Community auf die massiven Leerverkäufe durch zahlreiche Hedgefonds aufmerksam. Daraufhin kam es zu einer Art Flash Mob, unzählige Anleger begannen dem betreffenden Mitglied der Community quasi zu Hilfe zu eilen und begannen durch Aktienkäufe in GameStop den großen Hedgefonds entgegen zu halten.

Diese Privatanleger kaufen jedoch nicht nur die Aktie selbst, sondern auch Optionen auf Aktien, wodurch sie eine zusätzliche Hebelwirkung erzielten. Auf diese Weise gelang es den Kurs der GameStop Aktie innerhalb kürzester Zeit in ungeahnte Höhen zu treiben.

Ein von der Financial Times zitierter Fondsmanager beschrieb die Situation wie folgt: “Der größte Fonds der Welt ist jetzt wallstreetbets in Bezug auf ihre Fähigkeit, Märkte zu bewegen. Sie sind super-selbstbewusst und nutzen Leverage“.

Im Reddit Message Board „r/wallstreetbets“ haben sich Gruppen von Privatanlegern organisiert und tauschen „Aktientipps“ aus. c_Unsplash

Robinhood

Eine besondere Rolle bei diesen Ereignissen spielte die Online-Handelsplattform Robinhood Markets Inc. Dieser Online-Broker wurde 2013 in Kalifornien gegründet und verrechnet bei Transaktionen keine Spesen. Die Einnahmequellen von Robinhood sind einerseits der Verkauf von User-Daten, andererseits verdient das Unternehmen an den Einlagen der Kunden und an den Zinsen auf vergebene Kreditlinien. Dieses Geschäftsmodell stieß auf sehr positive Resonanz bei Privatanlegern, aktuell zählt Robinhood 13 Mio. Kunden mit einem Anlagevermögen von rund 20 Mrd. USD.

Ein Großteil der Transaktionen wurde über Robinhood getätigt, weshalb sich die Plattform genötigt sah, den Handel mit Aktien von Gamestop und ähnlichen Aktien in weiterer Folge zu beschränken.

Market Impact

GameStop war lediglich der Ausgangspunkt, innerhalb kürzester Zeitkursierten auf „r/wallstreetbets“ Listen mit Aktien, die von Hedgefonds besonders stark leerverkauft worden waren. Privatanleger begannen nun auch diese Aktien zu kaufen und deren Kurse in die Höhe zu treiben. Zu diesen Titeln gehörten auch etablierte Unternehmen wie Bed Bath & Beyond oder Nokia. Aufgrund dieser Entwicklung verloren Hedgefonds bis dato schätzungsweise rund 70 Mrd. USD.

Offiziell wurden diese Aktivitäten vielfach als Kampf von David gegen Goliath hochstilisiert, häufig wurden die Investitionen der Retail Investoren mit den Aktionen der Anonymus Bewegung verglichen. Kapital wurde von den großen (Hedgefonds) zu den kleinen Anlegern umverteilt. Tatsächlich dürfte der Beweggrund für die meisten Investoren lediglich die Hoffnung auf einen schnellen Gewinn gewesen sein.

Hinzu kommt, dass nicht nur Privatanleger auf diesen Zug aufgesprungen sind. Auch institutionelle Anleger erkannten den Trend und kauften Aktien der am stärksten geshorteten Unternehmen zu. Dies zeigt sich gerade an GameStop, dessen größter Aktionär inzwischen Blackrock ist.

Eine weitere unmittelbare Auswirkung dieses Short Squeeze’s waren generelle Turbulenzen an den Aktienmärkten. Um die Short-Positionen zurückdecken zu können, mussten andere Aktien aus den Beständen der Hedgefonds verkauft werden. Dies wiederum führte zu Kursverlusten im Markt insgesamt.

Dennoch dürften sich die unmittelbar negativen Auswirkungen auf den Markt in Grenzen halten. Noch keiner der betroffenen Hedgefonds musste geschlossen werden, was bedeutet hätte, dass auch Banken und Broker Ausfälle zu verkraften gehabt hätten. Dies hätte eine negative Spirale in Gang setzen können, welche bisher ausgeblieben ist.

Dies nicht zuletzt deshalb, da in den kritischsten Fällen Kapitalspritzen von anderen Hedgefonds gewährt worden sind. Melvin Capital, dessen Vermögen zu Jahresbeginn noch über 12 Mrd. USD betragen hatte, von dem mehr als die Hälfte infolge des GameStop Short Squeeze verlorengegangen war, erhielt beispielsweise von seinen Mitbewerbern Citatel und Point72 eine Finanzspritze über 2,75 Mrd. USD.

Schließlich finden die Aktivitäten insgesamt ein Ende, sobald alle nennenswerten Short Positionen zurückgedeckt sind. Dies dürfte bei den prominentesten Namen, wie GameStop, bereits weitgehend geschehen sein. Die größten Leerverkäufer (Melvin Capital und Citron Research) haben letzte Woche bekannt gegeben, dass sie ihre Positionen in GameStop geschlossen haben. Citron Research hat darüber hinaus verkündet, in Zukunft generell auf Spekulationen mit Leerverkäufen zu verzichten. Vor diesem Hintergrund ist es nur eine Frage der Zeit, ehe den Privatanlegern die Investitionsmöglichkeiten für ihre derzeitige Strategie ausgehen.

Langfristige Auswirkungen

Trotz allem sind die langfristigen Implikationen für die Finanzmärkte noch nicht abschätzbar. Am auffälligsten ist, dass sich eine Vielzahl von Retail Investoren zu einer konzertierten Aktion verabredet haben. Hier stellt sich zunächst die Frage nach der Rechtmäßigkeit. Denn generell ist jede Art der Kursmanipulation gesetzlich untersagt. In diesem Fall war es aber beabsichtigt, den Kurs bewusst in die Höhe zu treiben, um durch den Short Squeeze eine Spirale in Gang zu setzen.

Bisher hat die US-Börsenaufsicht SEC lediglich angekündigt, die Vorfälle genau zu beobachten. Offenbar scheut man in der SEC derzeit noch vor negativer Publicity zurück, wenn große Hedgefonds im Kampf gegen Kleinanleger unterstützt werden.

Ein weiterer Punkt betrifft die Preisfindung an der Börse generell. Diese sollte theoretisch den fairen Wert eines Unternehmens widerspiegeln. Dies ist in der Realität nicht immer der Fall, Übertreibungen nach oben, wie nach unten, beweisen dies. In Summe jedoch kann gerade der US-Aktienmarkt als relativ effizient eingestuft werden. Flash Mobs an den Aktienmärkten hingegen führen dazu, dass gängige Bewertungsmaßstäbe an Gültigkeit verlieren könnten und die Börsen damit unberechenbarer werden.

Last but not least zeigt sich in den jüngsten Ereignissen ein Anlegerverhalten, das stark an die späten 90er Jahre des letzten Jahrhunderts erinnert. Privatanleger investieren in großer Zahl an den Aktienmärkten und ignorieren dabei jedes Risiko. Dies zeigt sich nicht nur am aktuellen Short Squeeze, sondern auch an den zuletzt explodierten Handelsumsätzen bei US OTC-Aktien (ungeregelt, außerbörslich gehandelte Aktien in den USA) oder am starken Kursanstieg von zahlreichen Aktien, die sich in der Verlustzone befinden.

Die derzeitige Risikobereitschaft ist hoch, vielen Anlegern ist das Risiko nicht bewusst oder sie nehmen es in der Hoffnung auf schnelle Gewinne in Kauf. So oder so ist dies ein Zeichen für einen überhitzten Markt. Dies bedeutet nicht, dass wir uns bereits in einer Phase a la 2000 befinden, aber es stellt ein Warnsignal dar.

Fazit

Alles in allem dürfte der jüngste Short Squeeze, so schmerzhaft er für die betroffenen Hedgefonds und deren Kunden gewesen sein mag, keine gröberen Auswirkungen auf das Finanzsystem haben. Die bisher entstandenen Verluste sind verkraftbar, die Turbulenzen an den Märkten halten sich in Grenzen. Vor allem aber hat die Strategie, die derzeit von Retail Investoren verfolgt wird, ein Ablaufdatum. Spätestens, wenn sämtliche größeren Short Positionen geschlossen sind, fehlen die Opportunitäten.

Somit ist der Short Squeeze primär als Warnsignal zu betrachten. Es besteht im Internetzeitalter jederzeit die Möglichkeit, dass sich private Anleger in großer Zahl zusammenschließen und gemeinsame Aktionen durchführen. Dies an sich wäre nicht negativ zu betrachten, würde es dadurch nicht zu extrem irrationalen Kursentwicklungen kommen und Investments bar jedes Risikodenkens eingegangen werden.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.

Cool, danke für die toll aufbereiteten Infos! Liest sich wie ein Krimi! 🙂

Sehr gut aufbereiteter und gut strukturierter Artikel! Gratulation!