UnternehmerInnen und FreiberuflerInnen können einen Teil Ihres Gewinns steuerfrei stellen, wenn sie in ausgewählte Wertpapiere oder in bestimmte Anlagegüter investieren.

Wer kann den Gewinnfreibetrag beanspruchen?

Alle natürlichen Personen mit betrieblichen Einkunftsarten, unabhängig davon, ob sie ihren Gewinn mittels E/A-Rechnung oder Bilanzierung ermitteln (Anmerkung: Pauschalierer haben keinen Anspruch) können den Gewinnfreibetrag beanspruchen.

- Gewerbebetrieb

- Selbständige Arbeit

- Land- und Forstwirtschaft

Bei Personengesellschaften (Mitunternehmerschaften) – etwa OG oder KG – können GesellschafterInnen den Gewinnfreibetrag in Höhe ihrer jeweiligen Gewinnbeteiligung nutzen.

Betriebliche Einkünfte sind:

- Einkünfte aus Land- und Forstwirtschaft

- Einkünfte aus selbstständiger Arbeit

- Freiberufler wie z. B. Architektinnen, RechtsanwältInnen, NotarInnen

- Geschäftsführer einer GmbH mit Beteiligung > 25%

- Einkünfte aus Gewerbebetrieb

Bei Mitunternehmerschaften (z. B. OG, KG) können die Gesellschafter den Gewinnfreibetrag in Höhe von ihrer jeweiligen Gewinnbeteiligung in Anspruch nehmen.

| Gut zu wissen: Bei Verkauf oder Entnahme oder Übertrag ins Privatvermögen vor Ablauf der Frist wird eine Nachversteuerung fällig. |

Welche Voraussetzungen gibt es?

- Der Gewinn fließt einer natürlichen Person zu.

- Vorliegen betrieblicher Einkünfte

- Der Gewinn wird durch Einnahmen-Ausgaben-Rechnung oder Bilanzierung ermittelt

Steuerpflichtige, die mit einem abweichenden Wirtschaftsjahr bilanzieren, können den Gewinnfreibetrag früher in Anspruch nehmen. Bitte informieren Sie sich bei Ihrer Steuerberaterung.

| Gut zu wissen: Um fristgereicht für das Kalenderjahr 2021 die Veranlagung durchzuführen, empfehlen wir einen Fondskauf noch vor Weihnachten. Relevant ist der Schlusstag des Investmentfonds. |

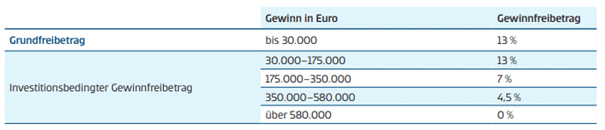

Wie hoch ist der Gewinnfreibetrag?

Der Gewinnfreibetrag beträgt bis zu 13% des Unternehmensgewinns. Liegt Ihr Gewinn unter 30.000,– Euro, wird der Freibetrag automatisch berücksichtigt. Sie müssen keine Investitionen tätigen.

Liegt Ihr Gewinn über 30.000,– Euro, können Sie bei entsprechenden Investitionen, z. B. in geeignete Wertpapiere den Gewinnfreibetrag bis maximal 45.350,– Euro geltend machen.

Für die ersten 30.000,– Euro Gewinn muss keine Veranlagung stattfinden. Der Freibetrag von 3.900,– wird „automatisch“ berücksichtigt.

Übersteigt der Gewinn diese Schwelle, kann beträgt bis zu einem Gewinn von 175.000,– Euro der Freibetrag 13% von der Bemessungsgrundlage (Gewinn abzüglich Grundfreibetrag von 30.000,–).

Um den maximalen Freibetrag von 18.850,– zu realisieren, muss in derselben Höhe die Veranlagung durchgeführt werden. Wird weniger veranlagt, ist dieser Freibetrag entsprechend geringer, ist dieser höher, dann ist das die Maximalgrenze. So geht das dann weiter bis zu einem Gewinn von 580.000,–.

Erreicht man 580.000,– Euro Gewinn und investiert 41.450,– in ein geeignetes Wertpapier (oder Investmentfonds) kann man einen Freibetrag von maximal 45.350,– erreichen.

Welche Veranlagungen kommen in Frage

Es können Wertpapiere erworben werden, die gem. § 14 Abs. 7 Z4 EStG auch zur Wertpapierdeckung von Pensionsrückstellungen geeignet sind. Die Mindest(rest-)laufzeit der Wertpapiere muss 4 Jahre betragen.

Interessant sind zum Beispiel gemischte Fonds, die über einen Veranlagungszeitraum von 4 Jahren interessante Renditechancen bieten.

| Gut zu wissen: Als Investition oder Veranlagung relevant ist der tatsächliche Anschaffungswert inklusive Spesen. |

Anlagemöglichkeit:

YOU INVEST RESPONSIBLE balanced – ein Mischfonds, der nach ethisch nachhaltigen Kriterien verwaltet wird.

Der YOU INVEST RESPONSIBLE balanced ist ein breit gestreuter Investmentfonds der auf Basis von ethisch-nachhaltigen Kriterien in verschiedene Anlageklassen wie Aktien oder Anleihen investiert.

Der Fonds legt dabei die Gelder bis zu 30% in Aktien- und bis zu 100% in Anleihenfonds an. Das Portfolio wird von unseren Experten und Expertinnen laufend überwacht und regelmäßig an die aktuellen Marktchancen angepasst.

Welche Fonds sind für den Gewinnfreibetrag geeignet?

Eine Liste der Fonds, die geeignet sind finden Sie unter diesem Link. Diese Fonds erfüllen die gesetzlichen Auflagen für eine steuerlich wirksame Veranlagung.

Nach der vorgeschriebenen Behaltedauer von vier Jahren können Sie diese nach Belieben und ohne Nachversteuerung wieder verkaufen.

Liste von Fonds, die geeignet sind: LINK

Ihre Vorteile

- Sie zahlen keine Einkommensteuer auf den investierten Gewinnfreibetrag

- Sie können aus einem vielfältigen Wertpapierangebot auswählen und haben zusätzlich die Chance auf eine Wertsteigerung Ihrer Wertpapiere

- Sie bilden steuerlich vergünstigte Rücklagen, über die Sie nach vier Jahren frei verfügen können

- Sie profitieren von der Kompetenz des österreichischen Marktführers für Investmentfonds

Zu beachtende Risiken

- Bei allfälligen rechtlichen oder gesetzlichen Änderungen können sich Auswirkungen in der steuerlichen Behandlung ergeben

- Bei einer Veranlagung in Wertpapiere sind Kursschwankungen durch Marktveränderungen jederzeit möglich

- Es besteht die Möglichkeit in Wertpapiere weniger als den ursprünglich angelegten Betrag zurückzuerhalten (Kursverluste)

- Bitte beachten Sie die fondsspezifischen Risikohinweise. Diese unterscheiden sich je nach Fonds.

Weitere Links:

Gewinnfreibetragsrechner der Erste Bank und Sparkassen:

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.