Das Leben ist deutlich teurer geworden, seit sich die Inflationsrate gegenüber 2021 mehr als verdreifacht hat – und ein Ende der Teuerungswelle ist nach wie vor noch nicht in Sicht. Während wir die Auswirkungen an der Tankstelle, im Supermarkt oder im Restaurant unmittelbar und direkt spüren, gerät ein anderer Schauplatz leicht außer Acht. Es geht um Millionen Sparbücher, die durch die Inflation sukzessive an Wert verlieren. Was lässt sich gegen diesen schleichenden Vermögensverlust unternehmen? Eine mögliche Antwort ist ein Investment in Sachwerte, wie es über den ERSTE REAL ASSETS Fonds möglich ist, der in Zeiten wie diesen durchaus Ertragschancen bietet, aber naturgemäß auch Risiken aufweist.

Die Preise kennen derzeit nur eine Richtung – nach oben

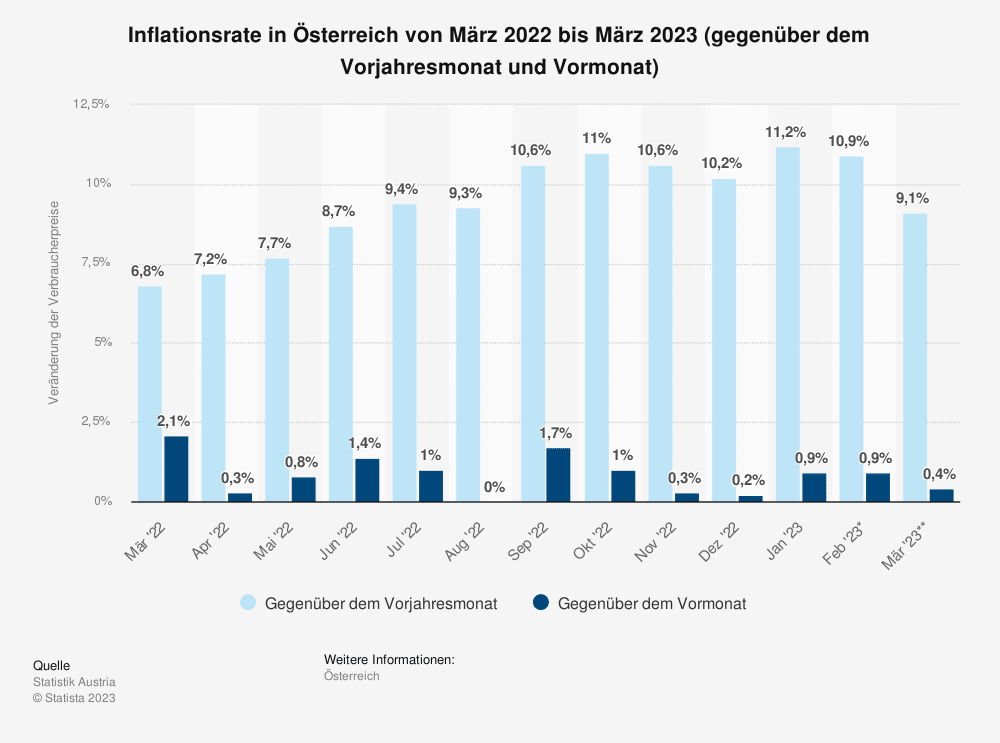

Ein Blick auf die Statistik bestätigt das, was man tagtäglich in allen Lebensbereichen spürt: Im Jahr 2022 sind die Verbraucherpreise im Vergleich zum Vorjahr um 8,6 % gestiegen, zuletzt lag die Inflationsrate sogar im zweistelligen Bereich.

Interessant ist auch ein Blick auf spezielle Preistreiber, die sich in diesem Zeitraum besonders stark verteuert haben.

Welche Preise sich im letzten Jahr am meisten verteuert haben:

- Flugtickets + 58.2 %

- Energie + 37.0 %

- Haustiere + 18.2 %

- Instandhaltung von Wohnung/Haus + 17.9 %

- Lebensmittel + 16.5 %

- PKW + 14.1 %

- Alkoholfreie Getränke + 14.0 %

- Restaurantbesuche + 13.7 %

- Möbel und Teppiche + 13.7 %

- Treibstoffe + 13.5 %

- Beherbergung + 13.1 %

- Zeitungen/Zeitschriften + 12.9 %

Vergleichszeitraum: 02/2022 – 02/2023, Quelle: Statistik Austria (persönlicher Inflationsrechner)

https://www.statistik.at/persoenlicher_inflationsrechner/

Wie geht es mit der Inflation weiter?

Eine verbindliche Antwort auf diese brennende Frage gibt es zwar nicht, vieles deutet aber darauf hin, dass sich die Teuerung leicht abschwächen wird. Laut aktueller Inflationsprognose der Oesterreichischen Nationalbank (OeNB) soll die Inflationsrate bezogen auf den harmonisierten Verbraucherpreisindex im Lauf des Jahres deutlich zurückgehen, allerdings für das Gesamtjahr 2023 noch immer 6,9 % betragen. Der nachlassende inflationäre Druck, der von den Energiepreisen ausgeht, wird von zunehmendem heimischem Preisdruck begleitet, der unter anderem durch die Lohnabschlüsse zustande kommt. Schenkt man der Prognose der OeNB Vertrauen, soll die Inflationsrate 2024 auf 4,0 % und 2025 auf 3,2 % sinken – was aber nach wie vor höher ist als der von der Europäischen Zentralbank angestrebte Wert von 2 %.

Was bedeutet das alles für die Geldanlage?

Kurz gesagt: Wer Geld besitzt, zählt zu den inflationsbedingten Verlierer:innen. Vor allem das Geld, das auf niedrig verzinsten Spar- und Anlageformen liegt, schmilzt richtiggehend dahin, seit die Zinsen unter der Inflationsrate liegen, wie das seit 2015 der Fall ist. Das Kapital und die verschwindend geringen Zinserträge werden momentan von der Inflation aufgefressen. Selbst seit den letzten Zinserhöhungen der Europäischen Zentralbank werfen herkömmliche Sparformen kaum Zinsen ab. Wer sein Geld auf einem Sparbuch liegen hat, verliert also laufend massiv Vermögen.

So negativ wirken sich erhöhte Inflation und Nullzinspolitik auf die reale Kaufkraft aus:

| Jahr | Kaufkraft | Inflationsrate |

| 0 | 100.000 € | 5 % |

| 1 | 95.000 € | 5 % |

| 2 | 90.250 € | 5 % |

| 3 | 85.738 € | 5 % |

| 4 | 81.451 € | 5 % |

| 5 | 77.378 € | 5 % |

| 10 | 59.874 € | 5 % |

Quelle: Eigene Berechnungen

Aus diesem Grund sollte es für alle, die Geld besitzen, das erklärte Ziel sein, eine Rendite zu erzielen, die dauerhaft über der Inflationsrate liegt. Nur in diesem Fall ist sichergestellt, dass der Wert des Kapitals langfristig erhalten bleibt. Da dieses Ziel mit klassischen Sparformen bis auf weiteres nicht erreichbar zu sein scheint, rücken zunehmend Alternativen in den Fokus.

Sachwerte gefragt

Unter Anleger:innen, die ihr Geld verlustfrei investieren wollen ohne größere Risiken einzugehen, ist derzeit ein starker Trend zu Sachwerten – also Anlagegütern mit materiellem Wert – zu beobachten. Aufgrund ihrer Begrenztheit versprechen sie eine stabile Wertentwicklung, die nicht von der Inflation beeinflusst wird. Das Motto „Grundbuch statt Sparbuch“ steht stellvertretend für diese Entwicklung. Auch Gold bleibt aufgrund seines physischen Werts immer ein Thema, speziell in Krisenzeiten. Allerdings ist mit Investitionen in Sachwerte auch ein hohes Maß an Organisation, persönlicher Einbindung und Nebenkosten verbunden. Das beginnt bei der schwierigen Frage der Immobilienauswahl, führt über die Suche nach zuverlässigen Mieter:innen und endet bei Fragen, wo man sein Gold sicher lagert und vor Diebstahl schützt.

Wer sich das alles ersparen will, kann sich auch für einen Investmentfonds entscheiden, der in Sachwerte investiert – den ERSTE REAL ASSETS beispielsweise.

Bitte beachten Sie, dass eine Geldanlage in Investmentfonds auch Risiken beinhaltet.

In Werte mit Bestand investieren

Dass der ERSTE REAL ASSETS bei den Kund:innen der Erste Bank und Sparkassen zu den beliebtesten Fonds zählt, ist kein Zufall: Seine Zusammensetzung orientiert sich an einer wertstabilen Entwicklung, die durch einen Mix aus ca. 50 % globalen Aktien, 33 % Gold [1] und 17 % Immobilienfonds bzw. Rohstoffen sichergestellt werden soll.

[1] Erwerb üblicherweise in Form von Exchange Traded Commodities (Schuldverschreibungen). Eine physische Anlieferung der genannten Edelmetalle ist nicht zulässig. Das Währungsrisiko der Goldkomponente wird überwiegend auf Euro gesichert.

Echte Beteiligungen an Unternehmen

Wer sein Kapital in Aktien investiert, erhält dafür einen realen Gegenwert. Die Person wird Teilinhaber:in eines realen Unternehmens, das reale Umsätze und Gewinne erwirtschaftet.

Unternehmen passen die Preise ihrer Produkte laufend an das aktuelle Wirtschaftsumfeld an. Steigende Kosten für Rohstoffe oder Löhne werden an Endkund:innen weitergegeben, was inflationäre Entwicklungen abfedert. Abhängig vom Wirtschaftszyklus können Aktien daher zum Erhalt des Vermögens beitragen.

Stabile Erträge durch Immobilieninvestments

Dadurch, dass der ERSTE REAL ASSETS auch in Immobilienfonds investiert, sind Anleger:innen indirekt an einer Vielzahl an Immobilien beteiligt. Der Wert von Vermögensgegenständen hängt von den laufenden Erträgen und deren Risiko ab. Immobilien sind langlebige und stabile Wirtschaftsgüter. Durch die Vermietung erwirtschaften Immobilien laufend Erträge. Die Mieten werden dabei in der Regel an die Inflation angepasst. So kann der Gefahr der Geldentwertung entgegengewirkt werden.

Gold glänzt ewig

Im Gegensatz zur Geldmenge ist die Menge an vorhandenem Gold begrenzt und kann nicht beliebig gesteuert werden. Das sorgt für eine gewisse Absicherung der Kaufkraft.

In der Geschichte hat sich gezeigt, dass die Nachfrage nach Gold und damit sein Wert besonders in ökonomischen und politischen Krisen anstieg. Gold im Portfolio sorgt für eine noch breitere Risikostreuung und kann eine zusätzliche Ertragsquelle darstellen.

Die Mischung macht’s

Auf den Punkt gebracht, ist eine breite Diversifizierung – also eine breite Streuung des Risikos – der beste Inflationsschutz. Negative Ausreißer einzelner Anlageklassen werden zumeist durch Gewinne in anderen Bereichen wettgemacht. Auch wenn die Bären im Börsenjahr 2022 das Sagen hatten, weisen generell Sachwerte wie Aktien, Immobilien und Gold deutlich mehr Ertragskraft auf als ein herkömmliches Sparbuch.

Information bringt Entscheidungssicherheit

Wer sein Geld auf Sparbüchern liegen hat und nicht dabei zuschauen möchte, wie es von der Inflation aufgefressen wird, hat Handlungsbedarf. Umfassende Information ist dabei das A und O. Bei der Erste Bank und Sparkasse kann man sich zu den verschiedenen Möglichkeiten kompetent beraten lassen.

Interessant: In den ERSTE REAL ASSETS kann man seit 31.03.2022 auch als s Fonds Plan regelmäßig investieren. Bereits ab EUR 50,- monatlich ist das möglich.

Mehr zum Thema Fondssparen: Fondssparen | Erste Asset Management (erste-am.at)

Mehr zum ERSTE REAL ASSETS: ERSTE REAL ASSETS Retailtranche: EUR R01 – Factsheet (erste-am.at)

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt.

Vorteile für Anlegerinnen und Anleger

- Veranlagungsschwerpunkt auf reale Werte

- Das Anlageziel ist langfristiger Kapitalzuwachs

- Durch die Veranlagung in unterschiedliche Anlageklassen wird das Risiko gestreut, was Verlustrisiken reduzieren kann.

- Investmentfonds sind Sondervermögen

Zu beachtende Risiken

- Die Vermögenswerte im Fonds können erheblichen Preisschwankungen unterliegen.

- Aufgrund der Anlage in Fremdwährungen kann der Fondsanteil durch Wechselkursänderungen belastet werden.

- Alternative Anlageklassen beinhalten ein höheres Risikopotenzial

- Kapitalverlust ist möglich

- Risiken, die für den Fonds von Bedeutung sein können, sind insb.: Kredit- und Kontrahenten-, Liquiditäts-, Verwahr-, Derivatrisiko sowie operationelle Risiken. Umfassende Informationen zu den Risiken des Fonds sind dem Prospekt bzw. den Informationen für Anleger gem. § 21 AIFMG, Abschnitt II, Kapitel „Risikohinweise“ zu entnehmen.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC: Fonds-ABC | Erste Asset Management

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.

Bitte beachten Sie, dass eine Veranlagung in Wertpapiere neben den geschilderten Chancen auch Risiken birgt.