Was ist seit letzter Woche passiert?

Die Besitzer eines Autos der Marke „Rolls Royce“ sind dieser Tage froh, dass bereits 1973 die Automobil- von der Triebwerkssparte des Unternehmens abgespalten wurde. Denn bereits vor einigen Monaten verschlechterte sich die Kreditqualität des Unternehmen Rolls Royce, das heute vor allem Turbinen für Zivil- und Militärflugzeuge herstellt. Dies führte auch dazu, dass das Rating von Investment Grade auf High Yield herabgestufte wurde. Diese Woche begab Rolls Royce eine neue Anleihe und musste dafür einen für das Unternehmen ungewohnt hohen Zinssatz von 4.6% offerieren (für in Euro denominierte Anleihen).

Vor zwei Jahren konnte Rolls Royce Anleihen noch zu einem Coupon von 0.875% begeben. Die Firma leidet derzeit unter dem allgemeinen Rückgang in der Luftfahrtindustrie. Bedingt durch die Reisebeschränkungen wurde auch die Auslieferung neuer Flugzeuge und damit auch der Triebwerke von vielen Fluglinien zeitlich nach hinten verschoben. Die Besitzer von „Rolls-Royce“-Autos sind von den Schwierigkeiten des Unternehmens nicht betroffen, denn die Nutzungsrechte für die Automarke liegen heute bei BMW.

Die Märkte an sich waren über die letzten fünf Handelstage janusköpfig. Letzten Freitag und am Montag konnten die US-Börsen deutliche Zugewinne verbuchen (+2.5%). In Europa (EuroStoxx 50) betrug das Plus 1.3%. Getragen wurden die Aktienmärkte von der Erwartung einer „blauen Welle“ in den USA, also dass Joe Biden die Präsidentschaft gewinnt und die Demokraten auch die Mehrheit im Senat und Repräsentantenhaus stellen werden. In diesem Fall erwartet man sich ein neuerliches großes Konjunkturpaket.

Ab Dienstag hingegen gewannen die Bären an den Märkten die Oberhand, denn Sorgen über die Entwicklung der Neuinfektionen mit dem Coronavirus in Europa belasteten die Stimmung der Marktteilnehmer. Mehrere europäische Länder setzten neue Lockdown-Maßnahmen, die jedoch regional begrenzt und zielgerichtet sind. Dies ist ein deutlicher Unterschied zu den breitflächigen Maßnahmen, die noch im Frühjahr gesetzt wurden.

Der S&P 500 verlor von Dienstag bis Donnerstag 1.44% und in Europa betrugen die Verluste sogar 3.2%. Für Entspannung sorgte gestern am Abend Präsident Trump, der seine Bereitschaft für ein Konjunkturpaket in der Höhe von USD 1,800 Mrd. signalisierte, um so doch noch vor der Wahl eine Einigung mit den Demokraten zu erzielen.

Die Renditen 10-jähriger US-amerikanischer Staatsanleihen fielen seit letzter Woche bedingt durch die Volatilität an den Aktienmärkten von ca. 0.78% auf 0.72%. In Deutschland kam es zu einer ähnlichen Entwicklung, die Rendite für 10-jährige Staatsanleihen liegt dort aktuell bei -0.61%. Der Goldpreis war im Wochenvergleich wenig verändert und pendelte zwischen USD 1890 und 1930 pro Feinunze.

Was werden wir in den nächsten Wochen beobachten?

Eine der Fragen, die wir in den letzten Wochen öfters erhalten haben, war, ob Income-Strategien passé sind. Der Hintergrund der Frage war, dass sich diese Veranlagungsstrategie im heurigen Jahr relativ gesehen schwächer entwickelt hat.

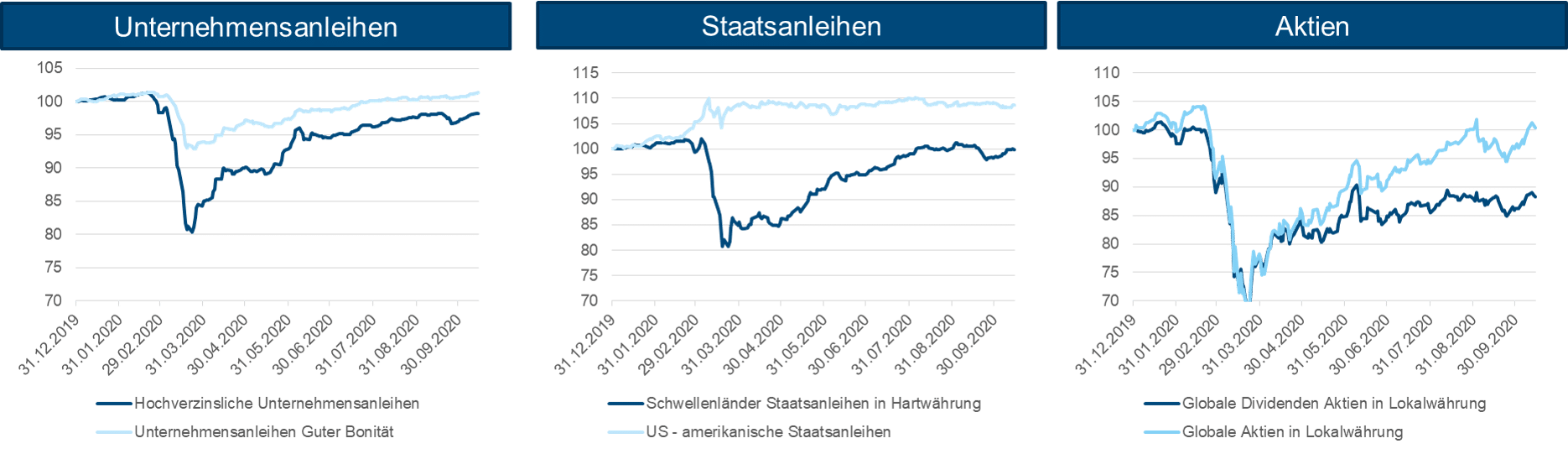

Income Strategien oder Fonds zeichnen sich dadurch aus, dass sie in Veranlagungen investieren, die regelmäßig Zahlungen in Form von Coupons oder Dividenden ausschütten. Hierzu zählen vor allem hochverzinsliche Anleihen, Anleihen aus den Schwellenländern und Dividendenaktien. Diese Anlageklassen haben sich im heurigen Jahr in der Regel etwas schlechter entwickelt als konkurrierende Veranlagungsformen:

Quelle: Bloomberg, eigene Berechnung, Zeitraum: seit Jahresbeginn. Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

- Unternehmensanleihen mit spekulativem Rating liegen seit Jahresbeginn hinter jenen mit besserem Rating zurück. Dies liegt an der gestiegenen Risikoaversion der Marktteilnehmer im Vergleich zum Jahresbeginn, aber auch daran, dass Investment Grade Anleihen in größerem Umfang von den Notenbanken unterstützt werden.

- Ähnliches gilt auch für den Vergleich zwischen Staatsanleihen aus den USA und jene aus Schwellenländern (denominiert in Hartwährungen).

- Aktien dividendenstarker Unternehmen sahen sich 2020 mit zwei Herausforderungen konfrontiert. Zum einen mussten viele Unternehmen ihre Dividende kürzen. Dies geschah vielfach aufgrund niedriger Umsätze im Zuge der Corona-Kriese. Zusätzlich kommen viele der Unternehmen aus Sektoren, die derzeit weniger stark wachsen als beispielsweise Technologieunternehmen oder die sich im Umbruch befinden. Dazu zählen Branchen wie Finanzdienstleister oder der Öl- und Gassektor.

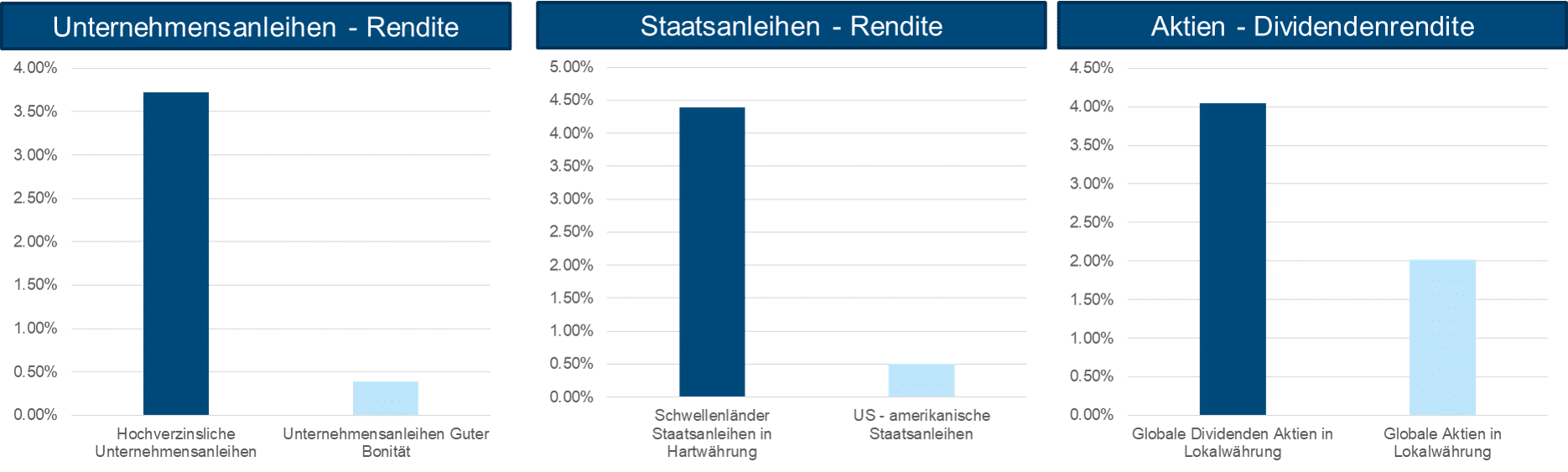

Trotz der schlechteren relativen Entwicklung im Jahr 2020 bleiben die Renditen dieser Anlageklassen auf einem relativ hohen Niveau. Dies zeigt sich sehr deutlich, wenn man die aktuellen Renditen der oben dargestellten Anlageklassen gegenüberstellt:

Quelle: Bloomberg, eigene Berechnung

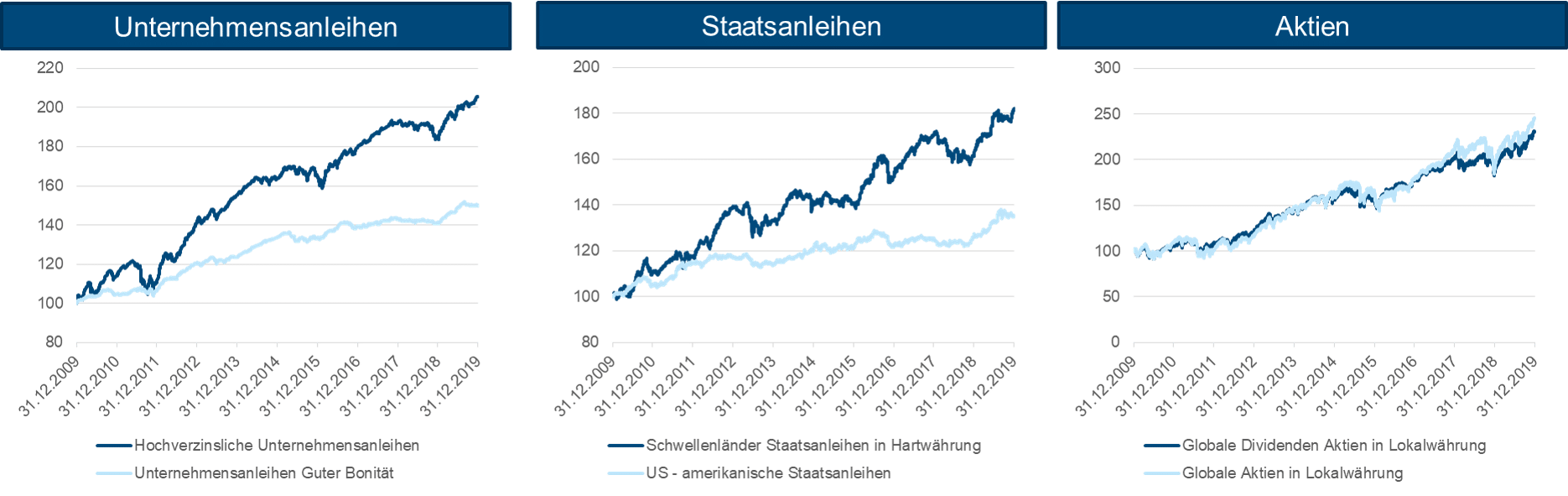

Insbesondere im Niedrigzinsumfeld bleiben Veranlagungen, die eine relativ hohe Rendite und auch Ausschüttung versprechen, eine gute Alternative und Ergänzung. Dies gilt insbesondere, wenn man langfristig denkt. Denn zumindest in der Vergangenheit haben Veranlagungen, die eine höhere Rendite hatten, auch höhere oder zumindest gleich gute Gesamterträge geliefert.

Quelle: Bloomberg, eigene Berechnung, Zeitraum: 31.12.2009 bis 31.12.2019. Die Wertentwicklung in der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung zu.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.