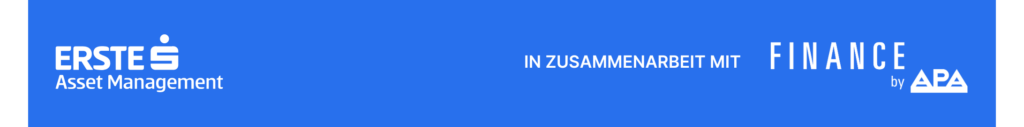

Die Wirtschaft in Deutschland dürfte die Konjunkturflaute überwunden haben und nun wieder in Fahrt kommen, nachdem das Land im Vorjahr noch in eine „technische Rezession“ geschlittert war. Nach einem leichten Wachstum zu Jahresbeginn sind die Vorzeichen für das heurige Jahr positiv. Die Deutsche Bundesbank und auch Wirtschaftsminister Robert Habeck (Grüne) erwarten, dass die Konjunktur 2025 durchstartet.

Auch mehrere Wirtschaftsforschungsinstitute haben ihre Konjunkturprognosen für Europas größte Volkswirtschaft zuletzt erhöht. „Es gibt Licht am Ende des Konjunkturtunnels“, sagte Moritz Schularick, Präsident des Forschungsinstituts IfW Kiel. „Die Zeichen mehren sich, dass sich die deutsche Wirtschaft aus der Rezession befreien kann“. Als wichtige Stütze des Aufschwungs sehen Ökonomen vor allem die Erholung des Privatkonsums und der Exporte.

Leichtes Wachstum zum Jahresstart

Nach einem Rückgang zum Jahresende 2023 wuchs die Wirtschaft in Deutschland im ersten Quartal gegenüber dem Vorquartal wieder leicht um 0,2%. Getragen wurde das Wachstum zu Jahresbeginn von den gestiegenen Bauinvestitionen (plus 2,7%) und einem Anziehen der Exporte. Die privaten Konsumausgaben als wichtige Konjunkturstütze sanken hingegen preis-, saison- und kalenderbereinigt gegenüber dem Vorquartal um 0,4%.

Einige Frühindikatoren hatten sich im Juni wieder etwas verschlechtert. So fiel der vom Ifo-Institut ermittelte Geschäftsklimaindex in diesem Monat um 0,7 auf 88,6 Punkte. Das Stimmungsbarometer des Forschungsinstituts ZEW stieg gegenüber dem Vormonat leicht um 0,4 Punkte auf 47,5 Punkte, die Bewertung der aktuellen Konjunkturlage trübte sich aber überraschend um 1,5 Punkte auf minus 73,8 Zähler ein.

Mehrere Wirtschaftsforschungsinstitute haben Prognosen im Juni erhöht

Der Ausblick hat sich aber insgesamt dennoch verbessert. Mehrere führende Wirtschaftsforschungsinstitute haben ihre Prognosen für Deutschlands Wirtschaft im Juni angehoben. Das Ifo-Institut hat seine Wachstumsprognose für das laufende Jahr zuletzt verdoppelt. Das Bruttoinlandsprodukt dürfte um 0,4 Prozent zulegen statt der im März erwarteten 0,2 Prozent, heißt es in der Ende Juni veröffentlichten Konjunkturprognose der Münchner Forscher. Für das kommende Jahr wird weiter mit einem Plus von 1,5 Prozent gerechnet. „Es entsteht gerade neue Hoffnung“, sagte Ifo-Konjunkturchef Timo Wollmershäuser bei der Präsentation der Prognose. „Die deutsche Wirtschaft arbeitet sich langsam aus der Krise.“ Das zweite Halbjahr 2024 dürfte deutlich besser ausfallen als das erste. Gleichzeitig werde die Inflation abflauen und die Kaufkraft der Haushalte steigen.

Auch der Internationale Währungsfonds (IWF) traut der Wirtschaft in Deutschland im Zeitraum 2025 bis 2026 wieder deutlich höhere Wachstumsraten zu. Die Wirtschaft sollte dann um ein bis 1,5 Prozent zulegen, teilte der IWF zuletzt mit. Der IWF verwies auf wieder steigende Reallöhne und lobte die deutsche Ampelkoalition für ihre Antwort auf die ausbleibenden russischen Gaslieferungen: Hilfen für die Verbraucher und das Erschließen neuer Energiequellen. Dies habe geholfen, die Energiepreise wieder zu senken und die Inflation unter Kontrolle zu bringen, so der IWF.

Erholung des Privatkonsums dürfte Aufschwung antreiben

Als wichtigen Motor des Aufschwungs sehen die Wirtschaftsforschungsinstitute vor allem die erwartete Erholung des privaten Konsums. Das Institut für Makroökonomie und Konjunkturforschung (IMK) der gewerkschaftlichen Hans-Böckler-Stiftung machte auf Basis einer Umfrage mit 9.600 Teilnehmern jüngst Indizien für eine „bevorstehende Konsumwende“ aus. Steigende Einkommen und Kaufkraft dürften sich auch in höheren Konsumausgaben niederschlagen. So sind die Reallöhne der Arbeitnehmer im ersten Quartal in Rekordtempo gestiegen. Sie wuchsen von Jänner bis März um durchschnittlich 3,8 Prozent im Vergleich zum Vorjahreszeitraum, das war laut dem Statistischen Bundesamt das stärkste Reallohnwachstum seit Beginn der Zeitreihe 2008.

Die privaten Haushalte sparten wegen der hohen politischen und ökonomischen Unsicherheit zuletzt deutlich mehr als üblich. Ihre Konsumzurückhaltung dürfte jedoch nach und nach dadurch sinken, dass die real verfügbaren Einkommen weiter stiegen, erklärten die RWI-Ökonomen. „Im weiteren Verlauf des Jahres dürfte die Kaufkraft der privaten Haushalte weiter an Stärke gewinnen und die gesamtwirtschaftliche Erholung im Zuge der Normalisierung der Konsumkonjunktur an Tempo gewinnen“, erwartet auch der ifo-Experte Timo Wollmershäuser.

Laut den DIW-Experten dürften vor allem Tariferhöhungen die Einkommenssicherheit stärken und mehr Lust auf Konsum machen. Damit werden auch einkommensschwache Haushalte höhere Einkommen zur Verfügung haben, erwartet das DIW. Positiv auf die Konsumlaune sollte sich nach Einschätzung vieler Ökonomen auch der Rückgang der Inflation und die erste Leitzinssenkung der EZB auswirken.

Positive Signale aus der Industrie, Zollstreit bleibt aber mögliches Risiko

Auch für die Industrie gab es zuletzt einige positive Signale. So war die Industrieproduktion im April angestiegen, und auch der Auftragseingang stabilisierte sich allmählich. Optimistischer blickt etwa die deutsche Elektro- und Digitalindustrie in die Zukunft. Die Branche verzeichnete im April ein Ausfuhrplus von 7% gegenüber dem Vorjahr auf 20,3 Mrd. Euro. „Nach etlichen Rückgängen seit der zweiten Jahreshälfte 2023 haben die Branchenausfuhren damit zuletzt wieder zulegen können“, sagte Andreas Gontermann, Chefvolkswirt des Branchenverbandes ZVEI. Ein deutliches Plus von 24,8% auf 2,3 Mrd. Euro gab es im April bei den Ausfuhren nach China.

Auch der über Monate kriselnde deutsche Maschinenbau sieht die Talsohle erreicht: Die deutsche Schlüsselbranche verbuchte im April erstmals seit eineinhalb Jahren ein Auftragsplus. Vor allem dank einer anziehenden Nachfrage aus dem Ausland stiegen die Bestellungen real um zehn Prozent, wie der Branchenverband VDMA mitteilte.

Ab der zweiten Jahreshälfte wird nach Einschätzung der Bundesbank aber auch der Export wieder besser laufen. Ein mögliches Risiko für den Aufschwung sehen Expert:innen aber in einem drohenden Wettlauf der Zölle. Vor allem die Automobilbranche könne unter Strafzöllen leiden, erklärte der Vizepräsident des Forschungsinstituts IWH Oliver Holtemöller. Die EU-Kommission hatte zuletzt vorläufige Strafzölle auf E-Autos aus China angedroht. Peking könnte darauf mit eigenen Zollerhöhungen antworten. Besonders in Mitleidenschaft gezogen würden dann etwa Unternehmen der Automobilbranche, auch durch europäische Zölle auf Fahrzeuge, die deutsche Firmen in China für den europäischen Markt produzieren, so Holtemöller. Unter solchen Bedingungen wären die Chancen für eine Ausweitung der deutschen Exporte schlecht.

Noch kein klarer Stimmungsaufschwung am deutschen Aktienmarkt

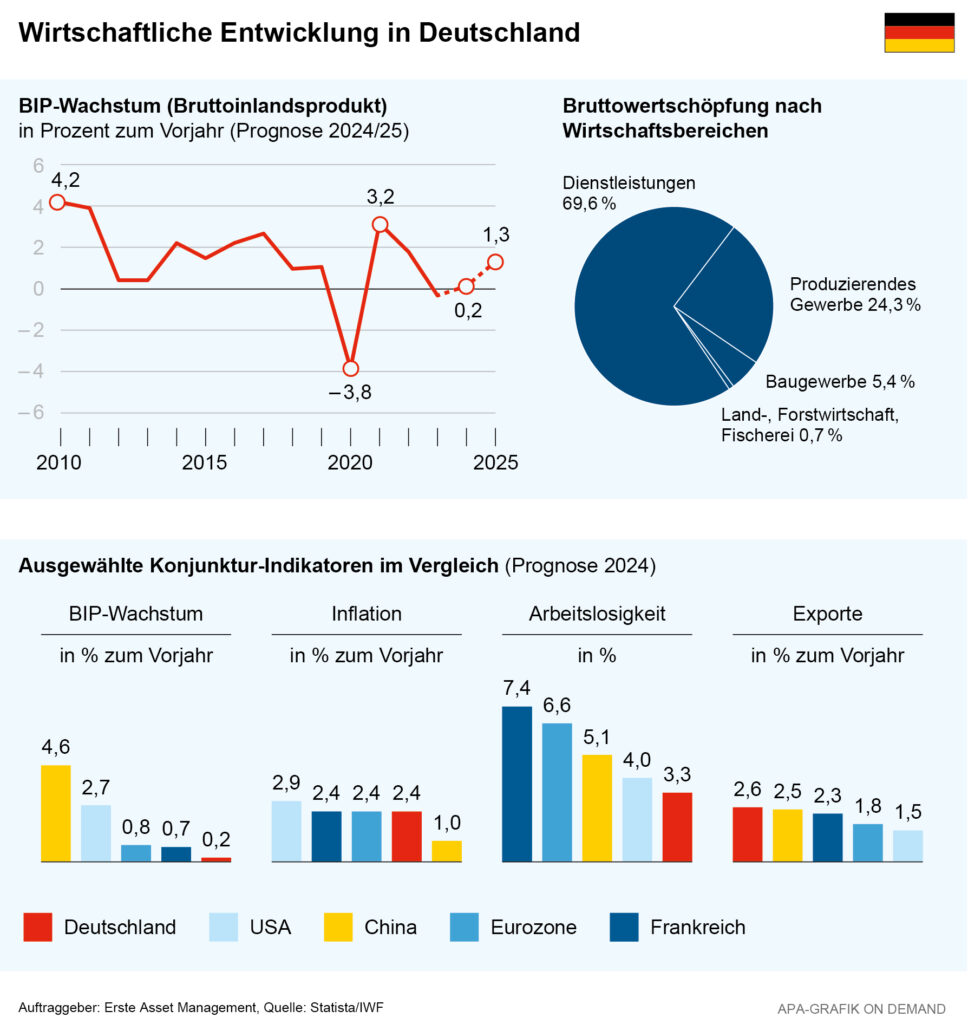

Am deutschen Aktienmarkt zeichnet sich im heurigen Jahr bisher noch kein klarer Stimmungsaufschwung ab. Seit Jahresbeginn verzeichnete der deutsche Leitindex DAX, der die größten 40 börsennotierten Unternehmen des Landes umfasst, zwar ein Plus von etwas mehr als 6% (DAX Performance Index in US-Dollar). Damit bleibt das Börsenbarometer allerdings sowohl hinter der Entwicklung des europäischen (plus 8%; MSCI Europe Total Return in US-Dollar) und des US-Marktes (plus 14,5%; MSCI USA Total Return in US-Dollar) zurück.

Seit 2023 sind die Fantasien rund um Künstliche Intelligenz das vorherrschende Thema am Aktienmarkt. Profitieren können seither vor allem die großen US-Technologiekonzerne, womit diese Aktien auch die Performance am US-Markt stark angetrieben haben. Der deutsche Leitindex blieb hier in seiner Entwicklung deutlich zurück – aber auch im DAX gehörte über die vergangenen 12 Monate ein Tech-Wert zu den besten Performern: SAP (+46,1%). Eine stärkere Kursentwicklung im DAX verbuchten nur das Wohnungsunternehmen Vonovia (+49,4%) und der Rüstungskonzern Rheinmetall (+91,8%).

Investieren in den europäischen Aktienmarkt

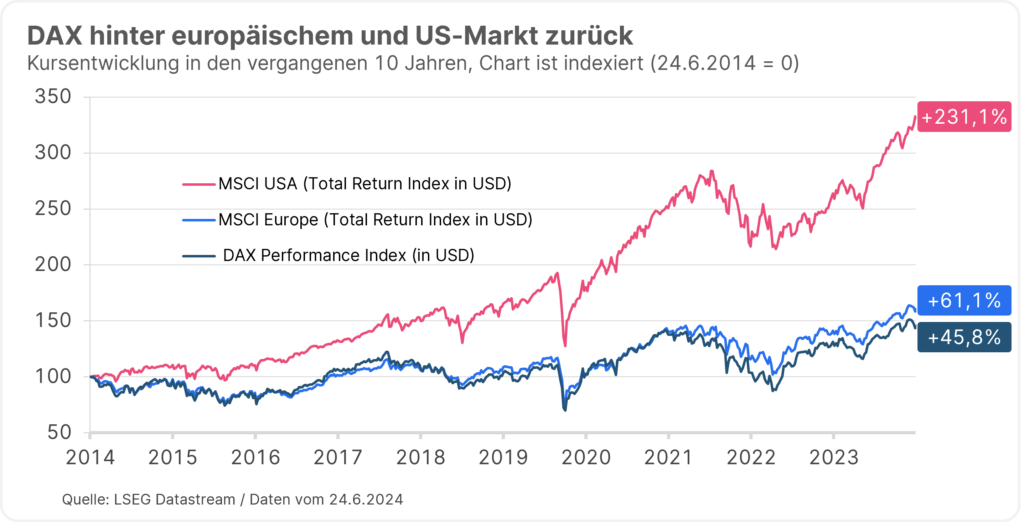

Doch ein Blick auf den vorangegangenen Chart zeigt, nicht nur deutsche Aktien tun sich schwer mit dem US-Markt mitzuhalten. Auch ein Blick auf den MSCI Europe, der aktuell die 420 größten börsennotierten europäischen Unternehmen umfasst zeigt, dass Europa performancetechnisch mit dem US-Markt zuletzt nicht mithalten konnte. Die relativ gesehen schwächere Performance sorgt auch für ein deutlich niedrigeres Bewertungsniveau bei europäischen Papieren. Folgende Grafik zeigt den prozentualen Unterschied zwischen der Bewertung (PE-Ratio, Kurs-Gewinn-Verhältnis) von US- und europäischen Aktien. Aktuell ist der europäische Markt demnach um rund 40% billiger bewertet als der US-Markt. Einen solch deutlichen Bewertungsunterschied gab es in den vergangenen 20 Jahren nicht.

Hinweis: Die Grafik zeigt die %-Differenz zwischen dem Kurs-Gewinn-Verhältnis des Aktienindex MSCI USA und des Aktienindex MSCI Europe. Quelle: LSEG Workspace

Europäische (und damit auch deutsche) Aktien könnten auf diesem Bewertungsniveau also durchaus einen Blick für Anleger:innen sein. Breit gestreut in den europäischen Markt investieren kann man beispielsweise mit dem Aktienfonds ERSTE RESPONSIBLE STOCK EUROPE. Aktuell finden sich im Portfolio über 50 Unternehmen aus Europa, darunter auch die deutschen Automobilkonzerne Porsche und Mercedes-Benz Group sowie andere DAX-Konzerne wie Adidas, Siemens, Allianz, Münchner Rück und SAP. Alle weiteren Informationen zum Fonds und wie man in diesen investieren kann, finden Sie auf unserer Website.

Hinweis: Beachten Sie bitte, dass eine Veranlagung in Wertpapiere neben Chancen auch Risiken beinhaltet.

Risikohinweise ERSTE RESPONSIBLE STOCK EUROPE

Vorteile für Anlegerinnen und Anleger

- Breit gestreute Veranlagung in europäische Aktien.

- Partizipation an ökologisch, moralisch und sozial agierenden Unternehmen.

- Aktive Titelselektion nach fundamentalen Kriterien.

- Chancen auf attraktive Wertsteigerung.

Zu beachtende Risiken

- Der Kurs der Fonds kann stark schwanken (hohe Volatilität).

- Aufgrund der Anlage in Fremdwährungen kann der Fondswert durch Wechselkursänderungen belastet werden.

- Kapitalverlust ist möglich.

- Risiken, die für den Fonds von Bedeutung sein können, sind insb.: Kredit- und Kontrahenten-, Liquiditäts-, Verwahr-, Derivatrisiko sowie operationelle Risiken. Umfassende Informationen zu den Risiken des Fonds sind dem Prospekt bzw. den Informationen für Anleger gem. § 21 AIFMG, Abschnitt II, Kapitel „Risikohinweise“ zu entnehmen.

Der Fonds verfolgt eine aktive Veranlagungspolitik und orientiert sich nicht an einem Vergleichsindex. Die Vermögenswerte werden diskretionär ausgewählt und der Ermessensspielraum der Verwaltungsgesellschaft ist nicht eingeschränkt. Bitte beachten Sie, dass die Veranlagung in Wertpapiere neben den geschilderten Chancen auch Risiken birgt.

Weitere Ausführungen zur nachhaltigen Ausrichtung des ERSTE RESPONSIBLE STOCK EUROPE sowie zu den Angaben gemäß Offenlegungs-Verordnung (Verordnung (EU) 2019/2088) und Taxonomie-Verordnung (Verordnung (EU) 2020/852) sind dem aktuellen Prospekt, Punkt 12 und Anhang „Nachhaltigkeitsgrundsätze“ zu entnehmen. Bei der Entscheidung, in den ERSTE RESPONSIBLE STOCK EUROPE zu investieren, sollten alle Eigenschaften oder Ziele des ERSTE RESPONSIBLE STOCK EUROPE berücksichtigt werden, wie sie in den Fondsdokumenten beschrieben sind.