Performanceanalyse nach ESG Rating

Die Corona-Krise bestimmt die Aktienmärkte seit nunmehr drei Monaten. Es begann mit einer rasanten Talfahrt (20.2.2020), die den Weltindex innerhalb von 4 Wochen um 35% korrigieren ließ. Es folgte, für viele überraschend, eine durchaus kräftige Erholung, die den angefallenen Verlust (bis 19.5.2020) halbierte. Wir können getrost von drei ereignisreichen Monaten sprechen.

In diesem Blog interessiert uns aber wie sich Unternehmen mit unterschiedlichen ESG-Ratings in dieser Phase entwickelt haben. Es gibt unzählige Rating-Agenturen, die Unternehmen nach den Kriterien

- Umwelt (Environment – E)

- Soziales (Social – S)

- Verantwortungsvolle Unternehmensführung (Governance G)

beurteilen und bewerten. Generell werden diese drei Kriterien berücksichtigt, wobei nicht nur die Schwerpunkte variieren können, sondern zum Teil auch die Schlüsse, die die Rating Agenturen daraus ziehen. In diesem Blog werden die ESG-Ratings von MSCI angewandt.

1. ESG Ratings nach MSCI

MSCI verwendet eine regel-basierte Methode um Industrie -Führer und -Nachzügler zu identifizieren und berücksichtigt dabei die Industriezugehörigkeit. Unternehmen werden dahingehen bewertet, welchen ESG Risiken sie ausgesetzt sind und wie sie diese Risiken managen.

Im Folgenden interessiert uns wie sich Unternehmen mit unterschiedlichen Ratings in der Corona Krise bisher verhalten haben. Insbesondere natürlich, ob Unternehmen mit einem guten Rating eine bessere Performance aufweisen konnten, als Unternehmen mit einem „schlechten“ Rating.

Um diese Frage zu beantworten, hat der Autor unterschiedliche Portfolios gebildet, wobei die Unternehmen kapitalgewichtet wurden. Als Beobachtungszeitraum haben wir die Periode 20.2.2020-20.5.2020 (drei Monate) gewählt. Um regionale Unterschiede zu identifizieren wurden folgende Portfolios analysiert, jeweils nach den oben beschriebenen ESG Rating Klassen:

- Developed Markets

- Emerging Markets

- USA

- Europa ex UK

- UK

- Japan

Wie sich im Folgenden zeigt, gibt es durchaus regionale Unterschiede:

2. Entwickelte Länder (Developed Markets) versus Entwicklungsländer (Emerging Markets)

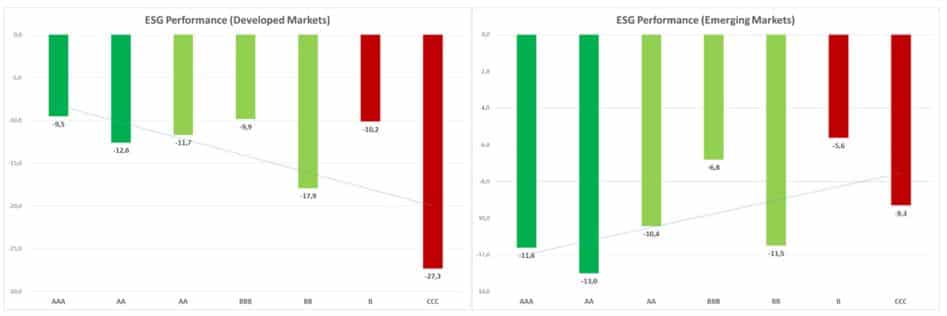

In den entwickelten Ländern hat es zwischen den Leader und den durchschnittlich bewerteten Unternehmen kaum Unterschiede gegeben (siehe Graphik 1). Allerding zeigt sich ein deutlicher Unterschied von 17,8% zwischen den Unternehmen mit einem AAA-Rating und solchen mit einem CCC-Rating. Das legt den Schluss nahe, dass es sich auszahlt vor allem die Nachzügler zu meiden. In Summe konnten die Leader die Laggards (kapitalgewichtet) um 1,5% outperformen.

Bei den Emerging Markets ist das Ergebnis überraschend, denn die Unternehmen mit einem positiven Rating haben deutlich underperformt (Graphik 2). Die Laggards haben sich in der Krise bisweilen mit –6,9% deutlich besser als die Leader mit -12,9% gehalten.

ESG Performance: Developed Markets (Grafik 1) vs Emerging Markets (Grafik 2)

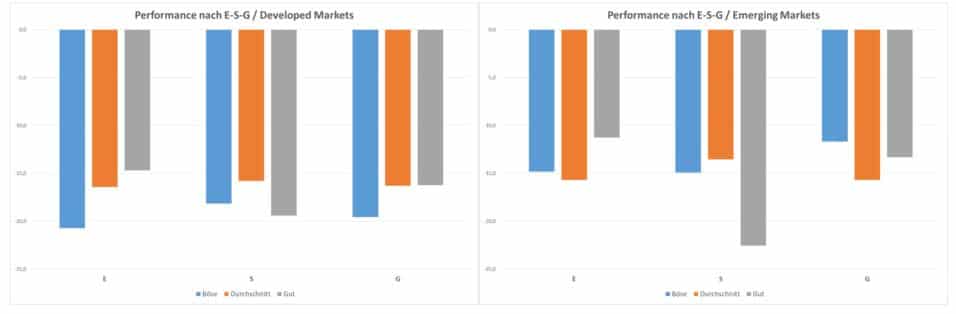

Interessant ist auch die Frage welcher der drei ESG-Faktoren, den stärksten Performancebeitrag geleistet hat. In diesem Zusammenhang können wir feststellen, dass Unternehmen mit einem „guten“ E-Rating sowohl in den Developed Markets (Outperformance 6,0%) als auch in den Emerging Markets (3,5%) outperformen konnten (siehe Graphik 3 und 4).

Weniger Augenmerk haben die Investoren offensichtlich auf das S-Rating gesetzt, weder in den Developed noch in den Emerging Markets konnte damit eine bessere Performance erzielt werden. Das G-Rating hingegen hat in den Developed Market eine Rolle gespielt (+3,4%), während in den Emerging Markets dieser Faktor keine Relevanz hatte.

ESG Performance – nach Faktoren E-S-G: Developed Markets (Grafik 3) vs Emerging Markets (Grafik 4)

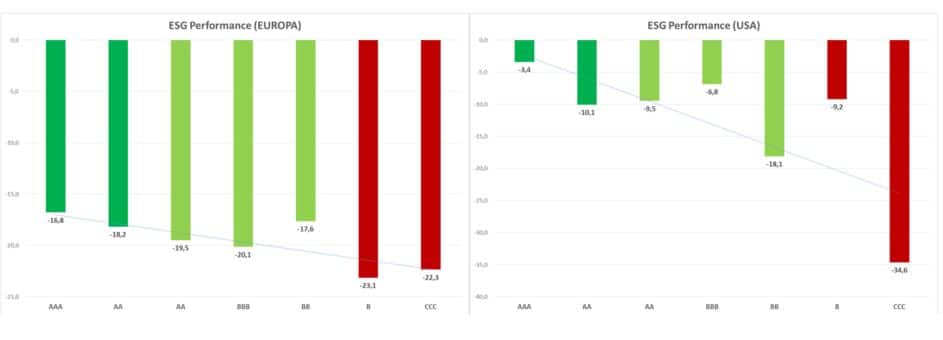

3. Europa versus USA

Die ESG Leader in Europa haben mit -16,9% die Laggards mit -23,0% deutlich outperformt. In den USA zeigte sich ein ähnliches Bild. Die Vorreiter konnten die Nachzügler um 4,2% ouperformen (-8,6% versus -12,9%).

Auffallend ist der extreme Performance-Unterschied (33,2%) zwischen den mit AAA bewerteten Firmen versus den am schlechtesten beurteilten Unternehmen (CCC).

ESG Performance: Europa (Grafik 5) vs USA (Grafik 6)

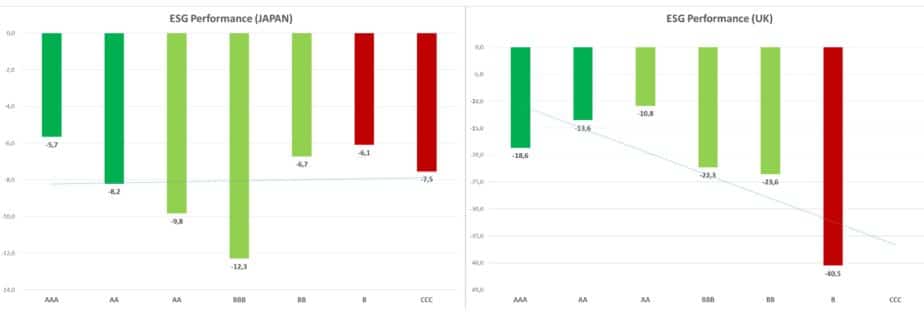

4. Japan und United Kingdom (UK)

In Japan lässt sich kein Performancevorteil der Leader gegenüber den Laggards ausmachen. Beide haben die durchschnittlich bewerteten Unternehmen hinter sich lassen können. Der Unterschied in UK hingegen ist markant und so wie wir es erwarten würden. Die Leader konnten mit -15,3% die Laggards mit -43,3% deutlich hinter sich lassen.

ESG Performance Japan (Grafik 7) vs UK (Grafik 8)

5. Resume

Die vorliegenden Zahlen untermauern, dass man mit Unternehmen, die ein positives ESG -Rating aufweisen bislang besser durch eine Krise gekommen ist. Zumindest trifft dies auf die Developed-Markets zu. In den USA war der Unterschied zwischen den Leader und den Laggards am größten.

In den Emerging Markets scheinen noch andere Gesetze zu gelten. Hier konnte zumindest nicht in der kurzen Beobachtungsperiode (18.2.2020-18.5.2020) ein Performance-Vorteil festgestellt werden. Im Gegenteil, die schlechter bewerteten Unternehmen konnten die Leader signifikant outperformen.

Das kann auch damit zusammenhängen, dass es vergleichsweise noch wenige Emerging Markets ESG Fonds gibt. Wenn wir nur das E-Rating heranziehen können wir aber global einen positiven Beitrag feststellen, inklusive den Emerging Markets.

Generell kann festgestellt werden, dass besser bewertete Unternehmen auch über einen längeren Zeitrahmen outperformen konnten. Dies lässt den Schluss zu, dass ESG-Faktoren in die Bewertung von Unternehmen mit einbezogen werden muss. Unternehmen mit einem guten Rating verdienen eine Prämie, während für schlechter bewertete Unternehmen ein Discount angesetzt werden muss.

Analysten, die diesen Fakt nicht berücksichtigen werden positiv bewertete Unternehmen generell als teuer empfinden und schlechter bewertete Unternehmen vermeintlich als günstig einstufen. Der bevorstehende Green-Deal der EU wird diese Tendenz eher noch verstärken.