Das globale reale Wachstum des Bruttoinlandsprodukts (BIP) dürfte sich von 4% im ersten Quartal auf rund 2% im aktuellen Quartal abkühlen. Ein Grund hierfür liegt im schwächer erwarteten Wirtschaftswachstum in China, der weltweit zweitgrößten Volkswirtschaft.

Abkühlung der Wachstumsdynamik in China

Die Dynamik beim globalen realen Wirtschaftswachstum ist stark beeinflusst von der Entwicklung des Bruttoinlandsproduktes (BIP) in China. Nach dem pandemiebezogenen Öffnungsmaßnahmen Ende 2022 vollzog das BIP in China im ersten Quartal eine V-förmige Erholung mit einem Wachstum von annähernd 12% im Vergleich zum Vorquartal (annualisiert, also auf das Jahr hochgerechnet).

Die für April veröffentlichten Wachstumsindikatoren (Einzelhandelsumsätze, Investitionen und Industrieproduktion) deuten nun auf eine markante Abkühlung hin. Die Schätzung für das aktuelle Quartal liegt bei rund 4%.

Niedriges Wachstum in den USA und in der Eurozone

Für die USA deuten die Wirtschaftsindikatoren insgesamt auf ein anhaltend niedriges Wachstum unter dem Potential hin. Nach dem realen BIP-Wachstum von 1,1% im Quartalsabstand (annualisiert) hält die Schätzung für das aktuelle Quartal bei 1%. Im Monat April sind die Einzelhandelsumsätze nach Rückgängen in den beiden Vormonaten angestiegen. Insgesamt ist der private Konsum im ersten Quartal stark gewachsen. Das Wachstum Anfang des zweiten Quartals deutet darauf hin, dass die Konsumenten auch im zweiten Quartal das BIP-Wachstum unterstützen.

Die Industrieproduktion setzte die Erholung vom Einbruch im 4. Quartal 2022 fort, das Niveau befindet sich jedoch immer noch leicht unter dem Niveau vom November. Im Bausektor mehren sich die Anzeichen für eine Stabilisierung. Zum Beispiel steigt der NAHB-Index, ein wichtiges Stimmungsbarometer; seit Jahresanfang an. Im ersten Quartal verringerte der private Bausektor noch das BIP.

Das Wirtschaftswachstum in der Eurozone wurde mit einem Anstieg von 0,3% (annualisiert) im Quartalsabstand bestätigt. Die BIP-Komponenten wurden noch nicht veröffentlicht. Die Schrumpfung der Industrieproduktion im ersten Quartal um 0,6% (annualisiert) deutet jedoch auf einen Wachstumsbeitrag im Dienstleistungssektor.

Druck für weitere Leitzinsanhebungen bleibt aufrecht

Gleichzeitig stieg in der Eurozone die Beschäftigung um 2,4% (annualisiert) im Quartalsabstand an. Der Arbeitsmarkt blieb damit weiterhin eng. Im März erreichte die Arbeitslosenrate ein Allzeittief von 6,5%. Auch in der Eurozone bleibt damit das Missverhältnis zwischen einem engen Arbeitsmarkt und einem schwachen Wirtschaftswachstum aufrecht. Das Resultat ist eine Verschlechterung der Arbeitsproduktivität und ein zunehmender Druck für ein höheres Wachstum der Lohnstückkosten.

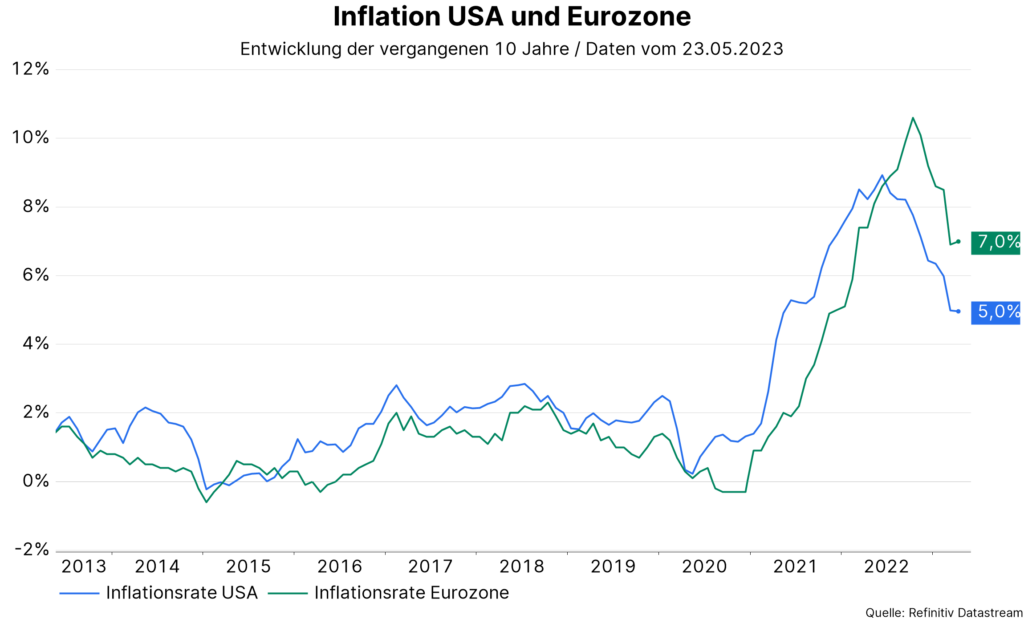

Letzteres ist eine wichtige Bestimmungsgröße für die langfristige Inflationsentwicklung. Die Konsumentenpreisinflation wurde für den Monat April mit 7,0% im Jahresabstand bestätigt. Die Europäische Zentralbank bleibt damit unter Druck, die Leitzinsen weiter anzuheben. Der Hauptrefinanzierungssatz liegt derzeit bei 3,75%. Die weitere Verschärfung der Kreditvergaberichtlinien und der weitere Rückgang der Kreditnachfrage reduziert jedoch das Potenzial der gesamten zukünftigen Zinsanhebungen.

Risiken für das Wirtschaftswachstum

Gleichzeitig weist in den USA der Indikator des Conference Board (Leading Index) mit einem Rückgang das dreizehnte Mal in Folge abermals auf Rezessionsrisiken hin. Zudem neigen die zahlreichen umfragebasierten Berichte der regionalen Zentralbanken (NY Fed, Philadelphia Fed) zur Schwäche.

In Deutschland fiel mit dem ZEW-Index (für die Erwartungen) ein wichtiges Stimmungsbarometer der Investoren das dritte Monat in Folge. Zwischen Oktober und Februar zeigte der Index eine kräftige Erholung, beeinflusst vor allem von den stark fallenden Energiepreisen. Mittlerweile hat sich die Stimmung wieder eingetrübt.

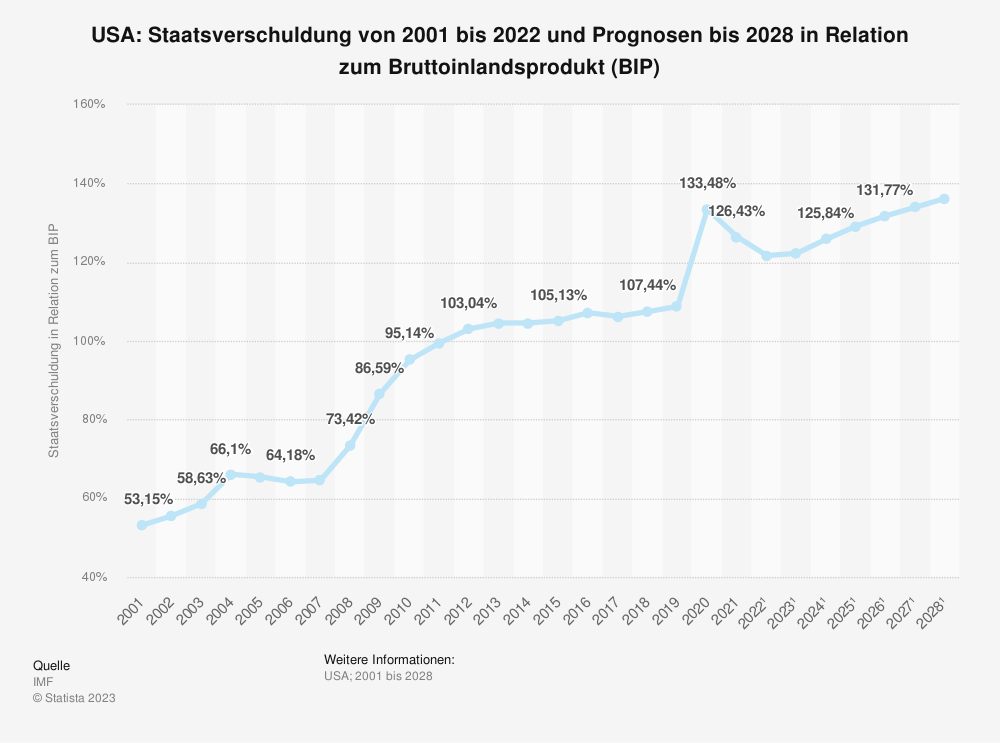

Auf der Marktseite liegt die zehnjährige Rendite von US-Staatsanleihen rund 0,6 Prozentpunkte unter der zweijährigen Rendite. Das beschreibt eine sogenannte inverse Zinsstruktur und ist ein Spiegelbild einer restriktiv wirkenden Geldpolitik mit den dazugehörigen Rezessionsrisiken. Im Marktfokus steht jedoch in zunehmendem Ausmaß die Möglichkeit eines technischen Konkurses der USA.

Verhandlungen um US-Schuldenobergrenze

Im Juni wird in den USA wahrscheinlich jene Grenze erreicht, ab der das Finanzministerium die Verschuldung nicht weiter erhöhen darf (Debt Ceiling). Das bedeutet, dass die USA ihre finanziellen Verpflichtungen nicht bedienen könnte. Die jüngsten Verhandlungen zwischen US-Präsident Joe Biden und dem Präsidenten des Repräsentantenhauses, Kevin McCarthy, in der Nacht auf Dienstag endeten erneut ohne Ergebnis.

Das Problem ist die ausgeprägte Polarisierung beider Parteien, der Demokraten und der Republikaner. Ein technischer Konkurs der USA würde eine starke Verunsicherung auslösen, weil die Staatsanleihenkurve die wichtigste Referenz für den gesamten globalen Finanzmarkt darstellt.

1) Prognose/Schätzung

Die Arbeitsannahme ist ein weiterer Aufschub für das Erreichen der Schuldenobergrenze um ein paar Monate. Eine etwaige zeitgerechte Einigung zwischen den beiden Parteien würde wahrscheinlich deutliche Ausgabenkürzungen des Staates beinhalten. Technisch betrachtet hätte das einen wirtschaftsdämpfenden Effekt, der der Geldpolitik in der Reduktion der Inflation helfen würde. Zudem hat wie in der Eurozone eine weitere Verschärfung der Kreditvergaberichtlinien und ein Rückgang der Kreditnachfrage stattgefunden.

Vor allem weil die verschiedenen Messgrößen für die zugrundeliegende Inflation in den USA stärker gefallen sind als in der Eurozone, könnte im Unterschied zur EZB die US-amerikanische Zentralbank im Juni im Zinsanhebungszyklus eine Pause einlegen. Die obere Bandbreite für den effektiven Leitzinssatz liegt derzeit bei 5,25%.

Fazit

Positiv betrachtet stehen die veröffentlichten Wachstumsindikatoren mit einer „weichen“ Landung im Einklang. Das würde ein schwaches Wirtschaftswachstum, fallende Inflation und ein absehbares Ende der Leitzinsanhebungen bedeuten. Dieses Szenario scheinen derzeit die Marktpreise zu reflektieren.

Negativ betrachtet wird der volle Effekt der Leitzinsanhebungen auf das Wachstum erst mit einer beträchtlichen Zeitverzögerung sichtbar werden. Zudem könnte der Inflationsrückgang zu langsam sein beziehungsweise könnten sich die Inflation über dem Inflationsziel der Zentralbanken stabilisieren. Weil das Wirtschaftswachstum in den entwickelten Volkswirtschaften bereits mager ist, fehlt nicht mehr viel für eine Schrumpfung. Die Rezessionsrisiken bleiben unbequem hoch.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds-ABC.

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.