Die Zukunft ist unsicher. Warum die langfristigen Wirtschaftsaussichten weiterhin auf Wachstumskurs sind und es sich auszahlt an die Zukunft zu glauben und was für eine Rolle Aktien spielen.

Warum Optimisten Aktien kaufen

An der Börse gilt: der Optimist kauft Aktien, der Pessimist Anleihen. Warum ist das so? Wer an den internationalen Aktienbörsen Geld anlegen möchte, sollte von einem positiven Wirtschaftsumfeld ausgehen. Nur wenn die Weltwirtschaft real und nominell betrachtet (inklusive Inflation) wächst, macht es Sinn sich Aktien in das Depot zu holen. Das hängt damit zusammen, dass Aktienkurse auf lange Sicht den Unternehmensgewinnen und der Gesamtwirtschaft folgen. Steigen die Unternehmensgewinne und wächst die Weltwirtschaft, dann steigen auch die Börsenkurse. Der Pessimist hingegen geht von einem schlechten Wirtschaftsumfeld aus.Dieses hält die Zinsen tief – was zu steigenden Kursen bei Anleihen führt.

Wobei sich der Ertrag bei Aktien aus einer Dividende (Cash) und der Entwicklung des Aktienkurses zusammensetzt. Die Höhe der Rendite ist beim Kauf der Aktie nicht bekannt, da auch die künftigen Unternehmensgewinne und der Verlauf der Weltwirtschaft nur grob abgeschätzt werden kann.

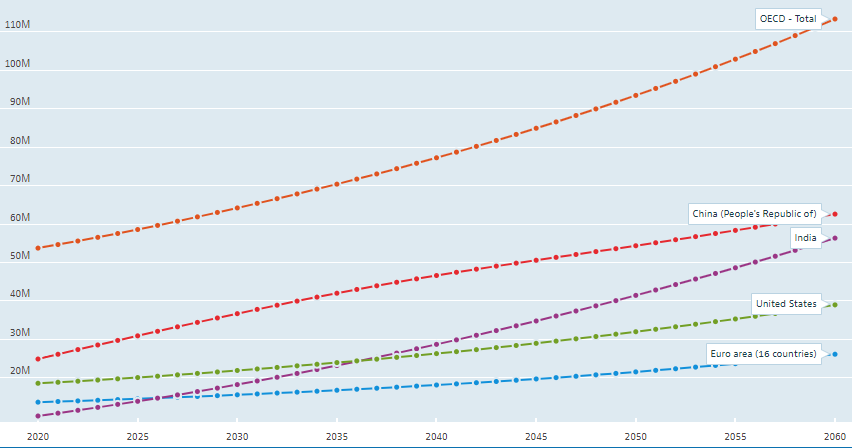

OECD-Schätzung Entwicklung reales Wirtschaftswachstum 1994 – 2060 (erwartet)

Welt; China, Indien, USA und Eurozone

Quelle: OECD; per 12.6.2019https://data.oecd.org/gdp/real-gdp-long-term-forecast.htm#indicator-chart

Glaubt man den Analysen der OECD (Organisation for Economic Co-operation and Development) in Paris, dann wird der Wachstumspfad weiterhin positiv verlaufen. Die Hauptgründe dafür sind ein steigendes Bevölkerungswachstum und anhaltende Produktivitätssteigerungen.

Langfristige Betrachtung von Aktien

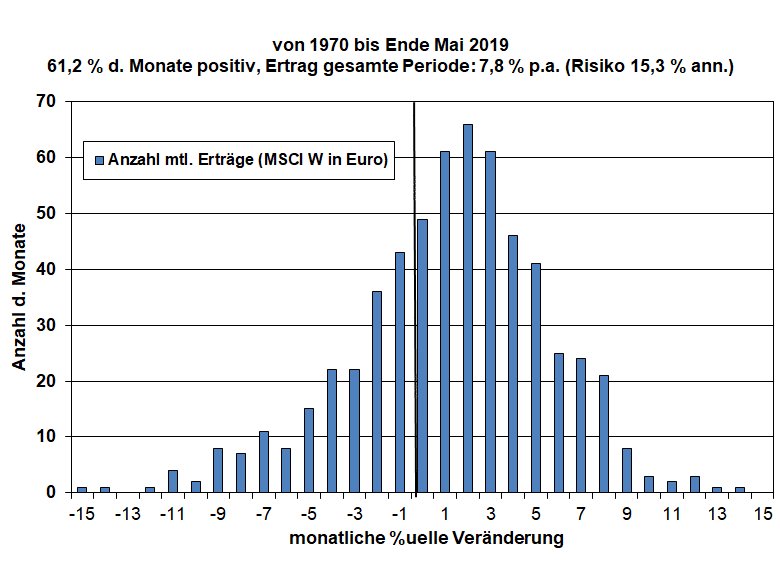

Nehmen wir als Basis einen globalen Aktienindex inklusive Dividenden in Euro gerechnet ergibt sich auf lange Sicht folgendes Bild: In der Zeit von 1970 bis Ende Mai 2019 brachten globale Aktien (in wirtschaftlich entwickelten Börsenländern) eine jährliche Wertsteigerung von 7,8% bei einer Schwankungsfreudigkeit von 15,3%. Diese Daten wurden auf Basis von vergangenen Werten ermittelt.

Aktienprognosen sind problematisch

Leider sind diese Werte für eine Prognose in die Zukunft nicht wirklich brauchbar. Möchte man zum Beispiel mit 95% Wahrscheinlichkeit eine Prognose abgeben, wie die Wertentwicklung im nächsten Jahr bei Aktien auf Basis dieser Statistik aussehen könnte, so muss man zwei Mal die Standardabweichung – also wie weit die einzelnen Messwerte im Durchschnitt von dem Erwartungswert entfernt sind – vom erwarteten jährlichen Ertrag hinzufügen, oder abziehen.

Ein Statistikprofessor würde sagen, dass mit 95% Wahrscheinlichkeit der Ertrag bei Aktien im nächsten Jahr bei Plus 38,4% bzw. Minus 22,8% liegen wird. Mit dieser Prognose kann niemand etwas anfangen. Um hier genauer zu sein, müssen Experten ihre Erfahrungswerte und volkswirtschaftlichen Einschätzungen einfließen lassen.

Quelle: Bloomberg; eigene Berechnungen; Zeitraum 01/1970 bis 05/2019; Indexzeitreihe ohne Berücksichtigung von Spesen oder Steuern. Achtung: Die Wertentwicklung der Vergangenheit ist kein zuverlässiger Schätzer für die Zukunft

Was können wir aus der Vergangenheit lernen? Die Grafik zeigt, dass in 61,2% der Fälle die Wertsteigerung auf monatlicher Basis bei globalen Aktien positiv war, lediglich in 39,8% der Fälle war sie negativ. Die Verteilung der Erträge am Aktienmarkt ist somit nicht normalverteilt, es gibt eine positiven Verzerrung.

Zukünftige Erträge bei Aktien

Welche Erträge kann man bei Aktien für die Zukunft erwarten? Sie werden von niemandem einen speziellen Wert erhalten. Hauptgrund: niemand kann das genau prognostizieren, und niemand möchte dafür die Haftung übernehmen.

Folgt man den Erwartungen der OECD aus Paris, so dürfte der Ertrag weiterhin positiv ausfallen. Möchte man der Inflation ein Schnippchen schlagen und zumindest den Wert der Gelder die man bereits hat erhalten, sollten Aktien ins Depot genommen werden. Selbst wenn die Schwankungsfreudigkeit dieser Anlageklasse im Vergleich sehr hoch ausfällt. Auf lange Sicht hat sich gezeigt, dass Aktien gute Erträge abwerfen konnten.

Interessieren Sie sich wie sich ihre finanzielle Zukunft darstellen könnte? Mit wenigen Klicks können Sie berechnen was aus Ihren Geldern auf Basis von Ihren Ertragserwartungen wird.

Hier geht es zu unserem Zukunftsrechner:

https://www.erste-am.at/de/private-anleger/rechner/zukunftiges-vermogen

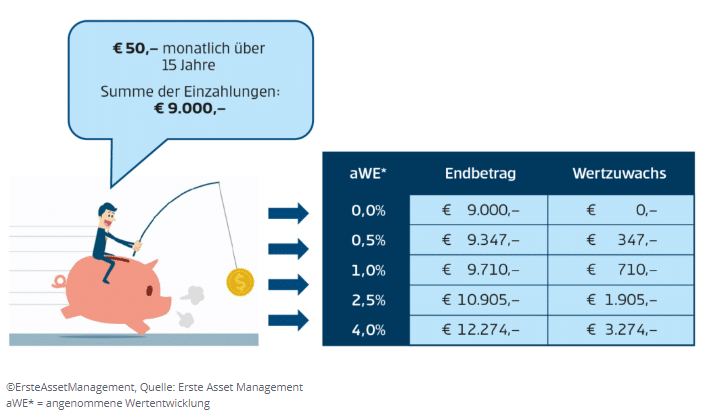

Selbst mit kleinen Beträgen kommt über einen längeren Zeitraum ein schöner Betrag zusammen. Je nach angenommener Wertentwicklung ergibt das über den Zinseszinseffekt eine hübsche Summe. Den höheren Ertrag können Sie nur mit einer höheren Risikobereitschaft erzielen. Aktien haben das höchste Ertragspotenzial bei liquiden Anlageklassen.

Unser neuer Fonds YOU INVEST advanced, der sich gerade in der Zeichnung befindet, investiert die Gelder zumindest zur Hälfte in Aktien und kann diesen Anteil je nach Einschätzung auf 100 Prozent erhöhen.

OECD, Paris:

https://www.oecd.org/

Mehr zum Thema Aktien:

Aktien kaufen: 5 Dinge die Sie vor einem Aktienkauf wissen sollten