Die Coronavirus-Pandemie stellt eine globale Gesundheits- und Wirtschafts- und Finanzkrise dar.

Der Begriff „Coronacession“ wurde als Kunstwort für Corona und Recession (Rezession) geboren. Die zentrale Frage ist, wie stark ausgeprägt der Notstand ist und wie lange er andauern wird.

Die Geschwindigkeit der Entwicklung ist atemberaubend. Die pessimistischen Szenarien von gestern sind die optimistischen von heute. Dieses Umfeld hatte deutlich negative Auswirkungen auf den Finanzmarkt.

Was ist mit dem Gesundheitssystem?

Die hohe Zuwachsrate der bestätigten Neuinfektionen außerhalb Asien ist Besorgnis erregend. Es geht unter anderem darum, dass rund fünf Prozent der Fälle eine intensive Behandlung in einem Krankenhaus benötigen. Wenn zu viele schwere Fälle auf zu wenige Spitalsbetten treffen, steigen die Todesfälle an.

Um eine Überforderung des Gesundheitssystems zu vermeiden, wurden von vielen Regierungen drastische Eindämmungsmaßnahmen wie etwa Ausgangsbeschränkungen gesetzt. Das Schlagwort lautet Social Distancing.

Wie ausgeprägt und wie lange die Maßnahmen der sozialen Isolierung andauern, hängt von mehreren Faktoren ab:

- Wie stark kann die Geschwindigkeit der Zuwachsrate abgebremst werden? Wann wird ein Medikament einsetzbar sein?

- Wann werden ausreichend Testkits, Schutzausrüstungen und Spitalsbetten zur Verfügung stehen?

- Wann wird das Verfahren zur Nachverfolgung (Contact Tracing) ausgebaut sein?

Wie die zwei Seiten einer Medaille bedeuten die Maßnahmen zur Isolierung einerseits eine Eindämmung der Ausbreitung des Virus, aber andererseits auch die Auflösung eines Teils des Bruttoinlandsprodukts.

Das BIP ist die Summe der produzierten Güter und Dienstleistungen in einem bestimmten Zeitraum, gemessen in einer bestimmten Währung.

Was sind Sekundärrundeneffekte?

Wenn kein Hotelaufenthalt, kein Flug, kein Restaurantbesuch stattfindet, gibt es auch keine Transaktion, die als Beitrag zum BIP gemessen wird. Hier wird deutlich, dass es tatsächlich nicht nur auf das BIP ankommt, wenn es um die Lebensqualität geht. Gesundheit dominiert Wohlstand.

Zumindest eine Zeitlang. Denn die Auswirkungen auf die Wirtschaft sind dramatisch. Die Schätzungen variieren, aber in einem Zeitraum von drei Monaten könnte das BIP, von Land zu Land unterschiedlich, zwischen fünf und zehn Prozent einbrechen.

Das ist zwar erheblich, aber immer noch nicht der eigentliche Kern des wirtschaftlichen Problems. Tatsächlich geht es um die sogenannten Überwälzungs- und Sekundärrundeneffekte. Wenn der Umsatz eines Unternehmens wegbricht, könnten die fixen Kosten nur noch eine kurze Zeit bedient werden.

Es drohen eine Konkurswelle (Unternehmen hören auf zu existieren), eine Kreditbremse (Banken vergeben keine Kredite) und ein Anstieg der Arbeitslosenraten.

Aus Luft Geld machen

So drastisch die Eindämmungsmaßnahmen gegen die Ausbreitung des Virus sind, so umfangreich sind auch Unterstützungsmaßnahmen zur Verhinderung einer Depression (anhaltentende, schwere Rezession).

Die Zentralbanken rund um den Globus verringern den Preis des Geld (den Leitzinssatz) auf null Prozent, erhöhen die Menge des Zentralbankgeldes in schwindelerregende Höhen, gewährleisten eine hohe und günstige Liquiditätsversorgung für die Banken, legen Ankaufsprogramme für Staats- und Unternehmensanleihen auf und versuchen die Dysfunktion am Kapitalmarkt zu bekämpfen (dazu weiter unten).

Die mächtigste „Waffe“ einer Zentralbank ist, dass sie aus Luft Geld machen kann. Natürlich muss mit einer solchen Möglichkeit sorgsam umgegangen werden, aber im Krisenfall wird sie eingesetzt. Die wichtigste Funktion der Zentralbank ist jene des Kreditgebers der letzten Instanz. Wenn sonst niemand Kredite vergibt, übernimmt die Zentralbank diese Funktion.

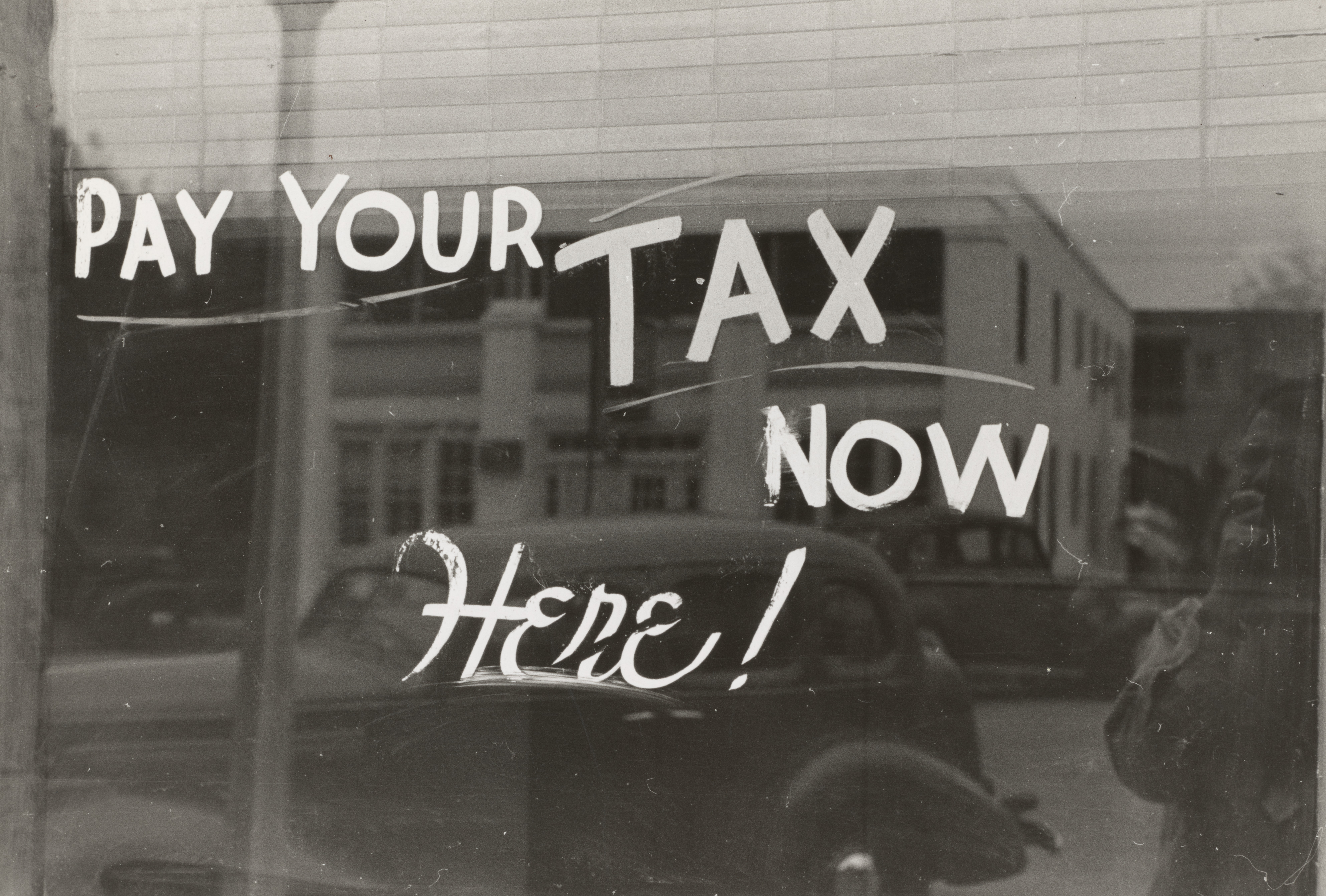

Die mächtigste „Waffe“ sind Steuereinnahmen

Die mächtigste „Waffe“ des Finanzministeriums in der Krisenbekämpfung sind die gesamten Steuereinnahmen, die aktuellen und die zukünftigen.

Damit können Arbeitnehmer in Kurzarbeit geschickt werden, die Arbeitslosenunterstützung bezahlt, Unternehmenskredite- oder -Anleihen garantiert, Krankenversicherungen übernommen, direkte Hilfen gewährleistet und Steuern und Abgaben gestundet werden.

Die mächtigste „Waffe“ des Finanzministeriums in der Krisenbekämpfung sind die gesamten Steuereinnahmen, die aktuellen und die zukünftigen.

Theoretisch könnte das Finanzministerium den Nachfrageausfall (Umsatzeinbruch) der Unternehmen gleich direkt ersetzen. Vorerst wird aber hauptsächlich indirekt geholfen.

Maßnahmen zur Krisenbekämpfung hat es in der Vergangenheit schon viele gegeben. Neu ist das hohe Ausmaß des Zusammenspiels zwischen Zentralbank und Finanzministerium.

Das Finanzministerium garantiert (in manchen Ländern) zum Teil die Anleihen (kurzlaufende Unternehmenskredite), die die Zentralbank kauft. Die Zentralbank kauft in einem hohen Ausmaß die Anleihen, die zuvor vom Staat emittiert worden ist.

Was ist Helikoptergeld?

Der Übergang zum sogenannten „Helikoptergeld“ (neu geschaffenes Zentralbankgeld, das direkt an Staat oder Bürger ausgezahlt wird) stellt keine Singularität sondern eine gleitende Entwicklung dar. In der Vollausprägung würde die Zentralbank direkt oder indirekt über das Finanzministerium jedem Bürger Geld überweisen.

Dieser Schritt wird zurzeit in den USA diskutiert. Die Kernaussage aller an der Wirtschaftspolitik beteiligten Parteien lautet „Koste es, was es wolle“, um die möglichen Sekundärruneneffekte abzufangen.

Marktteilnehmer von den Entwicklungen überrascht

Auch die Marktteilnehmer wurden von den Entwicklungen überrascht. Weil sich das maßgebliche volkswirtschaftliche Szenario seit Jahresanfang scharf von „Erholung der Weltwirtschaft im Jahr 2020“ auf „Kontraktion im ersten Halbjahr mit nach unten gerichteten Risiken“ geändert hat, waren die Kursbewegungen heftig.

Nach den deutlichen Kurseinbrüchen bei den Aktien und Unternehmensanleihen ist mittlerweile ein kräftiger Rückgang der Wirtschaftsleistung im ersten Halbjahr reflektiert. Die Kernfrage für eine Veranlagungsentscheidung ist, ob und wann es zu einer wirtschaftlichen Erholung kommen wird.

Zu den gefallen Aktienkursen kommt, dass die Liquidität für den Wertpapierhandel stark gefallen ist. Viele Wertpapiere können nur noch mit einem erhöhten Preisauf- beziehungsweise –abschlag gehandelt werden.

Dieses Phänomen ist schon von früheren Krisenzeiten bekannt. Die erhöhte Unsicherheit bewirkt einen gleichzeitigen Abverkauf, wodurch die Kursbewegung verstärkt wird.

Dazu gesellen sich technische Markteigenschaften, die die Kursbewegung nochmals verstärken (hoher Anteil von passiven Fonds, geringere Markttiefe aufgrund von regulatorischen Vorschriften, quantitative Signale). Dieser gefallenen Liquidität auf dem Markt begegnen die Zentralbanken mit umfangreichen Anleiheankaufsprogrammen.

Außergewöhnliches Umfeld

Das aktuelle Umfeld ist außergewöhnlich. Es stellt die vergangenen Krisen seit dem zweiten Weltkrieg in den Schatten. Um einen Blick in die Zukunft zu wagen, empfiehlt es sich, Szenarien zu entwerfen.

- Szenario 1: Nach dem scharfen Einbruch im ersten Halbjahr, kommt es zu einer wirtschaftlichen Erholung im zweiten Halbjahr. Die Maßnahmen zur Eindämmung des Virus werden zurückgefahren und jene zur Eindämmung der Sekundärrundeneffekte (siehe oben) sind erfolgreich.

Das Wirtschaftswachstum weist im Zeitablauf die Form eines „V“ auf. In diesem Fall sind für eine Veranlagung Aktien der Favorit.

- Szenario 2: Die Wirtschaft erholt sich nur langsam, weil die wirtschaftspolitischen Maßnahmen nur eingeschränkt funktionieren. Die Stimmung bleibt gedämpft und drückt auf Investitionen, Konsum und den Arbeitsmarkt. Erst im Laufe des nächsten Jahres setzt eine Erholung ein.

Man spricht vom Szenario „U“, weil der Einbruch keine Schlucht sondern ein Tal darstellt. Dieses Szenario spricht für ein gemischtes (breit gestreutes) Portfolio.

- Szenario 3: Auf absehbare Zeit findet keine Erholung statt. Die Eindämmungsmaßnahmen könnten länger als gedacht anhalten und die Unterstützungsmaßnahmen könnten nicht effektiv genug sein.

Man spricht vom Szenario „L“. Dieses Umfeld spricht für möglichst kreditsichere Veranlagungen (Staatsanleihen).

FAZIT:

Eine erste spürbare Entspannung beziehungsweise Erholung bei den risikobehafteten Wertpapierklassen wie Aktien und Unternehmensanleihen wird es wohl erst dann geben, wenn ein Ende der Eindämmungsmaßnahmen absehbar und gleichzeitig die Glaubwürdigkeit der Unterstützungsmaßnahmen hoch ist.

Unser Dossier zum Thema Coronavirus mit Analysen: https://blog.de.erste-am.com/dossier/coronavirus/

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.