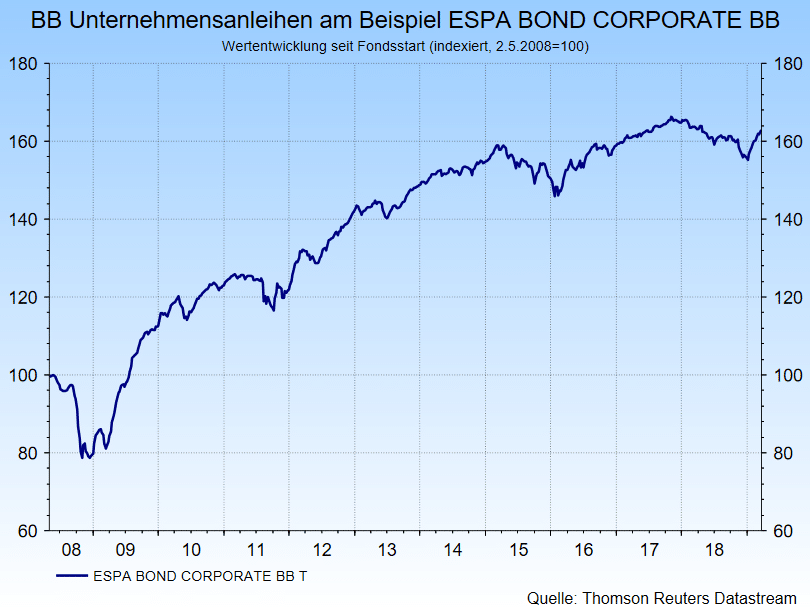

Unternehmensanleihenfonds lieferten in den vergangenen 10 Jahren überdurchschnittlich gute Erträge. Besondere Aufmerksamkeit erlangten Unternehmen des Rating-Segments BB – also Emittenten an der Schwelle vom Hochzinssegment zu Investmentgrade. Oftmals handelt es sich dabei um Anleihen, die z.B. aufgrund schlechter Geschäftszahlen herabgestuft wurden aber auf eine Rating-Verbesserung hoffen dürfen. Die in Aussicht gestellten Renditen sind dementsprechend höher als bei Top-Unternehmen. Es gibt nur relativ wenige Fonds, die speziell in solche Unternehmen investieren.

Einer von diesen, der ESPA BOND CORPORATE BB (ISIN: AT0000A09HC7) der Erste Asset Management, wurde bei den Lipper Fund Awards 2019 als bester Fonds seiner Vergleichsgruppe in den letzten 10 Jahren ausgezeichnet. Auf den Stichtag der Bewertung bezogen lag die Wertsteigerung bei 8,14 Prozent jährlich *). Diese Auszeichnung wiegt umso mehr, da der Fonds nicht nur in Österreich sondern zugleich auch in Deutschland und auf europäischer Ebene diese Kategorie gewonnen hat.

*) Quelle: FMP, Erste Asset Management per 31.12.2018. In der Wertentwicklung ist die Verwaltungsgebühr und eine allfällige erfolgsbezogene Vergütung berücksichtigt. Der bei Kauf gegebenenfalls anfallende einmalige Ausgabeaufschlag in Höhe von bis zu 3,50 Prozent und allenfalls individuelle transaktionsbezogene oder laufend ertragsmindernde Kosten (z.B. Konto- und Depotgebühren) sind in der Darstellung nicht berücksichtigt. Die Wertentwicklung der Vergangenheit lässt keine verlässlichen Rückschlüsse auf die zukünftige Entwicklung eines Fonds zu.

Bernd Stampfl, Senior Fondsmanager ESPA BOND CORPORATE BB

Wir nahmen diese Auszeichnung zum Anlass, um mit Fondsmanager Bernd Stampfl über den Fonds, das Zinsumfeld und seine Anlageschwerpunkte zu sprechen.

Was waren die jüngsten Entwicklungen, die diesen Sektor geprägt haben? Wie sieht es mit den Renditen aus?

Im letzten Jahr rückten politische Risiken wieder in den Vordergrund, was Investoren dazu veranlasste ihre Positionen zu überdenken. So waren Themen wie der Handelskonflikt zwischen den USA und China, die eher riskante Haushaltsdisziplin der italienischen Regierung oder das Thema Brexit die allgemeinen Treiber der Unsicherheit. Trotz der Korrektur gegen Jahresende 2018 entwickelt sich der Markt für BB-Unternehmensanleihen weiterhin stabil. Das vorherrschende günstige Renditeniveau zu Jahresbeginn und die Aussicht auf ein baldiges Beilegen des Handelsstreites führten dazu, dass Investoren sich wieder auf die Suche nach Risiko machten und in diese Anlageklasse einstiegen. Wir konnten davon profitieren und befinden uns wieder auf dem Niveau von vor der Korrektur.

Was spricht derzeit für den Einstieg in dieses Segment?

Gegen Ende des vergangenen Jahres stiegen die Risikoaufschläge der BB-Anleihen auf ein Niveau, das umgelegt auf das Ausfallsrisiko einen Einstieg interessant macht. Und die EZB hat zuletzt signalisiert, dass ein Ende der Nullzinspolitik in der Eurozone auch 2019 nicht abzusehen ist. Die Suche nach Rendite geht also weiter. Ein weiterer Grund, der für diese Anleihen spricht: im Gegensatz zu amerikanischen Unternehmen nutzten europäische Emittenten die Gelder aus den Anleihen-Emissionen vermehrt für Investitionen, weniger zur Pflege des eigenen Aktien-Kurses. So sind im letzten Jahr in Europa die operativen Ergebnisse weiter angestiegen. Ebenso konnten die Unternehmen ihre Bilanzen in den letzten beiden Jahren verbessern und ihre operativen Tätigkeiten stärken.

Wie kann man den Sektor Unternehmensanleihen insgesamt charakterisieren? Wer sind denn die typischen Emittenten? Kommen sie aus der Finanzbranche? Oder sind es Telekom-Unternehmen? Oder andere?

Wenn man innerhalb der Anlageklasse Unternehmensanleihen die Sektoren nach der Größe der ausstehenden Schulden reiht, kommt der typische Emittent entweder aus dem Industriesektor, der Telekommunikation, dem Retail-Bereich oder dem Automobilsektor. Die Anteile dieser Sektoren sind in den letzten Jahren stabil geblieben. Einzig und allein durch Ratingveränderungen können sich diese Anteile massiv verschieben. So haben nach 2017 und 2018 erstmalig mehr Unternehmen den Aufstieg in die Investmentgrade-Klasse geschafft als sie diese verlassen haben.

Umgelegt auf das Vergleichsuniversum für BB-Emittenten sind hier die größten Unternehmen eine Telecom Italia bzw. die spanische Telefonica. Auch das israelische Pharmaunternehmen Teva, die französische Supermarktkette Casino oder der Autohersteller Fiat sind im BB-Segment prominent vertreten. Das Gesamtvolumen ist in Anbetracht des stabilen Marktumfeldes und der oben erwähnten Punkte stabil geblieben.

Zusammenfassend ist festzustellen, dass BB-Anleihen verglichen mit den niedrigen Zinsen und dem Zinsabstand zu sicheren Unternehmensanleihen dank der gestiegenen Risikoprämien einen Mehrertrag bieten. In diesem allgemeinen Niedrigzinsumfeld ist kaum zu erwarten, dass die Zahlungsausfälle ein Thema werden.

Über die Lipper Fund Awards

Die jährliche Vergabe der Lipper Fund Awards from Refinitiv ist in der internationalen Fondsbranche bereits Tradition. Es werden diejenigen Fonds ausgezeichnet, die im Vergleich zu anderen Fonds mit demselben Anlageschwerpunkt kontinuierlich überdurchschnittliche risikoadjustierte Erträge erwirtschaftet haben. Relevant sind die Zeiträume 3, 5 und 10 Jahre. Die Fonds müssen in Österreich zum öffentlichen Vertrieb zugelassen sein, die erstmalige Zulassung muss mindestens 3 Jahre zurückliegen. Stichtag für die diesjährige Bewertung war der 31.12.2018.

Über den ESPA BOND CORPORATE BB

Der ESPA BOND CORPORATE BB ist breit gestreut über circa 170 vorwiegend in Euro denominierte Unternehmensanleihen von Ländern wie Frankreich, Großbritannien und Italien. Aber auch die USA und Schwellenländer wie Brasilien und Mexiko sind nicht ganz ausgeklammert. Der Schwerpunkt liegt in den Branchen Telekommunikation und Grundstoffindustrie. Das Währungsrisiko gegenüber dem Euro ist komplett abgesichert.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.