Am 14. März tagte unser Investment Komitee. Wie immer haben wir mit einer Diskussion unseres Risk Stance, das heißt unserer Risikoeinschätzung, begonnen. Aus meiner Sicht sind vier Erkenntnisse aus dieser Diskussion berichtenswert:

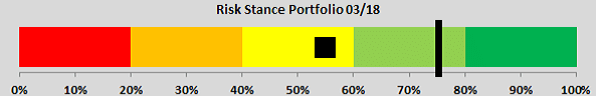

- Wir sind mutiger geworden. Unsere Risikobereitschaft ist von 70 Prozent der maximalen Risikoauslastung auf 75 Prozent gestiegen. Dies deckt sich auch mit unserer Einschätzung der Risikobereitschaft des Marktes: stuften wir im Februar die Risikobereitschaft des Marktes bei 48 Prozent der Bandbreite, also neutral, ein, liegt dieser Wert inzwischen wieder bei 55 Prozent. Die erste Botschaft lautet also: wir bleiben gewillt Risiko zu nehmen und wir gehen davon aus, risikobereiter als der Markt zu sein.

- Die zweite Erkenntnis war, dass wir pro-zyklisch agieren. Nach der Korrektur im Februar ging unsere Risikobereitschaft zurück, jetzt mit zeitlichem Abstand und höheren Kursen wurde unser Mut wieder größer. Sollte diese pro-zyklische Risikoeinschätzung die Norm sein, kann es teuer werden. Das Ausmaß der Zyklizität ist zwar nur gering höher (von 70 auf 75 Prozent), dennoch gilt es wachsam zu bleiben.

- Ein großer Teil der Diskussion drehte sich darum, was denn mehr oder weniger Risiko in einem gemischten Portfolio bedeutet. Einigkeit bestand darin, dass im aktuellen Umfeld die wenig attraktive Antwort auf die Frage nach weniger Risiko Cash heißt. Die negative Korrelation zwischen Aktien und Staatsanleihen, auf die man sich in den letzten Jahren verlassen konnte, erscheint dem Gremium keine Bank mehr, auf die man in Zukunft ungefragt setzen wird können.

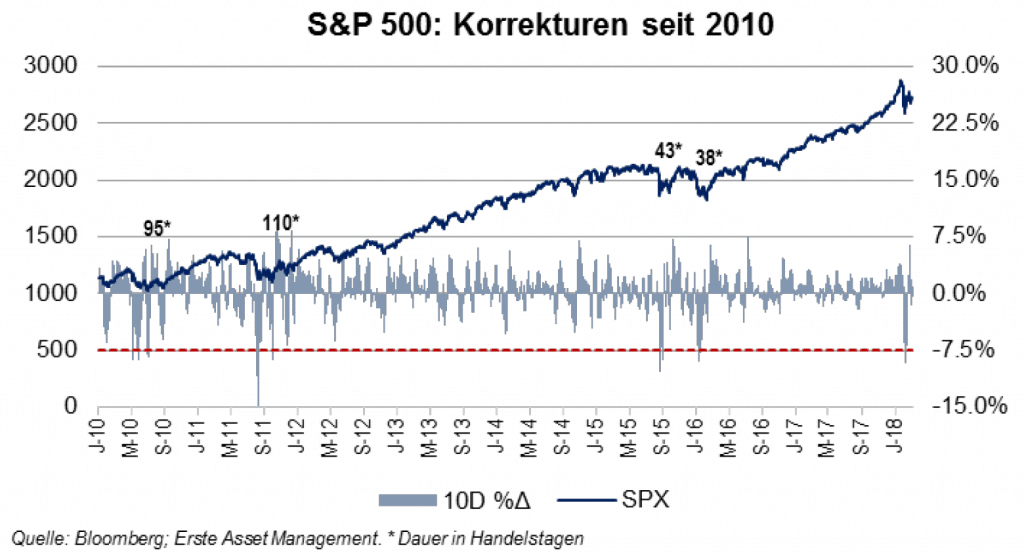

- Eine vierte Erkenntnis lautete, dass wir einheitlich der Meinung sind, dass Aktien in diesem Zyklus nochmals zulegen werden und wir bis Jahresende höhere Kurse als aktuell erwarten. Unterschiedlicher Meinung waren wir hingegen beim Punkt, ob die Februarkorrektur ausgestanden sei oder nicht. Hier liefert auch die jüngste Vergangenheit keine Hinweise, wie es weitergehen könnte: Seit 2010 korrigierte der S&P 500 in sehr kurzer Zeit vier Mal um mehr als 10 Prozent. In allen Fällen wurden die Hochs von vor der Krise wieder erreicht. Allerdings gab es große Unterschiede wie schnell das der Fall war (es dauerte zwischen 38 und 110 Handelstage) bzw. ob es nach der Korrektur sofort und ohne Unterbrechung (in der Regel nicht) wieder nach oben ging.

Damit begann die allgemeine Marktdiskussion:

- Das Wirtschaftswachstum ist weiterhin breit und kräftig, aber viele Indikatoren deuten darauf hin, dass „die Welle bricht“. Viele Indikatoren bestätigen damit, was man sich in der aktuellen Phase auch erwarten würde. Nach einer Beschleunigungsphase kommt idealerweise eine Phase, in der die Wirtschaft weithin über Trend wächst, die Wachstumsraten sich aber abschwächen: Die klassische späte Boom-Phase, quasi der Altweibersommer des Wirtschaftszyklus.

- Die Inflationsüberraschungen von Jänner und Februar sind verdaut. Der Markt hat akzeptiert, dass die Inflationsraten auch wieder steigen können. Nachdem diese Nachricht in den Zinserhöhungserwartungen und Kursen vieler Assets eingepreist wurde, ist das Thema wieder etwas in den Hintergrund gerückt. Gepreiste Inflationserwartungen für die USA (etwa der 5y5y Inflation Swap) sind in den letzten Wochen sogar wieder gesunken.

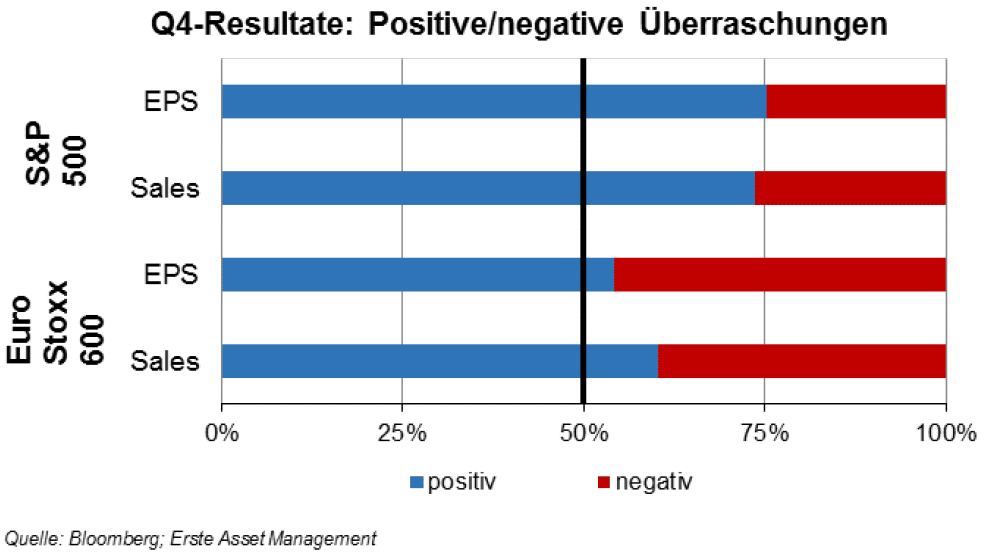

Interessant waren in diesem Zusammenhang auch die Beiträge unserer Aktienmanager. Viele US Unternehmen berichten zwar davon, dass der enge Arbeitsmarkt ihr zukünftiges Wachstum behindert und in höheren Löhnen (und damit geringeren Margen) münden könnte, in den Zahlen zeigt sich das aber noch nicht. Beispielsweise zeigt ein Blick auf die Ergebnisse der letzten Earnings Season, dass in den USA Unternehmen bei den Gewinnen sogar noch positiver überraschten, als bei den Umsätzen. Wäre Lohndruck derzeit schon breit zu spüren, müsste es wohl anders herum sein.

Zu einem ähnlichen Ergebnis führte auch die Frage, welche Industrien, insbesondere auch vor dem Hintergrund der US-Steuerreform, besonders anfällig für ein Überhitzen wären. Zwar lassen sich die positiven Impulse der Steuerreform nicht eindeutig bestimmten Branchen zurechnen, dennoch besteht Einigkeit darüber, dass vor allem stärker auf den Binnenmarkt fokussierte Unternehmen (Einzelhandel, Versorger, Telekom, Öl- und Gas) profitieren sollten. Auch hier zeigen sich noch wenige Anzeichen, einer vom Arbeitsmarkt herrührenden Überhitzung.

- Wir gehen vor diesem Hintergrund davon aus, dass die Fed die Zinsen 2018 vier Mal, beginnend bei der nächsten Sitzung des FOMC am 21. März, um jeweils 25 Basispunkte (100 Basispunkte = 1 Prozentpunkt) erhöhen wird. Zu Beginn des Jahres sind wir noch von drei Zinserhöhungen im Ausmaß von jeweils 25 Basispunkten ausgegangen. Ende des Jahres sollte die Bandbreite für die Fed Funds Rate damit zwischen 2,25 und 2,50 Prozent liegen.

- Breiten Raum in unserer Diskussion nahmen das Thema Strafzölle und sonstige protektionistische Maßnahmen ein. Protektionismus wurde allgemein als negativ für die Wirtschaft und die Finanzmärkte eingeschätzt. Die Auswirkungen sind vielfältig und reichen von weniger Wachstum und höhere Inflation, geringerem Handel bis hin zu höherer wirtschaftlicher Unsicherheit. Unternehmen sind damit konfrontiert, dass ihre Zukunftspläne mit einer Unterschrift praktisch wertlos werden können. Das alles ist sicherlich richtig, dennoch bleibt festzuhalten, dass das Ausmaß des Protektionismus derzeit noch sehr gering ist (Ein Kollege hat es so zusammengefasst: Die gesamte US Stahlindustrie ist weniger wert, als Netflix heuer an Marktwert gewonnen hat.) und die aktuelle Situation auch keinen großen Unterschied zu ähnlichen Fällen in der Vergangenheit darstellt. Hoffnung, dass kein echter Handelskrieg entsteht, gibt ein Satz von Max Weber, der (Handels)Politik einmal als das Bohren harter Bretter bezeichnet hat. Eine Tätigkeit, für die Fokus, Durchhaltevermögen und langer Atem erforderlich sind. Bekanntlich nicht die Stärken der aktuellen US Administration.

- Ein weiteres Thema waren die für die nächsten Jahre zu erwartenden relativ hohen Twin Deficits (Zwillingsdefizite, d.h. gleichzeitig erhöhtes Budget- und Leistungsbilanzdefizit) in den USA. Auf die Sicht von drei Jahren wird ein Budgetdefizit von über 5 Prozent und ein Leistungsbilanzdefizit von rund 3 Prozent erwartet. Werte, die in den 90er Jahren in einer Mission des Internationalen Währungsfonds gemündet hätten. Die Diskussion hat gezeigt, dass es zu diesem Thema eine große Bandbreite an Meinungen gibt. Ein potentiell wichtiges Thema, das uns lange Zeit begleiten dürfte, und eine große Bandbreite an Meinungen sprechen dafür, dass wir uns in den nächsten Wochen intensiver mit dieser Thematik auseinandersetzen werden (müssen).

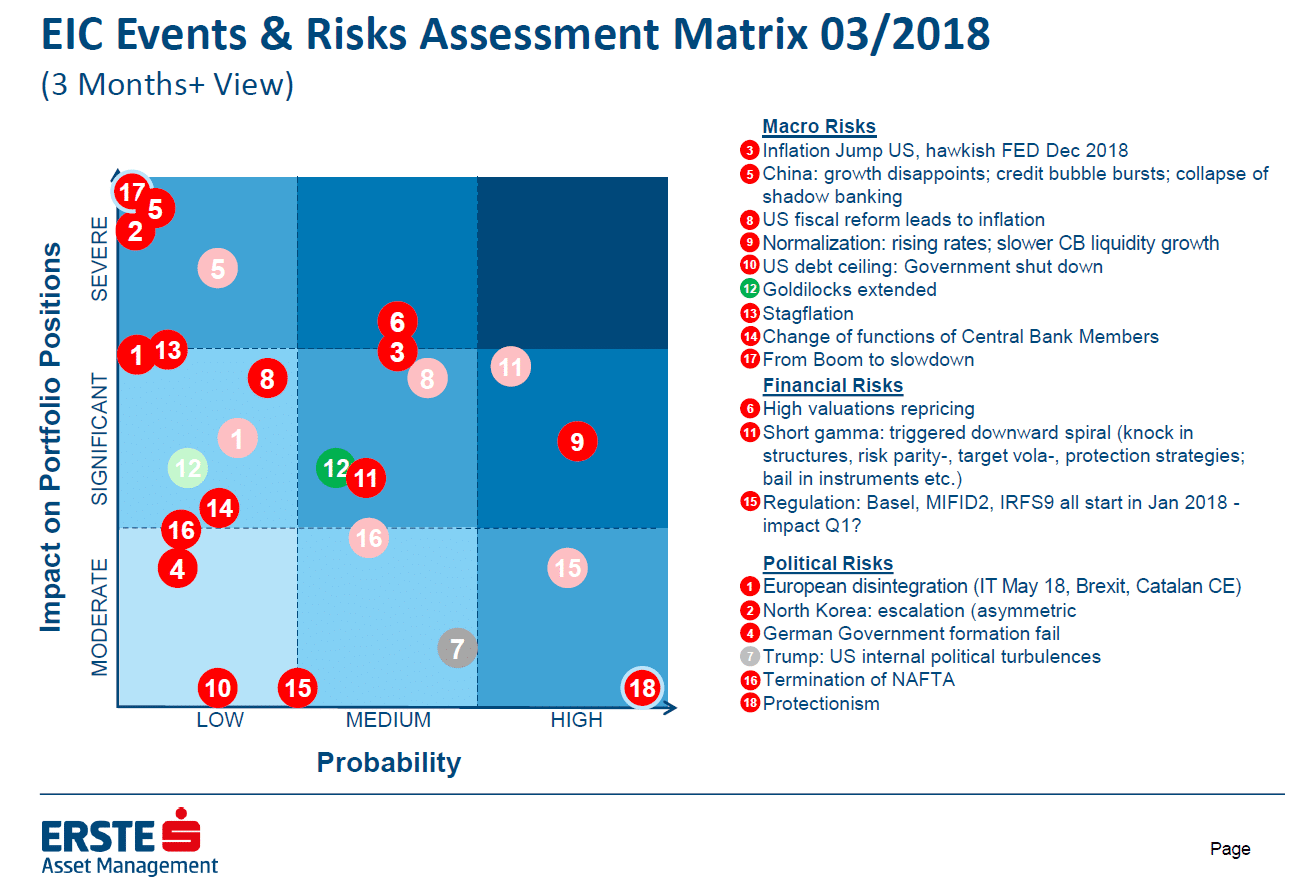

Dies hat uns zu einer Diskussion unserer Risikoszenarien für die nächsten drei Monate geführt:

Erklärung: Die Themen werden von den Mitgliedern des Investment Komitees eingemeldet und dann entsprechend Eintrittswahrscheinlichkeit bzw. Auswirkung auf die Portfolien bewertet. Eine grüner Punkt bedeutet eine positive Auswirkung auf die Märkte, ein roter Punkt bedeutet eine negative Auswirkung, ein grauer Punkt bedeutet die Auswirkung kann in beide Richtungen gehen. Hell ausgefüllte Punkte geben die Stellung im Vormonat an.

Die unserer Einschätzung nach drei größten Risiken (gemessen an Eintrittswahrscheinlichkeit und potentieller Auswirkung) sind ein (3) Anstieg der Inflation, welcher zu einer aggressiveren Federal Reserve führt, (9) die Normalisierung der Geldpolitik, sprich das Ende der Wertpapierkäufe durch die Zentralbanken, und (6) die generell hohen Bewertungen auf den Finanzmärkten.

Als Risiken zurückgestuft wurden (8) die Auswirkungen der US-Fiskalreform bzw. (11) negative Auswirkungen eines „Position Unwind“ [1]. Ersteres geht längerfristig im Thema Twin Deficit auf, zweiteres hat im Februar teilweise stattgefunden und ist damit als Risiko geringer geworden.

[1] Angesichts der sehr niedrigen Volatilitäten bzw. der starken Positionierung in einigen illiquiden Marktsegmenten (z.B. Derivaten auf den VIX) haben wir das Risiko gesehen, dass ein Anstieg der Vola bei vielen Instrumenten (z.B. VIX ETFs, die im Februar z.T. über 90 Prozent des Wertes verloren haben) oder prozyklischen Sicherungsstrategien (z.B. PPI Konzepte) zu einer Verkaufsspirale (Kursrückgänge führen dazu, dass automatische Verkaufsorder generiert werden, diese führen wiederum zu weiteren Kursrückgängen) führen könnten.

Peripherie bei Staatsanleihen übergewichtet – Aktien der Industrieländer bieten weiter Potenzial

Im Staatsanleihenbereich haben wir Zinsänderungsrisiken reduziert. Die Peripherie, exklusive Italien, wurde übergewichtet. In der Eurozone erwarten wir bis zum Jahresende einen Anstieg der Renditeaufschläge für Unternehmensanleihen, sowohl mit guter (Investment Grade) als auch mit geringer Bonität (High Yield). In den USA sehen wir dieses Segment durch die Gewinnsituation/Steuerreform besser unterstützt, weshalb wir hier von gleichbleibenden Renditeaufschlägen ausgehen und diese Marktsegmente in der Asset Allocation bevorzugen. Für Aktien sehen wir weiterhin Potential. Was die Aufteilung zwischen Industrie- und Schwellenländer betrifft, denken wir, dass die Outperformance der Schwellenländer vorerst vorbei ist.

Ein Sonderthema war wie bereits in den letzten Monaten zuvor die weitere EUR/USD Entwicklung. Die Diskussion brachte zwar eine Menge unterschiedlichster Argumente, eine kurze Abstimmung hat dann aber zu einem relativ klaren Ergebnis geführt: eine große Mehrzahl der Teilnehmer sieht einen stärkeren US Dollar.

Das Schlusswort gehörte dem Alterspräsidenten unseres Komitees (>60 Jahre). Für die aktuelle späte Phase des Zyklus gilt dasselbe wie für das Älterwerden. Man macht dasselbe wie immer, nur vorsichtiger!

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.