Die Kurse der risikobehafteten Wertpapierklassen wie Aktien sind zu Jahresbeginn gestiegen. Die Kernfrage für die Investoren: Hält diese Erholung nach den scharfen Einbrüchen im vierten Quartal länger an oder ist sie nur von kurzer Dauer?

Wachstum schwächt sich ab

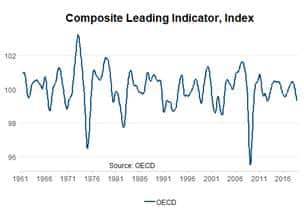

Grafik 1: Fallende Konjunkturindikatoren

Die Weltwirtschaft befindet sich in der Konjunkturphase Abschwung. Das reale globale Wirtschaftswachstum fällt seit dem 4. Quartal 2017. Mittlerweile hat das Wachstum des Bruttoinlandsproduktes (BIP) Trend-Niveau erreicht. Auffällig dabei: der Gütersektor ist besonders empfindlich für den Abschwung. In zahlreichen Ländern ist die Industrieproduktion Ende des vergangenen Jahres markant geschrumpft. Die Mehrzahl der umfragebasierten Frühindikatoren (Einkaufsmanagerindex, Frühindikatoren der OECD – siehe Grafik 1) deutet auf einen weiteren Wachstumsrückgang hin. Stellt diese Entwicklung lediglich eine Normalisierung nach einer Phase von nicht nachhaltig hohen Wachstumsraten dar? Oder haben die Rezessionsrisiken tatsächlich zugenommen?

Schwache positive Signale

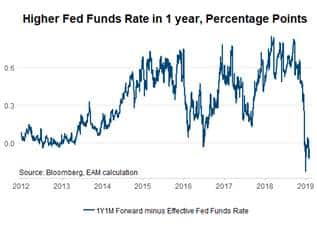

Grafik 2: Keine weiteren Leitzinsanhebungen

Nicht alle Wirtschaftsindikatoren zeigen nach Süden. Es gibt auch eine Reihe von – zugegeben schwachen – Signalen, die auf eine Stabilisierung des Wirtschaftswachstums hoffen lassen. Bei den Einkaufsmanagerindizes für den Monat Jänner sind mit den Neuaufträgen in den USA und den Importen in China zwei wichtige Subkategorien angestiegen. In Deutschland sind die Ausgliederungen von Industriegütern im Dezember gegenüber dem Vormonat gewachsen. Zudem ist das Kreditwachstum in China im Monat Dezember nicht weiter gefallen. Dieses Umfeld deutet auf ein baldiges Ende der schrumpfenden Industrieproduktion hin.

Geldpolitik unterstützt Finanzmärkte

Die kräftigste Unterstützung für die Märkte kommt von der Geldpolitik – abermals.

- Die US-Zentralbank hat die Neigung für weitere Leitzinsanhebungen aufgebeben. Die Befürchtungen der Wirtschaft und der Märkte vor zu hohen Leitzinsen sind damit (vorerst) verschwunden. Die im Markt gepreisten zukünftigen Leitzinsanhebungen innerhalb der nächsten 12 Monate haben von 0,8 Prozentpunkten im September 2018 auf aktuell eine leichte Senkung gedreht (siehe Grafik 2). Zudem signalisiert die die US Notenbank Fed den Prozess der Bilanzschrumpfung der Zentralbank früher als allgemein erwartet zu beenden (= mehr Liquidität).

- Die Europäische Zentralbank spricht von Abwärtsrisiken für die Wirtschaft (=Rezessionsrisiken). Damit ist der baldige Ausstieg von der aktuell sehr expansiven geldpolitischen Haltung noch unwahrscheinlicher geworden.

- In China wurde der Mindestreservesatz (Reserve Requirement Ratio) mehrmals gesenkt (= mehr und billigere Liquidität für Banken). Das Wachstum der Zentralbankbilanz ist nach einem rückläufigen Trend im vergangenen Jahr im Dezember angestiegen.

Zusammenfassung:

Als Hauptmotiv für die Abkehr von der graduellen Verschärfung des geldpolitischen Umfeldes wurde allgemein die Verschlechterung des Finanzumfeldes (= fallende Aktienkurse, höhere Renditeaufschläge für das Kreditrisiko) genannt. Hierbei sollen nicht fallende Aktienkurse per se vermieden werden. Es geht darum, die negative Rückkopplung von der Verschlechterung des Finanzumfeldes auf die Wirtschaft zu stoppen. Das scheint vorerst zu gelingen. Ein (möglicherweise) Auslaufen der Wachstumsabschwächung im 1. Halbjahr bei einer gleichzeitig unverändert expansiven Haltung der Zentralbanken unterstützt (vorerst) die risikobehafteten Wertpapierklassen (Aktien, Emerging Markets). Wichtig ist, dass die Frühindikatoren für das Wirtschaftswachstum bald aufhören zu fallen.

Wichtige rechtliche Hinweise:

Prognosen sind kein zuverlässiger Indikator für künftige Entwicklungen.