Kann Preisstabilität, also eine Inflation von 2%, ohne eine Rezession erreicht werden? Die historischen Beziehungen zwischen den volkswirtschaftlichen Kenngrößen verneinen diese Frage. Doch der weitere Rückgang der Inflation in den USA im Juni hat die Erwartungen für dieses günstige Szenario ansteigen lassen.

Inflation fällt schneller als erwartet

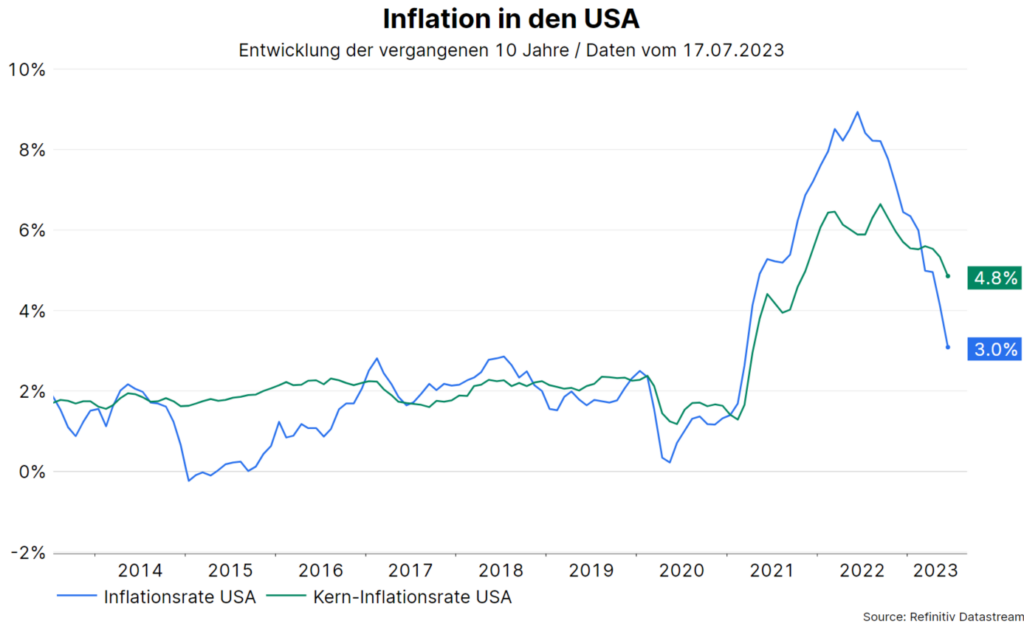

Der Bericht zur Konsumentenpreisinflation in den USA für den Monat Juni zeigte einen stärker als erwarteten Rückgang der Teuerung. Im Jahresabstand lag die Inflation im Juni bei 3,0% – im Mai war dieser Wert noch deutlich höher bei 4,0% gelegen. Auch die Kernrate, also ohne die schwankungsfreudigen Komponenten Nahrungsmittel und Energie, lag mit 4,8% im Juni deutlich unter dem Wert vom Vormonat bei 5,3%.

Quelle: Refinitiv Datastream; Hinweis: Die Entwicklung in der Vergangenheit ist kein zuverlässiger Indikator für künftige Wertentwicklungen.

Auch weitere Indikatoren deuten auf eine fallende Tendenz bei den Preissteigerungen. So stiegen die Komponenten mit einer hohen Inflationspersistenz (Sticky CPI) im Monat Juni nur um 0,2% an (Hoch: 0,7% im September 2022). Die vom Vorsitzenden der Zentralbank Powell präferierte Maßzahl, die Inflation im Dienstleistungssektor ohne Nahrungsmittel, Energie und Mieten blieb im Juni im Monatsabstand sogar unverändert (Hoch: 0,8% im April 2022).

…und auf breiter Basis

Zudem fielen auch andere Inflationsberichte günstig aus. Die Produzentenpreise zeigten einen Anstieg in der Kernrate um lediglich 2,4% im Jahresabstand und die US-Importpreise fielen weiterhin auf -6,1% im Jahresabstand.

Die Inflationserwartungen der Konsumenten für die kommenden zwölf Monate sind laut der Schnellschätzung der University of Michigan im Juli zwar leicht angestiegen (auf 3,4% nach 3,3%), der Trend zeigt aber klar nach unten. Zudem wäre mit einem Wert von 2,9% bereits ein Niveau erreicht, das mit einer Inflation von 2% vereinbar wäre. Natürlich nur dann, wenn die historische Beziehung zwischen Inflationserwartungen und tatsächlicher Inflation weiterhin gilt.

Auch ein Bericht zur Lohnentwicklung der Federal Reserve Bank of Atlanta, zeigte einen weiteren Rückgang. Der sogenannte Wage Growth Tracker fiel im Juni auf 5,6% im Jahresabstand (Hoch: 6,7% im Juni 2022). Das Niveau ist noch nicht vereinbar mit einer Konsumentenpreisinflation von 2%. Denn das Produktivitätswachstum ist niedrig. Aber der Trend der Lohninflation zeigt klar nach unten.

Positive Reallöhne

Klassischerweise hinkt die Entwicklung der Löhne jener der Inflation hinterher. Das Lohnwachstum ist damit zwar nicht mit der Definition von Preisstabilität vereinbar, aber eine fallende Inflation bedeutet mit Zeitverzögerung normalerweise auch fallende Lohninflation. In der Zwischenzeit unterstützen die ansteigenden inflationsbereinigten Löhne das persönliche Einkommen und damit den privaten Konsum. Tatsächlich sind die realen durchschnittlichen Stundenlöhne im Juni um 1,2% im Jahresabstand angestiegen. Diese Maßzahl war seit dem zweiten Quartal 2021 negativ.

Rezessionswahrscheinlichkeit gefallen

Der fallende Inflationstrend verringert die Rezessionswahrscheinlichkeit, weil der Druck auf die Zentralbank geringer wird, die restriktive Politik noch zu verstärken. Die günstige Inflationsentwicklung kann jedoch schnell von zukünftigen schlechten Inflationsberichten zunichte gemacht werden. Zudem ist unklar auf welchem Niveau sich die Inflation einpendeln wird und ob die Unsicherheit um die Inflation beziehungsweise die Inflationsvolatilität dann hoch bleiben oder fallen wird.

Eine Leitzinsanhebung um 0,25 Prozentpunkt bei der kommenden Zinssitzung der Fed ist weiterhin sehr wahrscheinlich. Wahrscheinlich wird auch die Beibehaltung einer restriktiven Politik bekräftigt werden. Hinweise für Leitzinssenkungen sind also nicht zu erwarten. Wahrscheinlich ist aber auch, dass die Zentralbank eine längere Pause im Zinsanhebungszyklus signalisiert, um die Effekte der vorangegangenen Leitzinsanhebungen besser abschätzen zu können.

Fazit: Günstiges Umfeld für Finanzmärkte

Die Inflationsberichte in den USA sind günstig für die Finanzmärkte. Erstens wirkt der Hauptfeind von Anleihen, eine hohe Inflation, weniger bedrohlich. Zweitens gilt das auch für den Hauptfeind von Aktien, eine Rezession.

Allerdings mahnt der Blick in den Rückspiegel zur Vorsicht. In der Vergangenheit ging ein von der Zentralbank bewirkter Inflationsrückgang oftmals mit einer Rezession einher. Deshalb ist nach wie vor Vorsicht geboten. Ein makelloser Inflationsrückgang (ohne Rezession) wäre womöglich zu schön, um wahr zu sein.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC: Fonds-ABC | Erste Asset Management

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.