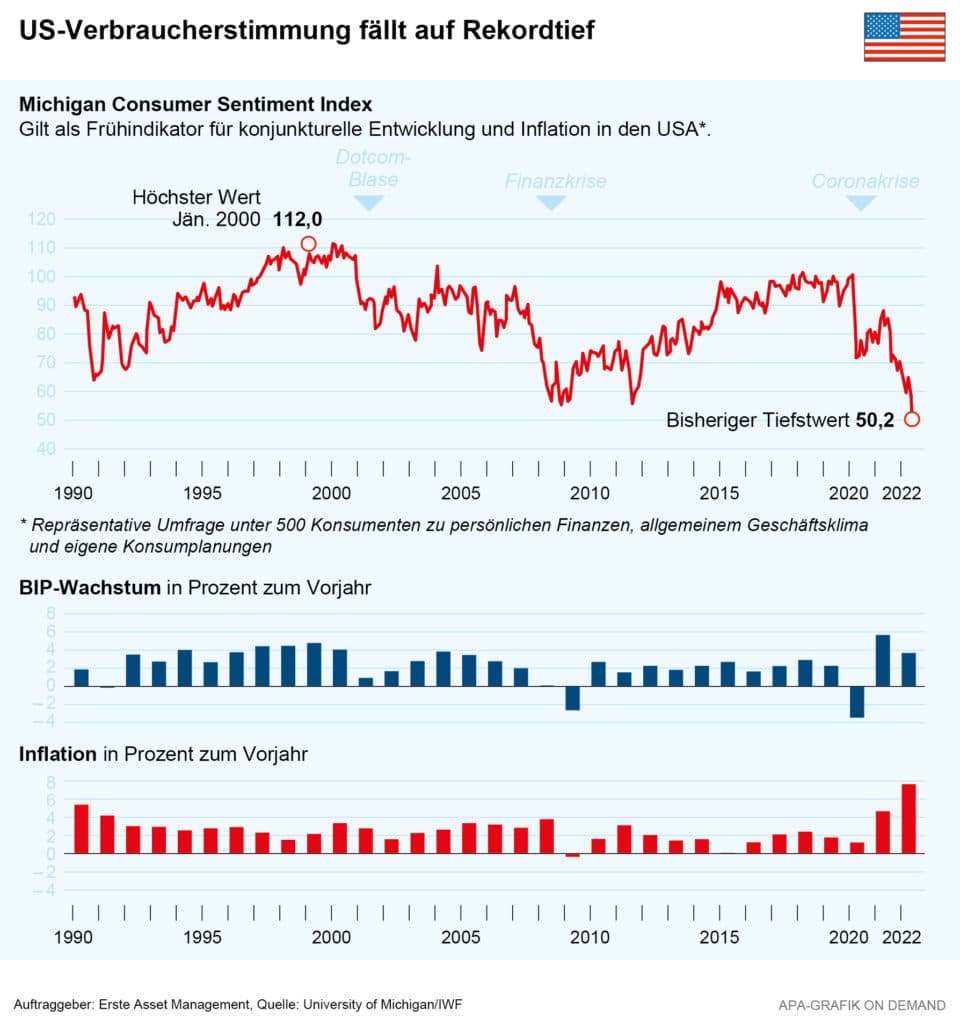

Die Stimmung der US-Verbraucher:innen ist vor dem Hintergrund der hohen Inflation zuletzt auf ein Rekordtief gefallen. Der von der Universität Michigan erhobene Index des Konsumklimas sank zum Vormonat überraschend deutlich um 8,2 Punkte auf 50,2 Punkte, wie die Universität am Freitag nach einer ersten Umfragerunde mitteilte. Dies ist der niedrigste jemals gemessene Wert. Analyst:innen hatten im Mittel nur mit einem glimpflichen Rückgang auf 58,1 Punkte gerechnet. Die US-Börsen haben zum Wochenschluss mit starken Verlusten auf die Zahlen reagiert. Der Dow Jones fiel um 2,7 Prozent, aber auch US-Anleihen gaben nach.

Der an den Finanzmärkten viel beachtete Indikator der Uni Michigan ist ein Maß für das Kaufverhalten der US-Verbraucher. Er basiert auf einer telefonischen Umfrage unter rund 500 Haushalten. Abgefragt werden die finanzielle und wirtschaftliche Lagebeurteilung sowie die entsprechenden Erwartungen. Laut der Umfrage verschlechterten sich diesmal sowohl die Beurteilung der aktuellen Lage als auch die Erwartungen an die Zukunft.

Vor allem die hohe Inflation und hier insbesondere die stark verteuerten Benzinpreise belasten die Erwartungen der Verbraucher:innen, sagte Joanne Hsu, Leiterin der Umfrage. 46 Prozent der befragten Verbraucher:innen führen ihre negative Einschätzung der Lage auf die Inflation zurück. Ihre Inflationserwartungen legten auf hohem Niveau nochmals etwas zu. Die Verbraucher:innen erwarten auf Sicht von einem Jahr eine Inflationsrate von 5,4 Prozent, nachdem sie zuvor noch 5,3 Prozent erwartet hatten.

Inflationsrate steigt auf 40-Jahreshoch

Die am Freitag vom US-Arbeitsministerium gemeldeten Daten zur Verbraucherpreisentwicklung untermauerten dieses Bild. Nach einem leichten Rückgang im April hat sich der Anstieg der Verbraucherpreise wieder beschleunigt und erreichte ein 40-Jahreshoch. Im Mai lag die Teuerungsrate bei 8,6 Prozent im Vergleich zum Vorjahresmonat und erreichte damit den höchsten Stand seit Dezember 1981.

Massiv teurer wurde in den USA im Mai vor allem Energie, die binnen Jahresfrist um 34,6 Prozent und damit um mehr als ein Drittel zulegte. Auch Lebensmittel verteuerten sich überdurchschnittlich stark um 10,1 Prozent, der größte Preisanstieg seit März 1981. Weltweit schlägt sich der Krieg in der Ukraine derzeit in steigenden Preisen für Lebensmittel und Energie nieder. Dazu kommen anhaltende Lieferkettenprobleme, und in den USA werden mittlerweile auch Sorgen wegen einer möglichen Lohn-Preis-Spirale laut.

Benzinpreisanstiege werden zum politischen Problem

In den USA ist die hohe Inflation mittlerweile auch ein politisches Problem für Präsident Joe Biden geworden. Vor allem an den Tankstellen macht sich der Preisanstieg derzeit massiv bemerkbar. Dort ist der Preis für eine Gallone Benzin (knapp 3,8 Liter) im landesweiten Durchschnitt erstmals auf über fünf Dollar gestiegen, wie aus den am Samstag veröffentlichten Daten des Automobilclubs AAA hervorgeht.

Der US-Präsident sprach in Reaktion auf die Inflationsdaten von „Putins Preisanstieg“ und sagte: „Auch wenn wir unsere Arbeit zur Verteidigung der Freiheit in der Ukraine fortsetzen, müssen wir mehr tun – und zwar schnell -, um die Preise hier in den Vereinigten Staaten zu senken. Es ist auch wichtig, dass die Öl-, Gas- und Raffinerie-Industrie dieses Landes die durch den Krieg in der Ukraine entstandenen Schwierigkeiten nicht als Grund dafür nutzt, die Dinge für die Familien mit übermäßigen Gewinnmitnahmen oder Preiserhöhungen noch schlimmer zu machen.“

Inflationsdaten schüren Zinserhöhungsängste weiter

An den US-Aktienmärkten lösten die Inflationsdaten zum Wochenschuss starke Verluste aus, denn die Daten erhöhen den Druck auf die US-Notenbank Fed, ihre Leitzinsen im Kampf gegen die Inflation bei ihrer Sitzung in dieser Woche weiter zu erhöhen. Vor allem die besonders zinssensiblen Technologiewerte reagierten entsprechend mit Abgaben.

Die Fed hat angesichts der hohen Inflation bereits Anfang Mai den größten Zinsschritt seit 22 Jahren unternommen und den Leitzins um einen halben Punkt auf eine neue Spanne von 0,75 bis 1,0 Prozent angehoben. Fed-Präsident Jerome Powell hat für die Sitzungen im Juni und Juli jeweils Erhöhungen im selben Umfang signalisiert und will dabei in Kauf nehmen, dass das Wachstum durch die geldpolitische Straffung gedämpft wird.

US-Finanzministerin Yellen hält Rezession für unwahrscheinlich

Die Zinserhöhungserwartungen und die rekordtiefe Verbraucherstimmung schüren aber auch Konjunktursorgen. Die Stimmung der US-Verbraucher:innen ist in der stark vom Binnenkonsum abhängigen US-Konjunktur von besonderer Bedeutung und liegt laut der Uni Michigan derzeit auf einem ähnlich tiefen Niveau wie während der Rezession in den frühen 1980er-Jahren.

Im ersten Quartal des laufenden Jahres war die US-Wirtschaft aufs Jahr hochgerechnet um 1,5 Prozent geschrumpft. Die US-Finanzministerin Janet Yellen hält eine Rezession in den USA aber für unwahrscheinlich. „Ich denke nicht, dass wir eine Rezession haben werden“, sagte Yellen am Donnerstag, noch vor Veröffentlichung der aktuellen Daten.

Erläuterungen zu Fachausdrücken finden Sie in unserem Fonds ABC: Fonds-ABC | Erste Asset Management

Wichtige rechtliche Hinweise:

Prognosen sind kein verlässlicher Indikator für künftige Wertentwicklungen.